Der Aktienscreener: Dieser Kasinospezialist ist eine Top-Dividendenaktie mit 5 % Rendite!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Hallo Investoren, Hallo Trader

Bevor wir uns heute einen Kasinovermieter ansehen, könnt ihr euch sogleich entscheiden, ob ihr den Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Mit unserem Screener Low-Volatility-New-Highs suchen wir gezielt Aktien, die gut performen, dies aber mit einer sehr geringen Volatilität machen. Aufgrund dieser Eigenschaften eigenen sich diese Aktien sehr gut für gehebelte Trades und für Langfristinvestoren. Dabei besteht natürlich immer die Möglichkeit, solche Unternehmen einerseits über Aktien abzubilden und diese gleichzeitig mit einem Hebelprodukt zu begleiten.

Unser Screener orientiert sich an dem Buch "High Returns from Low Risk" von Pim Van Vliet und Jan de Koning, das ich jedem Langfristanleger empfehlen kann. Dabei beschäftigt sich das Buch mit dem Low-Risk Phänomen, das besagt, dass höhere Gewinnchancen nicht unbedingt mit höheren Risiken einhergehen müssen. Und dass ganz im Gegenteil, zumindest langfristig gesehen, risikoarme Aktien eine wesentlich höhere Rendite bringen, als risikoreiche Aktien. Unter diesem Aspekt ist es natürlich verwunderlich, warum sich viele Anleger, vor allem auf die risikoreichen Aktien stürzen. Allerdings liegt dies auf der Hand: Risikoarme Aktien sind normalerweise wenig spannend und geben einem nicht das Gefühl, dass man mit ihnen schnell und einfach Geld verdienen kann. Allerdings stimmt dies genau nicht, was wir auch sehen werden, wenn wir uns den Kurs der heute zu besprechenden Aktie ansehen, die im letzten Jahr immerhin um 15 % zulegen konnte, während der Gesamtmarkt deutlich nachgab.

Meine Vorgehensweise

Nun aber zeige ich euch, wie ich auf die heutigen Unternehmen aufmerksam geworden bin. Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool AKTIEN-RANKINGS aus. Das Tool ist Teil des Abopaketes "TraderFox Morningstar Datenpaket" und gibt es für 19 € im Monat. Infos dazu findet ihr unter folgendem Link: https://traderfox.de/software/#aktien-screener.

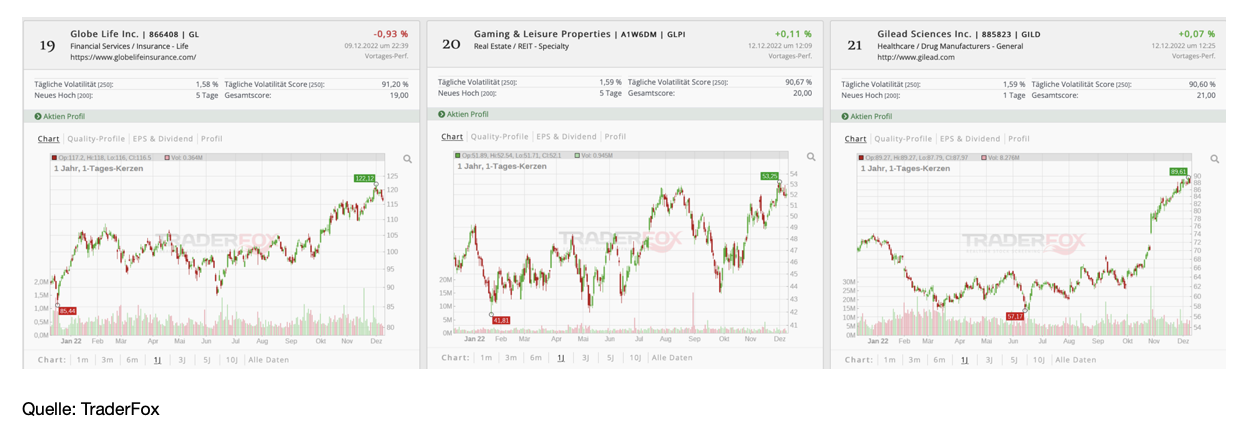

Dann lade ich das Template und schon werden mir die voreingestellten Kriterien angezeigt. Dabei werden nur die 500 volumenstärksten europäischen Aktien berücksichtigt. Ich füge allerdings noch die 1.000 volumenstärksten US-Aktien hinzu. Selbst bei dieser Auswahl mit 1.500 Aktien bleiben letztlich nur 48 Aktien übrig. Auf Platz 20 befindet sich aktuell Gaming & Leisure, das ich vorstellen will.

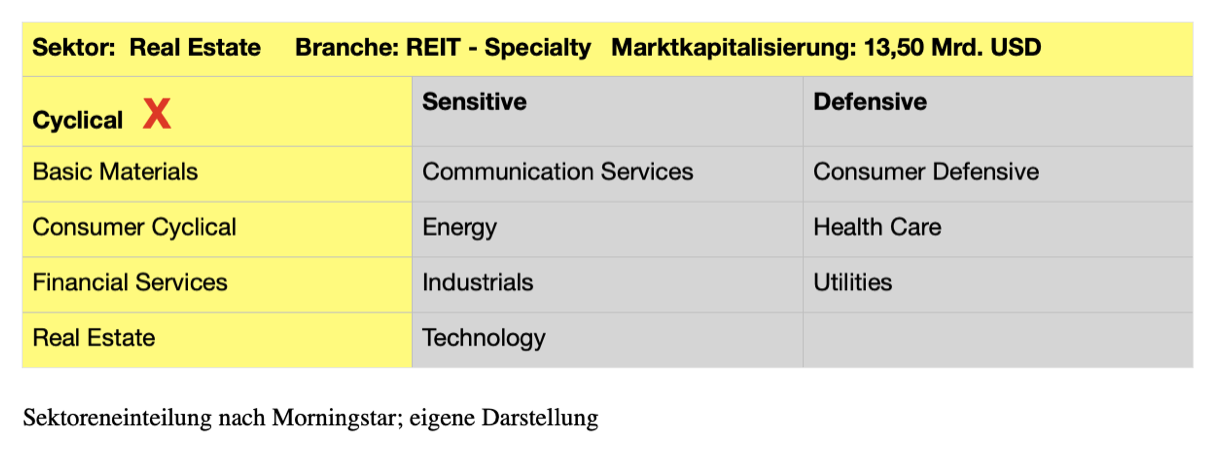

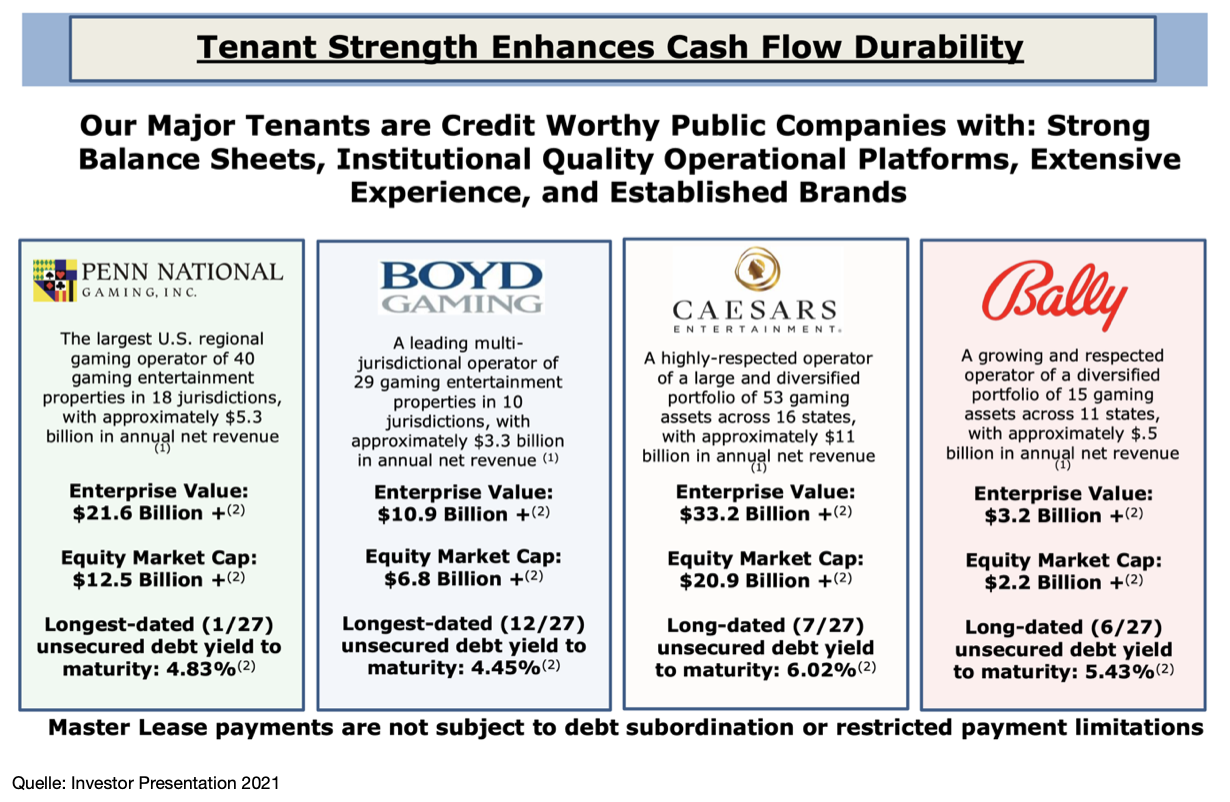

Gaming & Leisure [GLPI | ISIN US36467J1088] ist ein REIT, der in erster Linie mit der Vermietung von Kasinos seine Umsätze generiert. REITs sind eine großartige Möglichkeit für Investoren, Immobilien zu besitzen, ohne sich um die Verwaltung von Immobilien kümmern zu müssen. Dabei ist Gaming & Leisure einer von nur zwei börsennotierten REITs, die sich auf den Besitz von Immobilien konzentrieren, die an Glücksspielbetreiber vermietet werden. Der andere ist VICI Properties, in den ich selbst investiert bin. Derzeit besitzt Gaming & Leisure 57 Immobilien, die über 17 US-Bundesstaaten verteilt sind. Der Immobilienfonds wurde im November 2013 als Spin-off von Penn National Gaming, jetzt Penn Entertainment, gegründet. Mehr als 85 % seiner Miete bezieht es von bekannten börsennotierten Glücksspielunternehmen wie Caesars Entertainment, Penn National und Boyd Gaming. Die Marktkapitalisierung beträgt aktuell 13,50 Mrd. USD. Damit zählt das Unternehmen zu den Mid-Caps.

Geschäftsmodell

Das Geschäftsmodell des Unternehmens ist leicht verständlich. Es konzentriert sich auf den Erwerb von Immobilien, die dann an Kasinos vermietet werden. Dabei erscheint mir das Geschäftsmodell weit sicherer als der Besuch einen Kasinos. Da es sich um ein Triple-Net-Lease-Geschäftsmodell handelt, dürfte dies das Unternehmen vor kurzfristigen wirtschaftlichen Unsicherheiten schützen, da der Mieter bei diesen Mietverträgen weitgehend alle Pflichten übernimmt, die sonst typischerweise den Vermieter treffen. Im Gegenzeug zahlt der Mieter eine günstigere Miete. Letztlich handelt es sich um eine Win-Win-Situation, wobei der REIT einen stetigen Cashflow generieren kann, ohne sich um die tägliche Immobilienverwaltung, die Steuern und Versicherungen kümmern zu müssen.

Ein großer Vorteil des Unternehmens sind die tiefen Branchenkenntnisse genauso wie die Stabilität des Portfolios aufgrund der starken Mieter. Dennoch dürfte weiter Wachstum generiert werden können, denn bei der letzten Zahlenpräsentation sagte Vorstandschef Peter Carlino, dass das Portfolio nicht nur erweitert sondern auch diversifiziert werden soll, "indem wir Gelegenheiten zum Erwerb zusätzlicher Kasinos verfolgen. Wir rechnen damit, unser Portfolio im Laufe der Zeit zu diversifizieren, indem wir Immobilien außerhalb der Glücksspielbranche erwerben werden." Er will also das Geschäft breiter aufstellen.

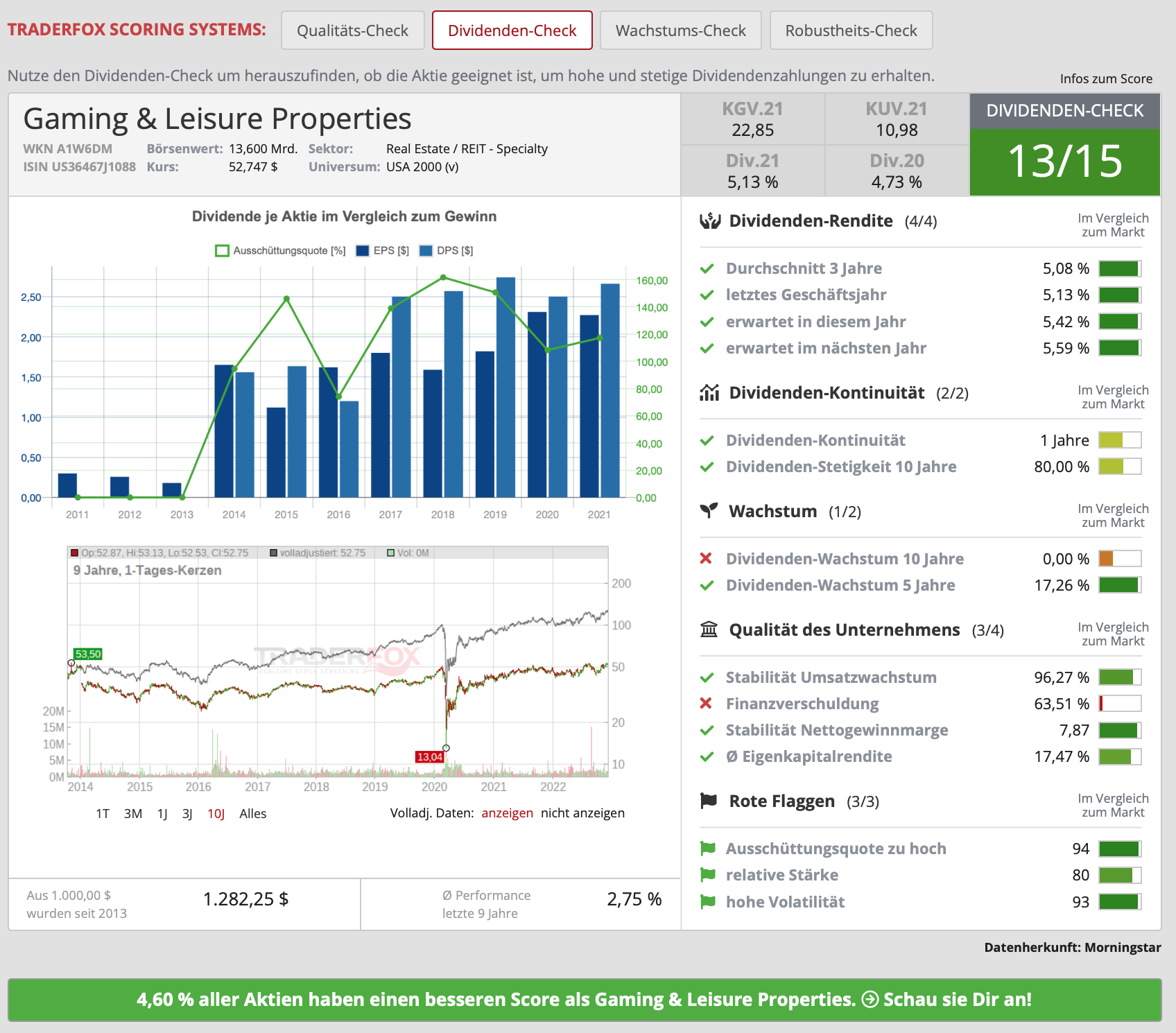

Dividenden-Check

Das Unternehmen überzeugt mit einem starken Wachstum der Adjusted Funds from Operations (AFFO), wobei das durchschnittliche Wachstum der letzten drei Jahre bei starken 17 % lag. Zum Vergleich: das durchschnittliche Wachstum der Peer-Group liegt bei 3,5 %. Das Unternehmen schätzt, dass der bereinigte AFFO, für das am 31. Dezember 2022 endende Geschäftsjahr, zwischen 918 Mio. und 923 Mio. USD liegen wird. Im Jahr 2013 hatte es gerade einmal bei 48,5 Mio. USD gelegen.

Vergleichbar ist das AFFO mit dem Gewinn bei normalen Unternehmen. Bei REITs sollte man jedoch immer die bereinigten Mittel aus dem operativen Geschäft, welche die AFFO letztlich darstellen, verwenden, da sie einen besseren Näherungswert für den tatsächlichen normalisierten Cashflow je Aktie darstellen. Je Aktie soll ein AFFO zwischen 3,52 und 3,54 USD sprudeln. Stark hat sich ebenfalls der Buchwert in den letzten Jahren entwickelt, der aktuell bei 14 USD liegt.

Im Blick sollte man die Verschuldung behalten, die mir zwar keine Bauchschmerzen bereitet, aber mit 6,36 Mrd. USD ziemlich genau einem Drittel des Enterprise Value entspricht. Im Dividenden-Check bekommt die Aktie dafür einen Punkt abgezogen. Die Bilanz ist mit einem Investment-Grade-Rating von BBB- ausgestattet und das Management bleibt diszipliniert beim Kapitaleinsatz. Dies gilt insbesondere im gegenwärtigen Hochzinsumfeld, in dem das Management zuletzt anmerkte, dass es beabsichtigt, sich von riskanteren kurzfristigen Krediten fernzuhalten und sich weiterhin auf die Langfristigkeit zu konzentrieren, als vernünftig.

Das zweite Manko ist das niedrige Dividendenwachstum, das in den letzten fünf Jahren bei mageren 2 % lag. Das Management bleibt allerdings für das kommende Jahr zuversichtlich und sieht sich gut positioniert, um die Cashdividende und den langfristigen Shareholder-Value zukünftig weiter zu steigern. Nach dem TraderFox Dividenden-Check bekommt die Aktie sehr gute 13 von 15 Punkten. Hervorzuheben ist insbesondere die hohe Dividendenrendite von gut 5 % sowie die stetig fließende Dividende, welche in den letzten fünf Jahren immer bei etwa 5 % lag und nur im Coronjahr 2020 nicht erhöht wurde.

Wachstum und Bewertung

Das Wachstum dürfte bei dem Unternehmen weitergehen. So fädelte Gaming & Leisure im dritten Quartal einen starken Deal ein. Es verkaufte an den Pächter Bally‘s Corporation Randbereiche und an Penn Entertainment Beteiligungen am Tropicana Las Vegas Hotel and Casino für 145 Mio. USD. Das führte zu einem Vorsteuergewinn von 67,4 Mio. USD.

Nach Abschluss der Transaktion schloss Bally’s einen 50-jährigen Erbpachtvertrag für eine anfängliche jährliche Miete von 10,5 Mio. USD ab. Zu diesem Deal kam der Erwerb von Bally's für die Immobilien im Twin River Lincoln Casino Resort und im Triverton Casino und Hotel für 1,0 Mrd. USD hinzu, was zu einer zusätzlichen jährlichen Miete von 76,3 Mio. USD und einer impliziten Kapitalrate von 7,6 % führen wird. Die Analysten schätzen das Wachstum des FFO pro Aktie im nächsten Jahr auf 8,8 %.

Die Aktie ist attraktiv bewertet. Wenn wir uns den Fair-Value-Chart hinsichtlich der Dividende ansehen, der historische Bewertungskennzahlen in Bezug zum aktuellen Kurs setzt, dann haben wir aktuell zwar eine leichte Überbewertung von etwa 10 %. In Bezug auf das Preis-AFFO-Verhältnis ist die Aktie mit 14,6 im Vergleich zum Fünfjahresdurchschnitt und der Peer-Group jedoch leicht unterbewertet. Dies spiegelt sich auch in den Kurszielen der Analysen wieder, die im Schnitt 55 USD für die Aktie angeben.

Der CEO und die Risiken

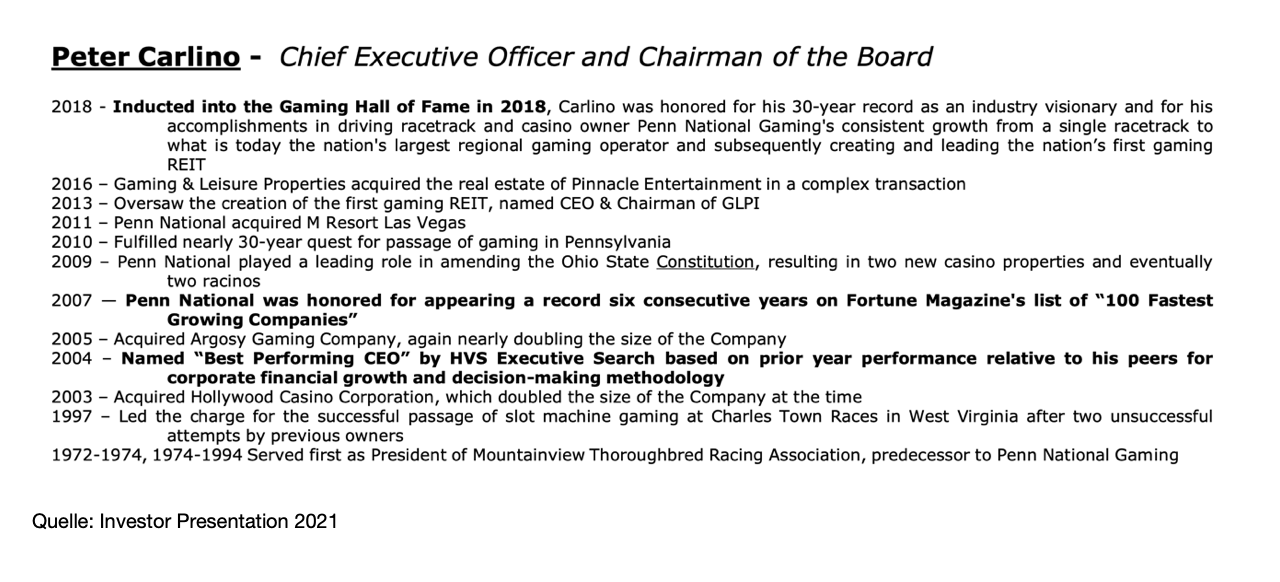

Der CEO Peter Carlino ist ein Meister in seinem Geschäft. Er strukturiert attraktive Miet- und Finanzierungsmöglichkeiten für seine Kunden. Er hat eine bewährte Leasingstruktur geschaffen und achtet dabei in erster Linie auf den Schutz vor Mietausfällen. Im Auge hat er primär ein langfristiges, gesundes Wachstum. Dabei hat er ein Eigeninteresse, schließlich besitzt er mehr als 4 % der Aktien und zählt damit zu den Großaktionären.

Die Inflation ist in diesem Jahr auf ein 40-Jahres-Hoch geschnellt, was auf die beispiellosen Konjunkturpakete zurückzuführen ist, welche die Regierung als Reaktion auf die Pandemie und den anhaltenden Krieg in der Ukraine geschnürt hat. Ohne Zweifel, und hier gehen wir einmal davon aus, dass die USA in keine tiefe Rezession rutschen, ist das aktuelle Zinsumfeld das größte Risiko für das Unternehmen. Denn das Unternehmen finanziert seine Transaktionen. Da sich die Bedingungen aktuell aber täglich ändern, ist die Auswahl eines Zinssatzes für die Finanzierung einer Transaktion aktuell eine enorme Herausforderung. Laut Carlino wird aber vor jeder Entscheidung viel Zeit mit der Frage verbracht, welche Möglichkeiten es gibt und wie sich das Unternehmen schützen kann. Und da es in einem langfristigen Geschäft tätig ist, sind kurzfristige Kredite, laut dem CEO, keine Antwort auf die Art von Stabilität, die das Unternehmen anstrebt.

Nun schaue ich mir noch die Kursentwicklung an:

Die Aktie von Gaming & Leisure notiert aktuell auf etwa dem Niveau wie 2014. Die Aktie schwankte in dieser Zeit, mit Ausnahme des Corona-Crash sehr wenig. Auf den ersten Blick kann man sich natürlich jetzt fragen, warum man eine Aktie halten sollte, die auf dem selben Niveau wie von vor acht Jahren notiert. Es ist jedoch zu beachten, dass das Unternehmen regelmäßig eine ordentliche Dividende gezahlt hat. Würden wir die Dividende nicht herausrechnen, stände der Kurs bei über 110 USD. Somit hat man seit 2014 sein komplettes Investment in Dividenden zurückbezahlt bekommen. Auf dem aktuellen Niveau hat die Aktie zuletzt eine Base geformt. Ein Ausbruch könnte hier jetzt unmittelbar bevorstehen.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch eine schöne Woche.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Rankings: https://rankings.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich gennant und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: VICI Properties

& Profi-Tools von

& Profi-Tools von