Diese Aktie steigt kontinuierlich mit 20 Prozent pro Jahr und geringem Maximum Drawdown

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

heute geht es um Aktien, die sich gut für langfristige Call-Spekulationen eignen. Dafür haben wir ein Template mit dem Namen "The Big Call" entwickelt. Diese Aktien eignen sich auch für Investoren, die geringere Drawdowns als der breite Markt haben wollen. Nach folgenden Kriterien wird gerankt:

Gewinnerfirmen am Aktienmarkt werden berücksichtigt, indem die Performance auf langfristige Zeiträume besser als die Marktperformance sein soll. Des Weiteren soll die tägliche und wöchentliche Volatilität der Aktien so gering wie möglich sein. Dies hat hauptsächlich zwei Gründe: Geringere Schwankungen ermöglichen geringere Preise für Optionsprämien. Während gehebelter Spekulation ist allein aufgrund des Hebels eine niedrigere Volatilität für die Nerven und dem Geldbeutel schonender. Deswegen sollte der historische Drawdown der Aktien möglichst gering sein. Gesucht wird nach Aktien, die eine stabile Entwicklung aufweisen und kontinuierlich den Weg nach oben finden.

Um bei gehebelten Spekulationen bei heftigen Marktkorrekturen nicht mit voller Wucht getroffen zu werden, wird die Korrelation und die Outperformance der Aktien an negativen Gesamtmarkttagen geprüft. Wenn der Markt fällt, wird zum Beispiel die durchschnittliche Outperformance der Aktien berechnet. Tendieren Aktien an schwachen Börsentagen zu Kursgewinnern, haben sie den Robustheits-Check gegen Marktschwankungen bestanden.

Jetzt möchte ich euch zeigen, wie ich auf das Template "The Big Call" aufmerksam werde. Dazu gehe ich auf www.traderfox.de und öffne unser Tool "Paper". Dabei handelt es sich um einen digitalen Kiosk, auf dem wir börsentäglich beziehungsweise wöchentlich Paper zur Verfügung stellen, die die Grundlage unserer Trading- und Anlagestrategien beinhalten.

Du kannst sie dir per E-Mail zuschicken lassen. Die Aktien werden nach einem transparenten Regelwerk analysiert. Jede Aktie bekommt einen Rang. So macht Aktienanalyse Spaß.

Um darauf zugreifen zu können, benötigt ihr folgende Rechte: TraderFox Morningstar Datenpaket und die TraderFox Börsensoftware. Dies gibt es ab 19 Euro im Monat. Infos dazu findet ihr unter folgendem Link: https://traderfox.de/produkte/morningstar-datenpaket/

Insgesamt finden wir beim Öffnen der Liste viele spannende Unternehmen.

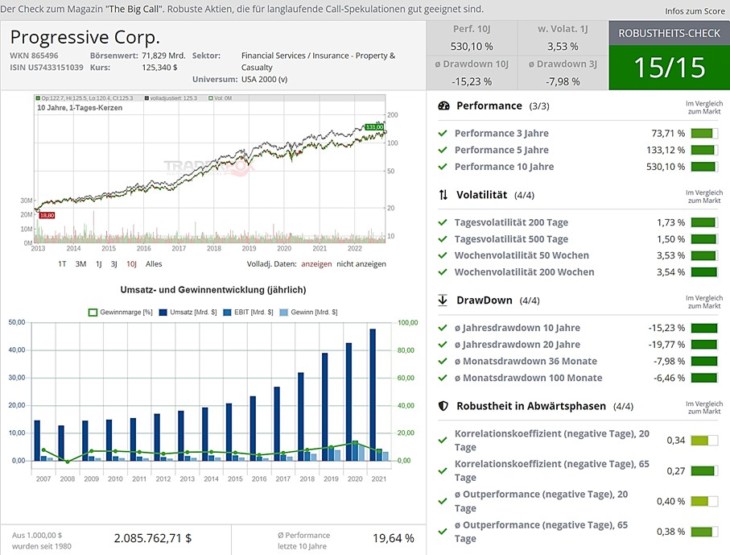

Besprechen möchte ich heute die Aktie Progressive Corp., die sich im Ranking auf Platz 1 der Liste von "The Big Call" befindet und aus dem Bereich Financial Services/Insurance kommt. Dieses Unternehmen erfüllt alle 15 Kriterien des sogenannten Robustheits-Checks. Dazu aber später noch mehr.

Progressive Corp. | WKN: 865496

Quelle: Robustheits-Check im Aktien Terminal von TraderFox

Getreu dem Unternehmensnamen Progressive, also "fortschrittlich", ist das Motto: "Unser Name steht für Vorwärtsbewegung und das Streben, besser zu werden."

Gegründet wurde das US-amerikanische Unternehmen bereits 1937 und hat seinen Hauptsitz in Mayfield Village, Ohio. Mit einer derzeitigen Marktkapitalisierung von rund 72 Mrd. USD ist Progressive einer der größten Anbieter von Sachversicherungen in den Vereinigten Staaten. Der Fokus liegt vor allem auf Automobil- und Gebäudeversicherungen. Im Jahr 2017 erreichte die Firma die Position Nr. 3 in Bezug auf den Marktanteil auf dem über 220 Milliarden USD schweren US-Markt für private Autoversicherungen. Laut Unternehmensaussagen sparen die mehr als 27 Millionen Kunden von Progressive jährlich mehr als 650 US-Dollar und verfügen rund um die Uhr Zugang zu einem erstklassigen Kundenservice. Langfristig möchte man im Bereich KFZ- und anderen Sachversicherungen in den USA zur ersten Wahl werden. Mit einem Netz von über 25.000 unabhängigen Versicherungsmaklern in allen US-Bundesstaaten kann man maßgeschneiderte Autoversicherungen mit erstklassigen Schadensservice anbieten.

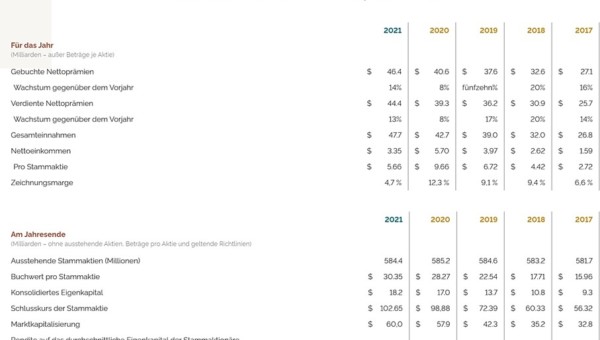

Progressive Corp. gehört auch zu den sogenannten Dauerläufer-Aktien. Seit dem Kurs im Jahre 1988 bei 0,61 USD geht es fast permanent bis heute 125 USD nur nach oben. Seit 1980 wären aus nur 1.000 USD investiertem Kapital über zwei Millionen USD geworden. Dies entspricht einer durchschnittlichen Performance von über 21 Prozent per anno. Das Kurs-Gewinn-Verhältnis für 2021 beträgt 21,6. Analysten erwarten einen Anstieg des Umsatzes von 47,68 Mrd. USD auf 60,75 Mrd. USD im Jahr 2024. Der Gewinn soll von rund 3,35 Mrd. USD 2021 auf 4,38 Mrd. USD im Jahr 2024 steigen.

Die Bereiche von Progressive gliedern sich in die Segmente Fahrzeug, Eigentum, Finanzen, Kommerzielles sowie Persönliches. Der Fokus liegt auf Privatkunden sowie kleinere Gewerbekunden. Versicherungen werden für private und gewerbliche Autos, Lastwagen, Motorräder, Boote, Darüber hinaus bieten wir Berufshaftpflichtversicherungen hauptsächlich für die Transportbranche sowie unternehmensbezogene allgemeine Haftpflicht- und Sachversicherungen hauptsächlich für kleine Unternehmen an. Anbieter von Motorrad- und gewerblichen Autoversicherungen sowie einer der 15 führenden Versicherungsträger für Eigenheimbesitzer. Darüber hinaus bieten sie Berufshaftpflichtversicherungen hauptsächlich für die Transportbranche sowie unternehmensbezogene allgemeine Haftpflicht- und Sachversicherungen für kleinere Unternehmen an.

Quelle: Jahresbericht 2021 von Progressive Corp. (Investor Relations)

Allein in den letzten Jahren konnten jedes Jahr die Nettoprämien gesteigert werden. Insgesamt wurden sieben Jahre in Folge zweistelliges Prämienwachstum ausgewiesen. Mit der Übernahme der Protective Insurance Corporation im Jahr 2021 wurden auch die Kernkompetenzen im gewerblichen Automobilbereich erweitert. Das Segment Privatversicherung beinhaltet Versicherungen für Personenkraftwagen und Freizeitfahrzeuge. Unter dem Segment Commercial Lines befinden sich autobezogene Haftpflicht- und Sachschadenversicherungen, Arbeitsunfallversicherungen, hauptsächlich für die Transportbranche sowie geschäftsbezogene allgemeine Haftpflicht- und Sachversicherungen für kleinere Unternehmen. Im Immobiliensegment sind Wohneigentumsversicherungen für Eigenheimbesitzer, anderen Immobilieneigentümern und Mietern inkludiert.

Über 20 Prozent Rendite per anno

Ein Aktionär, der beim ersten öffentlichen Aktienangebot am 15. April 1971 einmalig 100 Aktien von Progressive für 1.800 USD gekauft hätte, hätte am 31. Dezember 2021 206.010 Aktien einschließlich der Wiederanlage der Dividende mit einem Marktwert von 21.146.927 USD bei einer 20,3 % bemessenen Jahresrendite besessen, verglichen mit der Rendite von 10,2 %, die Anleger im S&P 500 im gleichen Zeitraum erzielten. In den einen, fünf und zehn Jahren bis zum 31. Dezember 2021 haben Progressive-Aktionäre kumulierte jährliche Renditen, einschließlich der Wiederanlage von Dividenden, von 10,8 %, 28,2 % bzw. 22,6 % realisiert, verglichen mit 28,7 %, 18,4 % und 16,5 % % für den S&P 500.

Seit dem Börsengang im Jahr 1971 wurden kontinuierlich Dividenden gezahlt. Unter der Annahme, dass die Dividenden nicht reinvestiert wurden, würde ein Aktionär, der beim Börsengang 100 Aktien gekauft hat, jetzt 92.264 Aktien halten und hätte kumulierte Dividenden von 2.079.443 USD erhalten, einschließlich 590.490 USD im Jahr 2021. Ebenfalls werden regelmäßig Aktienrückkäufe durchgeführt.

Fazit

Gerade in einem Bärenmarkt stechen diejenigen Aktien hervor, die der Marktkorrektur trotzen können und sich von der allgemeinen Marktschwäche an den Börsen nicht beirren lassen. Egal wie hoch die Inflation oder das Zinsniveau ist, so werden Kraftfahrzeuge immer gefahren und damit werden auch entsprechende Versicherungen gebraucht. Das Geschäftsmodell unterliegt somit keinem Zyklus. Prämien können regelmäßig angehoben werden und die Kostenquote bei Progressive liegt deutlich unter dem Branchendurchschnitt. Bei Progressive handelt es sich um eine Dauerläuferaktie, die nahe am 52 Wochenhoch tendiert.

Die Aktie befindet sich in einem langfristigen Aufwärtstrend und konnte die doppelte Rendite seit Börsengang 1971 des S&P 500 erzielen. Im Robustheits-Check kann die Aktie von Progressive alle vier Bereiche erfüllen. Die Performance ist überdurchschnittlich, die Volatilität äußerst gering, die Drawdown-Phasen halten sich in Grenzen. In den letzten zehn Jahren betrug der durchschnittliche Drawdown nur rund 15 %. Auch in Abwärtsphasen im allgemeinen Markt konnte man eine Outperformance erzielen. Damit handelt es sich durchaus um eine sehr gute Aktie, bei der man langfristige Call-Spekulationen eingehen kann.

Liebe Anleger, liebe Trader,

ich wünsche Euch noch viele erfolgreiche Investments.

Bis zur nächsten spannenden Story,

Michael Seibold

Tipp: Wenn Du tagesaktuell über die Aktien mit dem besten Robustheits-Check auf dem Laufenden gehalten werden möchtest, kannst Du als TraderFox-Kunde das entsprechende Paper in unserem digitalen Kiosk abonnieren! Der digitale Kiosk ist im TraderFox Morningstar-Datenpaket für nur 19 € pro Monat enthalten.

& Profi-Tools von

& Profi-Tools von