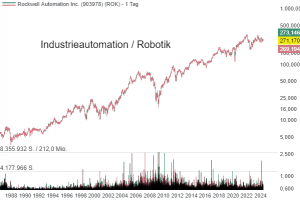

Aktien mit Wettbewerbsvorteilen: Die günstigsten und die neuesten Titel im Morningstar Wide Moat Focus Index

Um für diesen Index in Betracht zu kommen, muss ein Unternehmen ein Morningstar Economic Moat Rating von "wide" aufweisen, was bedeutet, dass das hauseigene Aktienresearch-Team davon ausgeht, dass eine Gesellschaft über Vorteile verfügt, die dazu beitragen, Konkurrenten mindestens 20 Jahre lang abwehren zu können. Denn wenn ein Unternehmen profitabel ist, würden Wettbewerber auftauchen, die an diesem Erfolg teilhaben wollen. Bei Morningstar glaubt man, dass Wide-Graben-Unternehmen qualitativ hochwertige Unternehmen sind, die diese Wettbewerber in Schach halten und über lange Zeiträume überdurchschnittliche Renditen erzielen können.

Ein Wide-Moat-Unternehmen wird außerdem nur dann in den Index aufgenommen, wenn es billig ist. Die Analysten untersuchen dazu die Cashflows, Geschäftsfaktoren und Fundamentaldaten eines Unternehmens, um eine Schätzung des fairen bzw. inneren Wertes zu ermitteln. Dazu verwendet Morningstar das Kurs-Fair-Value-Verhältnis, das dabei hilft zu erkennen, wie viel niedriger der Kurs einer Aktie im Vergleich zur Schätzung des fairen Wertes ist. Zur Performance des Index erklärt Schramm, dass dieser den S&P 500 Index während der vergangenen 3, 5 und 10 Jahre geschlagen hat.

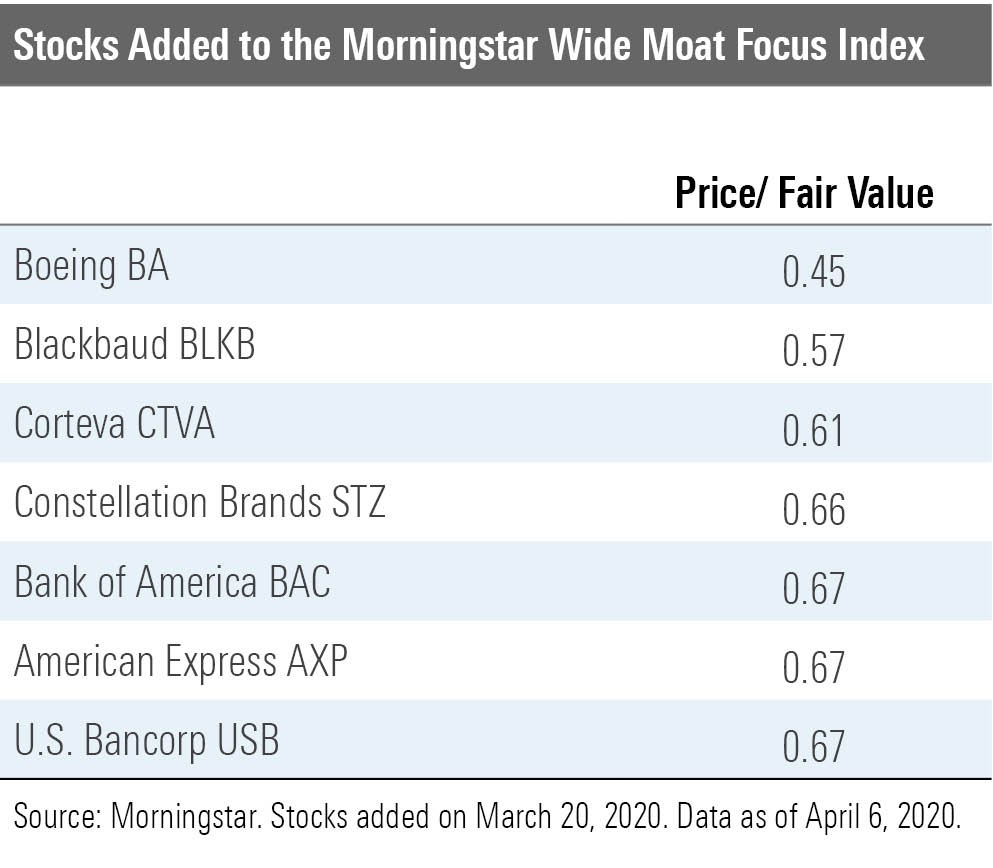

Bei der jüngsten Überpüfung des Index im März kam es zu 7 Veränderungen bei den Mitgliedern. Wie die nachfolgende Grafik zeigt, handelt es sich dabei um Boeing, Blackbaud, Corteva, Constellation Brands, Bank of America, Americans Express und U.S. Bancorp.

Die Gründe für den Aufstieg der 7 Index-Neulinge

Zur Bank of America, die bekanntlich eine der größten US-Banken, schreibt der zuständige Analyst Eric Compton, dass die Gesellschaft aus einem Jahrzehnt ineffizienter Übernahmen inzwischen mit einem schlankeren, effektiveren Geschäftsmodell hervorgegangen ist. Die Bank habe durch den Verkauf vieler risikoreicher Geschäftssegmente effektiv Kosten gesenkt. Auch habe man die Standards für Verbraucherkredite erhöht, so dass die meisten Kunden jetzt eine hohe durchschnittliche Kreditwürdigkeit aufwiesen. Die Bank of America sei im Vergleich zu ihren Konkurrenten auch bei den Technologieausgaben führend. Compton sieht dies positiv, weil er glaubt, dass die Banken zunehmend auf technologische Innovationen (wie gut gestaltete mobile Apps und neue Funktionen) angewiesen sein werden, um Kunden zu gewinnen und zu halten.

Compton glaubt auch, dass große Banken von Größenvorteilen oder Kostenvorteilen profitieren. Die Bank of America sei besonders gut positioniert, weil sie in vielen Bankprodukten, darunter Kredit- und Debitkarten, Maklerdienste und Verbraucherbankkonten, ein Top-Anbieter sei. So verfüge das Institut beispielsweise über ein Preferred Rewards-Programm, das den Kunden Ersparnisse bietet, wenn ihr Gesamtguthaben bei den Produkten einen bestimmten Schwellenwert erreicht. Mit diesem Programm gebe die Bank den Kunden einen Anreiz, mehr Finanzprodukte zu nutzen, wodurch der Betrag, den sie ausgeben muss, um neue Kunden zu gewinnen, reduziert werde. Je mehr die Kunden die Angebote der Bank nutzten, desto schmerzhafter werde der Bankwechsel (theoretisch zumindest). Infolgedessen profitiere die Bank auch von den Wechselkosten oder von der Vorstellung, dass die Kunden die einmaligen Unannehmlichkeiten oder Ausgaben vermeiden wollen, die ihnen beim Produktwechsel entstehen.

Auch die U.S. Bancorp (USB) profitiere von Kostenvorteilen und Umstellungskosten, so Compton. Die Bank gewinne Kostenvorteile durch Minimierung der Kosten. So betreibe sie beispielsweise physische Filialen relativ kostengünstig, und ihr Zahlungsverkehrsgeschäft, das Unternehmen bei Aufgaben wie der Annahme von Kreditkartenzahlungen unterstützt, laufe auf einer einzigen Plattform mit im Wesentlichen Null-Kosten pro zusätzlicher Transaktion. Schließlich ist Compton wie bei der Bank of America der Meinung, dass viele Kunden der U.S. Bancorp viele der von dem Institut angebotenen Produkte nutzen, was zu Kosten bei einem Anbieterwechsel führt.

Im Falle von American Express glaubt Analyst Colin Plunkett, dass dieser Konzern angesichts seines historisch erfolgreichen kommerziellen Geschäftssegments (insbesondere bei Geschäftsreisenden, die von ihren Firmen ausgestellte Kreditkarten verwenden) über einen langen Zeitraum profitabel bleiben wird. Er argumentiert, dass es sich dabei um ausgabefreudige Karteninhaber handelt, welche die Geschäfte gerne als Kunden haben wollen, und dass die Geschäfte diese Kunden nur durch die Annahme von American Express akquirieren können. Dabei sei es so, dass American Express jedes Mal, wenn eine Transaktion verarbeitet werde, Geld zufließe. Je mehr Geschäfte also American Express-Karten akzeptierten, umso öfter können die Karteninhaber ihre Karten verwenden, was dazu beitrage, dass die Gewinne von American Express steigen, wenn die Transaktionen zunehmen. Seit der Aufnahme in den Index ist der Kurs der Aktie aufgrund von Coronavirus-Bedenken zwar zwischenzeitlich weiter gesunken, aber Plunkett glaubt, dass dieser Druck vorübergehend ist und dass sich die Finanzwerte erholen werden. Während er glaubt, dass die Einnahmen des Unternehmens im Jahr 2020 im Vergleich zum Vorjahr zurückgehen werden, rechnet er für 2021 mit einer deutlichen Erholung.

Der für den Saatgut- und Pflanzenschutzmittelhersteller Corteva verantwortliche Analyst Seth Goldstein ist der Ansicht, dass es hier Vorteile aufgrund der getätigten Forschungs- und Entwicklungsausgaben für die Entwicklung eigener Produkte gibt. Dank dieser Investments unterhalte das Unternehmen ein Portfolio von Saatgut und Pflanzen mit Patenten, die andere Unternehmen rechtlich daran hinderten, über einen bestimmten Zeitraum hinweg ähnliche Produkte zu verkaufen. Infolgedessen könne Corteva die Produkte zu einem höheren Preis verkaufen und seine Einnahmen schützen, was ein Beispiel für einen immateriellen Vermögenswert sei. Allerdings würden Patente letztendlich ihren Wert verlieren, wenn sie auslaufen oder ein Produkt an Wirksamkeit verliert. Goldstein ist jedoch der Ansicht, dass Corteva aufgrund seiner großen Erfahrung auf diesem Gebiet eines der besten Unternehmen bei der Entwicklung neuer Produkte ist. Daher ist er zuversichtlich, dass die Reinvestitionen des Unternehmens in Forschung und Entwicklung das Unternehmen bei der Entwicklung neuer patentierter Produkte wirksam unterstützen werden.

Bei Constellation Brands, einem Hersteller von alkoholischen Getränken, hat Analyst Nicholas Johnson vor kurzem angesichts der Stärke seines mexikanischen Biergeschäfts, das etwa 80% seiner Gewinne erwirtschaftet, die Schutzgrabenbewertung auf breit erhöht. Er glaubt, dass dieses Geschäftssegment angesichts der zunehmenden Affinität der US-Konsumenten zu Importbier eine starke Marke ist. Hinzu komme, dass das Bier bei einer wachsenden hispanischen US-Bevölkerung Anklang finde. Außerdem ist er der Ansicht, dass sich der Markt zu sehr auf die Nicht-Kerngeschäftssegmente des Unternehmens fokussiere. Denn in den vergangenen Jahren habe das Management viele der margenschwachen und weniger profitablen Produkte verkauft. Darüber hinaus ist Johnson der Meinung, dass der Markt angesichts der Unsicherheit in der Cannabisbranche über die Übernahme des Cannabisanbieters Canopy Growth durch Constellation Brands übermäßig besorgt ist. Das übernommene Unternehmen mache nämlich nur einen sehr kleinen Teil der Gesamteinnahmen von Constellation aus.

Zum Flugzeughersteller Boeing argumentiert Analyst Burkett Huey, dass dieser Konzern angesichts des Startverbots für seine 737 MAX-Flugzeuge vor einigen Herausforderungen steht, es aber strukturelle Marktzutrittsschranken und Unterkapazitäten im Flugzeugbau es für Boeings Kunden schwierig machen werden, zu einem anderen Anbieter zu wechseln. Erstens habe die Regulierungsbehörden strenge Anforderungen an die Zulassung neuer Flugzeuge, die den Markteintritt eines neuen Wettbewerbers wahrscheinlich um Jahre verzögern würden, so dass Boeing aufgrund seines Regulierungswissens und seiner Beziehungen zur Schlüsselindustrie einen Wettbewerbsvorteil habe. Zweitens könnten Fluggesellschaften zwar zu Airbus, dem Hauptkonkurrenten von Boeing, wechseln, müssten aber Piloten und Besatzungen für diese neuen Flugzeuge zertifizieren lassen. Darüber hinaus hätten sowohl Boeing als auch Airbus Auftragsrückstände von mehr als 5 Jahren bei populären 737 MAX-Ersatzflugzeugen, so dass die Fluggesellschaften jahrelang auf ein neues Flugzeug warten oder hohe Gebühren zahlen müssten, um es früher zu bekommen. Infolgedessen profitiere auch Boeing von Umstellungskosten. In der Verteidigungseinheit von Boeing sorgten zudem tiefe Beziehungen und Kenntnisse im militärischen Flugzeugbau für einen weiteren Vorteil. Außerdem produziere Boeing so viel für das Militär, dass die Regierung bei einem Anbieterwechsel im Wesentlichen ihre Flugzeugpalette überholen müsste, was Umstellungskosten verursachen würde.

Blackbaud bezeichnet Analyst Dan Romanoff als führenden Software-Hersteller im Bereich der Social-Good-Community, zu der Non-Profit-Organisationen, Stiftungen und Bildungseinrichtungen gehören. Diese Organisationten setzen diese Software ein, um bei verschiedenen Aufgaben zu helfen, z.B. bei der Suche nach wohltätigen Spendern oder bei der Verwaltung von Zuschüssen und Wohltätigkeitskampagnen. Romanoff ist der Ansicht, dass das Unternehmen eine robuste Produktsuite anbietet, die gründlicher ist als die Angebote der Konkurrenz. Romanoff ist der Meinung, dass das Unternehmen von Wechselkosten profitiert, denn wenn die Kunden erst einmal damit anfangen hätten, die Softwareprodukte von Blackbaud zu benutzen, sei es teuer, auf eine neue Software umzusteigen, und es dauere auch eine Weile, die Mitarbeiter darin zu schulen. Romanoff glaubt auch, dass Blackbaud's gemeinnützige Kunden besonders empfindlich auf Wechselkosten reagieren, weil sie mit knappen Budgets arbeiten.

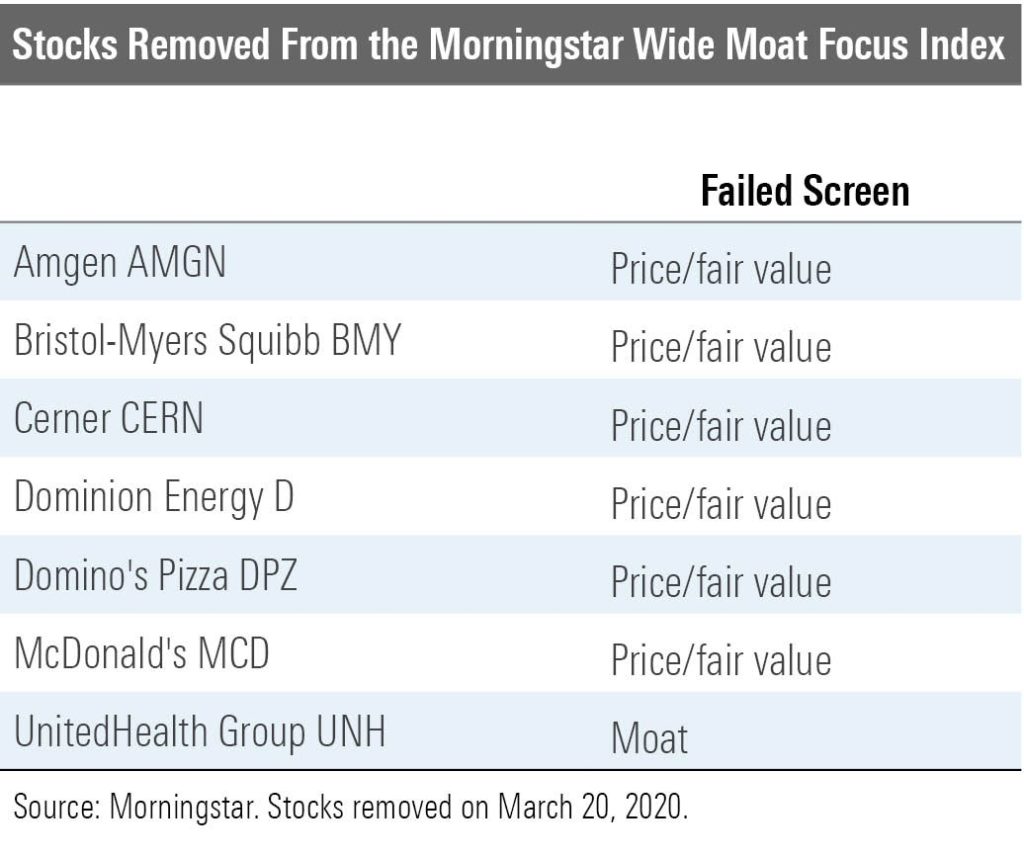

7 Index-Absteiger

Die 7 Titel, die aus dem Index gestrichen wurden, zeigt die nachfolgende Übersicht. Der Krankenversicherer UnitedHealth wurde gestrichen, weil sein wirtschaftliches Grabenrating auf "eng" herabgestuft wurde. Das wiederum hat laut Analystin Julie Utterback damit zu tun, dass Risiken für die Rentabilität damit einhergehen könnten, da die Regulierungsbehörden versuchen, das US-Gesundheitssystem zu verbessern. Die anderen 6 Titel Unternehmen wurden aus dem Index gestrichen, weil sie zum Zeitpunkt der Neuzusammensetzung zu einem relativ hohen Preis-/Fair-Value-Verhältnis handelten.

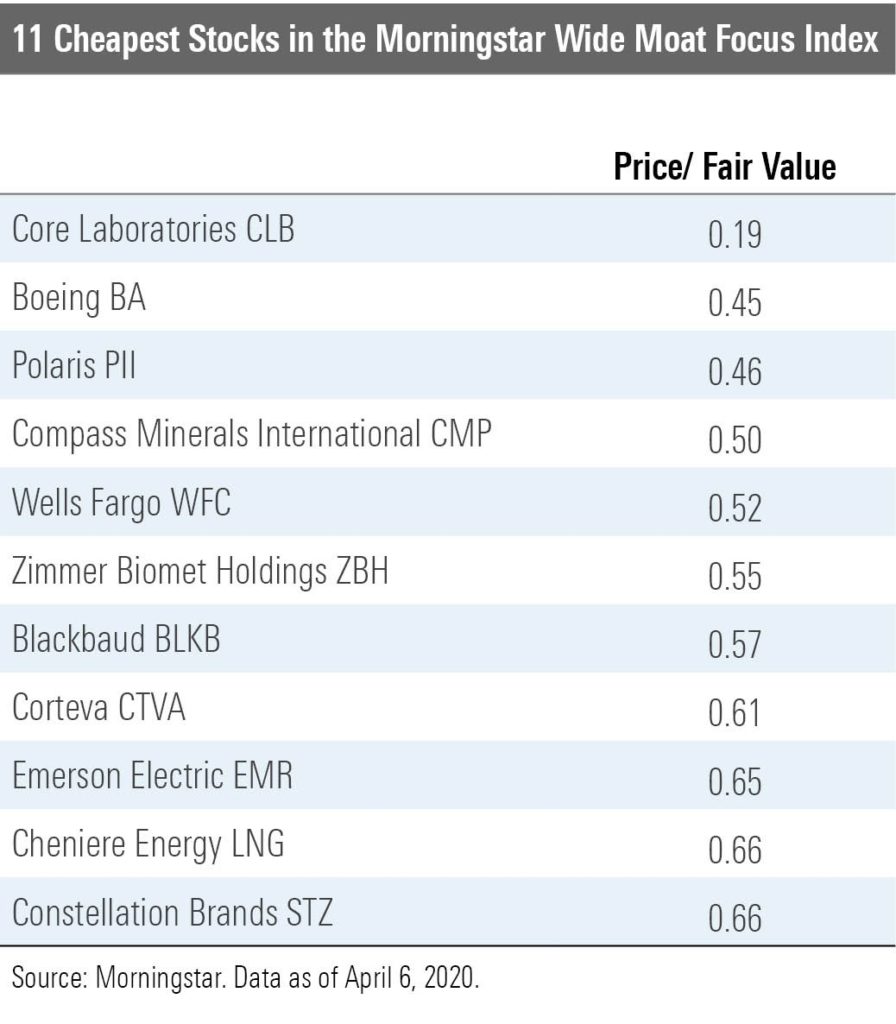

Die Index-Mitglieder mit dem günstigsten Preis-/Fair-Value-Verhältnis

Ohne diese Werte näher zu kommentieren, zeigt Morningstar in dem aktuellen Bericht auch noch jene 11 Aktien, die zum Stand vom 6. April gemessen an dem von Morningstar als fair ermittelten Wert am stärksten unterbewertet und damit am günstigsten sind. Die nachfolgende Tabelle zeigt die Namen dieser Firmen inklusive ihrer Preis-/Fair-Value-Relationen.

& Profi-Tools von

& Profi-Tools von