Analyst prognostiziert Verdopplung der Intel-Aktie in zwei Jahren!

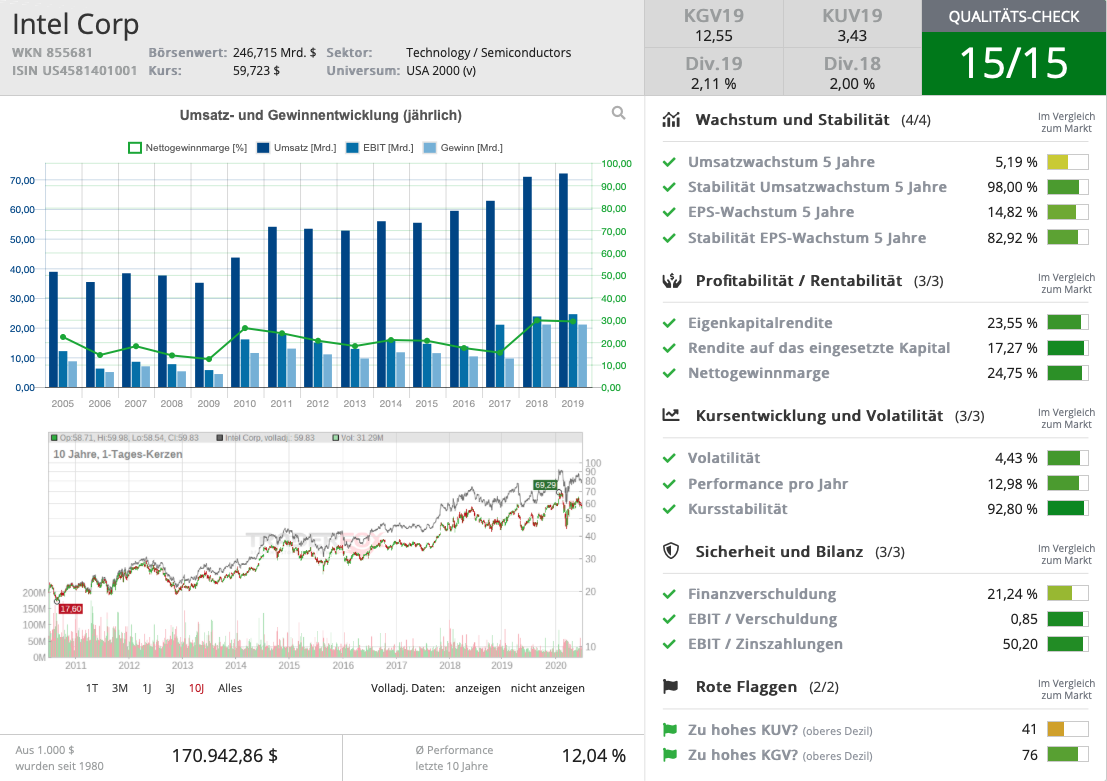

durch den Corona-Virus hat sich ein Trend zum Home-Office gebildet. Notebooks werden stärker nachgefragt und dementsprechend erfahren viele Unternehmen entlang der Wertschöpfungskette eine erhöhte Nachfrage. Eines dieser Unternehmen ist der Technologie-Gigant Intel. Trotz der enormen Größe und Bekanntheit, hat der New Street Research Analyst für Intel ein Buy-Rating ausgegeben und behauptet, dass sich die Aktie in zwei Jahren verdoppeln könnte. Ob diese Erwartungshaltung realistisch ist, wird in diesem Artikel diskutiert. Klar ist, dass Intel ein Qualitätsunternehmen darstellt, welches in den vergangenen Jahrzehnten eine wahre Erfolgsstory hinlegen konnte.

Überblick über das Unternehmen und Q1-Zahlen

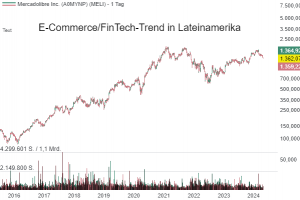

Intel ist ein weltweit agierendes Unternehmen im Bereich Halbleiterchips. Intel entwickelt digitale Technologielösungen und versorgt die Computer- und Kommunikationsbranche mit Halbleiter-Speicherchips, Schaltkreisen, Speicherplatten, -karten und -systemen sowie Mikroprozessoren. Zu den Kunden gehören große und mittelständische Unternehmen, aber auch Privatkunden. Neben dem Hauptgeschäft ist Intel im Bereich Plattform-Lösungen und Security tätig. Der Umsatz unterteilt sich in zwei große Segmente: Datenzentren (Data-centric) und Client Computing (PC-centric). Die Umsatzverteilung zeigt die folgende Grafik:

Quelle: Intel Investor Relations

Intel konnte äußerst starke Q1-2020 Zahlen ausweisen. Der Umsatz stieg um 23 % auf 19,8 Mrd. USD. Der Gewinn je Aktie ist um 63 % gestiegen und lag bei 1,45 USD. Damit wurden die Analysten-Erwartungen hinsichtlich des Gewinns je Aktie um 0,15 USD übertroffen. Intel konnte die operative Marge in beiden Segmenten stark ausbauen.

Im Bereich Datenzentren stieg die operative Marge von 38 % im Q1-2019 auf 50 % im Q1-2020. Intel konnte für jegliche Sub-Segmente im Bereich Datenzentren ein Umsatzwachstum von über 30 % ausweisen. Durch die Corona-Krise wurden Datenzentren verstärkst nachgefragt und Intel erlebte in diesem Segment einen regelrechten Boom.

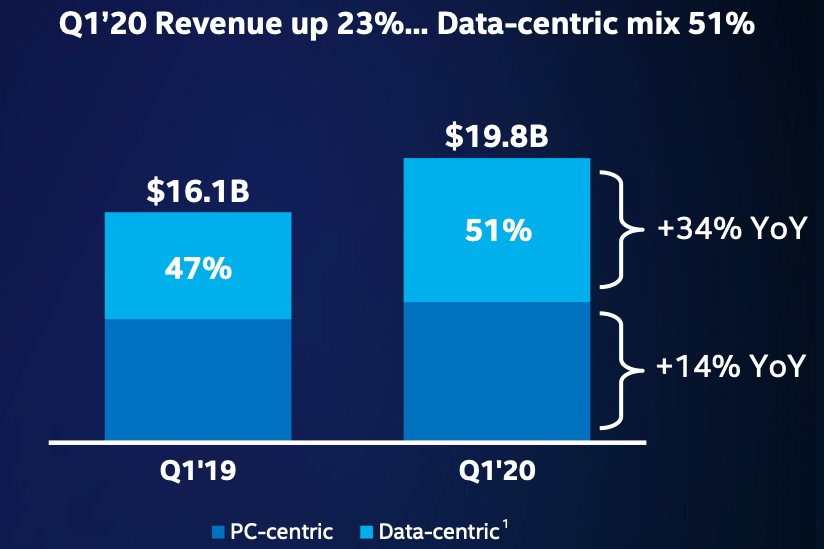

Quelle: Intel Investor Relations

Im Bereich Client Computing stieg die operative Marge von 36 % im Q1-2019 auf 43 % im Q1-2020. Im Bereich Desktops sank der Umsatz um 2 %. Dafür erhöhte sich die Nachfrage im Segment Notebooks durch den Trend zum Home Office stark.

Quelle: Intel Investor Relations

Die Guidance für das Jahr 2020 wurde aufrecht erhalten. Intel erwartet ein Umsatzwachstum in Höhe von 12 % und ein Gewinnwachstum in Höhe von 4 % für das Q2-2020. Das Unternehmen will sich auf die Cash-Position und den Erhalt der Margen fokussieren. Für das Q2-2020 erwartet Intel eine geringere Nachfrage im Datenzentren-Segment und eine geringere Nachfrage nach Notebooks. Intel konnte in den vergangenen 12 Quartalen jedes Mal die Analysten-Erwartung übertreffen.

Starke Bilanz mit hohen Cash-Reserven

Intel hat eine Bilanz mit starken Fundamentaldaten. Das Unternehmen hat eine Eigenkapitalquote von über 50 %. Zusätzlich sitzt es auf einem Cash-Berg in Höhe von 20,8 Mrd. USD. Die Gesamtverschuldung liegt bei 39,9 Mrd. USD. Die Cash-Position konnte enorm ausgebaut werden trotz Aktienrückkäufen in Höhe von 4,2 Mrd. USD und einer Dividendenausschüttung in Höhe von 1,4 Mrd. USD.

Quelle: Intel Investor Relations

Durch die enorm hohen Cash-Reserven können Investitionen getätigt werden ohne hohe Finanzierungsmaßnahmen durchzuführen. Außerdem schafft der Cash-Puffer Sicherheit. Sollte die Nachfrage nach Produkten in einem Jahr einbrechen, wird Intel den Nachfrageschock verdauen können und muss nicht unnötig hohe Schulden aufnehmen. Der TraderFox Qualitätsscore, sowie auch der Dividenden-Check geben dem Unternehmen 15/15 Punkten.

Quelle: TraderFox Qualitätsscore

Intel zeigt Innovationsstärke und setzt vermehrt auf KI und autonomes Fahren

Intel spielt das Spiel nicht um zu gewinnen, sondern, um im Spiel zu bleiben. Dies ist ein Unternehmenseigenschaft, die man loben muss. Warren Buffett sagte mal in einem Interview bei Coca-Cola, dass er nach Unternehmen sucht, in welchen er dauerhaft den Drang nach Verbesserung, Innovation und Wachstum sieht. Intel zeigt solche Eigenschaften. Um sich weniger stark abhängig von Notebooks zu machen, dem Segment mit dem Intel in den vergangenen Jahren wohl am meisten Geld verdient hat, konzentriert sich das Unternehmen zunehmend auf Datenzentren, künstliche Intelligenz und autonomes Fahren. Diese Segmente bieten das höchste Wachstum, die höchsten Margen und dementsprechend das größte Zukunftspotenzial. Diese Flexibilität und Innovationsbereitschaft sieht man selten bei großen Unternehmen. Hier ein Beispiel:

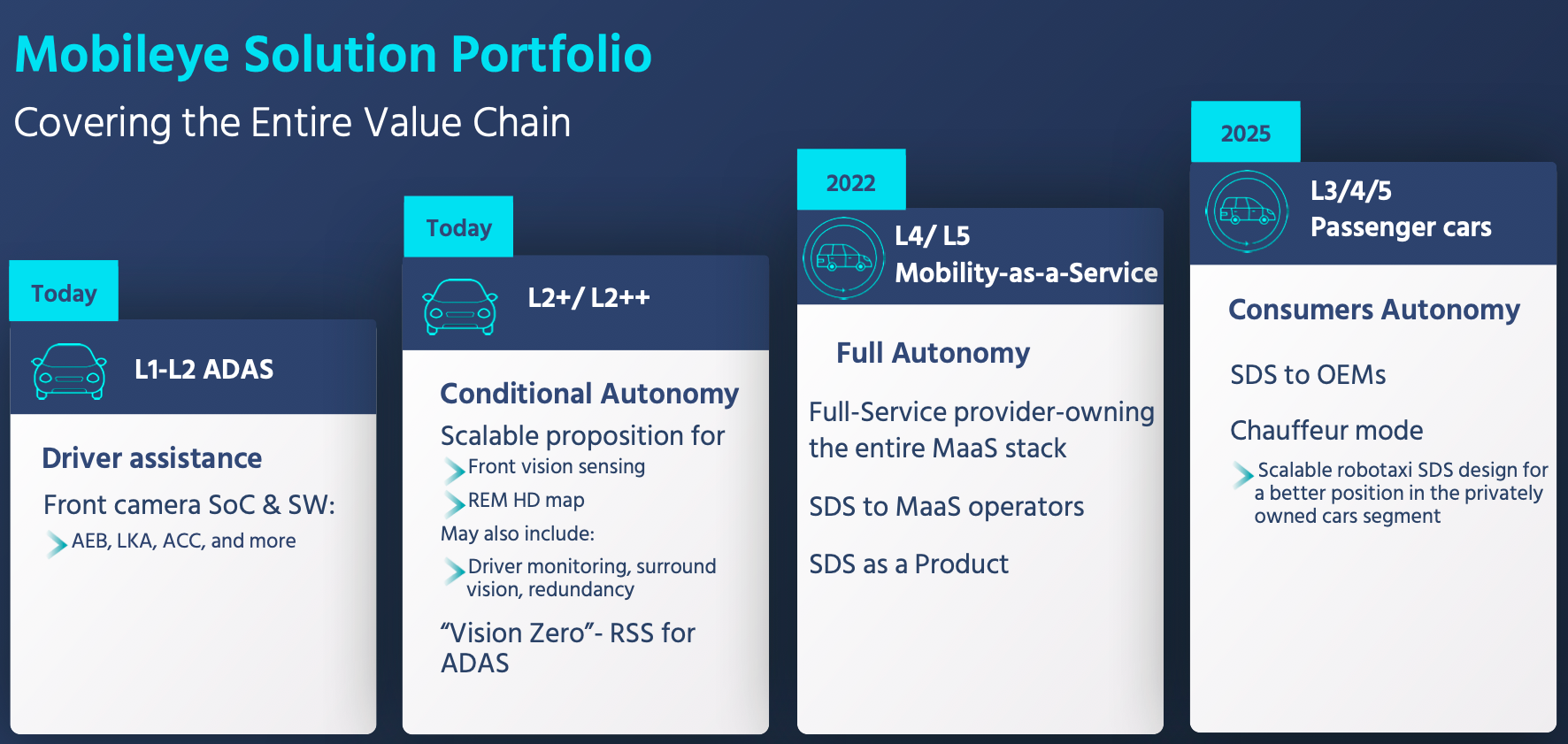

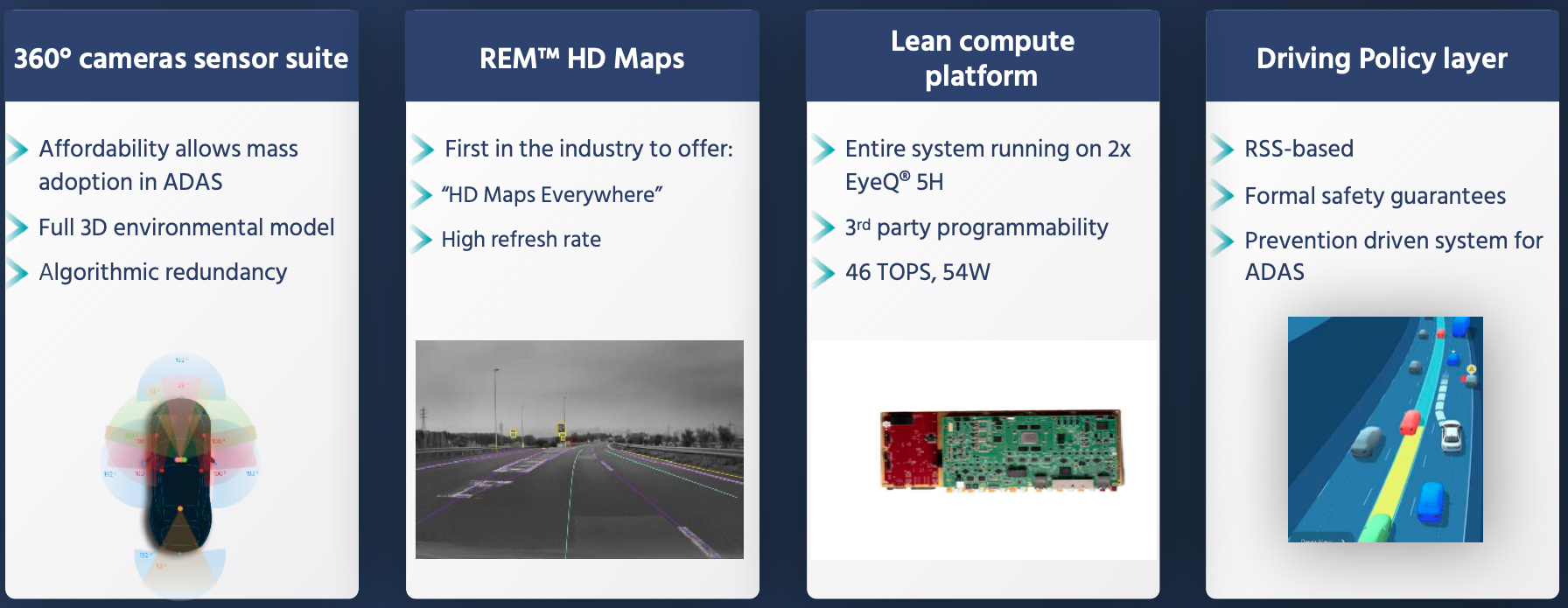

Intel besitzt die israelische Gesellschaft Mobileye. Diese entwickelt Fahrerassistenzsysteme. Damit dringt Intel in die Zukunftssparte des autonomen Fahrens ein. Mit den Lösungen von Mobileye wird die gesamte Wertschöpfungskette abgebildet. 2025 möchte Mobileye ein Produkt für OEMs herausbringen, dass Autos dazu befähigt, vollständig autonom zu fahren. Mit den Produktionskapazitäten von Intel könnte dies ein weiterer Wachstumstreiber werden.

Quelle: Intel Investor Relations

Das bereits auf den Markt gebrachte Produkt der Stufe L2+ hat ein starkes Zukunftspotenzial. Das Volumen der Autos, die mit einem solchen Assistenzsystem fahren, soll mit einer Wachstumsrate von 63 % bis in das Jahr 2025 wachsen. Bereits über 70 % der heutzutage verwendeten L2+ Systeme basieren auf der Technologie von Mobileye. Die Technologie ist unter anderem in BMWs, VWs, Cadillacs und Nissans verbaut. Schafft es Intel ein massentaugliches Produkt im Bereich autonomes Fahren auf den Markt zu bringen, kann dieses aufgrund der starken Wettbewerbsposition und Skalierbarkeit durch den Konzern direkt an die größten Automarken der Welt verkauft werden. Anfang Mai 2020 gab Intel zusätzlich die Übernahme des Mobilitätsdienstleister Moovit bekannt. Moovit soll in das Unternehmen Mobileye integriert werden und zu Synergie-Effekten führen.

Quelle: Intel Investor Relations

Dies ist nur ein Beispiel für die Innovationskraft von Intel. Im Bereich KI und Datenzentren finden sich weitere Wachstumstreiber.

Doch wird sich die Intel-Aktie in zwei Jahren verdoppeln?

Pierre Ferragu argumentiert, dass Intels Fundamentaldaten nicht die Performance der Aktie widerspiegeln. Dies begründet er damit, dass Intel nach wie vor 90 % Marktanteil in den wichtigsten Märkten hat. Er sieht bei Intel keine Konkurrenz in den Märkten für High-End-PCs und Server. Sein Kursziel beträgt 100 USD.

Insgesamt lässt sich sagen, dass Intel ein Qualitätsunternehmen ist, welches von dem Trend zum Home Office profitiert. Der Umsatz von Intel wuchs in den letzten drei Jahren um 6 %. Die Analysten erwarten für das Jahr 2020 ein Umsatzwachstum in Höhe von 2,53 % und für das Jahr 2021 ein Wachstum in Höhe von 0,90 %. Das hört sich erstmal nicht nach Verdopplung in zwei Jahren an. Das durchschnittliche Kursziel der Analysten beträgt 63,55 USD und ist damit etwas über dem derzeitigen Kurs. Die meisten Analysten sehen Intel nicht als Wachstumsunternehmen, sondern als Qualitäts-Investment.

Dennoch zeigt Intel gerade starkes Wachstum. Der Umsatz ist um ganze 23 % im Q1-2020 angezogen. Die derzeitige Intel Chip-Generation unterliegt den Produkten von AMD. Doch Intel sitzt auf einem riesigen Cash-Berg und wird noch 2020 die neue Chip-Generation herausbringen. Intel ist mit einem KGV von 12 bewertet und in der öffentlichen Wahrnehmung von NVIDIA und AMD übertrumpft worden. Die Zahlen spiegeln dies jedoch nicht wieder. Intel wächst derzeit über 20 % mit einer Nettogewinnmarge von 28,8 %. Sollten die Analysten-Erwartungen korrigieren und mehrere Buy-Ratings ausgegeben werden, wird sich auch das Sentiment gegenüber des Chip-Giganten ändern. Dies könnte zu rasant steigenden Aktienkursen führen. Qualitätsunternehmen brauchen in der Regel länger als zwei Jahren um sich zu verdoppeln, sind dafür tendenziell aber die sichereren und am Markt etablierteren Investments. Wenn Intel es allerdings schafft, das hohe Wachstum beizubehalten, sollte starken Kursanstiegen nichts im Wege stehen.

Der Tipranks 5-Sterne-Analyst David Wong nennt Intel ebenfalls als Top-Pick. Durch den Corona-Virus kam es zu einem Boom für Notebooks und Datenzentren. Intels Datenzentren Segment wuchs um 43 % im Vergleich zum Vorjahr. Intels Verkauf an Notebook Prozessoren wuchs um 22 % im Vergleich zum Vorjahr. Der Analyst gibt Intel ein Kursziel in Höhe von 74 USD. David Wong hat eine Trefferquote in Höhe von 72 % und seine Empfehlungen erzielten im letzten Jahr eine Durchschnittsrendite in Höhe von 17,1 %. Ein Kursziel von 74 USD entspräche, Stand heute, einem Abschlag von circa 25 %.

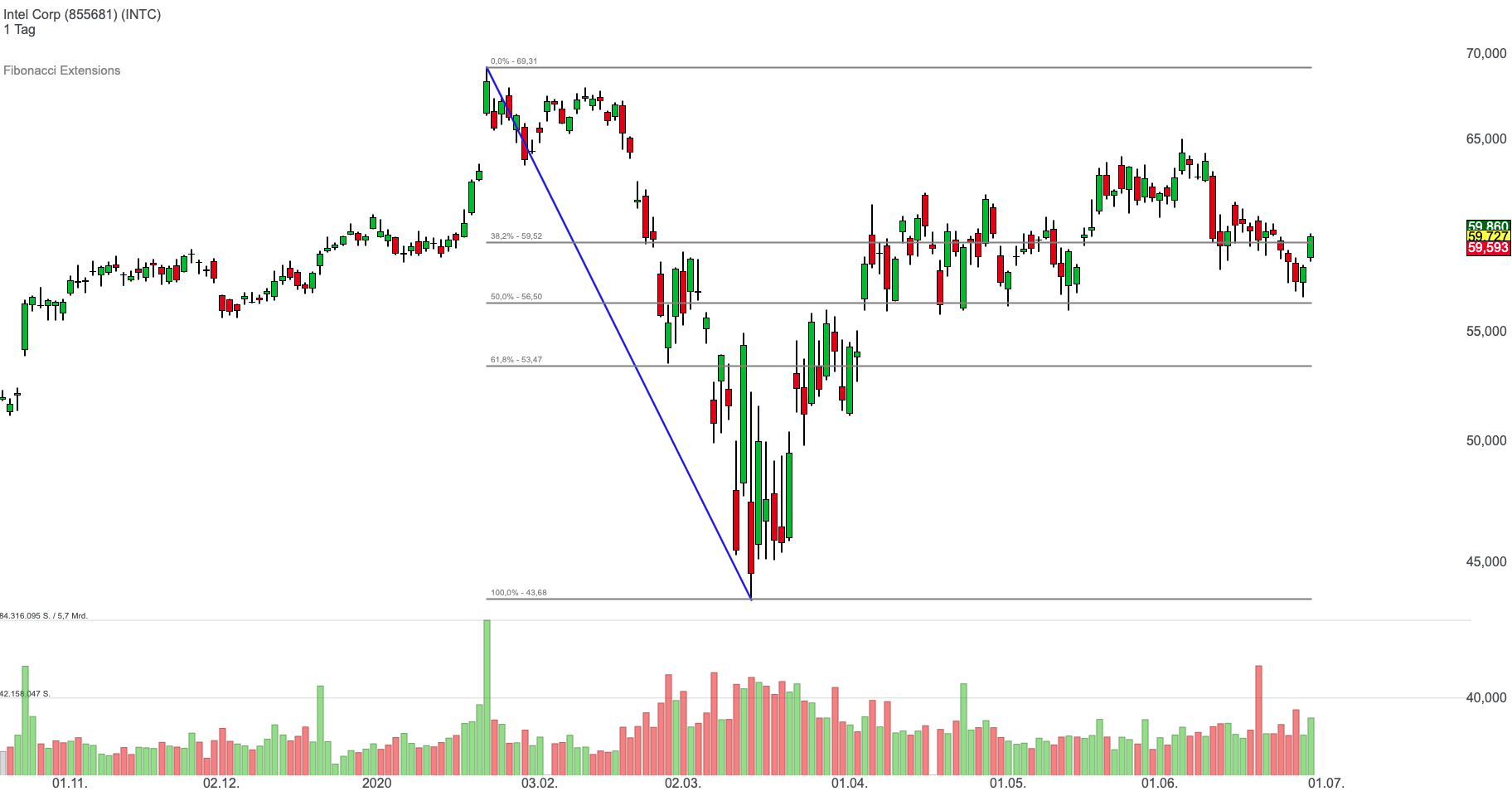

Aufwärtstrend ist intakt - Abpraller vom Fibonacci Retracement

Der langfristige Aufwärtstrend der Intel-Aktie (WKN: 855681) ist intakt. Seit dem Corona-Abverkauf ist die Aktie um knapp 40 % gestiegen. Kurzfristig betrachtet ist die Intel-Aktie vom 50er-Retracement abgeprallt und macht sich nun auf Richtung Norden. Wenn sich die Aktie vom 38,2er Retracement lösen kann, steht einer weiteren Aufwärtsbewegung und Trendfortsetzung nichts im Wege. Auch der kürzlich veröffentlichte Bericht von Micron Technology zeigt, dass die Chip-Nachfrage hoch ist. Wenn es dem gesamten Sektor gut geht, dürfte auch Intel von der Aufwärtsbewegung profitieren.

& Profi-Tools von

& Profi-Tools von