Börsen-Blasen: Wann sie platzen und wie Anleger mit ihnen umgehen sollten

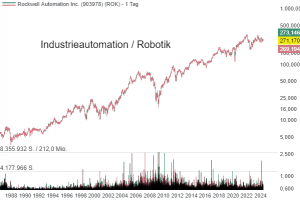

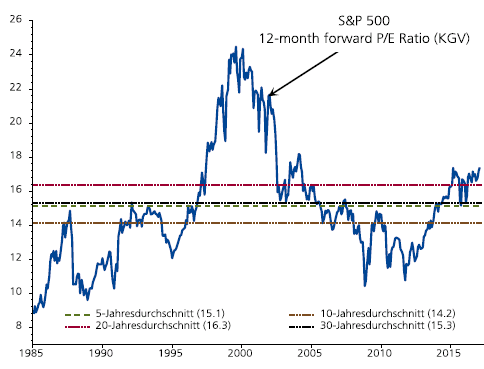

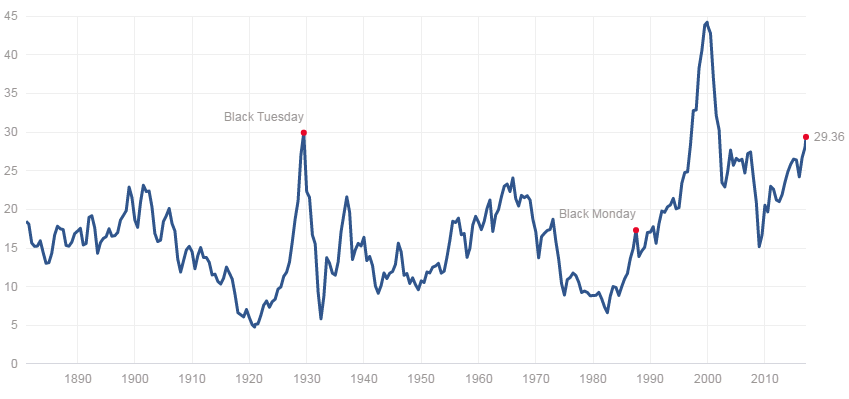

Gewichtiger sind Überlegungen zum Bewertungsniveau. Denn wenn diese zu hoch sind, dann rächt sich das beim nächsten Abschwung. So gesehen sind die derzeitigen Bewertungen zumindest ein Warnsignal. Denn das geschätzte KGV des S&P 500 Index ist mit 17,5 so hoch wie seit 2004 nicht mehr. Noch etwas unvorteilhafter fällt der Blick auf das Shiller-KGV aus, bei dem die inflationsbereinigten Kurse durch das arithmetische Mittel der inflationsbereinigten Gewinne der vergangenen 10 Jahre geteilt werden. Dieses bewegt sich mit gut 29 auf einem Niveau, das beim Schwarzen Dienstag 1929 Gültigkeit hatte und übertroffen wurde der aktuelle Stand nur im Jahr 2000, als die Dot.com-Blase platzte.

Geschätztes KGV des S&P 500 Index mit 17,5 so hoch wie seit 2004 nicht mehr

Quelle: Thomson Reuters, Züricher Kantonalbank

Das Shiller-KGV ist im historischen Vergleich überdurchschnittlich hoch

Quelle: http://www.multpl.com/shiller-pe/

Allerdings gibt es auch viele Marktteilnehmer, die es für sinnlos erachten, sich Gedanken über mögliche Kursblasen an den Finanzmärkten zu machen. Zu den bekanntesten Verfechtern dieser Denkweise zählt der US-Ökonom Eugene Fama. Er hält Diskussionen über Preisblasen für müßig, weil er basierend auf seinen wissenschaftlichen Arbeiten nicht an die Möglichkeit glaubt, diese sowie deren Platzen treffsicher mit einem systematischen empirischen Vorgehen vorhersagen zu können. Für diese These erhielt Fama 2013 sogar den Nobelpreis für Wirtschaftswissenschaften.

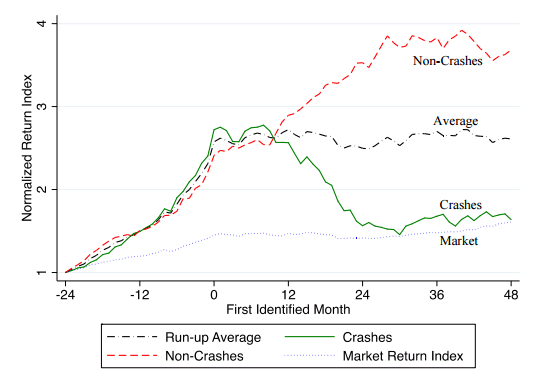

Doch mit Robin Greenwood, Andrei Shleifer und Yang You stemmen sich jetzt drei Harvard-Wissenschaftler der Sichtweise von Fama entgegen. In einer Ausarbeitung mit dem Titel "Bubbles for Fama", die Boom-and-Bust-Zyklen in börsennotierten US-Industrien seit 1926 untersuchte, räumen zwar auch sie ein, dass nicht jeder extrem starke Kursanstieg in Tränen enden muss. Doch laut ihren Ergebnissen weisen jene Fälle, in denen auf sehr auffällige Kurssteigerungen Einbrüche folgten, gemeinsame Merkmale auf. Als Blase bezeichnen die Autoren Kursanstiege von mehr als 100 Prozent über einen Zweijahreszeitraum in Kombination mit einem Kursanstieg von mindestens 50 % über einen Fünfjahreszeitraum. Von einem anschließenden Crash sprechen sie dann, wenn auf die Kurssteigerungen erneut über einen Zweijahreszeitraum Kurseinbrüche von mindestens 40 Prozent folgten. Insgesamt identifizierten sie auf Basis dieser Vorgaben 40 Blasen seit 1928. In 19 Fällen schloss sich daran kein Crash an, während in 21 Fällen drastische Kursrückschläge zu beobachten waren.

Interessant sind daran nun die typischen Charakteristiken, die in jenen Fällen auftreten, in denen sich an eine Blase ein starker Einbruch anschloss. Sie erlitten die Industrien, in denen Blasen auftraten, in 17 der 21 Fälle im Zuge der Rückschlagphase Einbrüche von mindestens 20 % innerhalb von nur einem Monat.

Historisches Kursverhalten von Blasen die platzen und die nicht platzen

Quelle: Robin Greenwood, Andrei Shleifer, and Yang You, Harvard

Auffällig auch: Je starker die Kurse innerhalb einer zweijährigen Blasenbildungsphase gestiegen sind, umso wahrscheinlicher war es, dass es anschließend zu einem Crash kam. Bei einem Kursanstieg in einer US-Industrie von 50 % betrug die Wahrscheinlichkeit eines scharfen Einbruchs lediglich 20 %. Wenn der Anstieg aber mindestens 100 % betrug, dann erhöhte sich diese Wahrscheinlichkeit auf 53 % und bei einem Plus von 150 % (was in der Studie in 15 Fällen auftrat) auf 80 %. Ebenfalls aufschlussreich: Wer es als Anleger schaffte, sich den Crashbewegungen zu entziehen, der konnte damit die langfristige Performance um 10 Prozentpunkte erhöhen.

Damit stellt sich die Frage nach den typischen Merkmalen, die mit einer Blase und einem anschließenden Einbruch einhergehen. Laut Greenwood, Shleifer und You zählen dazu steigende Kursvolatilitäten, ein Anstieg bei der Umschlagshäufigkeit der ausstehenden Aktien, eine steigende Zahl an Aktienemissionen, die relative Performance von neuen im Vergleich zu alten börsennotierten Unternehmen (junge Firmen performen besser) und ein steiler werdender Anstiegswinkel im Zuge einer Kursrally.

Unter dem Strich lassen sich die gewonnenen Erkenntnisse wie folgt zusammen: Den Höhepunkt von Blasen exakt zu erkennen ist noch immer nicht möglich. Aber aus dem Verlauf und den Charakteristiken, die einen starken Kursanstieg begleiten, lassen sich wertvollen Schlüsse für das weitere Vorgehen ableiten. Wer beispielsweise einen Kursanstieg von 100 % innerhalb von nur 2 Jahren zum Anlass nimmt, um auf eine "risikofreie" Anlagestrategie umzustellen, der kann laut den Ergebnissen von Greenwood, Shleifer und You auf Sicht von zwei Jahren als Anleger seine Überperformance erzielen.

& Profi-Tools von

& Profi-Tools von