Der Aktienscreener: Langweilig aber lukrativ - dieses schwedische Unternehmen trägt zum Klimaschutz bei!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Hallo Investoren, Hallo Trader

Bevor wir uns heute ein "grünes" Unternehmen aus Schweden ansehen, könnt ihr euch sogleich entscheiden, ob ihr den Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Mit unserem Screener Low-Volatility-New-Highs suchen wir gezielt Aktien, die gut performen, dies aber mit einer sehr geringen Volatilität machen. Aufgrund dieser Eigenschaften eigenen sich diese Aktien sehr gut für gehebelte Trades und für Langfristinvestoren. Dabei besteht natürlich immer die Möglichkeit, solche Unternehmen einerseits über Aktien abzubilden und diese gleichzeitig mit einem Hebelprodukt zu begleiten.

Unser Screener orientiert sich an dem Buch "High Returns from Low Risk" von Pim Van Vliet und Jan de Koning, das ich jedem Langfristanleger empfehlen kann. Dabei beschäftigt sich das Buch mit dem Low-Risk Phänomen, das besagt, dass höhere Gewinnchancen nicht unbedingt mit höheren Risiken einhergehen müssen. Und dass ganz im Gegenteil, zumindest langfristig gesehen, risikoarme Aktien eine wesentlich höhere Rendite bringen, als risikoreiche Aktien. Unter diesem Aspekt ist es natürlich verwunderlich, warum sich viele Anleger, vor allem auf die risikoreichen Aktien stürzen. Allerdings liegt dies auf der Hand: Risikoarme Aktien sind normalerweise wenig spannend und geben einem nicht das Gefühl, dass man mit ihnen schnell und einfach Geld verdienen kann. Allerdings stimmt dies genau nicht, was wir auch sehen werden, wenn wir uns den Kurs der heute zu besprechenden Aktie ansehen, der sich immerhin im letzten Jahr fast verdoppelt hat.

Meine Vorgehensweise

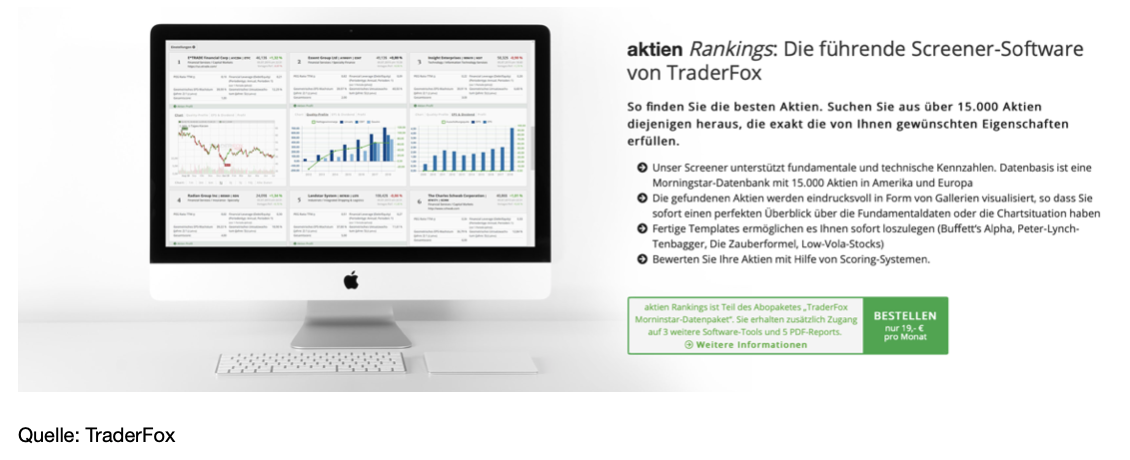

Nun aber zeige ich euch, wie ich auf das heutige Unternehmen aufmerksam geworden bin. Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool AKTIEN-RANKINGS aus. Das Tool ist Teil des Abopaketes "TraderFox Morningstar Datenpaket" und gibt es für 19 € im Monat.

Dann lade ich das Template und schon werden mir die voreingestellten Kriterien angezeigt. Dabei werden nur die 500 volumenstärksten europäischen Aktien berücksichtigt. Auf Platz 1 befindet sich aktuell Holmen. Das, und die Tatsache, dass es über Holmen so gut wie keine Aktienanalysen gibt, ist ein Grund, das Unternehmen heute vorzustellen.

Holmen AB (HL9C) ist ein schwedisches Unternehmen, mit einer über 400 jährigen Geschichte, das sich auf die Produktion von Druckpapier, Pappe und Schnittholz spezialisiert hat. Darüber hinaus ist das Unternehmen in den Bereichen forstwirtschaftliche Nutzung und erneuerbare Energieproduktion aus Wasser und Wind tätig und ist zudem einer der größten Waldbesitzer Schwedens. Für die Weiterverarbeitungsbetriebe werden die Materialien auf Basis nachwachsender Rohstoffe aus nachhaltig bewirtschafteten Wäldern, die das Unternehmen besitzt und verwaltet, bezogen. Zum Einsatz kommen die Produkte insbesondere als Druckpapier für Zeitungen, Kataloge und Bücher, als Karton für Verpackungen oder als Schnittholz.

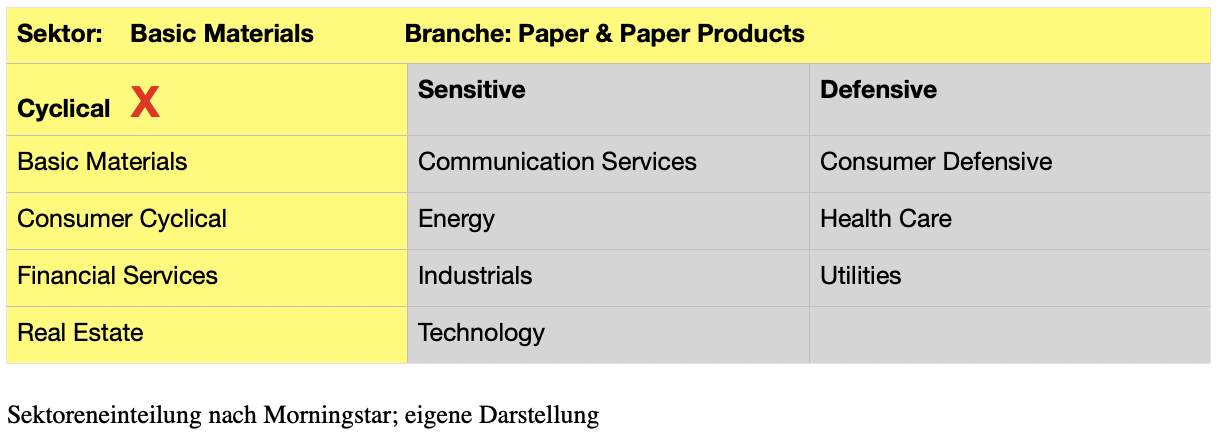

Holmen fällt in den Industriesektor und ist der Papier-Branche zuzuordnen. Die Marktkapitalisierung beträgt aktuell 66,22 Mrd. SEK. Das entspricht 6,56 Mrd. Euro. Damit zählt das Unternehmen zu den Mid-Caps.

Geschäftsmodell und Segmente

Das Geschäftsmodell von Holmen ist ziemlich einfach zu verstehen. So beschreibt sich das Unternehmen selbst als Waldbesitzer, der den Rohstoff in alles verwandelt was sich daraus so machen lässt, angefangen von Holz für klimagerechtes Bauen bis hin zu erneuerbaren Verpackungen, Zeitschriften und Büchern, wobei die Energie, die dadurch verbraucht wird, größtenteils selbst durch Wasser- und Windkraft erzeugt wird. Dabei besitzt das Unternehmen über 1,3 Mio. Hektar Wald, und der Besitz wird immer größer. Denn jährlich kauft das Unternehmen etwa 11 Mio. Kubikmeter Wald neu hinzu. Holmen wirbt offensiv damit, dass es ein nachhaltige Waldbewirtschaftung betreibt, die wirtschaftliche, soziale und ökologische Interessen im Gleichgewicht hält. Daneben ist die Tatsache, dass das Unternehmen 21 eigene Wasserkraftwerke besitzt und betreibt, ein wesentlicher Bestandteil der Nachhaltigkeitsstrategie der Unternehmens.

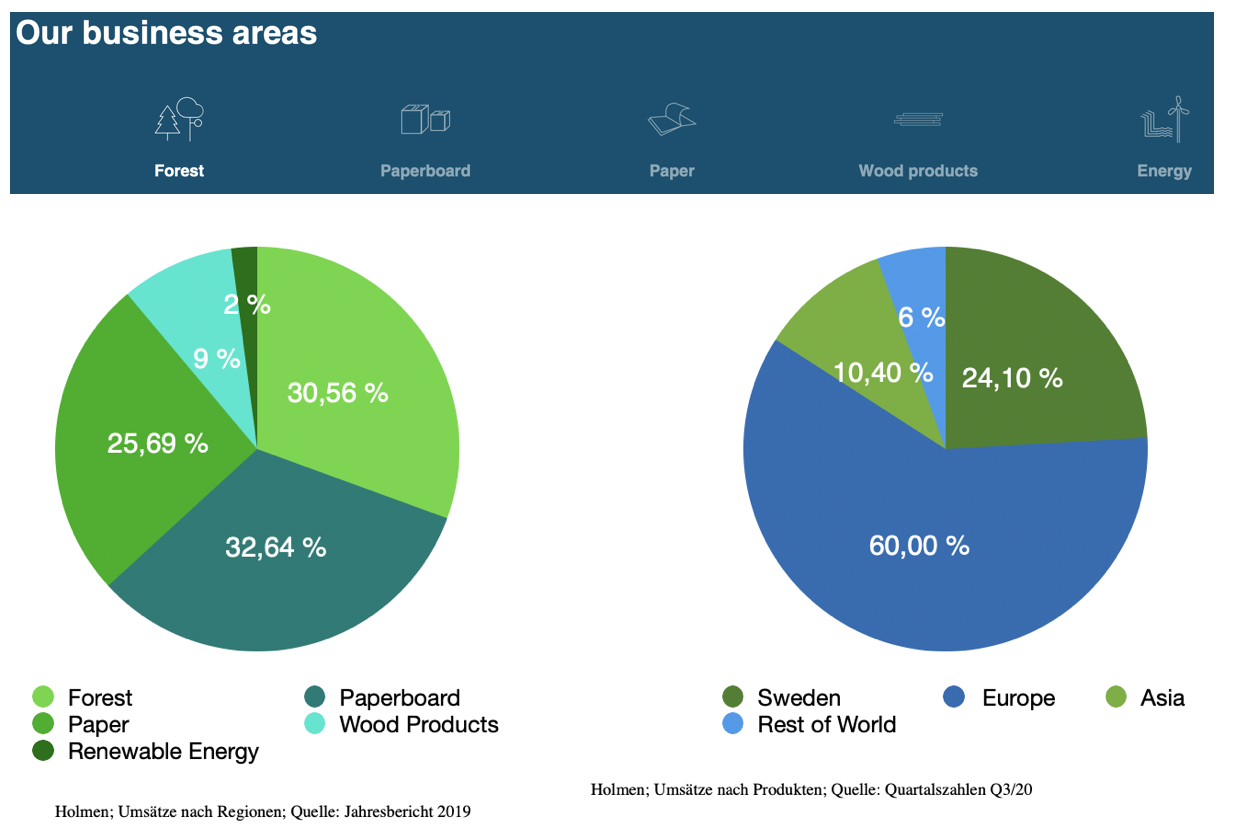

Holmen hat in den ersten drei Quartalen 2020 einen Gesamtumsatz von 12,078 Mrd. SEK erwirtschaftet, das sind in etwa 1,2 Mrd. Euro. In 2019 betrug der Umsatz 16,59 Mrd. SEK. Nach den Schätzungen soll der Umsatz im Gesamtjahr für 2020 leicht über dem dem Vorjahres liegen. Wie unten zu sehen, liegt der Hauptmarkt in Europa mit knapp 85 %. Der zweitgrößte Markt liegt mit etwas über 10 % in Asien. Die geografische Diversifikation ist somit nicht allzu stark ausgeprägt. Allerdings betrug das Wachstum im Asiengeschäft, trotz Krise, in diesem Jahr YoY immerhin knapp 5 %.

Der Bereich Rohholz (Forest) trug in 2020 knapp 31 % zum Gesamtumsatz bei, wobei hierzu der Verkauf von Holz in seinen verschiedenen Rohzuständen zählt.

Der Bereich Verpackungen (Paperboard) erzielte 32 % der Umsätze und konnte leicht im einstelligen Bereich wachsen. Bei den Verpackungen richtet sich das Unternehmen vor allem an das Premiumsegment. So stellt es beispielsweise Verpackungen für Champagnerflaschen und Parfüms her.

Der Bereich Papier (Paper) trug zu einem Viertel zu den Umsätzen bei, war aber in 2020 leicht rückläufig. Auch hier hat sich das Unternehmen bereits vor Jahren auf hochwertige Produkte wie Magazine und Bucheinbände spezialisiert. Eine kluge Entscheidung, denn während die Weltnachfrage nach Papier über die letzten zehn Jahre um 50 % eingebrochen ist, konnte Holmen seine Umsätze in diesem Segment in der gleichen Zeit um 50 % steigern.

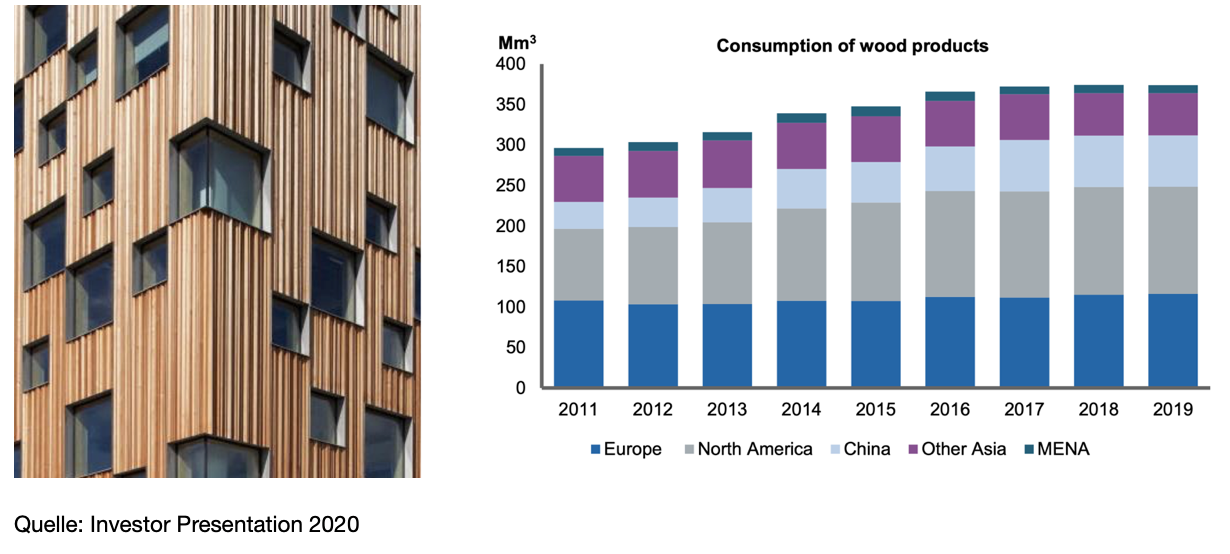

Unter den Bereich Wood products fallen Holzprodukte für Schreinereien und die Bauindustrie. Nach der Übernahme des Säge- und Holzbauunternehmen Martinsons im Juli 2020 wird Holmen seinen Umsatz mit Holzprodukten mehr als verdoppeln können. Außerdem bekommt Holmen dadurch Zugriff auf den Holzbaumarkt und wird künftig in der Lage sein, das Rundholz aus seinen Wäldern in seinen eigenen Sägewerken zu verarbeiten. Die Diversifikation im Produktbereich ist ausgewogen, allerdings muss berücksichtigt werden, dass es zwar eine Diversifizierung bezüglich der Produkte gibt, eine Diversifizierung bezüglich des Ausgangsmaterials aber nicht stattfindet. Denn das sind die Bäume. Allerdings ist man dabei, mit der Windenergie ein zweites Standbein aufzubauen. Dieser Bereich fällt aktuell mit einem Umsatzanteil von 2 % jedoch noch kaum ins Gewicht, könnte sich aber in den nächsten Jahren ändern, da das Unternehmen plant, weitere Windparks auf seinem Besitz zu bauen, beziehungsweise Ländereien dafür zu verpachten.

Qualitätscheck und Kennzahlen

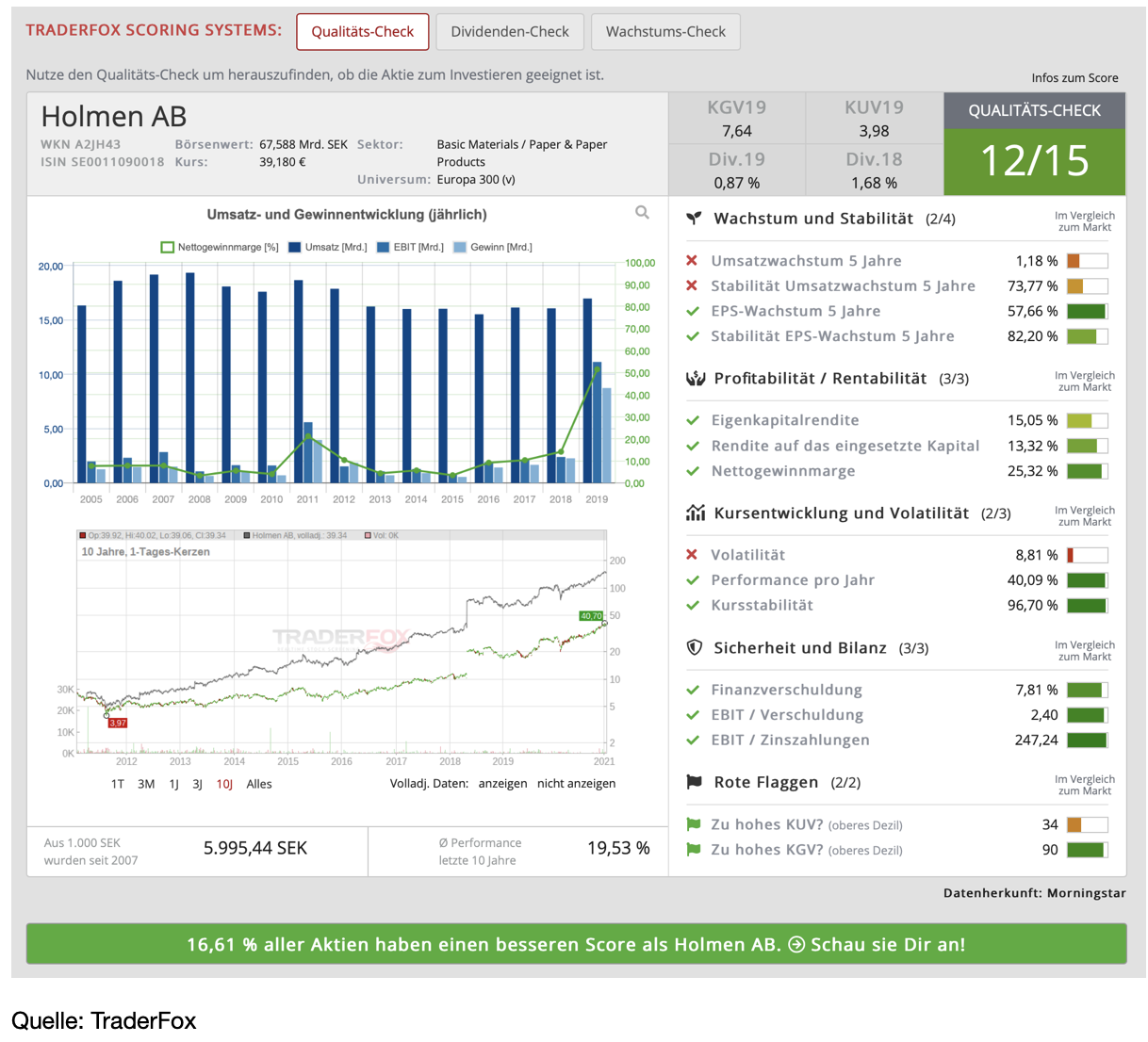

Um die Kennzahlen zu betrachten, werfen wir einen Blick auf den TraderFox Qualitäts-Check, der jeder Aktie bis zu 15 Punkte zuweist. Wir verwenden dabei Kennzahlen, die sich in der Finanzwissenschaft durchgesetzt haben, um Qualität von Junk zu unterscheiden. Das Besondere an unserem Qualitätscheck ist, dass die 15 Kriterien immer im Kontext zu den restlichen Aktien des Marktes betrachtet werden. Nach dem Prinzip: Eine Kennzahl gilt als erfüllt, wenn die Firma darin besser abschneidet als z.B. 65 % aller anderen Firmen des jeweiligen Referenzmarktes.

Holmen erhält nach diesem Check 12 Punkte, wobei 16,6 % aller Aktien aktuell einen besseren Stand aufweisen. Sieht man sich die Umsatzentwicklung der letzten fünf Jahre an, sieht man, dass diese nicht wirklich stabil war und mit durchschnittlich 1,18 % auch sehr gering ausfiel, wofür es zwei Punkte Abzug gibt. Dies liegt vor allem daran, dass sich der Wettbewerb auf dem Kartonmarkt wesentlich verschärft und dass es durch den Borkenkäfer in Europa, in den letzten Jahren, zu einem Überangebot bei Holz kam, was zu einem zu einem erheblichen Preisverfall führte. Holmen hat hier bereits in den letzten Jahren versucht gegenzusteuern, in dem es sich insgesamt stärker auf das Premiumsegment konzentriert hat und durch Übernahmen versucht, das Wachstum anzukurbeln.

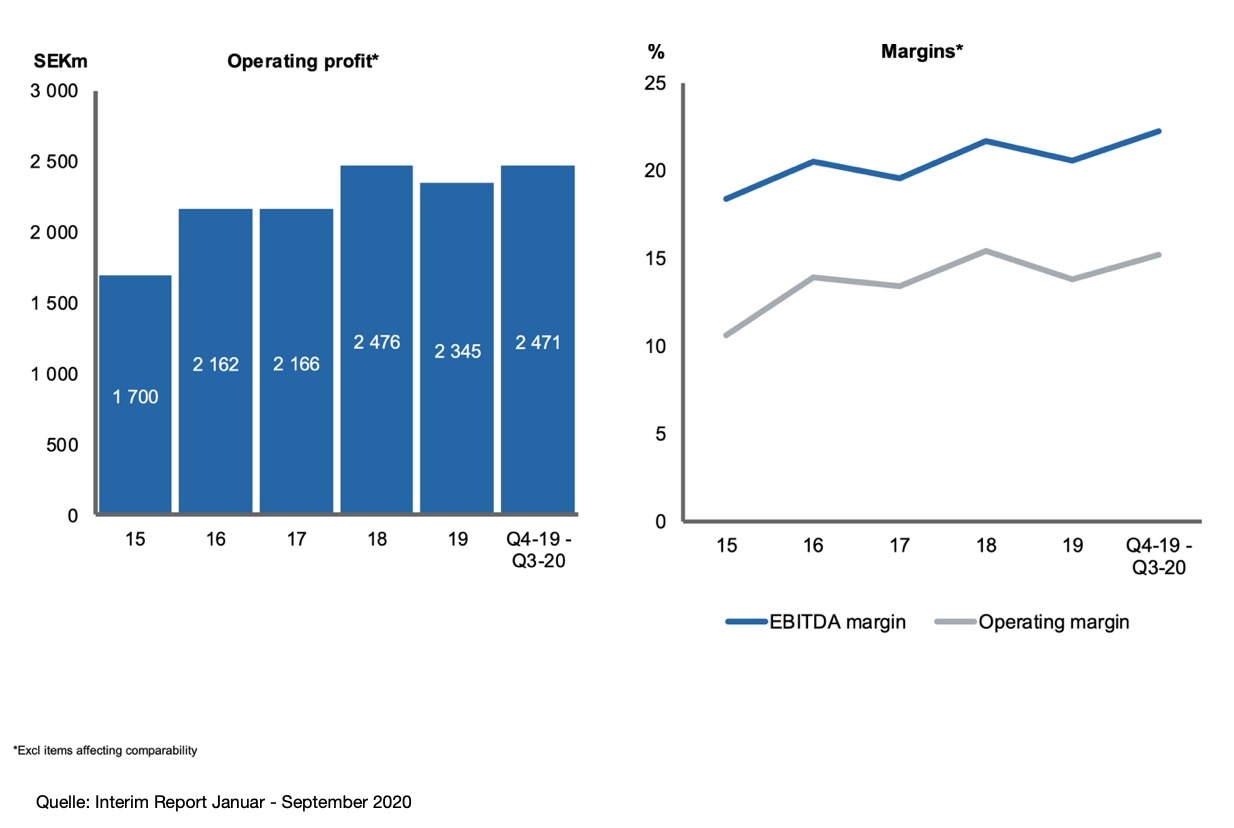

Im Gegensatz zum Umsatzwachstum konnte in den letzten Jahren der Gewinn kontinuierlich gesteigert werden, was vor allem am guten Kostenmanagement und Effizienzsteigerungen in den Fabriken gelegen haben dürfte. Nach einem operativen Gewinn von 2,345 Mrd. SEK in 2019, beläuft sich der operative Gewinn für die ersten drei Quartale 2020 bereits auf 2,471 Mrd. SEK. Damit wird Holmen in 2020 einen Rekordgewinn einfahren. In einer stetig steigenden operativen Marge, die aktuell bei 15,6 % liegt und einer Eigenkapitalrendite von 21 %, lässt sich die starke Marktstellung erkennen, wobei sich Holmen bei den Margen und der Rendite nicht wesentlich von seinem Konkurrenten Svenska Cellulosa unterscheidet, stärker aber als beispielsweise Stora Enso ist. Die Bilanz des Unternehmens ist solide. So befindet sich die Nettoverschuldung mit 3,7 Mrd. SEK auf dem geringstem Stand seit Langem, und die Eigenkapitalquote ist mit knapp 70 % sehr hoch. Dabei ist noch zu erwähnen, dass das Unternehmen ein stabiler Dividendenzahler ist. Zwar schwankt die Dividende von Jahr zu Jahr, doch wurde seit 15 Jahren durchgehend eine Dividende gezahlt. Aktuell beträgt sie 3,5 SEK, nach 7 SEK im Vorjahr. Für 2021 wird allerdings erneut eine Dividende von 7 SEK erwartet.

Gegenüberstellung

Der größte Eigentümer von Holmen ist die Investmentgesellschaft L.E. Lundbergsföretagen des Milliardärs Fredrik Lundberg. Das Unternehmen hält 32,9 % der Anteile und 61,6 % der Stimmrechte. Beide Unternehmen sind ebenfalls einen näheren Blick wert. (Den Link zu dem Artikel findet ihr hier: https://aktien-mag.de/blog/aktien-screener/der-aktienscreener-chancenreiches-skandinavien-das-sind-die-3-top-dauerlaufer-aktien-aus-schweden/p-39758.

Wichtig in diesem Zusammenhang ist zu wissen, dass die Familie Lundberg, nach eigenen Aussagen, weiterhin in Holmen investieren wird und langfristig am Unternehmen festhalten will. Somit ist bei einem Investment in Holmen auch immer Lundbergsföretagen im Blick zu behalten, da die Familie Lundberg ja ein kräftiges Wort, was die Unternehmensentscheidungen betrifft, mitzureden hat.

Wer Aktien miteinander vergleichen will, kann dies mit unserem TraderFox Vergleichstool, das im Aktien-Terminal zu finden ist, unproblematisch machen. Den Link findet ihr hier: https://viz.traderfox.com. Hier habe ich auch Svenska Cellulosa mit Holmen und Lundbergsföretagen verglichen. Dabei ist auf den ersten Blick zu sehen, dass die beiden Konkurrenten Svenska und Holmen bei den eingegebenen Kriterien, wie beispielsweise das KGV oder die Eigenkapitalrendite, mehr oder weniger gleich gut abschneiden, wobei Svenska Cellulosa in den letzten Jahren eine leicht bessere Performance erzielen konnte.

Wachstumsaussichten

Durch eine breite Produktdiversifikation stehen die Wachstumschancen für das Unternehmen gut. Insbesondere die zunehmend erhöhte Nachfrage nach ökologischen Baustoffen wie Holz dürfte sich in den nächsten Jahren positiv bemerkbar machen. Die Infrastrukturprojekte der verschiedenen Länder dürften hierzu auch einen Beitrag leisten. Obgleich es aktuell ein

reichliches Holzangebot gibt, erwartet Holmen, dass die Nachfrage nach forstwirtschaftlichen Rohstoffen in den nächsten Jahren das Angebot übersteigen wird, was zu höheren Preisen führen wird. Diese positive Preistendenz konnte bereits im letzten Quartal beobachtet werden; dabei war es vor allem ein starker Wohnungsmarkt in den USA in Verbindung mit Hausrenovierungsprojekten in Europa, was die Preise nach oben trieb.

Wachstum sieht das Unternehmen auch zukünftig verstärkt im Markt für erneuerbare Energien. So wurden im dritten Quartal ein Genehmigungsverfahren eingeleitet, um in Zukunft Windkraftanlagen auf den Grundstücken von Holmen bauen zu können, die dann verpachtet oder in Eigenregie geführt werden können. Mit dem Windpark Blåbergsliden, der Ende 2021 in Betrieb gehen soll, sieht man bereits erste Erfolge der Strategie. Der Park soll ab nächstem Jahr 440 GWh Strom pro Jahr erzeugen. Im Jahr 2019 erreichte die positive Klimabilanz von Holmen einen Wert von netto 2,7 Millionen Tonnen Kohlendioxid. Mit verstärktem Waldwachstum und der Produktion von klimafreundlichen Produkten könnten die positiven Auswirkungen auf das Klima in Zukunft noch bei weitem größer werden.

Holmen hat im letzten Jahr für den Zeitraum 2021 bis 2030 ein neuer Ernteplan erstellt, wobei ein höheres Waldwachstum in den nächsten Jahren eine gesteigerte jährliche Holzernte ermöglichen wird. Die Übernahme von Martinsons dürfte neben einem höheren Umsatzwachstum in den nächsten Jahren auch dazu beitragen, dass die Margen weiter ausgebaut werden können, da einerseits so die Position im Bereich nachhaltiger Holzbau gestärkt wird, aber auch die Integration zwischen den Bereichen Forst und Industrie erhöht wird.

Nun schaue ich mir noch die Kursentwicklung an:

Holmen konnte erst in der letzten Woche ein neues Allzeithoch bei 416 SEK erreichen, bevor es in dieser Woche zu einem Rücksetzer kam. Die Krise in diesem Frühling ging an der Aktie von Holmen spurlos vorbei, wenngleich auch die Aktie im Crash knapp 30 % nachgab. Seither aber läuft sie wieder schön nach oben und konnte seit März eine Performance von 80 % erzielen. Wie zu sehen, diente der GD 200 in den letzten Jahren immer wieder als gute Unterstützung. Aktuell hat sich der Kurs der Aktie ziemlich weit vom GD 200 entfernt, was mich als Langfristanleger allerdings nicht davon abhalten würde, eine Position zu eröffnen, denn nur weil sich der Kurs weit vom GD entfernt hat, heißt das ja nicht, dass eine Korrektur kommen muss. Ich würde jedoch nur mit einer Teilposition einsteigen, die ich bei einer signifikanten Korrektur von mehr als 20 % oder bei einem Up-Gap erhöhen würde. Die Positionierung würde ich dann kontinuierlich ausbauen, solange sich fundamental an der Story nichts ändert.

Ich wünsche euch eine schöne Woche.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Rankings: https://rankings.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich gennant und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen: Verantwortlicher Redakteur Andreas Haslinger: Keine

& Profi-Tools von

& Profi-Tools von