Ende der Konsolidierung ? 4 Gründe, warum Biotech-Aktien 2017 durchstarten könnten!

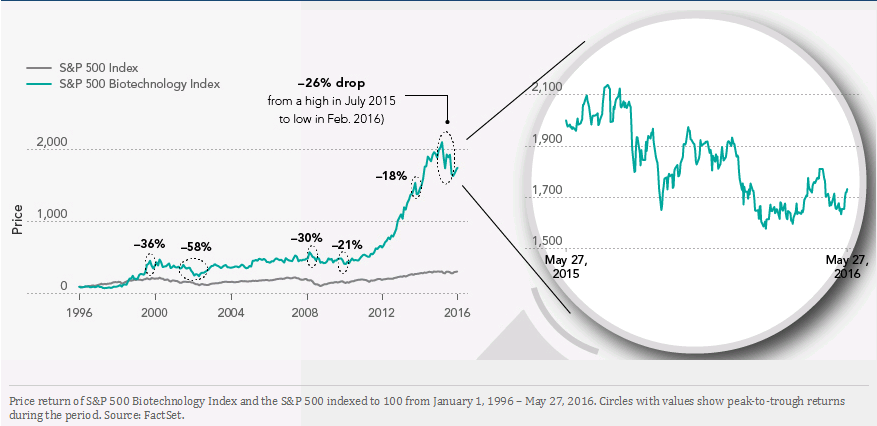

Zur Erinnerung: Noch am 20. Juli 2015 markierte der Nasdaq Biotechnology Index bei 4.166 Punkten ein Schlussrekordhoch. Zuvor hatte er ausgehend von einem am 09. März 2009 bei aufgestellten Zwischentief von 608 Punkten eine starke mehrjährige Rallye hingelegt. Insgesamt fuhr der Nasdaq Biotechnology Index dabei ein Plus von 585 % ein. Klar, dass sich nach so einem fulminanten Lauf irgendwann eine Korrekturbewegung anschließen musste. Mitausgelöst wurde diese neben gestiegenen Bewertungen unter anderem auch durch die Angst vor staatlichen Eingriffen bei der Preisfindung von Medikamenten sowie durch eine wachsende Konkurrenz durch Biosimilars, also von Nachahmerprodukten für Biotechnologie-Medikamenten mit ausgelaufenem Patentschutz.

Auf diese Probleme weist auch Fidelity in einer Ausarbeitung zu dem Sektor hin. Gleichzeitig billigen die Börsenexperten bei dem US-Vermögensverwalter der Branche aber auch langfristiges Potenzial zu. Aus Sicht von Rajiv Kaul, dem Fondsmanager des Fidelity Select Biotechnology Portfolio, trug die negative Rhetorik aus der Politik gegenüber dem Gesundheitssektor im Zuge des US-Präsidentschaftswahljahres zur jüngsten Kursvolatilität bei. Doch er kann sich auch vorstellen, dass die etwaigen Folgen daraus auf die Biotech-Aktien falsch interpretiert werden.

Zudem erinnert Kaul daran, dass es nicht das erste Mal sei, dass Biotech-Aktien volatile Kursausschläge gezeigt hätten (siehe Chart). Er glaubt unbeeindruckt von diesen Schwankungen jedenfalls an eine auf Sicht von 5-10 Jahren attraktive Investmentstory im Biotech-Sektor. Für Anleger, die mit der Gefahr von auch künftigen Auf- und Ab-Bewegungen leben können, mache es Sinn, die Branche in einem diversifizierten Portfolio dosiert beizumischen.

Biotech-Aktien haben einen Ausverkauf hinter sich, wobei der Sektor historisch bekannt ist für volatile Kursausschläge

Innovative und Cash-Flow-starke Branchenvertreter bevorzugen

Ein Schlüsselrolle bei der Kurskorrektur/-konsolidierung in dem Sektor spielten laut Kaul wie bereits angedeutet die unterstellten negativen Auswirkungen, die etwa neue regulatorische Vorgaben auf die Festsetzung von Medikamentenpreisen haben könnten. Bedenken dieser Art hätten sich im US-Wahlkampf noch verstärkt, doch für ihn bleibt das Risiko von einschneidenden Reformen gering. Auch würden im Falle von strengeren Regulierungen die Gefahren von Unternehmen zu Unternehmen stark divergieren. Auch das werde vom Markt nicht richtig wahrgenommen.

"Es gab einige viel beachtete Fälle, in denen Unternehmen die Preise für alte Medikamente erhöhten und die Ausgaben für Forschung und Entwicklung kürzten. So ein Geschäftsmodell würde durch eine Preisreform sehr negativ beeinflusst werden. Aber hierbei handelt es sich ohnehin um eine Art von Geschäfte machen, dass über kein langfristiges Wachstumspotenzial verfügt oder eine attraktive Anlageoption darstellt", erklärt der Fidelity Biotech-Experte.

Bei der Suche nach interessanten Investments konzentriert sich Kaul dagegen auf Unternehmen, die neue lebensrettende Medikamente schaffen oder auf Gesellschaften, die dabei helfen, das im Gesundheitssystem verglichen mit den bisherigen Therapiemöglichkeiten Geld gespart werden kann. "Meiner Ansicht nach unterscheidet der Markt nicht zwischen Unternehmen mit großartigen Wissenschaftsabteilungen sowie enormer Innovationskraft und den Unternehmen, denen es grundsätzlich nur darum geht, die Gewinne durch höhere Preise nach oben zu treiben", sagt Kaul. Bei den Vertretern aus der erstgenannten Gruppe wittert er nach wie vor große Chancen. Denn unabhängig davon, wer politisch an der Macht sei, gebe es in den USA stets einen Bedarf an verbesserter Medizin, die dazu beitrage, die Kosten im Gesundheitssystem zu senken.

Paul hat den Kursrückschlag in dem Sektor als Kaufgelegenheit bei Aktien genutzt, die aus seiner Sicht im Branchenvergleich günstig bewertet sind. Dabei handelt es sich um einige der Marktschwergewichte aus dem Sektor, die mit Renditen beim freien Cash Flow im hohen einstelligen bis niedrigen zweistelligen Prozentbereich aufwarten können.

Forschungsaufwendungen machen sich immer mehr bezahlt

Laut Paul befinden wir uns außerdem in einer besonders Ertrag bringenden Phase in der Biotech-Wirkstoffforschung. Nach jahrzehntelangen Forschungsinvestitionen sei die Biotech-Industrie dabei, neue Therapeutika für viele bisher ungelöste medizinische Bedürfnisse zu produzieren. So seien in den Jahren 2000-2009 mehr biopharmazeutische Arzneimittel zugelassen worden als in den 1980er und 1990er Jahren zusammen. 2014 genehmigte die FDA zudem mehr neue Wirkstoffmoleküle als irgendwann zuvor in den vergangenen 15 Jahren.

Durch ein spezielles Programm habe die US-Zulassungsbehörde FDA das Zulassungsverfahren für Medikamente zur Behandlung von Krankheiten beschleunigt, für die es bisher wenige oder keine Behandlungsmöglichkeiten gibt. Im Jahr 2014 stammten 22 % der von der FDA zugelassenen neuartigen Arzneimittel aus dieser Kategorie. Heute seien 7 der 10 weltweit führenden Medikamente Produkte aus dem Biotech-Bereich.

Trotz der jüngsten Fortschritte hätten die Behandlungsmethoden verglichen mit dem Stand der Forschung noch viel aufzuholen. Seit 1987 haben laut Kaul Wissenschaftler die molekularen Ursachen für etwa 7.000 Krankheiten identifiziert. Medikamente seien aber nur für eine kleine Minderheit davon entwickelt worden. Kaul schlussfolgert daraus, dass Biotech-Unternehmen bis jetzt nur an der Oberfläche des in der Branche vorhandenen Wachstumspotentials kratzen.

Vier Investmenttreiber

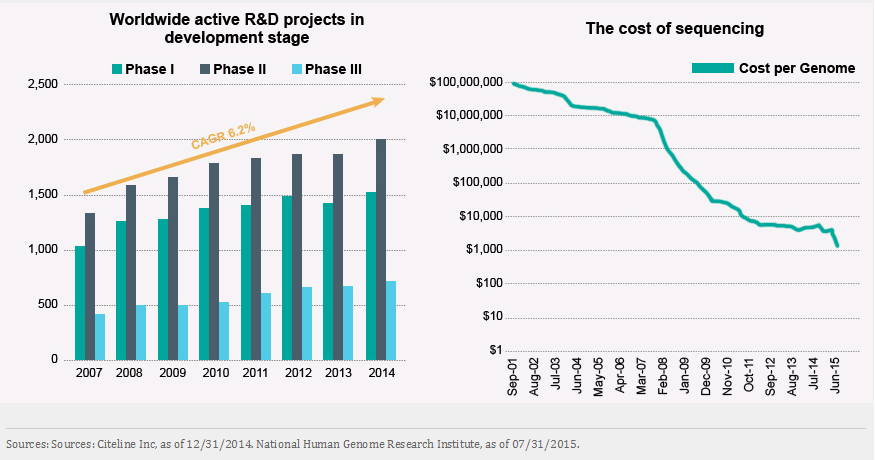

Für Paul sind es gleich mehrere Themen, die Anlagechancen in der Biotech-Industrie schaffen. Dazu zählt er erstens den Bereich Personalisierte Medizin. Die Kombination des Human Genome Projects mit der kommerziellen Anwendung von Diagnostika habe Möglichkeiten geschaffen, um stärker personalisierte und effektivere Behandlungsmethoden zu entwickeln. Die Begeisterung rund um das Human Genome Project habe bereits vor mehr als 15 Jahren seinen Anfang genommen, aber erst kürzlich sei es gelungen, um mit Hilfe dieser Genom-Sequenzierung auch Ergebnisse in der Therapien zu erzielen.

Forschungs- und Entwicklungsprojekte haben sich vervielfacht, während niedrigere Kosten dazu beigetragen haben, die personalisierte Medizin voranzutreiben.

Als zweiten Treiber von Anlagechancen in dem Bereich nennt Kaul die wachsende Zahl an Biotech-Unternehmen. Die Industrie kreiere zahlreiche Start-Ups und verhelfe Investoren so zu einem immer größer werdenden Anlage-Universum.

Chancen wittert Kaul drittens auch in der Innovationskraft des Sektor und der relativ geringen Konjunkturabhängigkeit. Die Biotechnologie-Industrie sei in der Hinsicht ungewöhnlich, als sie wachstumsstarke Unternehmen berge, die sich an der Spitze der Innovation bewegten. Gleichzeitig operierten die Branchenvertreter aber weitgehend isoliert vom Konjunkturzyklus. Die treibenden Kräfte in dem Sektor seien nicht direkt mit der Wirtschaft verbunden und dadurch bedingt seien Biotech-Aktien auch weniger mit dem Gesamtmarkt korreliert. "Wenn ein Biotech-Unternehmen beispielsweise mit einer besseren Heilmethode für Multiple Sklerose oder Krebs aufwarten kann, dann läuft die Aktie sehr wahrscheinlich unabhängig davon, was die Wirtschaft insgesamt gerade macht", erklärt Kaul.

Als vierten Punkt führt der Fidelity-Fondsmanager eine günstige demographische Entwicklung an. Ältere Menschen bedürften in der Regel mehr Medikamente und Behandlungen als jüngere Menschen. In den Vereinigten Staaten erreichten beispielsweise jeden Tag rund 10.000 Menschen ein Alter von 65 Jahren und auch in vielen anderen Ländern nehme die Vergreisung der Bevölkerung schnell zu.

Risiken nicht vergessen

Bei aller Zuversicht erinnert Kaul potenzielle Investoren aber auch daran, die dem Biotechnologie-Sektor innewohnenden Risiken nicht zu vergessen. So werde nicht jedes Molekül, das ein Biotechnologie-Unternehmen entwickelt, auch die Zulassung der FDA erhalten. Auch die Möglichkeit eines Versagens von Produktkandidaten in klinischen Studien werde stets ein ernstes Risiko für Biotech- und Pharmafirmen bleiben. Zu bedenken sei in diesem Zusammenhang auch, dass es bis zu 15 Jahre dauern kann, um ein Produkt auf den Markt zu bringen. Dabei würden kosten von bis zu einer Milliarde Dollar entstehen. Einer Schätzung zufolge schaffen es letztlich nur 8 % der Medikamente, den gesamten Zulassungsweg zu überstehen. Ein weiteres Risiko stelle der Erstattungsdruck dar, der in den kommenden Jahren noch stärker werden könnte. Denn selbst wenn ein Arzneimittel von der FDA zugelassen ist, gebe es keine Garantie, dass es den Listen der Krankenversicherer hinzugefügt wird oder sich als rentabel erweist.

Zu beachtende Anlagekriterien

Um trotz der guten Aussichten für die Branche die Anlagerisiken zu begrenzen, macht es für Kaul Sinn, folgendes zu beachten:

Bewertung: "Ich sehe an mich als Value Investor", sagt Kaul. "Basierend auf dem jeweiligen Chance-Risiko-Verhältnis müssen Sie sicherstellen, dass Sie nicht zu viel bezahlen."

Erfolgswahrscheinlichkeit: Als aktiver Manager tendiert Kaul dazu, die Unternehmen auszuwählen, bei denen er die besten Erfolgschancen sieht. "Unser Team quantifiziert die Wahrscheinlichkeit, mit der wir die Chancen einstufen, dass ein Unternehmen sein Potenzial auch abrufen kann. Investieren wollen wir dabei nur in jene Unternehmen mit der höchsten Wahrscheinlichkeit auf ein positives Ergebnis."

Diversifizierung. "Ich möchte sicherstellen, dass kein Unternehmen den Fonds gefährden kann." Dazu passt, dass sein Portfolio aus mehr als 200 Titeln besteht. Paul setzt dabei in der Regel auf eine Mischung aus großen Werten und Unternehmen, die sich im frühen Stadien ihrer Entwicklung befinden. In der Vergangenheit wurden zumeist 65 und 70 % der Vermögenswerte in Aktien größerer, etablierter Unternehmen gehalten, während der Rest des Kapitals in jüngere, innovativere Gesellschaften gesteckt wurde.

Abschließend erinnert Kaul noch einmal an die volatile Kurs-Historie der Vertreter aus der Biotechnologie-Industrie und dass niemand wisse, was kurzfristig mit den Kursen passieren werde. Aber die Branche erlebe gerade eine Welle der Innovationen und Unternehmen, die Medikamente auf den Markt bringen, die das Leben der Patienten verbessern und verlängern, könnten seien in der Lage, eine attraktive Performance für Investoren abzuwerfen. Etwaige Investments müssten aber zum vorhandenen Zeithorizont passen, den eigenen finanziellen Verhältnissen und zur individuellen Fähigkeit, mit den beschriebenen Kursschwankungen umzugehen.

In diesem Zusammenhang könne es für einige langfristige Anleger sinnvoll sein, zu prüfen, wie Biotech-Aktien in ihr Portfolio passen. Für geeignete Langfrist-Investoren könnten sich diversifizierte Investments in den Sektor am Ende aber bezahlt machen.

Ergänzende Anmerkung von Traderfox: Wer auf Nummer sicher gehen will und auch die Charttechnik in die Anlageentscheidungen einbezieht, der wartet vor einem größeren Einstieg in den Sektor erst den Abschluss der jüngsten Korrektur-Konsolidierungsbewegung ab.

Ausblick 2017

Nachdem der Biotech-Index das gesamte Jahr 2016 über konsolidierte rechnet das Research-Team von TraderFox 2017 mit einer starken Rallyebewegung im Biotech-Sektor. In späten Haussephasen steigt der Risiko-Appetit der Marktteilnehmer. Wir planen uns gezielt bei den führenden Aktien zu positionieren. Nutzen Sie unser Rabatt-Angebot bis zum 31.12. um bei TraderFox jetzt einzusteigen.

& Profi-Tools von

& Profi-Tools von