Der perfide Steuerplan von Olaf Scholz

Friedrich II. der Große sagte treffend: "Eine Regierung muss sparsam sein, weil das Geld, das sie erhält, aus dem Blut und Schweiß ihres Volkes stammt. Es ist gerecht, dass jeder einzelne dazu beiträgt, die Ausgaben des Staates tragen zu helfen. Aber es ist nicht gerecht, dass er die Hälfte seines jährlichen Einkommens mit dem Staate teilen muss." Als gäbe es noch nicht genug Steuern, hat Olaf Scholz (Bundesfinanzminister) klammheimlich eine geplante Änderung im Einkommenssteuergesetz noch kurz vor Weihnachten 2019 eingebracht. Geradezu absurd sollen ab 2021 die Verluste aus dem Handel mit Derivaten, also alle die für den Privatanleger ansprechenden Hebelprodukten, auf 10.000 Euro pro Jahr begrenzt werden. Auch in den Folgejahren kann dann nur ein Verlust von maximal 10.000 Euro geltend gemacht werden. Im Extremfall fielen sogar Steuern an, obwohl kein Gewinn erzielt wurde.

Ich möchte Ihnen das an einem Beispiel aufzeigen. Beispielsweise macht ein Privatanleger 40.000 Euro Gewinn durch den Handel mit Hebelprodukten, aber auch gleichzeitig in dem Jahr 30.000 Euro Verlust. So müsste er nach der bisherigen Regel die Differenz aus Gewinn und Verlust (=10.000 Euro) versteuern (Abgeltungssteuer, Solidaritätszuschlag und evtl. Kirchensteuer). Damit bleiben nach Versteuerung dem Anleger ca. 7.100 Euro übrig. So wie es Finanzminister Olaf Scholz vorsieht, können dem Anleger nur 10.000 Euro Verlust angerechnet werden. In unserem Fall müsste der Privatanleger 30.000 versteuern, obwohl er nur 10.000 Euro Gewinn gemacht hat. Damit müsste er von den 10.000 Euro Gewinn ca. 8.500 Euro an das Finanzamt abführen. Ein absolutes ad absurdum. Die logische Konsequenz wäre, dass sich Privatanleger massiv aus dem Handel mit Derivaten zurückziehen werden, was schlussendlich auch Arbeitsplätze kosten wird. Diese Steuer betrifft selbstredend nur natürliche Personen. Banken, die in hohem Stiel Hochfrequenzhandel betreiben, bleiben außen vor.

Steuer auf Aktienkäufe und -verkäufe

Um das Maß voll zu machen und das Fass zum Überlaufen zu bringen, befeuert Olaf Scholz das ganze noch mehr, indem er noch zusätzlich eine Finanztransaktionssteuer ab 2021 einführen will. Ganz nach dem Motto wie es Maximilien de Béthune ausdrücken würde: "Die Kunst, Steuern einzunehmen besteht darin, die Gans zu rupfen ohne dass sie schreit." Bei jedem Kauf und Verkauf von Unternehmen mit einer Marktkapitalisierung von über 1 Mrd. Euro sollen gleich 0,2 Prozent des Kaufbetrages dem Aktionär belastet werden. Jetzt kommt der Hammer: Die Finanztransaktionssteuer gilt nicht für hochspekulative Geschäfte und Derivate, stattdessen trifft es die Realwirtschaft und somit den Kleinanleger. Privatanleger, die sich um ihre Altersvorsorge selbst kümmern, sollen also vom Staat bestraft werden? Weil es noch nicht reicht, wird vom linken Flügel derzeit noch eine Vermögenssteuer, Bodenwertzuwachssteuer usw. diskutiert. Wie weit soll denn das noch gehen? In Zeiten der Niedrigzinsphase gibt es keinerlei Alternativen, als in Sachwerte zu investieren. Wie lange will der Staat die Tüchtigen noch schröpfen? Einerseits heißt es, der Bürger soll doch bitte mehr selbst für seine Altersvorsorge sorgen, auf der anderen Seite wird genau das bestraft. Ein Widerspruch in sich selbst. Somit macht die derzeitige Bundesregierung mal wieder das, was man dort am besten kann: Den Mittelstand und die kleinen Leute weiter belasten.

Kritik über Kritik

Ein Gutachten für die geplante Aktiensteuer im Auftrag der FDP sieht ebenfalls vor allem Nachteile für Privatanleger. Über Jahre hinweg gehen Renditen verloren. Bei der nun geplanten reinen Aktiensteuer werde nicht vor allem die Finanzelite belastet, sondern laut Finanzpolitikerin Bettina Stark-Watzinger diejenigen, die nicht ausweichen können. Und das sind nicht zuletzt Kleinanleger über den Kauf von Aktien oder Fonds. Das eigentliche Ziel der Aktiensteuer als Stabilisierungseffekt wird weit verfehlt. Aus einem Gutachten der Universität Hohenheim wird vom gesamten Handelsvolumen in der EU in Höhe von 428 Billionen Euro nur etwa 2,2 Billionen Euro erfasst. Burghof von der Universität Hohenheim hat ausgerechnet, dass bei einer Anlagedauer von 25 Jahren es dem defensiven Anleger 0,7 Prozent, beim aktiven schon mehr als fünf Prozent an Rendite kostet. So können sich die Renditeverluste über die Jahre hinweg schnell auf mehrere Tausend Euro addieren. Burghof gibt zu bedenken, dass die Aktiensteuer auf die ohnehin anfallenden Kosten für Transaktionen, Verwaltung und Verwahrungskosten für die Fondsmanager aufgeschlagen werde. Die auf Dividendenzahlungen und Aktiengewinnen anfallende Abgeltungssteuer möchte Olaf Scholz durch den in aller Regel höheren persönlichen Einkommensteuersatz ersetzen.

Der Proteststurm geht weiter. Die Deutsche Schutzvereinigung für Wertpapierbesitz (DSW) hat einen Stopp der Pläne gefordert. Die Wettbewerbsfähigkeit der deutschen Wirtschaft drohe Schaden zu nehmen, lautet die Kritik. "Die Maßnahmen richten sich vor allem gegen die Mittelschicht, also gegen all jene, die einen Teil ihres Einkommens sparen, um für das Alter oder schlechtere Zeiten vorzusorgen", kritisiert Daniel Bauer, Vorstandsvorsitzender der Schutzgemeinschaft der Kapitalanleger (SdK). Präsident des Deutschen Aktieninstituts Hans-Ulrich Engel warnte ebenfalls: "Sparer, Kleinanleger und Mitarbeiteraktionäre werden zur Kasse gebeten und die Unternehmensfinanzierung über die Börse wird unattraktiver." Auch der neue österreichische Finanzminister macht eine klare Ansage in Richtung Berlin und Paris: Entweder der Vorschlag für eine Steuer auf Finanzgeschäfte wird geändert – oder Österreich steigt aus dem Projekt aus. Die Idee der Finanztransaktionssteuer wurde nach der Finanzkrise 2008 ein Thema. Man wollte damit den hochspekulativen Handel besteuern und damit eindämmen. Der deutsch-französische Vorschlag hat mit dem alles nichts mehr zu tun. Finanzminister Blümel fügte dem noch zu: "Dieser Vorschlag ist genau das Gegenteil von dem, was die Kommission vor einigen Jahren vorgeschlagen hat. 99 Prozent aller Finanzgeschäfte werden davon nicht erfasst."

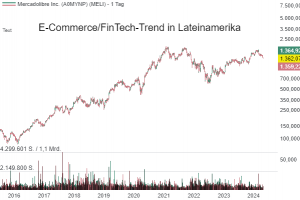

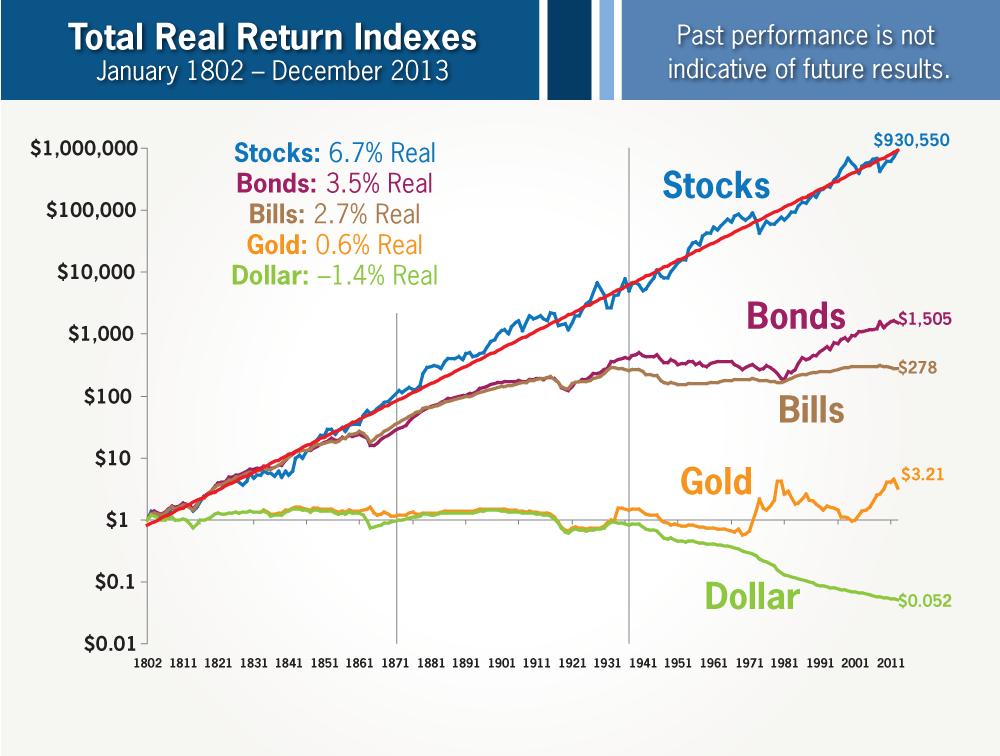

Dabei werfen Aktien im historischen Schnitt schon immer die besten Renditen ab. Und genau diese Art der Altersvorsorge soll in Zeiten der Niedrigzinsphase weniger attraktiv gemacht werden.

Fazit

Liebe Anleger, ein Land wie Deutschland mit einer der weltweit höchsten Abgabenlast soll nun auch noch für die Altersvorsorge mit Aktien bestraft werden? Nur weil der Finanzminister laut eigenen Angaben sein ganzes Geld auf dem Sparbuch anlegt, müssen wir das nicht auch unterstützen. Damit der alltägliche Irrsinn in Berlin und Brüssel ein Ende hat, können Sie die Petition zur Rücknahme der steuerlichen Benachteiligungen privater Anleger unterstützen. Hier geht es zur Petition!

Ich wünsche Ihnen weiterhin viele erfolgreiche Investments!

Bis zur nächsten spannenden Story,

Michael Seibold

& Profi-Tools von

& Profi-Tools von