Portfoliocheck: Warren Buffett im Krisenmodus - und was läuft da mit den Airlines?

Sein Studium absolvierte er an der Columbia Universität, weil er unbedingt bei Benjamin Graham studieren wollte. Dieser war selbst Investor und hatte Buffett mit seinem Werk "Security Analysis", das er gemeinsam mit David Dodd verfasst hatte, tief beeindruckt. Darin legte Graham seine Erkenntnisse aus dem Börsencrash und großen Depression der Weltwirtschaftskrise dar und bereitete den Boden für die fundamentale Analyse von Wertpapieren als Basis von Anlageentscheidungen. In seinem späteren Werk "Intelligent investieren", einer etwas populärwissenschaftlicheren Version des Ursprungswerks, stellte Graham auf den inneren Wert der Aktien ab und legte sein Konzept der Sicherheitsmarge dar. Für Buffett waren diese Werke prägend und die Grundlage seiner eigenen Investorentätigkeit als "Value Investor". Die er übrigens in der Investmentfirma von Benjamin Graham begann.

In späteren Jahren lernte Buffett dann den Anwalt und Investor Charlie Munger kennen und schätzen. Wie Buffett selbst, stammt auch Munger aus Omaha in Nebraska und beeinflusste ihn fast ebenso stark wie Graham; Munger lenkte Buffetts Blick auf die Qualität der Unternehmen und auf ihre Alleinstellungsmerkmale im Wettbewerb. In der Folgezeit wurde der Moat, der ökonomische Burggraben, das Schlüsselelement für Buffetts Anlageentscheidungen und trieb den Aktienkurs seiner Investmentholding Berkshire Hathaway von niedrigen zweistelligen Kursen, die er Anfang der 1960er Jahre dafür bezahlt hatte, auf zuletzt rund 300.000 Dollar. Sie ist damit die teuerste Aktie der Welt und wer Buffett zu Beginn in sein "Abenteuer Berkshire Hathaway" gefolgt ist, kann sich an über 600.000 Prozent Rendite erfreuen.

Buffett erteilt gerne und guten Ratschlag und kommuniziert sehr offen über seine Investments. Und auch seine Fehlgriffe, die er bereitwillig öffentlich darlegt, damit andere aus seinen Fehlern lernen können. Auch deshalb stoßen seine Anlageentscheidungen auf so großes Interesse.

Top Transaktionen im 4. Quartal 2019 - und darüber hinaus

Im 4. Quartal des Jahres 2019 hat Buffett erneut kaum agiert an den Aktienmärkten und seine Turnoverrate lag sogar noch unter dem einen Prozent aus dem Vorquartal. Er scheint sich hier an die weisen Worte seines Kompagnons Charlie Munger zu halten:

"Du machst kein Geld, wenn du Aktien kaufst. Du machst kein Geld, wenn Du Aktien verkaufst. Du verdienst Geld, wenn Du abwartest."

(Charlie Munger)

Als erstes fällt auf, dass Buffett zwar noch nicht sein 13-F-Formular für das erste Quartal 2020 bei der Finanzaufsicht (SEC) abgegeben hat, er aber dennoch bereits einige Transaktionen des laufenden Jahres veröffentlichte. Doch dazu kommen wir später…

Im 2019er Schlussquartal hat Warren Buffet vor allem in seinem am höchsten gewichteten Finanzsektor Aktienpakete verkauft. Hier traf es, wie schon seit vielen Quartalen, erneut Wells Fargo. Aus regulatorischen Gründen darf Berkshire Hathaway nicht über eine Beteiligungsquote von 10 Prozent kommen, sonst würde die Beteiligungsholding als Ganzes als "systemrelevant" eingestuft und hätte weitaus höhere regulatorische Anforderungen zu erfüllen und auch deutlich schlechtere Konditionen bei der Refinanzierung. Was Buffett verständlicherweise vermeiden will und daher muss er bei Banken aufgrund von deren fortgesetzten Aktienrückkäufen immer mal wieder Aktien abstoßen, um unter der 10-Prozentschwelle zu bleiben. Zum Ende des vierten Quartals hatte er seine Position bei Wells Fargo daher um weitere 14,5 Prozent reduziert.

Ebenfalls abgebaut hat er Goldman Sachs, wo er sogar mehr als ein Drittel seiner Anteile verkaufte. Hier lag sein Anteil deutlich unterhalb von 10 Prozent und ist damit nicht auf die regulatorischen Erfordernisse zurückzuführen. Ebenso wenig wie bei The Travellers Companies, die er sogar um 95 Prozent reduzierte.

In gleicher Höhe hat er Aktien des Tankstellen- und Raffineriebetreibers Philipps 66 abgebaut, wo er ebenfalls schon seit längerer Zeit sein ehemals sehr großes Engagement verkauft. Und auch bei Apple, seiner mit Abstand größten Depotposition, hat er erneut ein kleines Paket abgestoßen.

Dem Energiesektor hat Buffett aber keinesfalls den Rücken gekehrt, sondern vielmehr seine Position bei Occidental Petroleum um mehr als 150 Prozent und bei Suncor um knapp 40 Prozent erhöht. Wie wir heute wissen kein glückliches Timing angesichts des Öl-Kriegs zwischen der OPEC und Russland, der im ersten Quartal 2020 die Energiepreise auf Talfahrt schickte. Und auch sein Aufstocken bei General Motors erscheint angesichts des Lockdowns etwas unglücklich. Ganz anders seine Neuinvestments bei BIOGEN und Kroger, die beide eher zu den Profiteuren der Corona-Pandemie zählen.

Top Positionen zum Ende des 4. Quartals 2019

Buffetts Aktienportfolio kam am 31.12.2019 auf einen Wert von knapp 242 Milliarden Dollar und das war eine deutliche Steigerung im Schlussquartal. Und doch steht es lediglich für etwa 40 Prozent der Vermögenswerte von Berkshire Hathaway. Hinzu kommen sein Cash-Berg von knapp 130 Milliarden Dollar und die vielen nicht börsennotierten Tochterunternehmen, die ebenfalls rund 40 Prozent von Berkshires Gesamtvermögen ausmachen. Und ein paar Anleihen hat Buffett ebenfalls im Depot sowie einige ausländische Aktienbeteiligungen, wie u.a. bei Lanxess, die aber nicht in seinen 13F-Formularen auftauchen. Auf der letzten Berkshire-Hauptversammlung wurde er darauf angesprochen, weshalb er hierzu keinerlei Informationen herausgebe und Buffett rechtfertigte dies mit dem Hinweis auf "Betriebsgeheimnisse". Mit anderen Worten: da außerhalb der USA viele Unternehmen deutlich geringer börsenkapitalisiert sind, will Buffett sich hier die Preise von möglichen Kandidaten nicht selbst kaputt machen, sofern er nicht, wie bei Lanxess, Meldeschwellen berührt und dies dann melden muss.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

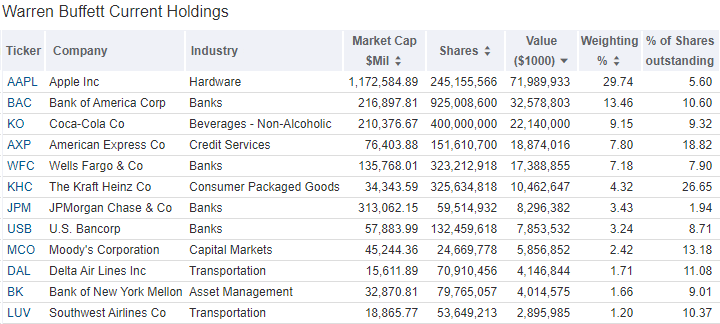

Buffetts Portfolio enthält viele Positionen, ist aber dennoch sehr fokussiert, denn seine fünf größten Positionen Apple, Bank of America, Coca Cola, American Express und Wells Fargo bringen mit 67,33 Prozent gut zwei Drittel seines Aktiendepots auf die Waage.

Die weiterhin mit großem Abstand dominierende Depotposition ist Apple. Der Iphone-Konzern gehörte zu den erfolgreichsten Aktien in 2019 und notierte zum Jahresende an seinem Allzeithoch; dem entsprechend legte der Wert in Buffetts Depot auf knapp 72 Milliarden Dollar zu von zuvor 55,7 Milliarden; der Depotanteil stieg entsprechend, trotz des kleinen Anteilsverkaufs, weiter an und macht nun fast 30 Prozent aus nach zuvor knapp 26 Prozent. Buffetts durchschnittlicher Einstandskurs liegt um die 141 Dollar und er hatte Apple auch im großen Ausverkauf Ende 2018 nicht aufgestockt, so dass es nicht wirklich verwundert, dass er auf den deutlich höheren Niveau nicht weiter aufstockt. Muss er aber auch gar nicht, denn Apple kauft in zweistelliger Milliardenhöge eigene Aktien zurück, wodurch sich Buffetts Anteil von alleine weiter erhöht; zum Ende des 4. Quartal auf nun 5,6 Prozent.

Ansonsten dominieren weiter die Finanzwerte in Buffetts Portfolio. Hier legte er schon früh einen Schwerpunkt auf die Versicherungsbranche. Dabei hält er heute ganze Versicherungskonzerne, wie den Auto-Direktversicherer Geico oder den Rückversicherer General Re (der heute Berkshire Hathaway Re heißt) und einige Erstversicherer. Und Buffetts Vorliebe für Versicherungen kommt nicht von ungefähr. Einerseits lassen sich Chancen und Risiken des Geschäfts gut kalkulieren und auf der anderen Seite bekam Buffett Zugriff auf den Float, sobald er die Kontrolle über eine Versicherung übernahm. Er konnte also die monatlich eingehenden Versicherungsprämien investieren, bevor sie irgendwann als Versicherungsleistungen ausgezahlt werden mussten, und erzielte so mit einem enormen Hebel außerordentliche Gewinne. Für Buffett stellt der Float einen zinslosen Kredit dar.

Neben Versicherungen hat Buffett auch eine Reihe von Banken im Portfolio, so dass der Anteil des Sektors "Financial Services" in seinem Portfolio mehr als 43 Prozent beträgt; hier hat er deutlich um 2,35 Prozent reduziert von zuvor 46 Prozent. An zweiter Stelle folgt bereits der Technologiesektor mit inzwischen über 21 Prozent, der vor allem durch Apple geprägt ist, zu dem aber auch VeriSign und Amazon gehören. Defensive Konsumwerte folgen mit 14,26 Prozent gefolgt von Industriewerten mit gut 4,1 Prozent.

Im Fokus: Buffett im Krisenmodus

Berkshires Beteiligungen sind ein breites Abbild der amerikanischen Wirtschaft mit einem Schwerpunkt auf Finanzwerten wie Banken und Versicherungen sowie Industriewerten. Dazu gehören auch ehemals börsennotierte Schwergewichte wie die Eisenbahngesellschaft BNSF Burlington Northern Santa Fe, der Luftfahrzulieferer Precision Castparts oder der Energieversorger BH Energy, der früher MidAmerican hieß. Alle drei weisen Unternehmenswerte im mittleren bis hohen zweistelligen Milliardenbereich auf; sie sind aber nur die Spitze des Eisbergs, denn Buffett hat in den letzten 50 Jahren eine Vielzahl an Unternehmen übernommen.

Die Corona-Pandemie hatte ihren Ursprung in China, schwappte dann auf Europa über und hat inzwischen ihren Schwerpunkt in den USA. Die Trump-Administration hat viel zu spät reagiert und die Gefahr des Virus lange als übertrieben abgetan. Doch es zeigt sich, dass bei Pandemien nur eines funktioniert: schnelles, beherztes Eingreifen, die Übertragungswege des Virus umgehend und konsequent unterbinden. Je schneller das getan wird, desto geringer sind die Auswirkungen auf Menschen, Lebensgewohnheiten und die Wirtschaft.

Der Lockdown fügt der Wirtschaft enormen Schaden zu und führt zu dramatischen Einbußen der Wirtschaftsleistung und zu einem Hochspringen der Arbeitslosenzahlen. Und das wird auch die meisten der Unternehmen in Buffetts Portfolio hart treffen. Die Produktion steht vielerorts still, die Banken sehen sich mit stark zunehmenden Kreditausfällen bei Unternehmen und Privatpersonen konfrontiert und die Versicherungen weniger mit Leistungsansprüchen als vielmehr ausfallenden Prämienzahlungen der insolventen Versicherten.

Airlines am Boden

Zu den am meisten betroffenen Branchen gehören Hotels, Touristik und natürlich Fluggesellschaften. Ihre Flugzeuge stehen am Boden, kaum jemand ist bereit, sich der Gefahr einer Ansteckung in einem Flugzeug auszusetzen. Gleichzeitig laufen Leasingraten, Personalkosten usw. weiter, so dass die Airlines ohne staatliche Unterstützung nicht überleben werden. Keine von ihnen. Buffett hat nun gleich vier Airlines im Portfolio und damit etliche Milliarden im Feuer. Und sein Verhalten gibt hier große Rätsel auf. Einerseits kaufte er erst Ende Februar noch Aktien bei Delta Airlines zu und verkündete wenig später öffentlich, keine Airline-Aktien verkaufen zu wollen, aber dann wurde Anfang April eine Meldung an die SEC veröffentlicht, nach der Berkshire Hathaway seinen Bestand bei Delta Airlines und bei Southwest Airlines reduziert hätte. Wie passt das zusammen?

Nun, auf den ersten Blick gar nicht. Schaut man allerdings auf die Veränderungen, zeichnet sich ein Muster ab: Ende 2019 hielt Buffett an American Airlines 9,98 Prozent aller ausstehenden Aktien, nachdem er 0,02 Prozent verkauft hatte. Bei United Airlines kam er auf 8,85 Prozent, bei Southwest auf 10,37 Prozent und bei Delta auf 11,08 Prozent. Nach seinen beiden April-Verkäufen landen Southwest bei 9,92 Prozent und bei Delta Airlines bei 9,2 Prozent.

Demnach besitzt Warren Buffett bei keiner Airline mehr über zehn Prozent der Anteile. Und die beiden Verkäufe bei Delta und Southwest waren nötig, um unter diese Schwelle zu kommen.

Womit allerdings nicht die Frage nach dem Warum geklärt ist. Und hier können wir nur spekulieren, was sich zwischen dem Delta-Zukauf vom 27. Februar und dem Delta-Verkauf vom 2. April geändert hat. Gut vorstellbar, dass eine ähnliche Regelung in der Diskussion ist wie bei Banken, die für Eigentümer von mehr als 10 Prozent an Airlines besondere regulatorische Auflagen vorsieht und dass Buffett sich diesen Auflagen frühzeitig entziehen wollte. Oder aber Buffett verhandelt einen klassischen Buffett-Krisen-Deal mit einer oder mehreren der Airlines, wo ihm als Anteilseigner mit mehr als 10 Prozent die Hände gebunden wären und er ggf. frühzeitig über die Verhandlungen öffentlich berichten müsste.

Buffetts Krisen-Deal mit Goldman Sachs

Zur Erinnerung: 2008 griff Buffett Goldman Sachs unter die Arme durch eine in zwei Teile strukturierte Transaktion. Für 5 Milliarden Dollar kaufte er "Cumulative Perpetual Preferred Stocks" und "Warrants", die es ihm erlaubten, für 5 Milliarden Dollar Goldman Sachs-Aktien zu kaufen und zwar zu einem festgelegten Preis von 115 Dollar je je Aktie. Doch fünf Jahre später stand die Aktie bereits bei 160 Dollar und beide Seiten einigten sich auf eine Lösung, die die Aktienzahl nicht zu sehr in die Höhe treiben und somit die Anteile der übrigen Aktionäre zu stark verwässern würde. Anstatt dass Buffett 43,5Millionen Aktien zu 115 Dollar kaufte, übertrug ihm Goldman Sachs 13,1 Millionen Aktien - und zwar unentgeltlich! Netto lief das damals auf dasselbe Ergebnis hinaus. Buffett hatte für seine Milliarden-Position an Goldman also unter dem Strich keinen Penny bezahlt!

Buffetts Krisen-Deal mit Bank of America

2011 stieg Buffett ein und zwar durch einen ganz ähnlichen Deal wie bei Goldman Sachs, eine in zwei Teile strukturierte Transaktion. Für 5 Milliarden Dollar kaufte er "Cumulative Perpetual Preferred Stocks", die keine Laufzeitbeschränkung hatten und jährlich 6 Prozent an Zinsen abwarfen. Sie konnten nicht in "Common Stocks" (Stammaktien) getauscht werden, doch Warren Buffett wäre nicht Warren Buffett, hätte es nicht den zweiten Part gegeben. Denn zusätzlich erhielt er "Warrants" (Wandeloptionen), die es ihm erlaubten, bis September 2021 für 5 Milliarden Dollar BoA-Aktien zu kaufen und zwar zu einem festgelegten Preis von 7,14 Dollar je Aktie.

Und Anfang 2017 war es dann soweit, Buffett übte seine Wandlungsoptionen aus und erhielt 679Millionen Aktien der Bank of America im damaligen Gesamtwert von 17,2 Milliarden Dollar. BoA wurde somit auf Schlag die fünfgrößte Position in Buffetts Aktiendepot. Er machte also bei Ausübung der Optionen knapp 18 Dollar Gewinn je Aktie und in Summe waren das - festhalten - 12,6 Milliarden Dollar. Gewinn! Die ganzen erhaltenen Zinsen über die sechs Jahre Laufzeit noch gar nicht eingerechnet.

Neue Buffett-Krisen-Deals ante portas?

Ich bin mir sicher, dass Buffett zurzeit an einer Reihe ähnlicher Deals arbeitet mit diversen Unternehmen. Die sind alle auf der Suche nach Geld, nach Hilfe, und Buffetts Leumund ist ein starkes Asset. Wenn er Kredit gibt oder in ein Unternehmen einsteigt, verschwindet schlagartig jeder Zweifel an dessen Bonität. Und was könnte in der aktuellen Krise wichtiger sein als Bonität? Und mal ehrlich, die meisten hätten lieber Warren Buffett als Miteigentümer an Bord als den Staat, der von wankelmütigen Politikern geleitet wird, die hauptsächlich ihre eigenen Interessen verfolgen.

Und leisten kann sich Buffett solche Deals allemal. Berkshire Hathaway sitzt auf einem Cashberg von rund 130 Milliarden Dollar, die nun für Finanztransaktionen genutzt werden können. Darunter werden sicherlich Aktienkäufe über die Börse zu finden sein, aber noch lukrativer sind für Buffett seine Krisen-Deals. Es dürfte spannend sein zu erfahren, wer alles unter dem Buffett-Rettungsschirm Zuflucht gesucht hat. Und was Buffett daran verdient – für seine Aktionäre!

Vermutlich nicht nur deshalb hat Star-Investor Bill Ackman kürzlich verkündet, Berkshire Hathaway sei für ihn eine der besten Gelegenheiten in der Corona-Krise und er habe sein Aktienpaket um weitere 200 Millionen Dollar aufgestockt.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von