Portfoliocheck: Tiger Cub John Griffin verpasst 22 Mrd. USD Gewinn!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Q/Q Turnover von 8% - Griffin stockt seine Cashquote um weiter 600 Mio. USD auf!

John Griffin hielt sich mit neuen Transaktionen im ersten Quartal 2017 eher zurück. Der Investor bewegte sich mit einem Q/Q Turnover in Höhe von 8% im eher inaktiveren Bereich eines Hedgefonds-Manager.

Auf der Call-Seite fanden insgesamt drei Neueinstiege sowie 9 Positionsaufstockungen statt. Davon interessant sind meines Erachtens vor allem die erneute Aufstockung beim amerikanischen Pharmazeutika Allergan PLC sowie der Einstieg beim Lebensmittelhersteller Lamb Weston. Bei Ersterem ist der Guru bereits seit dem Jahre 2013 mit von der Partie. Doch seit dem dritten Quartal 2016 stockt Griffin nun zunehmend seine Position bei Allergan immer aggressiver auf. Es ist bereits der dritte Zukauf infolge. So besitzt er nach zuletzt 0,7 Mio. Aktien nun bereits 1,9 Mio. Anteile des Healthcare-Unternehmens. Auf Lamb Weston möchte ich ausführlich im späteren Verlauf eingehen.

Hielten sich die Aktivitäten auf der Käuferseite bis jetzt in Grenzen, finden wir vor allem auf der Verkaufsseite eine ganze Fülle an Transaktionen. So gab es zum einen, einen größeren Komplettausstiege bei dem Eisenbahnbetreiber Canadian Pacific Railway. Bereits seit Ende 2015 Aktionär, nahm der Investor nun nach gut zwei Jahren seine Gewinne mit. Sie belaufen sich auf gut 10%. Ob es sich hierbei um Gewinnmitnahmen oder einen Trade-Abbruch handelt, darf jeder selbst entscheiden.

Hinter den Verkäufen von Netflix, Charter Communications sowie Autodesk befinden sich allesamt Gewinnmitnahmen in Höhe von 38%, 100% und 76%. Dabei finde ich die Story von Netflix am interessantesten. Der Investor tradet die Aktie von Netflix bereits seit geraumer Zeit aktiv. So suchte Griffin in den letzten 7 Jahren bereits dreimal den Einstieg beim Streaming-Anbieter. Im Jahre 2011 hielt der Investor unglaubliche 122 Mio. Aktien von Netflix zu einem Preis von 15 USD je Aktie. Der heutige Marktwert würde 22,5 Mrd. USD betragen oder eine Rendite von +1200%. Doch Griffin suchte im Nachhinein einen viel zu frühzeitigen Ausstieg. Wohl zum Leidwesen des Investors.

Mir fällt wie bereits mehrfach geschrieben die zunehmende Zurückhaltung vieler Investoren auf. Fast alle Gurus erhöhen seit geraumer Zeit ihre Cashquoten. Bei Griffin beläuft sich die Aufstockung im ersten Quartal auf mindestens 600 Mio. USD, was ca. 8% seines Depots ausmachen. Es sollte uns zwar nicht radikal beunruhigen, im Hinterkopf sollte man es jedoch allemal behalten.

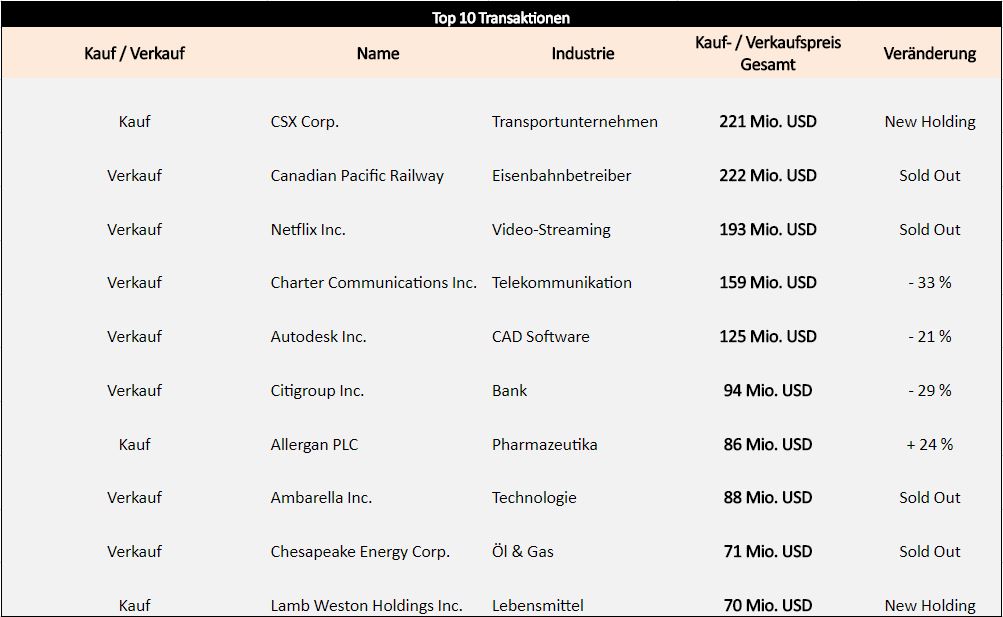

Im Anschluss habe ich für Sie die größten Transaktionen zusammengefasst:

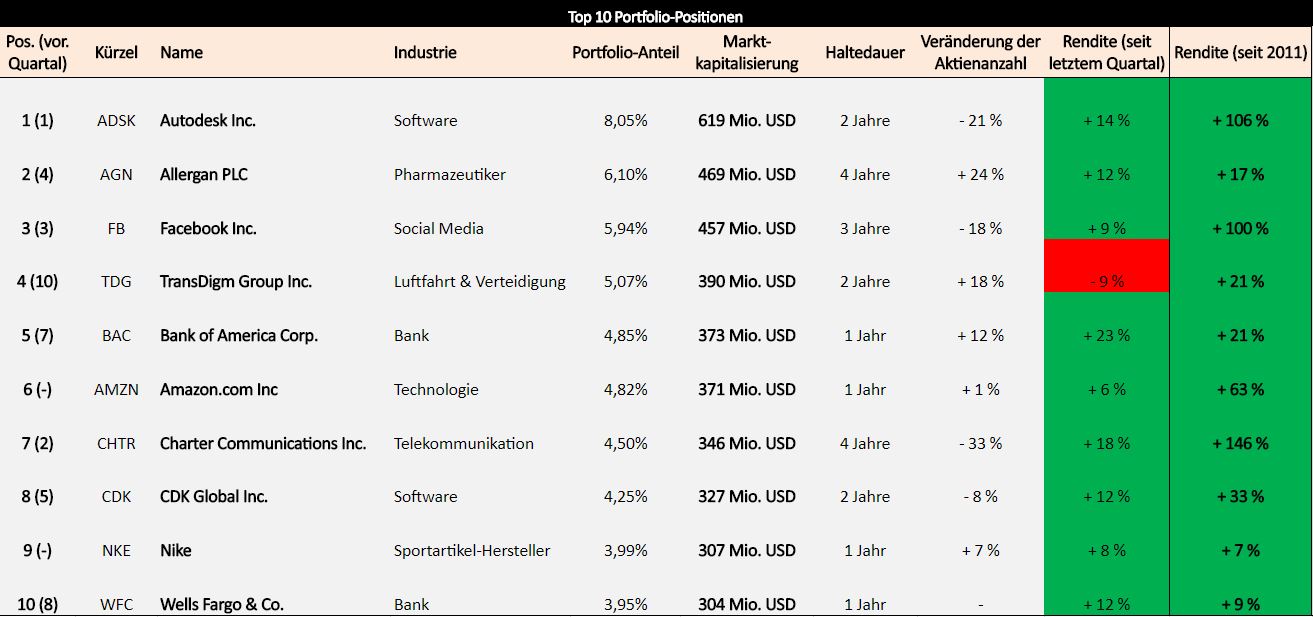

Investor Griffin fokussiert sein Portfolio – Top 10 machen inzwischen 51,5% des Gesamtdepots aus!

Das Portfolio von Blue Ridge Capital verfügt derzeit über 41 verschiedene Werte (vorheriges Quartal: 48) mit einem Marktwert von 7,7 Mrd. USD (8 Mrd. USD). Die Reduzierung resultiert wie vorher bereits behandelt vor allem aus der Erhöhung der Cashquote. Zudem finden wir nicht nur wegen der geringeren Varietät des Depots eine Fokussierung vor. Auch der Portfolio-Anteil der Top 10 Werte stieg von 47% auf nun 51,5%! Mit dem Technologiekonzern Amazon sowie dem Sportartikel-Hersteller Nike finden wir zudem zwei Neulinge unter den Top 10.

Investor Griffin hält eine Aktienbeteiligung meist zwischen einem bis maximal vier Jahren. Alle seine Werte befinden sich im Buchgewinn, einzig TransDigm, ein globaler Zulieferer für Flugzeugbauer weist seit dem letzten Quartal eine negative Rendite auf. Griffin beschränkt sich bei seinen Investments nicht auf eine Branche, sondern streut sein Kapital auf viele Wirtschaftszweige. So führt der Technologiesektor mit 23,5% (-3%) vor dem Finanzsektor mit 18,5% (-1%) und dem Industriesektor (15% , +3%).

Ich habe für Sie, liebe Leser, die Top 10 Portfoliowerte von Investor John Griffin und dessen Blue Ridge Capital nochmals aufgelistet:

Position 33: Lamb Weston Holdings strebt Marktführerschaft an – 2020er KGV von 15,8!

Die Lamb Weston Holdings, Inc. ist einer der weltweit größten Anbieter von Tiefkühl-Kartoffelprodukten. Lamb Weston bietet tiefgekühlte Produkte und Appetithäppchen aus Kartoffeln, Süßkartoffeln und Gemüse an. Dazu zählen vor allem Pommes frites, Wedges, Chips, Kroketten und Kartoffelbrei in verschiedensten Variationen.

Ich muss zugeben, der Lebensmittelproduzent war mir bis dato neu. Das schmälert jedoch nicht meine Begeisterung für den Branchenleader bei Kartoffelprodukten. Lamb wurde im Jahre 1950 als Familienunternehmen gegründet und war bis vor kurzem noch eine Tochtergesellschaft des US- Lebensmittelkonzerns ConAgra Foods. Seit November letzten Jahres wird der Kartoffelverarbeiter jedoch nach einer Abspaltung von der Muttergesellschaft als eigenständiges Unternehmen an der New Yorker Börse gehandelt.

Lamb Weston verfügt mittlerweile über 6.000 Mitarbeiter und produziert in 22 Fabriken auf allen Kontinenten. Doch auf den Erfolgen will sich der zielstrebige CEO Tom Werner nicht ausruhen. Viel mehr strebt dieser nach der Krone. In den USA ist Lamb mit einem Marktanteil bei Kartoffelprodukten von 42% bereits unangefochtener Marktführer, global betrachtet müssen sich die Amerikaner noch mit dem zweiten Platz begnügen. Sie kommen derzeit auf einen globalen Marktanteil von 23%. Das ausgesprochene und zu 100% fokussierte Ziel von Werner: Der unangefochtene Weltmarktführer werden! Dafür treibt der Konzern seine globale Expansion voran. Vor allem die Entwicklungsländer oder auch Märkte wie China, Mexico und Osteuropa erweisen sich hierbei als wahrer Wachstumstreiber mit ca. 20%.

Lamb Weston vertreibt seine Produkte dabei sowohl an Restaurants, Händler und Fast-Food-Ketten, sowie im Retailgeschäft. Dabei tritt das Unternehmen mit 2 Dutzend von beliebten Marken auf.

Für meine persönlichen Investmententscheidungen empfinde ich es als äußerst entscheidend, ob das betrachtete Unternehmen sich extrem hohe Ziele setzt. Nur wer fast unerreichbare Ziele ausgibt (und dies auch ernsthaft meint), kann meines Erachtens großes leisten. Diese Einstellung fehlt mir leider oft bei deutschen Großkonzernen, doch das ist ein anderes Thema. Zurück zu Lamb Weston.

Der Anbieter von Kartoffelprodukten weckt nicht nur mit Worten hohe Erwartungen, er kann sie zudem mit Leistungen untermauern. Das Unternehmen konnte im Geschäftsjahr 2016 Umsatzerlöse in Höhe von 3 Mrd. USD erzielen, unter dem Strich blieben gut 285 Mio. USD hängen. Das EPS betrug 1,95 USD je Aktie. Reichlich Wachstums-Phantasie hält auch der allgemeine Markt für Kartoffelprodukte bereit. Diesen beziffert Lamb derzeit auf ca. 13 Mrd. USD, im Jahre 2020 soll dieser bereits 15 Mrd. USD betragen.

Mit einer Ebitda-Marge in Höhe von 20% ist der Lebensmittelproduzent zudem hoch profitabel. Die generierten Bilanzgewinne möchte der Konzern neben Wachtumsinvestitionen vor allem an seine Aktionäre rückführen. Bereits in seinem ersten Börsenjahr wird Lamb eine Dividende von 0,37 USD je Aktie ausschütten, was einer Rendite von 0,8% entspricht. Bereits im Jahr 2020 dürfte sich die Ausschüttungen auf 1,02 USD steigern. Laut Analystenkonsens dürfte der Konzern dieses Jahr ein Ergebnis in Höhe von 2,3 USD je Aktie erzielen, bis 2020 dürften die Amerikaner dieses auf 2,77 USD je Aktie steigern können. Das 2020er KGV von 15,8 wirkt im Branchenvergleich und in Betracht der zurzeit allgemein hohen Bewertungslage für ein Qualitätsunternehmen relativ moderat!

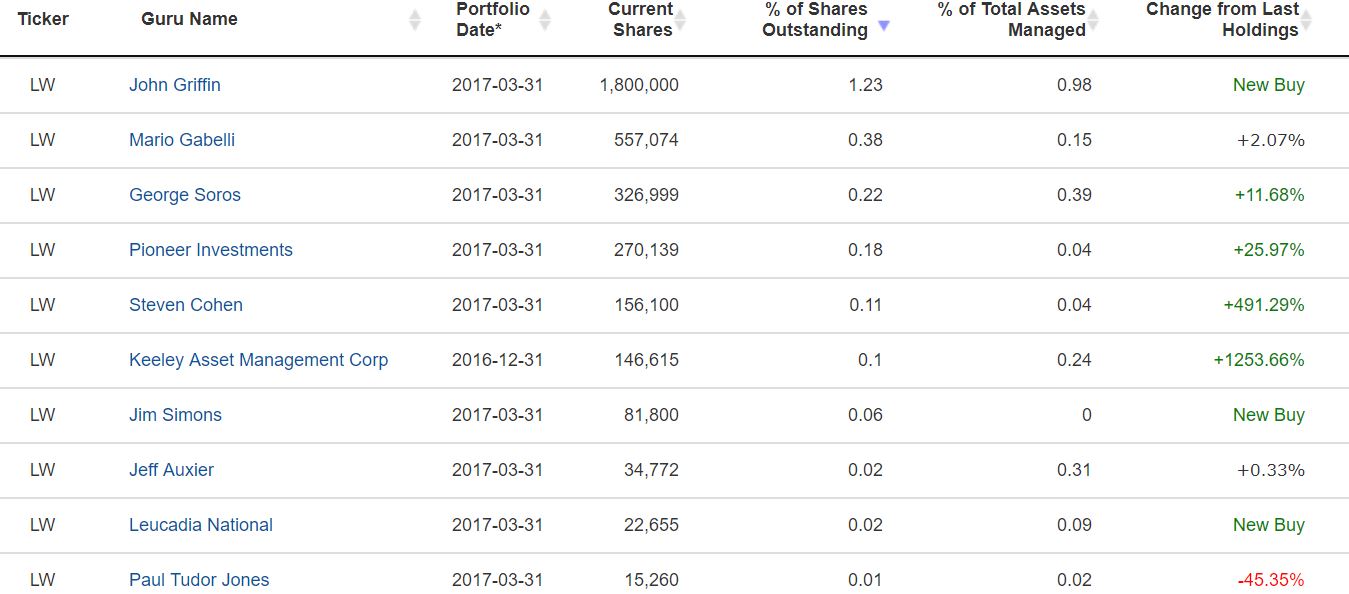

Auch der Anblick der investierten Gurus macht Mut. Viele Investoren kaufen sich beim noch jungen Börsenunternehmen zunehmend ein. Vor allem viele Value-Investoren erkennen den Wert von Lamb. Hedgefondsmanager Griffin macht mit seinen 1,8 Mio. Anteilen den derzeit größten Einzelinvestor aus:

Die Aktie des Lebensmittelkonzerns konnte seit IPO bereits um gute 50% an Wert zulegen und befindet sich in einem intakten Aufwärtstrend. Zudem konnten die letzten Quartalsergebnisse, bei denen der Konzern stets die Markterwartungen schlagen konnte, für weitere Aufwärtsimpulse sorgen. Nächste Woche öffnet der Konzern zudem die Bücher für sein Geschäftsjahr 2017. Sollte man die Marktteilnehmer nicht enttäuschen, dürfte dies der Startschuss für weiter steigende Kurse sein. Lamb Weston ist für mich ein Qualitätsunternehmen im Konsumgüter-Bereich, welches über starke Marken, Margen sowie ein fähiges Management verfügt. Es ist kein Unternehmen, welches sich in wenigen Monaten verdoppeln wird. Doch mit reichlich Geduld und Weitsicht dürfte sich der Lebensmittelproduzent in vielen Jahren als wahre Dividendenperle entpuppen:

Tipp: Die Portfolio der Wall-Street-Gurus können TraderFox-Kunden mit Echtzeit-Kursaktualisierungen auf dem traderfox.com Trading-Desk verfolgen. Alle Depots werden zudem demnächst auf den neuen Stand Q2 2017 geupdatet! Neben dem Depot von Investor John Griffin finden Sie zudem zahlreiche weitere Gurus wie David Einhorn, Chris Davis oder Warren Buffett vor:

& Profi-Tools von

& Profi-Tools von