Qualitätsaktien: Warum sie im Portfolio so wertvoll sind und was bei ihrer Bewertung zu beachten ist

Warum das so ist, lässt sich ganz einfach mit Hilfe der Bilanz unseres regelbasierten Depotkonzepts mit dem Namen High Quality Stocks USA erklären. Denn laut Rückberechnung hat es diese Strategie von 1999 bis 2019 auf eine Durchschnittsrendite pro Jahr von 15,61 % gebracht. Sehen lassen kann sich außerdem auch die Performance seit dem Start im Magazin am 12.06.2015 mit einem Zuwachs von 104,83 %. Denn damit hat man den als Vergleichsmaßstab dienenden S&P 500 Total Return Index um 41,68 %-punkte geschlagen.

Auf die Vorzüge von Qualitätsaktien weist auch die Schoellerbank in einem Analysebrief hin. Zunächst hält die österreichische Privatbank darin fest, dass der Weltaktienmarkt seit Ende Oktober wieder neue Allzeithochs markiert, obwohl bereits seit 2018 vor einer nahenden Rezession gewarnt wird. Die Marktteilnehmer zeigten sich dabei hin- und hergerissen zwischen Konjunkturbedenken und den quantitativen Maßnahmen der Notenbanken. Wie in den vergangenen Jahren behielten die Notenbanken mit ihren massiven Käufen bisher die Oberhand. Dabei legten wie es heißt nicht nur sogenannte Wachstumswerte zu, auch defensive Aktien standen auf dem Einkaufszettel.

Zyklik und Kursschwankungen geringer

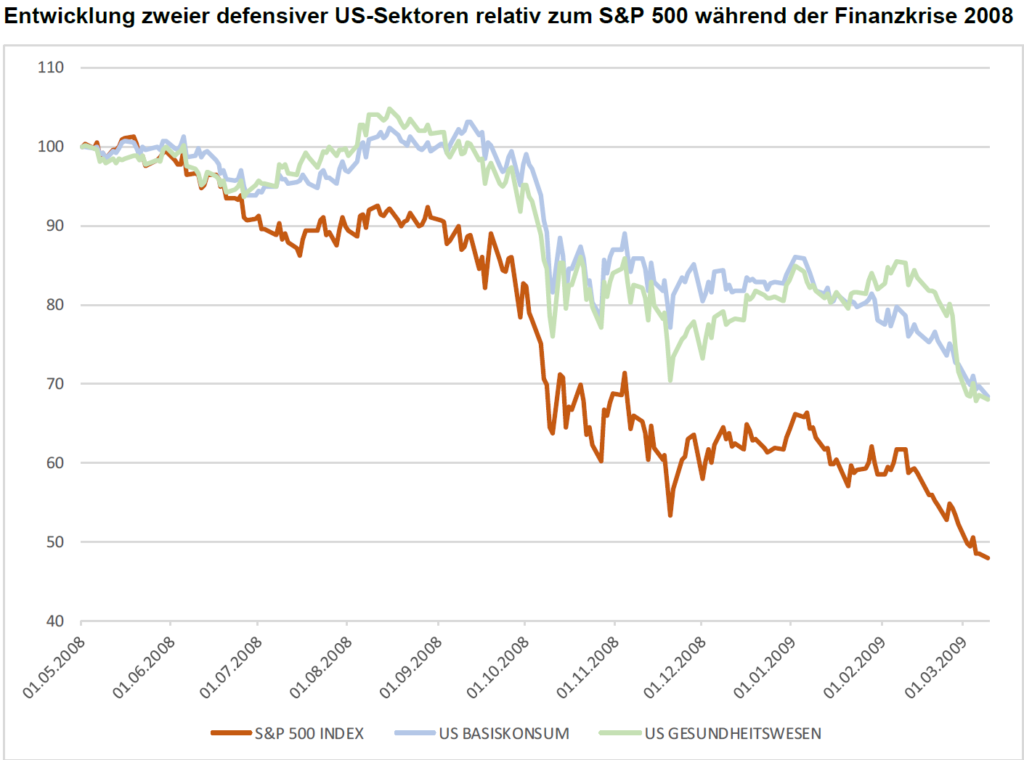

Als defensive Aktien werden laut Schoellerbank üblicherweise jene Werte bezeichnet, die eine geringe Abhängigkeit von Konjunkturzyklen aufweisen und in Marktturbulenzen nur geringe Schwankungen zeigen. Weitere Kennzeichen seien eine stabile Dividende sowie gesunde Bilanzen mit stetigen Erträgen und Umsätzen. Diese Werte finde man beispielsweise im Lebensmittelbereich, wo − unabhängig von der Konjunkturentwicklung − immer eine Nachfrage gegeben ist. Andere Beispiele seien Versorgungs- oder Gesundheitsunternehmen. Die folgende Grafik zeigt die Entwicklung zweier defensiver US-Sektoren relativ zum S&P 500 während der Finanzkrise 2008.

Quellen: Bloomberg, Schoellerbank

Insbesondere Titel aus dem Bereich Basiskonsum und dem Gesundheitswesen zeigten sich den Angaben der Schoellerbank zufolge im Rahmen der Finanzkrise 2008 deutlich stabiler als der Gesamtmarkt. So hätten US-Basiskonsumgüter über 20 Prozentpunkte weniger als der S&P 500 Index verloren, der mehr als die Hälfte seines Kurses einbüßte.

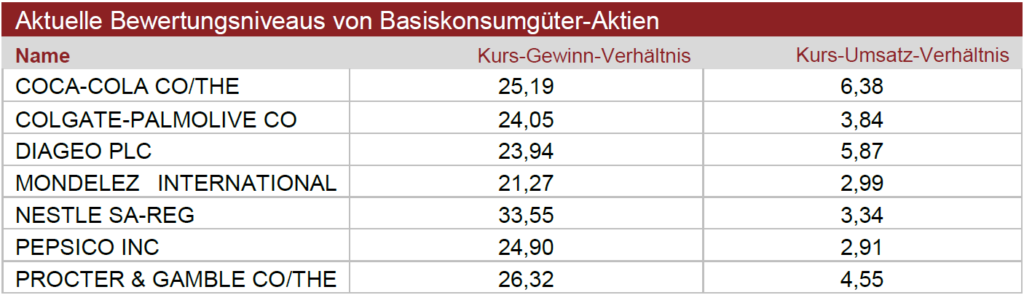

In Erwartung einer Rezession investierten auch 2019 viele Anleger in konservativere Sektoren. Im Unterschied zu 2008 gebe es diesmal − neben dem defensiven Aspekt − sogar noch einen weiteren guten Grund dafür: die Dividende. Auf der Suche nach Rendite werde auf Aktien mit einer nachhaltigen Dividendenrendite als Alternative zu den Nullzinsen auf dem Anleihenmarkt zurückgegriffen. Heute hätten aber einige defensive Schwergewichte ambitionierte Bewertungsniveaus erreicht. Folgende Tabelle illustriert das am Beispiel der Basiskonsumgüter.

Quellen: Bloomberg, Schoellerbank

Bewertungen nicht ausblenden

Diese Entwicklung sehen die Anlageexperten der Schoellerbank nicht unkritisch. Aktien von Basiskonsumgüterherstellern seien in der Vergangenheit eher den Value-Aktien zugerechnet worden, sie verhielten sich jedoch zunehmend wie Wachstumsaktien, ohne dabei aber die hohen Wachstumsraten von Umsätzen und Gewinnen aufzuweisen, die für solche Titel üblicherweise charakteristisch seien.

Eine gute Performance in einzelnen Sektoren bedeute nicht, dass man diese Titel gänzlich meiden sollte − ganz im Gegenteil. Nur mit einem breit diversifizierten Portfolio über Länder, Branchen, Regionen oder Assetklassen hinweg könne ein nachhaltiger Vermögensaufbau erfolgreich sein. Die Aufgabe eines Asset-Managers sei es aber, vereinzelte Überbewertungen zu erkennen und entsprechend zu reagieren.

Mit aktivem Stock-Picking, also der selektiven Auswahl von Einzeltiteln, und einem Fokus auf Qualität biete es sich in so einem Fall an, Gewinne mitzunehmen und teure Aktien zu reduzieren. Die freien Mittel sollten in günstigere Qualitätsunternehmen, vielleicht sogar im gleichen Sektor, investiert werden.

Exkurs: Bewertung als Bestandteil des Risikomanagements

In einem Exkurs zu diesem Aspekt weist die Schoellerbank in dem Analysebrief darauf hin, mit dem Risikomanagement bereits vor der Kaufentscheidung anzufangen. Im Idealfall konkret mit der Festlegung eines fairen Wertes für jede Aktie. Ziel zu Beginn sei es, hochqualitative Titel möglichst unter der Annahme des inneren Wertes aufzunehmen. Konsequenterweise gelte dies in weiterer Folge auch für den Verkauf. Erreiche oder übertreffe der Kurs einer Aktie die Annahme des inneren Wertes, werde sie verkauft und eine Umorientierung sei sinnvoll.

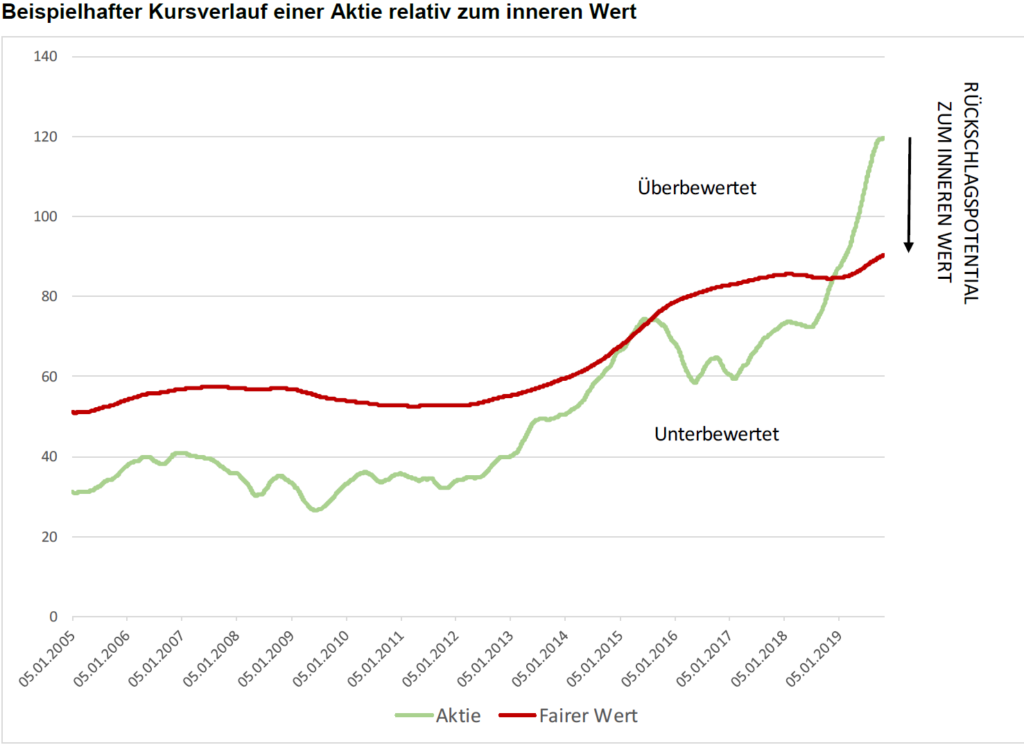

Es sei davon auszugehen, dass sich Aktien im Zuge einer Korrektur ihrem fairen Wert annäherten oder diesen in Phasen von Übertreibungen sogar unterschritten. Neubewertungen der Gewinnentwicklung könnten den fairen Wert temporär weiter reduzieren. Folgende Grafik zeigt beispielhaft den Kursverlauf einer Aktie relativ zum inneren Wert.

Quelle: Schoellerbank

Je weiter der Kurs einer Aktie über ihren inneren Wert steige, umso höher sei naturgemäß auch das Potenzial für einen Rückschlag. Auf der anderen Seite böten Marktverwerfungen die Möglichkeit, großartige Unternehmen günstig, also unter dem inneren Wert, zu erwerben.

Als fairer oder innerer Wert einer Aktie wird dabei die Annahme eines oder mehrerer Analysten über den wahren Wert eines Unternehmensanteils verstanden. Da die Berechnung unter Annahme von künftigen Erträgen, Umsätzen, Kosten, Dividenden etc. durchgeführt wird, gibt es unterschiedliche Schätzungen, die deutlich voneinander abweichen können.

Fazit:

An Aktien führt laut der österreichischen Privatbank kein Weg vorbei. Die Geschichte zeige, dass eine Investition in die solidesten Unternehmen langfristig immer von Erfolg gekrönt gewesen sei. Die Anlageexperten der Schoellerbank gehen davon aus, dass sich dies auch in Zukunft bestätigen wird.

Tipp: Im Premium-Bereich unserer Website führen wir regelbasierte Portfolios. Das Portfolio "High-Quality-Stocks USA" einbehaltet 10 ausgewählte Burggraben-Aktien. Die Rendite ist extrem gut. Wir starteten das Depot am 12.06.2015. Seitdem beträgt die Rendite +104,82 %. Das entspricht einer Outperformance von +41,67 % gegenüber dem S&P 500 Total Return. Das Musterdepot ist nachbildbar. Alle Transaktionen werden vorab bekanntgegeben:

-> aktien Investment-Package abonnieren und Zugriff auf unsere regelbasierten Portfolios erhalten.

& Profi-Tools von

& Profi-Tools von