Wie sich mit getimten Branchen-Momentum-Strategien mehr Performance machen lässt

Wir bei Traderfox machen uns das beispielsweise bei unseren 3 regelbasierten Neo-Darvas-Depotkonzepten zu Nutze, die passend zur Eingangs aufgestellten These langfristig auch extrem gute Performance-Resultate aufzuweisen haben.

Momentum ist unter anderem an den globalen Aktienmärkten, an den Devisenmärkten und bei Rohstoffen dokumentiert. Die Finanzmarkt-Experten beim global tätigen Asset Manager NN Investment Partners erinnern in diesem Zusammenhang daran, dass laut wissenschaftlichen Untersuchungen Branchen-Momentum wichtiger ist als das individuelle Momentum von Einzelaktien. Investmentstrategien, die auf das Branchen-Momentum setzen und Aktien aus Branchen kaufen, die sich zuletzt gut entwickelt haben, und jene verkaufen, die sich schlecht geschlagen haben, können daher äußerst profitabel sein, so die Schlussfolgerung.

Momentum-Crashs treten nach Marktrückgängen und bei hoher Marktvolatilität auf

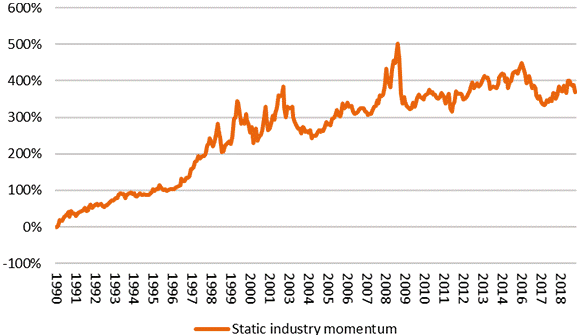

Anhand einer Untersuchung des MSCI World Index von 1990 bis 2018 hat das Automated Intelligence Equity Team von NN Investment Partners den starken Momentum-Effekt in den Branchenrenditen bestätigt: Eine Strategie, welche die 9 Branchen mit den höchsten (niedrigsten) Renditen der vergangenen 12 Monate übergewichtet (untergewichtet), erzielte eine jährliche Rendite von 6,1 % und eine Information Ratio (spiegelt den risikoadjustierten Renditebeitrag wider) von 0,46. Abbildung 1 zeigt die kumulierten Erträge der Strategie von 1990 bis 2018.

Kumulierte Renditen einer Branchen-Momentum-Strategie

Quellen: NN IP AI Equity, MSCI World data 1990-2018

Eine Branchen-Momentum-Strategie kann aber auch gelegentliche Crashs erleben. Nach der Finanzkrise 2007/2008 litten Momentum-Strategien zum Beispiel unter der hohen Volatilität. Daher sollten Investoren anpassungsfähigere Ansätze in Betracht ziehen, so der Rat.

Tjeerd van Cappelle, Head of Automated Intelligence Equity bei NN Investment Partners, kommentiert dazu folgendes: "Momentum-Crashs sind normalerweise aufgetreten, als sich der Markt nach starken Rückgängen erholte. Auf Basis dieser Erkenntnis haben wir ein Rahmenwerk für ein dynamisches Timing des Branchen-Momentums unter Verwendung des Chicago Board Options Exchange Volatility Index (VIX) entwickelt. Er wir auch oft als Angstindikator bezeichnet und misst die implizierte Volatilität von S&P 500 Indexoptionen über die nächsten 30 Tage. Ein Wert von unter 20 wird allgemein als normal angesehen, während ein Wert über 30 ein hohes Maß an Angst unter Anlegern andeutet. Wir haben den Mittelwert von 25 als Schwelle für das Timing des Branchen-Momentums gewählt."

Kumulative Renditen von statischem und zeitlich abgepasstem Branchen-Momentum

Quelle: NN IP AI Equity, MSCI World Daten von 1990 bis 2018.

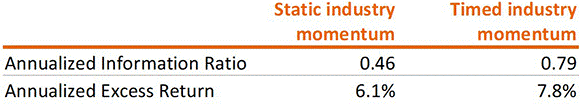

Ein systematisches Timing des Branchen-Momentums auf Basis des VIX verbessert Momentum-Strategien erheblich und bietet eine wertvolle Alphaquelle

Zur Grafik oben, welche die kumulierten Renditen zeigt, wenn das Branchen-Momentum mithilfe des VIX zeitlich abgepasst wird, hat van Cappelle zudem folgende Erläuterung parat. "Wenn der gleitende Durchschnitt der letzten 30 Tage einen Wert von 25 übersteigt, bleiben wir neutral gewichtet. Bei einem Wert von unter 25 gewichten wir die neun Branchen mit den höchsten 12-Monats-Renditen über und die 9 Branchen mit den niedrigsten 12-Monats-Renditen unter. Wir haben festgestellt, dass der Einsatz dieses Timing-Konzepts die durchschnittlichen jährlichen Renditen der Branchen-Momentum-Strategie von 6,1 % auf 7,8 % und die Information Ratio von 0,46 auf 0,79 erhöht. Insgesamt glättet die Verwendung des VIX für das Timing des Branchen-Momentums die Wertentwicklung der Strategie und hätte den Momentum-Crash nach der Finanzkrise vermieden."

Ein Timing des Momentum-Faktors übertrifft eine statische Momentum-Strategie

Quelle: NN IP AI Equity

& Profi-Tools von

& Profi-Tools von