Portfoliocheck: Andreas Halvorsen richtet seinen 30 Mrd. USD schweren Viking Hedge Fund neu aus – Das Rät der Milliardär Anlegern!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Julian Robertson äußerste in einem Bloomberg Interview, dass er die FANG (Facebook, Apple, Netflix, Google) immer noch preiswert findet, jedoch dies nicht auf den allgemeinen Markt zutrifft. So glaubt der Milliardär, dass es jedoch aufgrund der Niedrigzinsen derzeit kaum eine andere Alternative zu Aktien außer Kunst und Immobilien gebe. Sollten diese jedoch wieder steigen und die Attraktivität von Anleihen nach einer langen Durststrecke wieder steigen, dürfte dies eine Trendwende für die Aktienmärkte bedeuten.

In einem Punkt sind sich Julian Robertson und Andreas Halvorsen also einig: Beide stufen den Markt als teuer ein und betrachten die Zukunft eher vorsichtig. Ich berichtete bereits vor einigen Wochen, dass Halvorsen alleine im abgelaufenen Quartal seinen Cashbestand um mind. 6,7 Mrd. USD aufstockte. Nun lieferte der Guru auch eine Erklärung für diese Handlung. So verkündete er, dass sein Viking Global Hedge Fund seinen Investoren 8 Mrd. USD auszahlen würde. Das verwaltete Vermögen würde somit von derzeit 32 Mrd. USD auf 24 Mrd. USD zurückgehen. Halvorsen begründete diesen Schritt mit einer anschließend höheren Agilität sowie schlussendlich besseren Performance.

Andreas Halvorsen erhöht Cashbestand um 6,7 Mrd. USD !

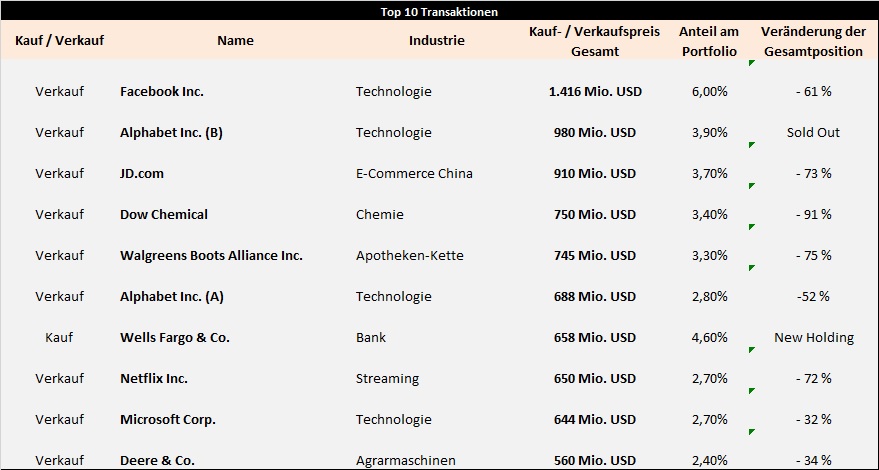

Im abgelaufenen zweite Quartal zähle ich beim Viking Global Hedgefonds 16 Neueinstiege sowie 15 Positionsaufstockungen. Jedoch überschatteten diesmal die Verkaufstätigkeiten die genannten Einstiege um Längen. Hier fanden insgesamt 27 Ausstiege sowie 20 Positionsreduzierungen statt.

Dabei traf es mit den getätigten Ausstiegen bei Facebook, Alphabet, JD, Netflix und Microsoft vor allem den Technologiesektor. Dies steht im direkten Kontrast zu den Aussagen von Julian Robertson. Die Zukunft wird einem der beiden Gurus recht geben. Bei den genannten Verkäufen handelt sich vermehrt um sehenswerte Gewinnmitnahmen von 20-50%. Einzige interessante Neueinstiege geschahen bei den Finanzwerten Wells Fargo sowie Visa. Auf letzteren möchte ich im Anschluss genauer eingehen:

Technologiesektor wird mit Finanzwerten ausgetauscht – Neueinstieg direkt unter den Top 10!

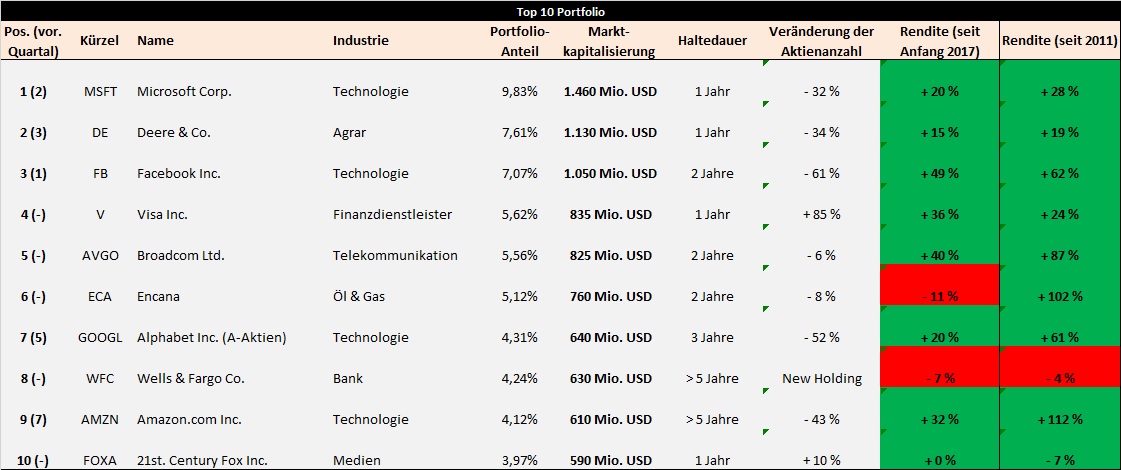

Nach den 27 Sold Outs im abgelaufenen Quartal reduzierte sich die Anzahl gehaltener Positionen im Viking Hedge Fund auf 53 Investitionen. Da der Guru jedoch sein Portfolio sehr ausgeglichen reduzierte, machen die Top 10 mit einem Gesamtanteil von nun 57,4% nur signifikant weniger aus als noch im Vorquartal mit 60,8%. Mit Visa, Broadcom, Encana, Wells Fargo sowie 21 Century Fox haben wir gleich 5 Neulinge unter den Top 10. Bis auf letzteren und den Kreditkartenanbieter Visa reduzierte Andreas Halvorsen jegliche Positionen teils erheblich. Er fährt damit Milliardenschwere Buchgewinne, die der Guru in den letzten 3-5 Jahren eingefahren hatte, in trockene Tücher. Mit Encana und Wells Fargo befinden sich gerade einmal zwei Werte, die nicht mit einer positiven Performance im laufendem Jahr vorzuzeigen haben. Halvorsen hat zumindest kurzfristig das Vertrauen in den Technologiesektor verloren. So zumindest lässt sich deren reduzierter Anteil deuten. Investitionen aus genanntem Sektor machen nun gerade mal 30% des Gesamtdepots aus, nach knapp 45% aus dem Vorquartal. Größter Gewinner ist unangefochten der Finanzsektor. Dessen Anteil erhöhte sich im knapp 9% auf nun 12%:

Position 8: Ist Wells Fargo wieder kaufenswert – 2018er KGV sinkt auf 11,6!

Betrachten wir nun eines der größten Banken der Welt. Genau genommen ist es nach der Bilanzgrößte betrachtet die drittgrößte Bank Amerikas. Das im Jahre 1852 gegründete Unternehmen ist ein wahrer Gigant der Finanzwelt. Wells Fargo konzentriert sich vor allem auf das klassische Bankengeschäft im Privat- wie Firmengeschäft. Die Bank ist jedoch auch in zahlreichen Bereichen wie Versicherungen, Vermögensverwaltung oder der Zahlungsverkehr Abwicklung gut vertreten.

Wells Fargo ist den meisten Anlegern vor allem aufgrund Starinvestor Warren Buffett ein Begriff. Der Guru kaufte sich beim Finanzdienstleister ein, als diese sich in einer Schieflage befand. Seit vielen Jahren schwärmte Buffett regelrecht über die Bank. Mit knapp 10% aller ausstehenden Aktien war und ist das Orakel von Ohio zudem der größte Einzelaktionär. Dabei lobte er vor allem das vertrauenswürdige und herausragende Management der Bank immer wieder. Diese Zeiten sind nun aber endgültig vorbei.

Seit nun fast 2 Jahren erschüttert ein Skandal nach dem anderem potenzielle sowie bestehende Anleger. Erst stellte man fest, dass Angestellte der Bank über Jahre hinweg 2 Mio. gebührenpflichtige Konten im Namen von unwissenden Kunden aufgrund von Provisionssystems eröffnet hatten. Keine 12 Monate später gibt es Probleme mit dubiosen Versicherungsaufschlägen bei Autoversicherungen. Zudem warnte die Bank Anleger vor weiteren Rechtsstreitigkeiten. Es scheint keine Ruhe bei Wells Fargo einziehen zu wollen. Das tadellose Image des Finanzinstituts ist bereits seit längerem stark am Bröckeln. Zumindest scheint die Bank äußerst loyale Kunden zu besitzen. Negative Impulse, die man durch die zahlreichen Skandale seitens Analystenhäuser erwartete, blieben größtenteils aus!

Beim Blick auf das zuletzt veröffentlichte Zahlenwerk konnte Wells Fargo beim Geschäftsjahr 2016 mit Umsatzerlösen in Höhe von 84,5 Mrd. USD sogar einen neuen Rekord vermelden. Mit einem Gewinn von 21,9 Mrd. USD markierte man zwar keine neue Bestmarke, verdiente aber immer noch sehr gut. Der Finanzdienstleister ist mit einer Nettomarge von 26% eines der profitabelsten Banken der Welt! Hinzu durften die Aktionäre über eine Dividende in Höhe von 1,51 USD je Aktie oder knapp 3% freuen.

Trotz der zuletzt schlechten Nachrichtenlage geht der breite Analystenkonsens auch in Zukunft von einem rosigen Weg für Wells Fargo aus. Bereits 2018 dürfte die Bank mit 4,45 USD je Aktie erneut prächtig verdienen. Das daraus resultierende 2018er KGV ist mit 11,6 nicht sehr hoch.

Investor Halvorsen scheint anzunehmen, dass die zahlreich genannten Negativschlagzeilen bereits im Kurs eingepreist sein dürfte. Zwar drückten diese seit geraumer Zeit den Aktienkurs in den Keller, auf das Zahlenwerk hatten sich hingegen kaum eine Wirkung. Dementsprechend ist Wells Fargo im Branchenvergleich schon fast ein echtes Schnäppchen. Neben Halvorsen, der sich für fast 5% des Gesamtdepots mit Anteilen von Wells Fargo eindeckte, finden wir mit Nygren einen weiteren prominenten Investor, der die Bank zu den gegebenen Kursen als preiswert erachtet. Größere Verkäufe fanden nicht statt! Auch Buffett, der so viel Wert auf ein vertrauenswürdige Management seiner Unternehmen legt, hält am Großteil seiner Anteile fest.

Aus charttechnischer bahnt sich langsam eine Entscheidung an. Seit Anfang 2016 befindet sich die Aktie von Wells Fargo in einer Konsolidierung, aus der bis dato kein Entkommen war. Sollte jedoch nun langsam Ruhe ins Haus einkehren und das Unternehmen verschont von neuen Skandalnachrichten bleiben, könnten wir das Ende fallender Kurse gesehen haben. Wichtig ist hierbei, dass der langfristige Aufwärtstrend (blaue Linie) intakt bleibt. Sollten die Q3 Zahlen im Oktober besser als erwartet ausfallen und weiterhin keine negativen Nachwirkungen der Skandale eingetroffen sein, bin ich für die Bank optimistisch. Demnach wäre das nächste Ziel das Allzeithoch bei 60 USD. Bei weiteren negativen Schlagzeilen könnten wir hingegen schnell die 45 USD Marke erreichen. Hier sollte sich jedoch spätestens der nächste Boden ausbilden:

Tipp: Auf https://desk.traderfox.com/Guru_Depots gibt es den Desk "Guru-Depots (Buffett & Co.)". Dort finden Sie die Portfolios der Wall-Street-Giganten. Wir bilden für alle Traderfox-Kunden die Positionen aller relevanten Guru-Depots in Echtzeit ab! So auch das Depot von Andreas Halvorsen! Doch anstatt den hier aufgelisteten 10 größten Positionen, haben sie auf dem Guru-Desk sogar auf die 20 größten Positionen Zugriff.

& Profi-Tools von

& Profi-Tools von