Portfoliocheck: Stanley Druckenmiller setzt auf Technologieunternehmen mit KGV von 4!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

1977 heuerte der Uni-Abbrecher als Trainee für Ölanalysen bei der Pittsburg National Bank, innerhalb eines Jahres stieg Druckenmiller zum Chef der Research Abteilung auf. 1981 gründete er neben seiner Haupttätigkeit bei genannter Bank seine eigenen Hedgefonds Namens Duquesne Capital. Seit 2010 ist dieser zwar für außenstehende Geschlossen, doch sein eigenes Vermögen, welches von Forbes auf 4,5 Mrd. USD geschätzt wird, verwaltet der Investor natürlich immer noch. Und dank der meldepflichtigen F13 Files muss der ehemalige Hedgefonds-Manager seine Transaktionen immer noch offenlegen und gibt uns die unbezahlbare Chance, vom Großmeister lernen zu können.

Um auch dem letzten geschätzten Leser von der Qualität Druckenmillers zu überzeugen noch ein paar Zahlen. Im 30-jährigen Bestehens des Duquesne Funds gab es kein einziges Jahr mit einer negativen Rendite vorzuweisen. Im Schnitt erzielte der geniale Investor eine Rendite von mehr als 30%. Damit betrachten wir hier einen der besten Portfolio-Manager, den die Börse in den letzten 100 Jahren hervorgebracht hat.

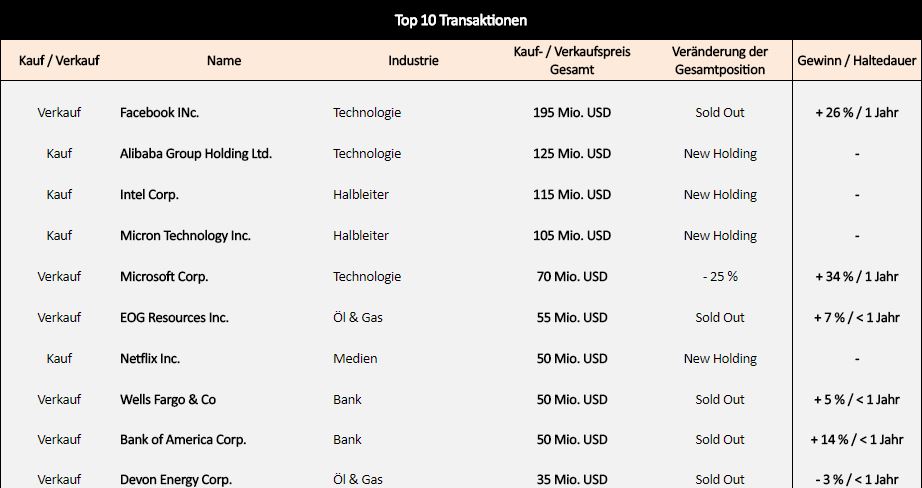

Blicken wir ins erste Quartal des Jahres 2018:

Alibaba, Intel und Micron Technology neu im Depot – Facebook und EOG Resources fliegen raus!

Stanley Druckenmiller verfolgte seit Anfang seiner Karriere an einen Top-Down-Investmentansatz. Dabei konzentriert er sich auf die makroökonomischen Entwicklungen und ist sowohl auf der Long- sowie Shortseite aktiv. Einzelne Positionen sind meist nur für wenige Quartale im Depot des Milliardärs.

Zudem ist Druckenmiller ein starker Verfechter des konzentrierten Ansatzes. So sagte der Investor folgendes: "Wenn man sich die großen Investoren wie Warren Buffett, Carl Icahn oder Ken Langone anschaut, dann tendieren sie alle zu sehr, sehr konzentrierten Wetten. Sie sehen etwas, wetten drauf und setzen dabei Haus und Hof. Das wurde auch mein Ansatz. Du brauchst keine 15 Aktien oder diese oder jene Währung im Portfolio. Es reicht, wenn du etwas siehst und darauf wettest. Denn das ist besser als 90% von dem, was du sonst zu deinem Portfolio zufügen würdest."

Insgesamt verzeichne ich 11 Neueinstiege und 3 Positionsaufstockungen. Dem gegenüber stehen 19 Ausstiege und 6 Reduzierungen einzelner Positionen.

Die größen Kauftransaktionen machen dabei die Neueinstiege bei Alibaba (125 Mio. USD), Intel (115 Mio. USD) sowie Micron Technology (105 Mio. USD) aus. Auf letztere Positon werden wir im späteren Verlauf noch ein wenig genauer eingehen.

Die größten Verkäufe sehen wir bei Facebook (195 Mio. USD), Microsoft (70 Mio. USD) und EOG Resources (55 Mio. USD).

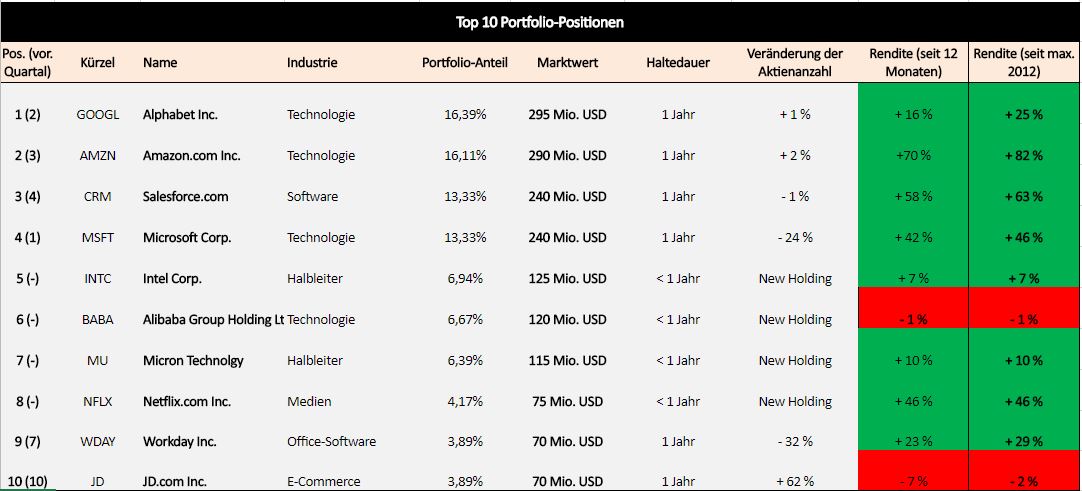

Top 10 Positionen machen nun 91% des Gesamtdepots aus!

Das Portfolio von Druckenmiller besteht nach dem ersten Quartal aus nun nur noch 22 verschiedenen Einzelwerten mit einem Gesamtwert in Höhe von 1,8 Mrd. USD. Damit fährt der Guru seine Gesamtgröße weiterhin leicht zurück und steigert die Gewichtung der einzelnen Positionen immer höher. Steuerten die Top 10 Positionen zuletzt 83% des Gesamtdepots bei, liegt deren Anteil inzwischen bei 91%!

Der Investor hat ein unglaubliches Gespür dafür, kurzfristige Trading-Chancen zu finden. Nicht umsonst fuhr Druckenmiller zu Zeiten seiner aktiven Vermögensverwaltungs-Tätigkeit regelmäßig Renditen von über 30% im Jahr ein. Dabei vollzieht er seit jeher einen Top-Down-Investmentansatz.

Die bereits besprochenen Neueinstiege bei Intel, Alibaba sowie Micron und Netflix rutschen auch gleich in die Top 10. Damit ist das Depot größtenteils im Technologie-Sektor vertreten. Dabei befinden sich beinahe alle Positionen deutlich im Buchgewinn:

Position 7: Micron Technology zwischen Chinasorgen und Zukunftspotenzial – KGV sinkt auf 4,2!

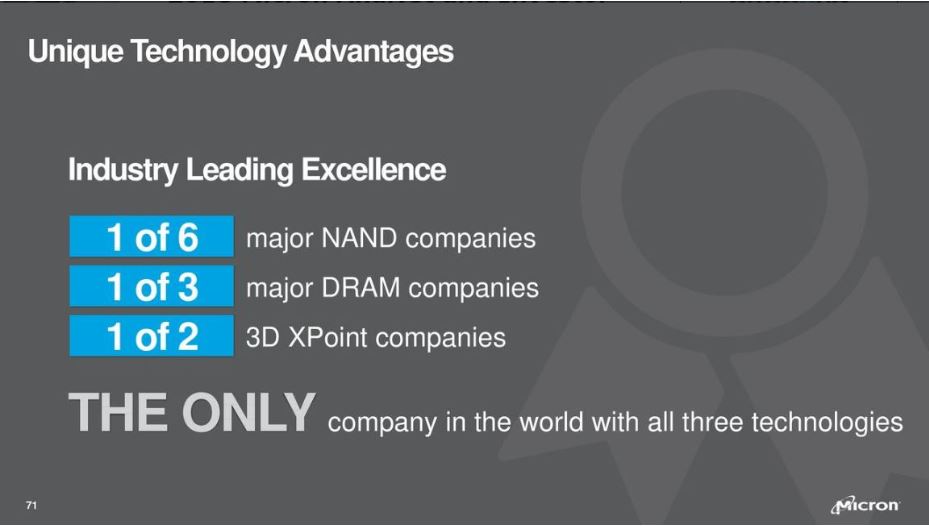

Mircon Technology (MU) ist ein globaler Hersteller und Vertreiber von Halbleiter-Bauelementen. Dazu gehören vor allem NAND Flash-, DRAM- und NOR-Flash-Speicher sowie andere Speichertechnologien, Verpackungslösungen und Halbleiter-Systeme. Die Einsatzmöglichkeiten und somit auch der potenzielle Kundenstamm sind mit den Sektoren Computer-, Verbraucher-, Netzwerk-, Automobil- und Industriesektor zahlreich. Auf den gesamten Sektor bezogen nimmt Micron mittlerweile die fünft größte Position im Halbleitersektor ein.

Das Unternehmen ist derzeit die wohl meist diskutiertest und gehandelte Aktie an den US-Börsen. Dabei geht es in erster Linie um den Handelskrieg zwischen China und den USA. Das mögliche Problem ist, dass Micron schätzungsweise 50% seiner Umsätze im Reich der Mitte erzielt und aufgrund dessen bei einem zuspitzen des Konfliktes eventuell operativ betroffen sein könnte. Doch die Sorgen sind meines Erachtens zu übertrieben.

China kann es sich einfach nicht leisten beispielsweise für die Speicherchips von Micron ein Verkaufsverbot auszurufen. Zu groß ist die Abhängigkeit der dringend benötigten Hardware für den Technologiesektor in China. Ein Ausbleiben des Angebots von Micron würde zu einer deutlich verringerten Angebotsseite bei weiter steigender Nachfrageseite führen. Die Folge würden weiter stark steigende Preise für DRAM-Chips sein. Doch da die Behörden das aktuelle Preisniveau bereits als deutlich zu hoch für ihre Industrie betrachten, gilt das oben betrachtete Szenario meines Erachtens als äußerst unwahrscheinlich. Zudem kann man nicht von heute auf morgen die Produktionskapazitäten der anderen Hersteller oder der heimischen Industrie hochschrauben. Der Bau neuer Fertigungs-Linien und Fabriken dauert mehrere Jahre. Den Technologievorsprung sowie Patentpool seitens Micron gegenüber der Konkurrenz lassen wir sogar noch außen vor. Doch kommen wir nun lieber zum aktuellen Trigger.

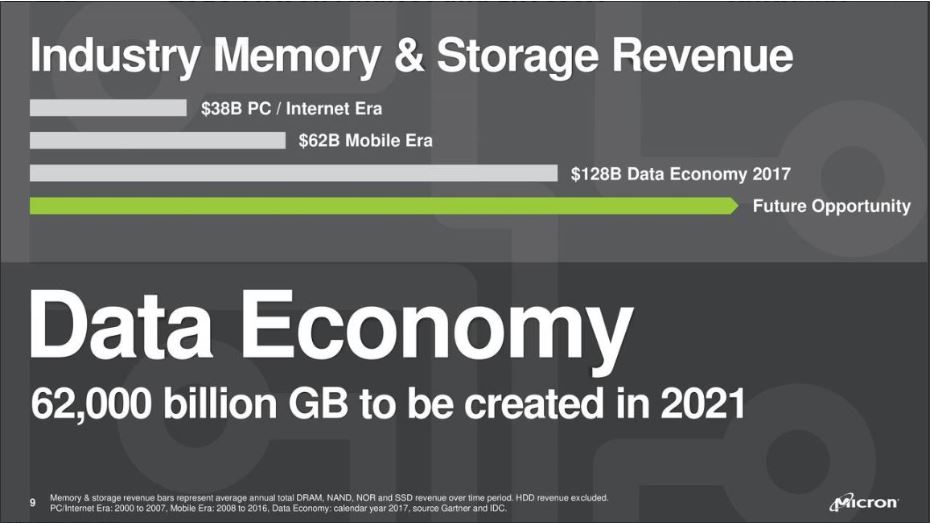

Die Welt wird immer digitaler. Micron bezeichnet unsere heutige Zeit als "Data Economy". Zuletzt wurden so jährlich 7.000 Milliarden GB an Daten kreiert. Durch die zunehmende Vernetzung von Geräten und Echtzeit-Auswertungen werden die Datenmengen auf 22.000 Milliarden GB p.a. ansteigen. Nach dem Dekaden- Wechsel dürfte diese Zahl dann bereits auf 62.000 Milliarden GB steigen. Für jede einzelne Datei benötigt man nach der Verarbeitung schlussendlich Speichermedien. Hier nimmt Micron eine zunehmend starke Marktposition ein.

Dabei nehmen für den Speichermedien-Spezialisten Megatrends wie KI-Systeme, IOT, autonomes Fahren oder auch Rechenzentren und High-End-Smartphones die Rolle einer nie dagewesenen Nachfrage ein. Für all diese Anwendungen benötigt man immer schnellere und leistungsstärkere Speicherchips. Micron ist hier scheinbar einer der gefragtesten Anbieter. In einem Auto mit Level 1-2 Automation sind DRAM-Speicher für 8 GB/s verbaut. Ein Roboterauto mit Level 5 benötigt bereits 75 GB/s und hier nimmt Micron die Rolle des weltweiten Marktführers ein. Auch das Investitionsvolumen in Datacenter für die Realisierung von Cloud- und KI-Infrastruktur von 41 Mrd. USD in 2017 auf 108 Mrd. USD in 2021 zulegen. Das entspricht einer durchschnittlichen Wachstumsrate von 27%! Das Management geht für die nächsten Jahre bei DRAM-Chips von einem Wachstum von 20% p.a. aus, bei NAND-Speichern beziffern die Hersteller das Wachstum bis 2021 auf 40% p.a.

Micron betreibt seit über 4 Jahrzehnten Forschung im Speicher-Segment. Es scheint sich ein Paradigmenwechsel in Puncto Wettbewerbsposition abzuzeichnen. Gaben im Jahr 2016 nur 44% aller Abnehmer von Speicherchip Micron als Qualitätsführer an, so stieg dieser Anteil im folgenden Jahr bereits auf 67%. Zuletzt gaben bereits 86% aller Befragten an, dass die Halbleiter von Micron für Sie die erste Wahl einnehmen.

Zudem macht man gute Fortschritte mit der 3D XPoint Speichertechnologie. 2019 beginnt der Produktionsstart. Sie werden 10-mal kleiner, eine 1000fach höhere Ausdauer sowie 1000-mal schneller als aktuelle NAND Speicher sein. Das Unterstreicht den Technologievorsprung der Amerikaner. Das Unternehmen wird nur eines von zwei Unternehmen weltweit sein, welches diese Technologie marktreif bekommen haben.

Die letzten Q3/2018 Zahlen übertragen zudem nochmals die bereits deutlich angehobene Prognose. Unter dem Strich stand ein Umsatzplus von 40% auf bereits 7,8 Mrd. USD sowie ein EPS von 3,15 USD zu Buche. Somit dürfte das Unternehmen im Jahr 2018 ein EPS von über 11,7 USD erzielen. Sollte die Preiszyklik aufgrund der extrem hohen Nachfrage ausbleiben, dürfte Micron auch in den kommenden Jahren ein Ergebnis von über 11 USD je Aktie erzielen. Der Konsens geht derzeit von 11,6 USD aus, vor gerade einmal 3 Monaten lagen die Prognosen hier noch bei 8 USD! Das 2018er KGV liegt derzeit bei 4,2! Zudem kündigte man für 2019 ein 10 Mrd. USD schweres Aktien-Rückkaufprogramm an, womit das Management in der Lage sein wird, ca. 16% aller ausstehenden Anteile zu erwerben.

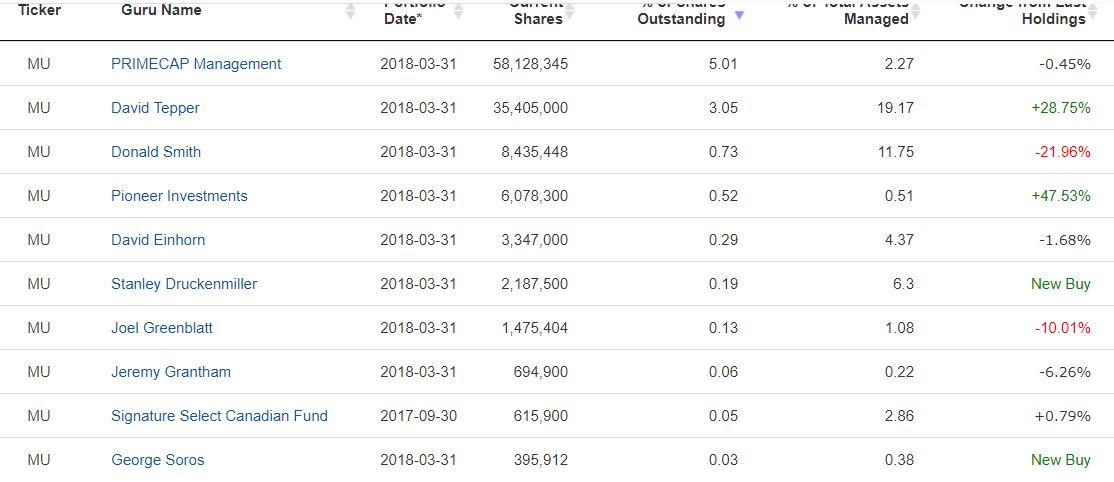

Ich habe Micron bereits seit einigen Quartalen aufgrund unseres Gurus David Tepper auf dem Schirm. Die Investorenlegende kauft seit mehr als einem Jahr kontinuierlich immer weitere Anteile des Speicherchip-Herstellers. Sie machen mittlerweile mehr als 20% des Gesamtdepots aus. Alleine in den ersten drei Monaten des laufenden Jahres kamen Aktien im Wert von 375 Mio. USD dazu. Mit dem renommierten Pioneer Funds, Stanley Druckenmiller und George Soros haben wir weitere Bekannte Investoren auf der Buy-Seite. Sie halten bereits mehr als 10% aller ausstehenden Anteile von Micron:

Die Aktie von Micron leidet derzeit unter dem aufkeimenden Chinasorgen. Doch sind die Sorgen meines Erachtens bereits mehr als einkalkuliert. Trotz all dem Kurspotential darf man bei hochvolatilen Aktien wie Micron jedoch auch nie das Abwärtspotential ausblenden. Daher gilt auch hier der schlaue Spruch: Nie ins fallende Messer greifen. Sollten wir bei Micron jedoch eine Gegenbewegung oder eine aussagekräftige Bodenbildung erkennen können, bietet sich beim Speicherchip-Hersteller auf langfristige Sicht ein exzellentes CRV wieder. Somit gehört Micron Technology (MU) auf jeden Fall auf jegliche Watchlisten!

& Profi-Tools von

& Profi-Tools von