Liebe Leser,

Warren Buffett gilt als einer der legendärsten Investoren aller Zeiten. Das "Orakel aus Omaha" konnte durch Investments in Qualitätsunternehmen jahrelang Renditen jenseits der 20 % erwirtschaften und gehört mit einem Vermögen von rund 100 Mrd. USD zu den reichsten Menschen der Welt. Unzähligen Privatanlegern dient er als Vorbild, viele eifern ihm nach und versuchen, Value-Aktien nach seiner Philosophie zu identifizieren.

Im Screening-Tool aktien RANKINGS von TraderFox darf ein Template nach Buffetts Philosophie daher keinesfalls fehlen. Das Screening-Template "High-Quality-Stocks" ist unsere Interpretation von Buffetts Philosophie und soll dir dabei helfen, interessante Aktien zu identifizieren, die auch auf der Watchlist der Börsenlegende stehen könnten. Dabei ist es wichtig, dass die Unternehmen stabil und hochprofitabel sind. Wir suchen nach Unternehmen mit hohen Nettogewinnmargen, wachsenden Kapitalrenditen und einer geringen Verschuldung. Unternehmen, die all diese Kriterien aufweisen, verfügen höchstwahrscheinlich über signifikante Wettbewerbsvorteile - einen Burggraben, wie Buffett sagen würde. Im Backtest zeigt das Regelwerk durchschnittliche Jahresrenditen von bis zu 16 % bei deutlich geringeren Drawdowns als der Gesamtmarkt. Die Strategie gehört zu den Top-Empfehlungen von TraderFox für Anlagestrategien. Die genaue Funktionsweise des Regelwerks "High-Quality-Stocks" hat TraderFox-Gründer Simon Betschinger hier erklärt. In diesem Artikel möchte ich 10 aktuelle Top-Aktien aus dem Screening vorstellen.

Tipp: Wenn du eigene Aktien-Screenings mit unserem Tool durchführen möchtest, dann ist das Morningstar-Datenpaket von TraderFox genau das richtige Produkt für dich. TraderFox ist der günstigste Anbieter von Morningstar-Daten im gesamten deutschsprachigen Raum. Das Morningstar-Datenpaket beinhaltet zudem vollen Zugriff auf das Aktien-Terminal von TraderFox und ist bereits für 19 € im Monat erhältlich. Mehr Finanzdaten stehen nicht mal professionellen Fondsmanagern zur Verfügung!

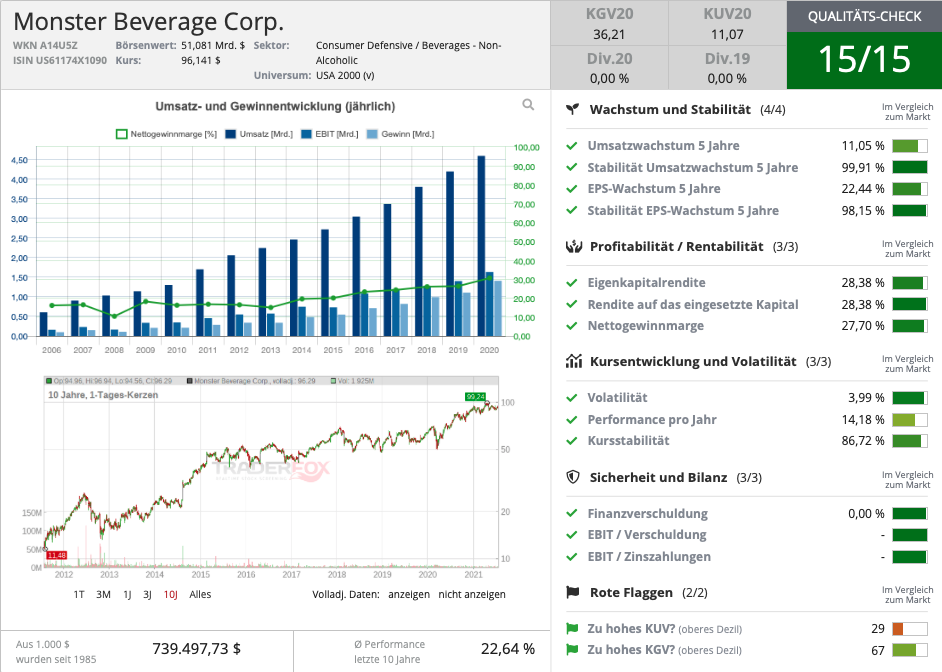

Aktie Nr. 1: Monster Beverage

Auf Rang 1 im Buffett-Screening befindet sich aktuell die Aktie der Monster Beverage Corp. Das Unternehmen ist nach Red Bull der weltgrößte Hersteller von Energydrinks und bietet zudem andere Erfrischungsgetränke wie Eistees, Säfte, Limonaden und Wasser an. Auch Coffee-to-Go in Dosen gehört zum Angebot von Monster Beverage. Das Unternehmen nutzt das Abfüllsystem der Coca-Cola Company, welche 19 % der Monster-Aktien hält. Damit ist Berkshire Hathaway sogar bereits indirekt an Monster Beverage beteiligt. Das Unternehmen wies in den vergangenen fünf Jahren ein stabiles Umsatzwachstum (11,1 % p.a.) und Gewinnwachstum (22,4 % p.a.) auf. Darüber hinaus überzeugt es mit einer hohen Eigenkapitalrendite von 25,1 % sowie einer starken und tendenziell steigenden Nettogewinnmarge von 26,2 %, woran der Burggraben des Unternehmens deutlich wird. Die Eigenkapitalquote von Monster Beverage liegt bei über 83 % und wurde zuletzt sogar erhöht! Als Sponsor diverser Sport-Events hat sich das Unternehmen in den letzten Jahren einen weltbekannten Markennamen geschaffen. Mit einem Score von 15/15 im TraderFox Qualitäts-Check erfüllt Monster alle Anforderungen an eine Qualitätsaktie – die Bewertung mit einem KGV von 36 und die Tatsache, dass Monster (noch) keine Dividende ausschüttet wären für Buffett jedoch möglicherweise ein Dorn im Auge. Neben der hohen Qualität überzeugen allerdings auch die positiven Wachstumsaussichten: Die Analysten erwarten, dass sich der Umsatz von 4,6 Mrd. USD im Geschäftsjahr 2020 bis 2023 auf 6,5 Mrd. USD erhöhen wird. Gleichzeitig soll der Gewinn je Aktie um über 30 % steigen.

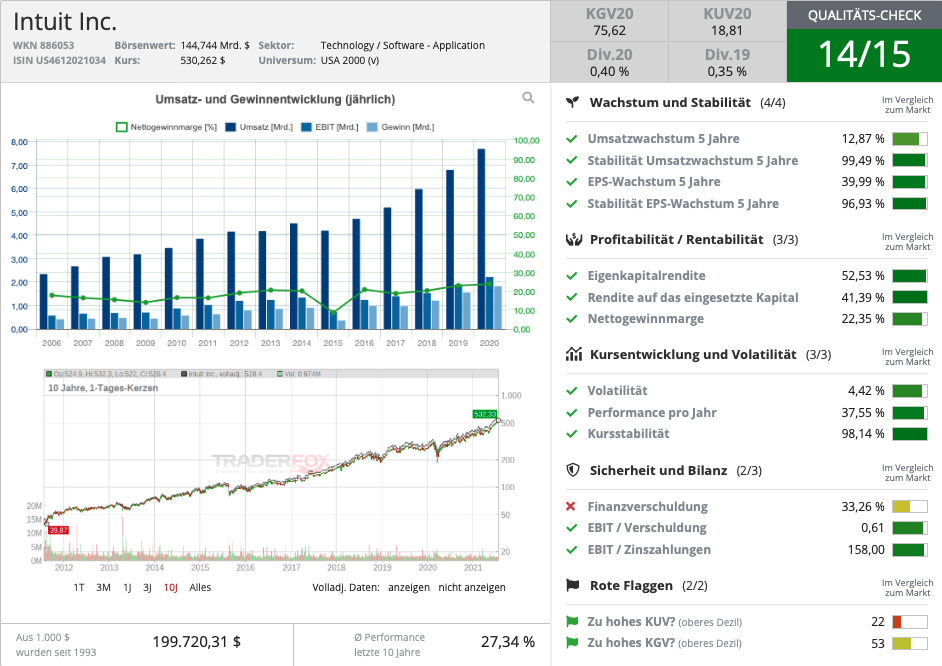

Aktie Nr. 2: Intuit

Intuit ist ein führender Anbieter von Standardanwendungssoftware und bietet mit den Produktlinien QuickBooks, TurboTax, Mint und CreditKarma Business- und Finanzsoftware für Privatpersonen, Unternehmen, Steuerberater und Buchhalter an. Die Tools beinhalten in erster Linie Lösungen zur Buchhaltung, Steuererklärung, Budget-Planung und Bonität. Für Buchhalter werden zusätzlich die Steuerprogramme ProSeries und Lacerte angeboten. Die Monetarisierung erfolgt durch ein SaaS-Abo-Modell und die Tools werden je nach Bedarf der Kunden in verschiedenen Versionen angeboten. 2020 wurden ca. 53 % des Umsatzes durch Unternehmer und Selbstständige erwirtschaftet, 41 % durch Privatpersonen und 6 % durch professionelle Buchhalter. Mittlerweile nutzen über 100 Mio. Kunden die Produkte des Unternehmens. Das Umsatzwachstum der letzten fünf Jahre betrug durchschnittlich 13 % pro Jahr, während der Gewinn je Aktie sogar um durchschnittlich 40 % p.a. wuchs. Im Geschäftsjahr 2020 lag der Umsatz bei 7,68 Mrd. USD und für die nächsten Jahre prognostizieren die Analysten weiteres Wachstum: 2023 wird ein Jahresumsatz von 12,35 Mrd. USD erwartet. Die Nettogewinnmarge liegt derzeit bei 22,35 %, während zuletzt eine Eigenkapitalrendite von 52,5 % erzielt wurde. Die Intuit-Aktie ist mit einer Jahresperformance von über 27 % in den vergangenen 10 Jahren ein Dauerläufer. Seit 2012 zahlt das Unternehmen eine Dividende, die seit 2014 kontinuierlich erhöht wurde. Das Unternehmen weist mit einem Qualitäts-Score von 14/15 eine top Bilanzqualität auf und profitiert von einem tiefen Burggraben durch hohe Wechselkosten der Kunden. Qualität hat jedoch ihren Preis: Ein KGV21 von 56 macht die Aktie nicht gerade zu einem Schnäppchen.

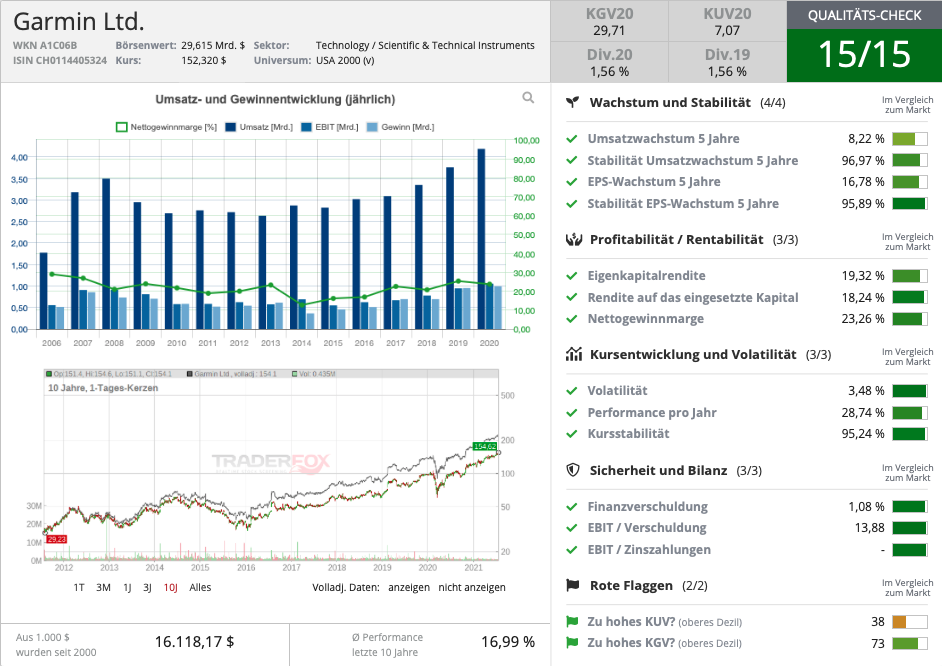

Aktie Nr. 3: Garmin

Garmin ist ein schweizerisch-amerikanisches Unternehmen und einer der weltweit führenden Anbieter im Bereich der Navigation. Das Unternehmen hat sich im letzten Jahrzehnt strategisch stark weiterentwickelt und ist heute sehr breit aufgestellt. Neben den bekannten Navigationsgeräten für das Auto und den Smartwatches hat man auch diverse Cockpit- und Radarsysteme für die Luftfahrt bzw. für den maritimen Einsatz im Portfolio. Die Segmente Fitness (31 % des Umsatzes) und Outdoor (27 %) sind mittlerweile mit Abstand am bedeutendsten für Garmin, aber auch Marine (16 %), Aviation (15 %) und Auto (11 %) sind nach wie vor wichtige Bereiche des Unternehmens. Wachstumsphantasien kommen derzeit neben dem Trendbereich Outdoor- und Fitness auch aus dem Bereich sattelitenbasierte Navigation. Die Diversifikation und der Fokus auf Outdoor- und Fitnessgeräte kam dem Unternehmen in den vergangenen Jahren zugute, so wuchs der Umsatz in den letzten fünf Jahren um durchschnittlich 8,2 %, während man den Gewinn je Aktie um durchschnittlich 16,8 % steigern konnte. Der Jahresumsatz lag im vergangenen Geschäftsjahr bei rund 4,19 Mrd. USD und soll laut Analysten bis 2023 auf 5,41 Mrd. USD steigen. Beim Gewinn je Aktie erwartet man in derselben Zeitspanne ein Wachstum um 30 % auf 6,72 USD. Das Unternehmen zahlt eine seit 18 Jahren nicht gesenkte Dividende (derzeit 1,72 %) und ist mit einem KGV21 von 27 zwar nicht besonders günstig, aber niedriger bewertet als die beiden erstgenannten Titel. Der TraderFox Qualitäts-Check ergibt auch bei Garmin die volle Punktzahl!

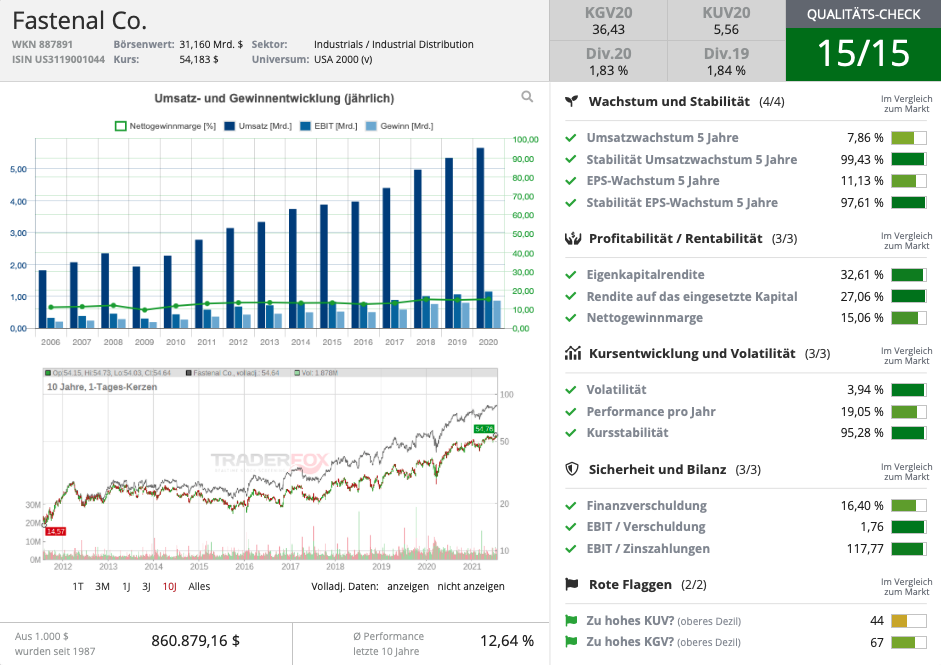

Aktie Nr. 4: Fastenal

Fastenal ist der Marktführer im Großhandel mit Industrie- und Baumaterialien und betreibt über 3.200 Filialgeschäfte in 24 Ländern. Neben produzierenden Industrieunternehmen richtet Fastenal sein Angebot an Elektro-, Sanitär-, Blech- und Straßenbauunternehmen sowie beispielsweise an Landwirte oder Eisenbahnbetreiber. Mehr als zwei Drittel des Umsatzes wird durch produzierende Industrieunternehmen erwirtschaftet. Der Schwerpunkt des Unternehmens liegt auf Verbindungselementen (sogenannten Fasteners, 30 % des Umsatzes) und Safety Supplies (26 % des Umsatzes). Darüber hinaus besteht eine breite Produktpalette an anderen Baumaterialien und entsprechendem Zubehör. In den vergangenen fünf Jahren konnte Fastenal ein Umsatzwachstum von rund 7,9 % p.a. erzielen, während der Gewinn je Aktie um 11,1 % p.a. ausgeweitet werden konnte. Der tiefe Burggraben kann anhand der im Branchenvergleich sehr starken Nettogewinnmarge von 15,1 % festgestellt werden und besteht durch die breite Produktpalette sowie den Service, der das Unternehmen auszeichnet. Die Eigenkapitalrendite ist mit 32,6 % vergleichsweise sehr hoch. Die Analysten rechnen im Mittel derzeit mit einem Umsatz- und Gewinnwachstum um jeweils rund 7 % p.a. bis 2023. Fastenal erzielt ebenfalls 15/15 Punkte im TraderFox Qualitäts-Check und ist mit einer Dividendenrendite von über 2 % für Dividendeninvestoren interessant. Das KUV21 liegt bei 5,3 und das KGV21 bei 34, im historischen Vergleich war das Unternehmen nach beiden Kennzahlen jedoch oftmals deutlich teurer bewertet.

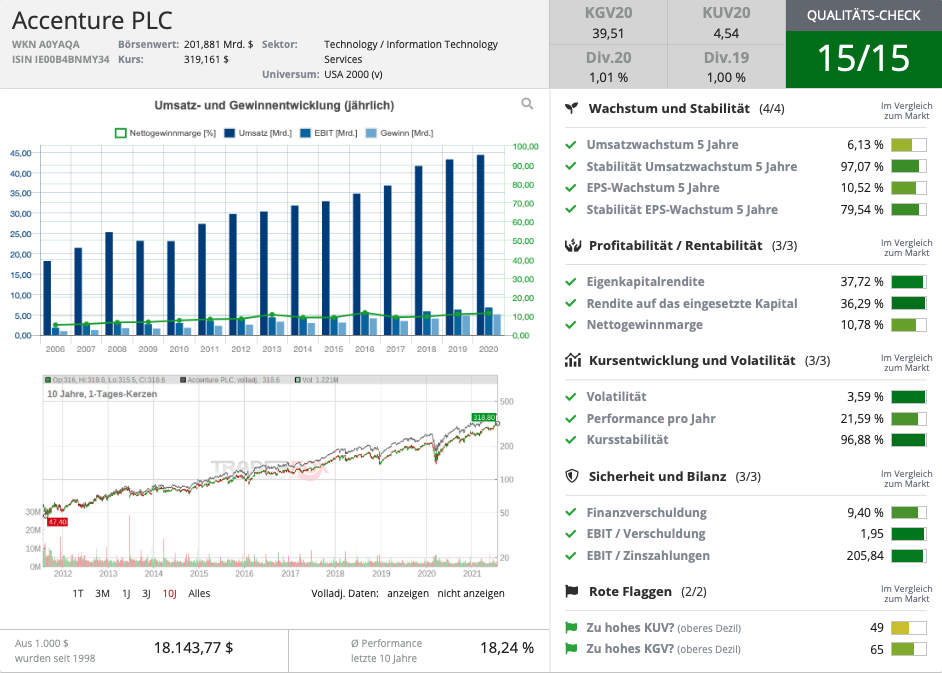

Aktie Nr. 5: Accenture

Accenture ist ein US-amerikanischer IT- und Outsourcing-Dienstleister, der auch Management- und Strategieberatung anbietet. Das in 120 Ländern aktive Unternehmen profitiert derzeit von den Megatrends Digitalisierung und Cyber Security und ist seit Jahren ein etablierter Player am Markt. Der Burggraben ergibt sich aus der Größe, Bekanntheit und dem positiven Image des Unternehmens im Bereich IT-Dienstleistungen und Unternehmensberatung. Mit einer Marktkapitalisierung von 200 Mrd. USD ist man einer der klaren Marktführer. Accenture weist für ein Beratungsunternehmen eine gute Nettogewinnmarge von rund 10,8 % auf und erzielte zuletzt eine Eigenkapitalrendite von starken 37,7 %. In den vergangenen fünf Jahren verzeichnete das Unternehmen ein Umsatzwachstum von durchschnittlich 6,1 % p.a. sowie ein Wachstum des Gewinns je Aktie um durchschnittlich 10,5 %. Für die kommenden drei Jahre erwarten Analysten ein anziehendes Wachstum von 8,4 % p.a. im Umsatz und 8,9 % im Gewinn je Aktie. Derzeit zahlt Accenture eine Dividende in Höhe von 1,1 % und ist mit einem KGV21 von 37 bewertet. Der IT-Dienstleister erhält im Qualitäts-Check ebenfalls 15/15 Punkte!

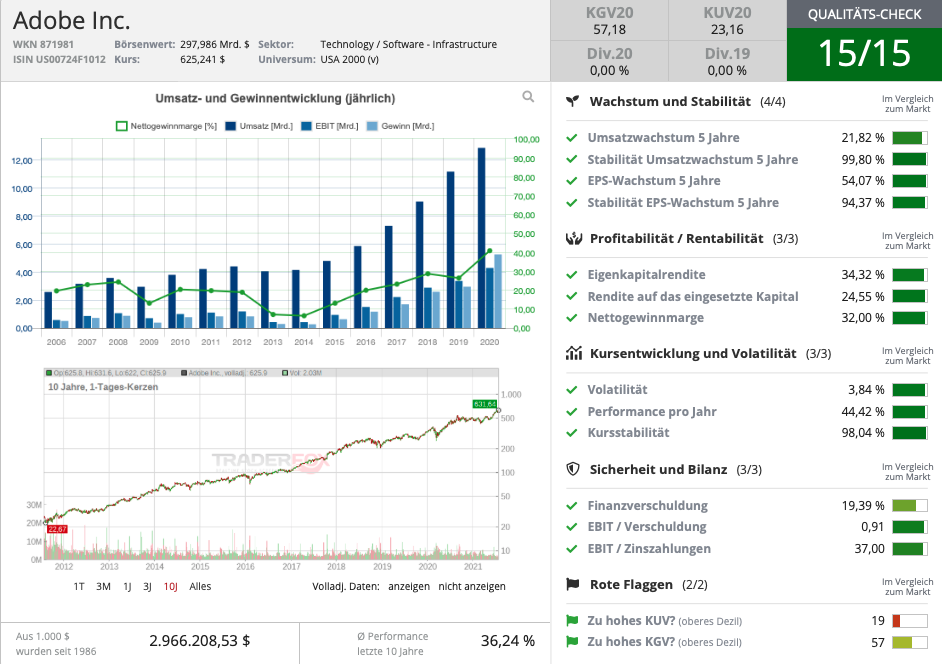

Aktie Nr. 6: Adobe

Adobe ist mit einem Börsenwert von fast 300 Mrd. USD eines der größten Softwareunternehmen der Welt. Der Anbieter von Programmen zur Bild-, Ton- und Videobearbeitung weist seit einigen Jahren eindrucksvolle Wachstumsraten auf, so belief sich das durchschnittliche Umsatzwachstum der letzten fünf Jahre auf 21,8 % p.a., während der Gewinn je Aktie sogar um ganze 54,1 % p.a. gesteigert werden konnte! Verantwortlich hierfür ist auch der Umstieg auf ein Abo-Modell Mitte der 2010er-Jahre, was dazu geführt hat, dass Adobe statt einmaligen Lizenzgebühren nun einen wiederkehrenden Cashflow generiert. Adobe profitiert von einer breiten Kundenbasis und einem diversifizierten Angebot an Software: Studenten, Fotografen, Künstler, KMUs und Konzerne nutzen die Anwendungen für Kreativität, Marketing und Dokumenten-Management. Mit einer Nettogewinnmarge von 32 %, die in den vergangenen Jahren immer weiter gesteigert werden konnte, arbeitet das Unternehmen höchstprofitabel. Ein Grund für die hohen Margen ist der Lock-in-Effekt: Kunden, die sich einmal an das entsprechende Adobe-Produkt gewöhnt und die komplexen Funktionen erlernt haben, bleiben in der Regel bei Adobe. Ein aktueller Wachstumstreiber ist der durch die Pandemie ausgelöste Homeoffice-Trend, der bei vielen Produkten zu hohen zweistelligen Wachstumsraten geführt hat. Die Analysten sind hinsichtlich des weiteren Wachstums positiv gestimmt, so wird alleine in diesem Geschäftsjahr eine Steigerung des Umsatzes um 21 % auf 15,7 Mrd. USD erwartet. Bis 2023 soll der Jahresumsatz sogar bei deutlich über 20 Mrd. USD liegen. Der Gewinn je Aktie soll bis 2023 um weitere 50 % steigen. Für die Aktionäre war Adobe eine absolute Erfolgsstory in den vergangenen Jahren: Seit 2011 konnten Anleger eine Performance von durchschnittlich 36 % p.a. erzielen. Auch Adobe erzielt 15/15 Punkte im TraderFox Qualitäts-Check, mit einem KGV21 von 51 ist die Bewertung jedoch bereits sehr hoch.

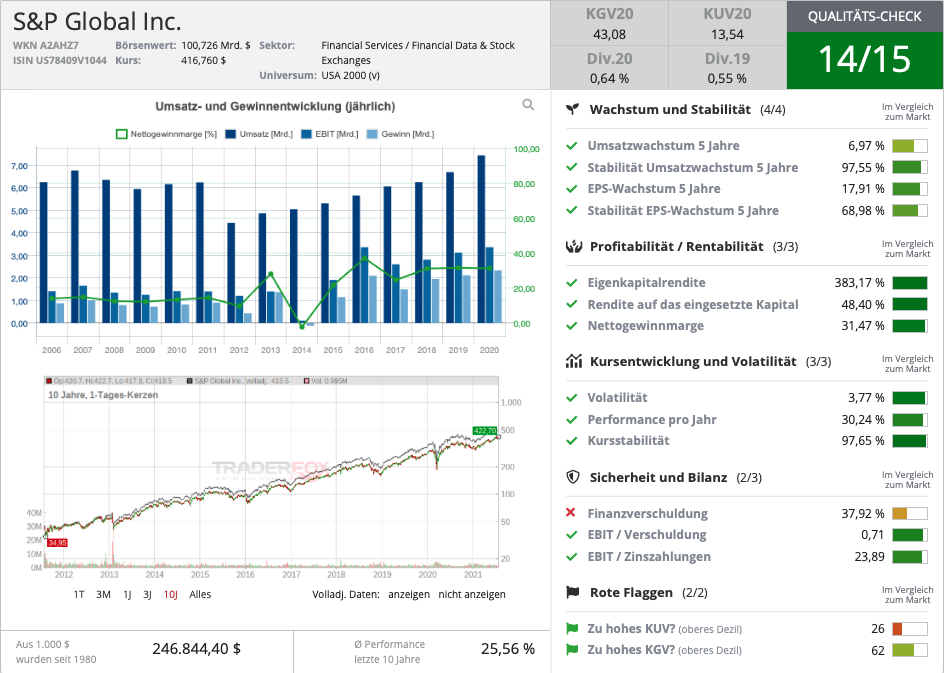

Aktie Nr. 7: S&P Global

S&P Global ist ein US-amerikanisches Unternehmen aus Manhattan, New York, das im Bereich Finanzinformationen und -analysen tätig ist. S&P Global ist unter anderem die Muttergesellschaft des Rating-Monopolisten Standard & Poors Global Ratings, der 48 % des Umsatzes ausmacht. Daneben ist man im Bereich Market Intelligence (28 % des Umsatzes) und über die Tochtergesellschaft Platts (12 % des Umsatzes) tätig und hält 73 % an dem Joint Venture S&P Dow Jones Indices, das in erster Linie durch die Erstellung der Indizes S&P 500 und Dow Jones bekannt ist (12 % des Umsatzes). Das Rating-Geschäft wächst und wächst und auch in den anderen Geschäftszweigen profitiert man derzeit vom Boom an den Kapitalmärkten. Sowohl im Bereich Ratings als auch im Bereich Indizes verfügt man über einen gigantischen Burggraben und hat kaum Konkurrenz, wodurch man eine Nettogewinnmarge von 31,5 % erzielen kann. In den vergangenen fünf Jahren wuchs der Umsatz um 7 % p.a., während der Gewinn je Aktie um 17,9 % p.a. zunahm. Für die kommenden drei Jahre erwarten die Analysten jeweils ähnliche Wachstumsraten. Im TraderFox Qualitäts-Check kommt S&P Global auf stolze 14/15 Punkte. Das KGV21 ist mit einem Wert von 32 üppig, jedoch durch die monopolartige Stellung am Markt möglicherweise gerechtfertigt.

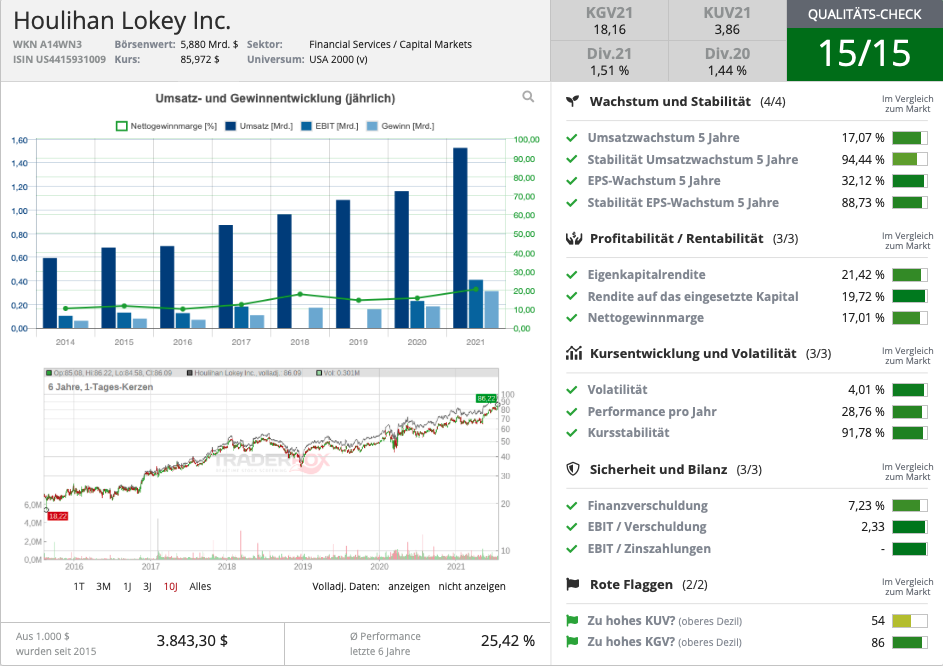

Aktie Nr. 8: Houlihan Lokey

Houlihan Lokey ist eine weltweit tätige Investmentbank mit Sitz in Los Angeles, Kalifornien. Das Unternehmen verfügt über 20 globale Niederlassungen und ist in erster Linie im M&A-Geschäft (Beratung bei Fusionen und Übernahmen) sowie im Restrukturierungsgeschäft tätig. Mit 210 betreuten M&A-Deals in den USA im vergangenen Jahr lag Houlihan Lokey auf Rang 1 sogar vor den größten Konkurrenten Goldman Sachs, JP Morgan und Morgan Stanley. Dabei fokussiert man sich jedoch allerdings in erster Linie auf Mittelständler und weniger auf die riesigen Konzerne. Die Bank konnte in den vergangenen fünf Jahren mit Wachstumsraten von 17,1 % p.a. beim Umsatz und gar 32,1 % p.a. beim Gewinn je Aktie überzeugen. Die Eigenkapitalrendite liegt bei über 20 %, die Nettogewinnmarge bei über 16 %. Derzeit profitiert man von der positiven Stimmung an den Kapitalmärkten, dem Niedrigzins und der damit verbundene hohe M&A-Aktivität, etwa durch ein boomendes Private Equity-Geschäft. Aktionäre sollten sich jedoch bewusst sein, dass das Investmentbanking ein recht zyklisches Geschäft ist. Mit einem perfekten Score im TraderFox Qualitäts-Check von 15/15 sowie einem KGV von 18 ist die Houlihan Lokey-Aktie derzeit sicherlich eine der spannendsten Financials. Die Dividendenrendite lag zuletzt bei rund 1,5 %.

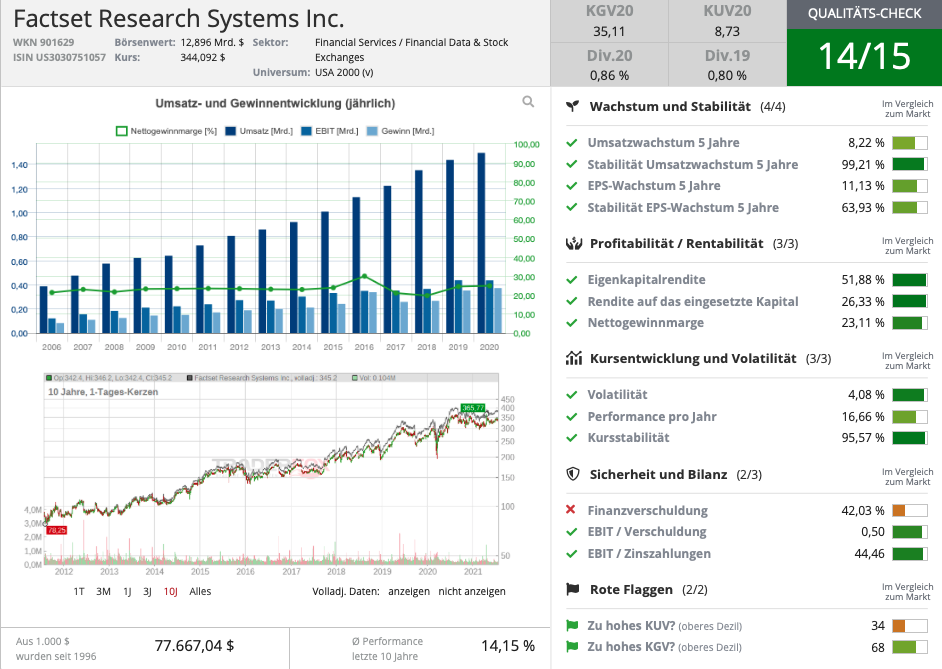

Aktie Nr. 9: FactSet Research Systems

FactSet Research Systems bietet integrierte Finanzinformationen, analytische Anwendungen und Branchenservices für Investoren und Unternehmen. Das Unternehmen wurde 1978 gegründet und hat seinen Hauptsitz in Norwalk, Connecticut. Der US-amerikanische Datenspezialist versorgt Vermögensverwalter, Analysten, Portfoliomanager, Trader und Hedgefonds mit Informationen. Derzeit beziehen mehr als 138.000 Nutzer die Dienste. Das Unternehmen betreibt sein Geschäft über die folgenden Segmente: Research, Analytics & Trading, Wealth, und Content & Technology Solutions. Der Umsatz von FactSet wächst seit 40 Jahren jedes Jahr ohne Unterbrechung, der Gewinn wächst seit 24 Jahren in Folge. In den vergangenen 5 Jahren ist der Umsatz von FactSet um durchschnittlich 8,2 % p.a. gewachsen, während der Gewinn je Aktie um durchschnittlich 11,1 % stieg. Als eines der etabliertesten Unternehmen in seinem Bereich kann FactSet eine Eigenkapitalrendite von 51,9 % sowie eine Nettogewinnmarge von 23,1 % erzielen. Für die kommenden Jahre wird ein stetiges, aber etwas langsameres Wachstum prognostiziert. 2020 lag der Umsatz des Unternehmens bei 1,49 Mrd. USD und bis 2023 soll dieser bei 1,74 Mrd. USD liegen. FactSet ist derzeit mit einem KGV von 35 und einem KUV von 8,5 bewertet. Die Dividendenrendite liegt bei knapp unter einem Prozent. Im TraderFox Qualitäts-Check erzielt FactSet Research 14/15 Punkte.

Aktie Nr. 10: Visa

Mit Visa findet sich in unserem Screening auch ein Titel, an dem Warren Buffett über Berkshire Hathaway direkt beteiligt ist. Insgesamt hält Berkshire fast 10 Millionen Aktien des mit rund 550 Mrd. USD bewerteten Kreditkarten-Konzerns. Visa gibt über Finanzinstitute wie Hausbanken Kredit-, Debit- und Prepaid-Karten heraus, mit denen die Kunden online und in Geschäften elektronisch bezahlen können. Daneben wickeln Payment-Leader die Transaktionen über ihre Plattformen ab und bieten den Händlern Zusatzdienstleistungen wie Betrugs- und Risikomanagement, Beratungsdienstleistungen und Analysetools. Allein für die Abwicklung der Kreditkartenzahlung werden Gebühren erhoben. Das Risiko unbezahlter Kartenschulden tragen Banken und andere Organisationen, die die Kreditkarte ausgeben. Visa erzielt rund 54 % seines Umsatzes international und 46 % in den USA. Über die Karten kann man in über 200 Ländern bezahlen und dem Unternehmen gelingt es, 65.000 Transaktionen pro Sekunde ablaufen zu lassen. Das Umsatzwachstum des Unternehmens lag in den vergangenen fünf Jahren bei durchschnittlich 9,5 % p.a., während der Gewinn je Aktie um 13,7 % p.a. stieg. 2020 gab es einen leichten Corona-bedingten Einbruch. Als Weltmarktführer hat Visa einen gigantischen Burggraben, was sich anhand der Nettogewinnmarge von sensationellen 50 % zeigt. Für die kommenden drei Jahre erwarten Analysten ein Umsatzwachstum von rund 13,9 % p.a. sowie ein Wachstum des Gewinns je Aktie um 21,3 % p.a. Im TraderFox Qualitäts-Check kommt auch Visa auf 15/15 Punkte. Das KGV21 liegt aufgrund der starken Wachstumsraten und des tiefen Burggrabens bei 44.

Tipp: Wenn du täglich ohne großen Aufwand über die Top-Aktien dieser oder anderer Anlagestrategien auf dem Laufenden gehalten werden möchtest, wirst du in unserem digitalen Kiosk fündig. Um 08:00 morgens schicken wir dir täglich die PDF-Dokumente, die dich interessieren.

Viele Grüße,

Max Henß

& Profi-Tools von

& Profi-Tools von