Liebe Leser,

viele haben schon von dem Momentum-Effekt gehört. Dieser besagt, dass Aktien, die in den letzten 6-12 Monaten eine überdurchschnittliche Performance ausgewiesen haben dazu tendieren, in den darauffolgenden 6-12 Monaten weiterhin eine Outperformance zu erzielen. Ich habe über diesen Effekt meine Bachelorarbeit geschrieben und werde den akademischen Research in diesem Artikel zusammenfassen. Daraufhin werde ich eine Wachstumsaktie vorstellen, die Momentum-Eigenschaften erfüllt und nächstes Jahr überdurchschnittliche Renditen erzielen könnte.

Der Momentum-Effekt: Zusammenfassung des akademischen Researchs

Die ersten Forschung zum Momentum-Effekt wurde bereits 1961 und 1967 durchgeführt. Damals wurde der Momentum-Effekt allerdings noch anders genannt. Im Jahr 1961 konnte Sidney Alexander in seinem Paper "Price Movements in Speculative Markets: Trends or Random Walks" nachweisen, dass Trends existieren und sich einst etablierte Marktbewegungen tendenziell fortsetzen. Sechs Jahre später, im Jahr 1967, hat Levy in dem Paper "Relative Strength as a Criterion for Investment Selection" die "Relative Stärke" als Kriterium eingeführt. Die relative Stärke wird in dem Paper als der Abstand des Kurses zu seinem gleitenden Durchschnitt definiert. Levy konnte ebenfalls bestätigen, dass sich Aktienkurse prozyklisch entwickeln.

Im Jahr 1993 kam es dann zur ersten quantitativen und umfangreichen Erfassung des "Momentum-Effektes". Jegadeesh und Titman konnte in dem Paper "Returns to Buying Winners and Selling Losers: Implications for Stock Market Efficiency" beweisen, dass der Momentum-Effekt tatsächlich existiert. Die Forscher errechneten von Juli 1962 bis Dezember 1982 eine Überrendite von 12,01 % vor Transaktionskosten durch die Implementierung eines Long-Short Momentum-Portfolios. Im Jahr 2004 wurde von George und Hwang neben der Rendite auch das 52-Wochen-Hoch als Kriterium in die Analyse einbezogen. Die Forscher fanden heraus, dass Momentum-Strategien, die das 52-Wochen-Hoch in die Kalkulation einbeziehen, bessere Ergebnisse als reine Momentum-Strategien erzielen. Das 52-Wochen-Hoch habe demnach Aktienrenditen besser erklärt als die Rendite der Aktie in den vergangenen 6-12 Monaten.

Der Momentum-Effekt wurde in nahezu jedem Finanzmarkt nachgewiesen: Aktien, Sektorentrends, Schwellenländer, Währungen, Anleihen, Rohstoffe, Futures, Indizes und Anleihen. Jegadeesh und Titman fassten die Forschungsergebnisse im Jahr 2011 nochmal zusammen und schlussfolgerten, dass der Momentum-Effekt der größte und stärkste Beweis gegen die Markteffizienzhypothese sein könnte.

Der Reversal-Effekt: Momentum gilt nicht auf Sicht von 3-5 Jahren!

Neben dem Momentum-Effekt wurde allerdings auch der Reversal-Effekt nachgewiesen. Der Momentum-Effekt bezieht sich lediglich auf Zeiträume von 3-12 Monaten. Auf Sicht von 3-5 Jahre gilt der Momentum-Effekt nicht mehr. Werner DeBondt und Richard Thaler haben bereits im Jahr 1985 nachgewiesen, dass auf Sicht von 3-5 Jahren vorherige Verlierer-Aktien outperformen und vorherige Gewinner-Aktien tendenziell schlechter abschneiden als der Markt. Später wurde herausgefunden, dass dieser Effekt auch in kürzeren Zeiträumen, auf Sicht von einer Woche bis einem Monat, auftritt. Dies ergibt denklogisch auch Sinn, da nach mehrwöchigen Price-Runs tendenziell Gewinnmitnahmen folgen.

Ein Erklärungsansatz der Behavioral Finance für den Momentum-Effekt

Der Momentum-Effekt lässt sich rational und irrational (Behavioral Finance) erklären. Ein irrationaler Erklärungsansatz für den Momentum-Effekt ist der folgende: Marktteilnehmer haben eine verzerrte Informationsverarbeitung. Das bedeutet, dass Marktteilnehmer deutlich stärker auf eine Serie positiver Nachrichten reagieren als auf eine signifikante Nachricht. Dadurch kommt es zu einer Über- bzw. Unterreaktion des Kurses. Wenn ein Unternehmen mehrere positive Nachrichten in Folge veröffentlicht, tendiert die Aktie dazu in einem Aufwärtstrend nach oben zu laufen. Die positiven Entwicklungen werden jedoch zu weit in die Zukunft extrapoliert, sodass es zu einer Überreaktion des Kurses kommt, welche dann wiederum korrigiert wird.

Welche Implikationen hat der Momentum-Effekt für Investoren und Trader?

Investoren und Trader können den Momentum-Effekt gezielt nutzen. Investor’s Business Daily (IBD) veröffentlicht beispielsweise Industrie-Rankings, welche die stärksten Industrien nach der Performance der letzten sechs Monate ordnen. IBD konnte nachweisen, dass 37 % der Performance einer Aktie direkt an die Performance der Industrie-Gruppe gebunden sind. Weitere 12 % sind direkt an die Performance des Sektors (Sektor = Gruppe verwandter Industrien) geknüpft. Das bedeutet, dass knapp 50 % der Aktien-Performance auf die Performance des Sektors bzw. der Industrie zurückzuführen sind.

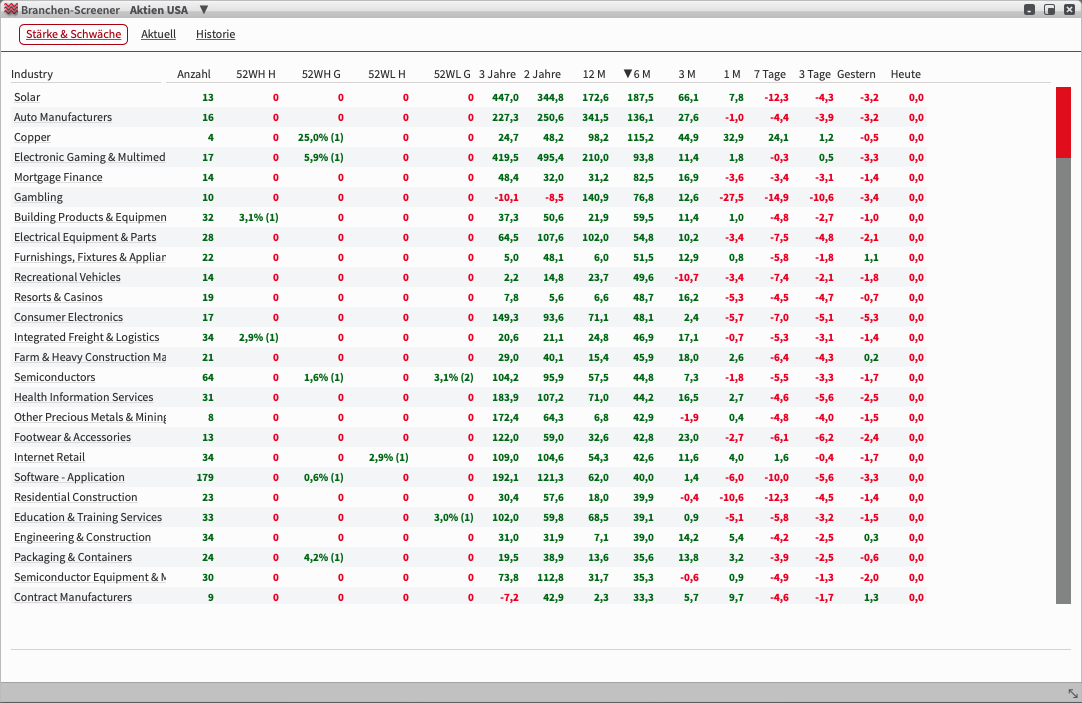

Wenn man den Momentum-Effekt beim Stock Picking einbauen möchte, dann sollte man sich Top-Down die besten Branchen der letzten sechs Monate anschauen und die führenden Aktien aus diesen Branchen heraussuchen. Die Wahrscheinlichkeiten sprechen für sich: Tendenziell sollten diese Aktien eine weitere Outperformance erzielen.

Der Branchen-Screener von TraderFox: So findet ihr die stärksten Industrien!

Wozu braucht man ein IBD-Abonnement, wenn TraderFox den Branchen-Screener im Trading-Desk hat? Der Branchen-Screener ist ein unfassbar hilfreiches Tool, um die favorisierten Industrien und Aktien ausfindig zu machen. Wenn ihr im Trading-Desk auf die "drei Striche" klickt, öffnet sich das Menü mit vielen unterschiedlichen Optionen, u.a. auch dem Branchen-Screener:

Die folgende Grafik zeigt die Ergebnisse des Branchen-Screeners für den 2. November 2020. Die Solar-Branche, Automobil-Hersteller und Kupfer sind die drei besten Branchen der letzten sechs Monate.

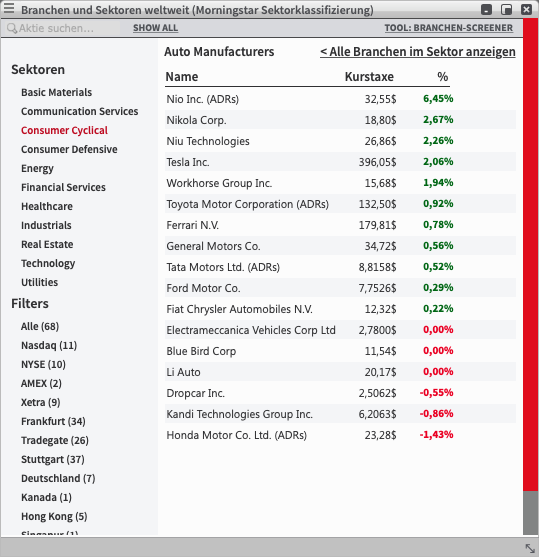

Wenn man jetzt auf die Industrie-Gruppe klickt, werden die Aktien der Industrie-Gruppe angezeigt. Die folgende Grafik zeigt die Aktien der Industrie-Gruppe "Auto Manufacturers".

Eine trendstarke Aktie dieser Industrie-Gruppe ist Nio. Das Unternehmen spielt den disruptiven Trend der E-Mobilität.

Nio - Eine führende Aktie aus einer führenden Industrie!

Nio könnte von den folgenden Entwicklungen in den nächsten Monaten und Jahren profitieren:

- Die Erholung der chinesischen Wirtschaft verläuft deutlich schneller als die Erholung der Wirtschaft in Europa und den USA. Laut offizieller Angaben hatte China in den letzten Tagen nur selten mehr als 20 Corona-Infektionen am Tag. Der Internationale Währungsfonds rechnet damit, dass China als Gewinner aus der globalen Pandemie hervorgehen wird. Im dritten Quartal ist die Wirtschaft in China um 4,9 % gewachsen. Nio ist als chinesisches Unternehmen in einem starken Markt positioniert.

- Ein weiterer Vorteil für Nio ist, dass China auch politisch Druck macht, um auf die E-Mobilität umzusteigen. Aus der Roadmap der chinesischen Gesellschaft für Automobilexperten geht hervor, dass bis 2035 nur E-Autos oder Hybride in China zugelassen werden sollen.

- Nio hat heute, am 2. November 2020, die Q3-Ergebnisse veröffentlicht. Das Unternehmen hat 5,055 Autos ausgeliefert. Dies entspricht einem Wachstum von 100,1 % im Vergleich zum Vorjahr.

- Nio zeigt sich technologisch konkurrenzfähig mit Tesla. Laut des CEOs arbeitet das Unternehmen derzeit an einem 150-kWh-Akku, welcher eine Reichweite von mehr als 900km ermöglichen soll.

- Nio möchte in circa eineinhalb Jahren nach Europa expandieren - auch dies stellt einen weiteren Wachstumstreiber dar.

- Der Analyst Nick Lai von JP Morgan gibt der Nio-Aktie ein Buy-Rating mit einem Kursziel von 40 USD. Dies entspricht einer Upside von knapp 30 %. Solche Buy-Ratings könnten zu institutionellem Interesse führen.

Nio ist derzeit mit einem KUV von 22,6 bewertet. Das geschätzte KUV für 2020 liegt bei 13,33 und das geschätzte KUV für 2021 beträgt 7,5. Die Analysten gehen davon aus, dass der Automobil-Hersteller erst im Jahr 2023 profitabel sein wird. Die Bewertung der Nio-Aktie ist hoch, allerdings hat die Wachstumsphase im Bereich E-Mobilität gerade erst begonnen. Investoren, die sich in diesem Markt positionieren wollen, werden zwangsläufig in Unternehmen investieren müssen, die hoch bewertet sind, da die gesamte Branche hoch bewertet ist. Die Nio-Aktie ist im Pre-Market knapp 7 % im Plus, da die Q3-Zahlen sehr gut ausgefallen sind. Die folgende Grafik zeigt den Kursverlauf im bisherigen Jahr. Investoren können sich überlegen, ob sie erste Positionen aufbauen oder einen Rücksetzer abwarten wollen.

Tipp: Im TraderFox Live-Trading werden die Branchentrends und führenden Aktien tagtäglich beobachtet. Das USA-Depot ist seit Jahresanfang bereits knapp 50 % im Plus. Alle Trades werden vorab bekanntgeben!

& Profi-Tools von

& Profi-Tools von