Die Züricher Börse gilt als defensiver Aktienmarkt. Für viele Anleger klingt das langweilig: doch dabei übersehen sie, dass Aktien aus der Schweiz schon seit einem halben Jahrhundert im Schnitt besser abschneiden als ihre US-Pendants. Nach einer zwischenzeitlichen Schwächephase sind jetzt die Vorzeichen für ein Anknüpfen an alten Stärken gut. TraderFox erklärt anhand einer Julius Bär-Studie die Gründe dafür.

Schweizer Aktien haben sich während der Pandemieerholung seit April 2020 temporär deutlich schlechter entwickelt als der breite Gesamtmarkt, schreibt die Bank Julius Bär in einer Studie.

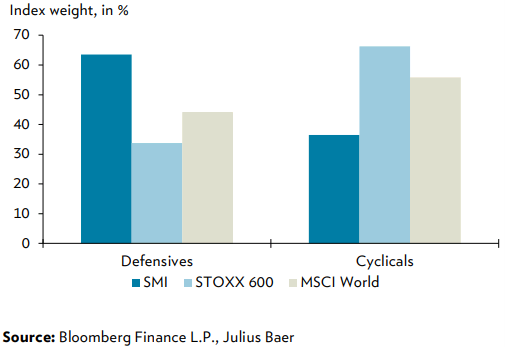

Die Underperformance ist laut der Schweizer Privatbank vor allem auf den defensiven Charakter des Swiss Market Index zurückzuführen: Defensive Sektoren machen fast zwei Drittel des Index aus, wobei das Gesundheitswesen (37,5 %) und defensive Konsumgüter (24 %) das größte Gewicht haben.

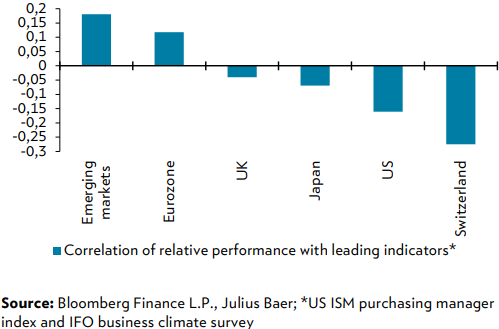

Es überrascht nach Einschätzung der Studienautoren daher nicht, dass die Schweiz im hausintern beobachteten Universum der Industrieländer als der defensivste Markt daherkommt und in der Regel unterdurchschnittlich abschneidet, wenn sich die globale Wirtschaftsdynamik beschleunigt und die Gewinnrevisionen zunehmen, was in den vergangenen 4 Quartalen der Fall gewesen ist.

Schweizer Aktien sind stark auf defensive Sektoren ausgerichtet

Konjunkturzyklus hat sich für Schweizer Aktien zum Positiven gewendet

Nach der starken makroökonomischen Beschleunigung seit dem zweiten Quartal des vergangenen Jahres hat die globale Wachstumsdynamik gemäß dem Urteil von Julius Bär wahrscheinlich ihren Höhepunkt erreicht, und man erwartet eine Verlangsamung der Weltwirtschaft, die bis ins Jahr 2022 anhalten wird. Die Gewinnrevisionen, die zuletzt aufgrund der Blockbuster-Gewinnsaison einen neuen Mehrjahreshöchststand erreicht hätten, dürften in den kommenden Monaten wahrscheinlich ebenfalls zurückgehen.

Diese Phase der Verlangsamung in der Mitte des Zyklus werde in der Regel von einer Rotation weg von zyklischen und wertorientierten Aktien hin zu defensiven und wachstumsorientierten Titeln begleitet. Schweizer Aktien passen laut Julius Bär in diese Kategorie, da sie sowohl Wachstums- als auch defensive Eigenschaften aufweisen.

Schweizer Aktien tendieren dazu, in Abschwungphasen besser abzuschneiden

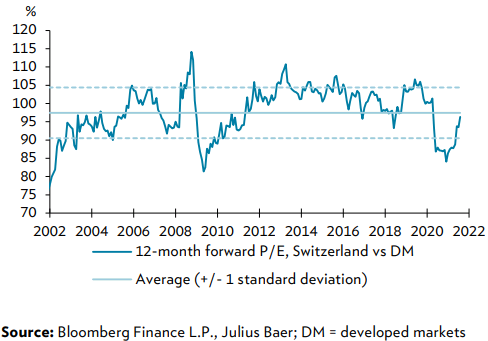

Wie es in dem Bericht weiter heißt, handelt der Schweizer Aktienmarkt derzeit mit einem Abschlag. Angesichts der zwischenzeitlich starken Underperformance habe sich die Bewertungsprämie des Swiss Market Index (SMI) gegenüber globalen Aktien deutlich verringert, und Schweizer Aktien würden nun mit einem leichten KGV-Abschlag von 4 % gemessen an den für die kommenden 12 Monaten erwarteten Gewinnen gehandelt.

Dies sei ungewöhnlich, da Schweizer Aktien im Durchschnitt eine höhere Bilanzqualität aufwiesen und weniger dem Konjunkturzyklus ausgesetzt seien, was einen Bewertungsaufschlag gegenüber dem breiten Markt rechtfertige. Vor diesem Hintergrund erwarten die Analysten, dass Schweizer Aktien in den nächsten 12 Monaten im Vergleich zum breiten Markt an Wert gewinnen werden.

Bewertung von Schweizer Aktien gemessen am geschätzten KGV

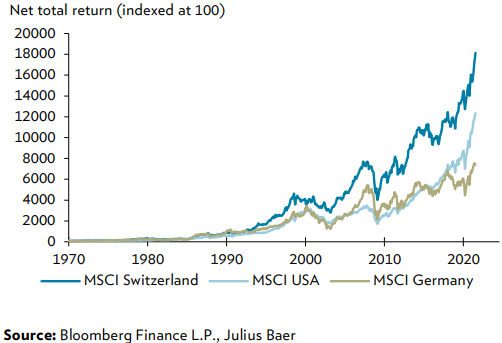

Starke langfristige Erfolgsbilanz

Globale Anleger loben laut Julius Bär oft die Outperformance von US-Aktien im Vergleich zu internationalen Aktien und betrachteten die Schweiz meist als langweiligen Nischenmarkt mit guter defensiver Attraktivität. Dabei würden sie jedoch einen Aktienmarkt mit einer der stärksten Erfolgsbilanzen übersehen: Denn wie man vorrechnet, haben sich Schweizer Aktien seit 1970 im Durchschnitt um 0,8 % pro Jahr besser entwickelt als US-Aktien.

In diesem Zeitraum belief sich die jährliche Nettorendite für Schweizer Aktien auf 10,6 %, was den Anlegern eine hervorragende Rendite bescherte, insbesondere in der stärksten Währung der Welt. Wer also solide Ergebnisse bei unspektakulären Risiken sucht, ist bei Schweizer Aktien gut aufgehoben, so Julius Bär.

Langfristige Wertentwicklung seit 1970

Anlagefazit

Schweizer Aktien haben sich langfristig besser entwickelt als der breite Markt. Dennoch blieben sie während der Pandemie-Erholung hinter dem breiten Markt zurück, was vor allem auf den defensiven Charakter des Marktes zurückzuführen ist. Infolgedessen werden Schweizer Aktien trotz ihrer hochwertigen defensiven Ausrichtung derzeit mit einem Abschlag gegenüber dem breiten Markt gehandelt.

Mit dem Ende der Beschleunigungsphase des Konjunkturzyklus hat sich das weltwirtschaftliche Umfeld für Schweizer Aktien nun wieder positiv entwickelt. In einem Umfeld, in dem sich die wirtschaftliche Dynamik verlangsamt und die Gewinnrevisionen ihren Höhepunkt erreichen, was Julius Bär für die Zukunft erwartet, erzielen sie in der Regel eine bessere Performance. Vor diesem Hintergrund hat die eidgenössische Privatbank die Schweiz in einem globalen Portfolio jüngst auf Übergewichten hochgestuft.

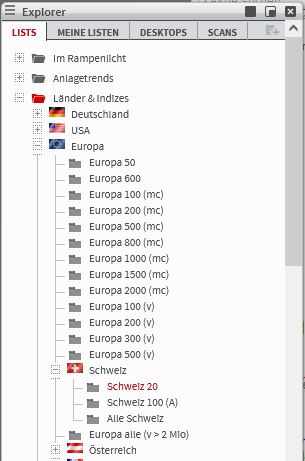

Tipp: Auf traderfox.com findest du über den Explorer (Raketensymbol) Aktien-Listen zu verschiedenen Ländern und Anlagetrends.

Aus Sicht von TraderFox spricht ein überaus starkes Chartbild beim lokalen Leitindex SMI ebenfalls für ein Investment an der Züricher Börse. Am einfachsten umsetzen lässt sich das mit einem Index-Zertifikat. Wer es gerne spekulativer hat, kann auch eine gehebelte Wette eingehen, anzuraten ist das aber nur bei einem entsprechenden individuellen Risikoprofil, welches dazu führt, auch mit nie völlig auszuschließenden Verlusten umgehen zu können.

& Profi-Tools von

& Profi-Tools von