Liebe Leser,

wir stehen kurz vor dem Ende eines wirklich turbulenten Jahres, welches wohl am besten mit einer Achterbahnfahrt zu vergleichen ist. Viele Menschen wünschen sich sehnlichst einen Neustart im Jahr 2021 herbei, doch können wir das Virus leider nicht so einfach hinter uns lassen. Vielmehr wird es uns auch im neuen Jahr begleiten. Doch dies ist kein Grund, die Köpfe hängen zu lassen, denn am Ende des Tunnels ist Licht in Sicht, der Impfstoff ist da und das Impfen beginnt! Damit wird zwar nicht das Ende dieser schweren Zeit, aber doch zumindest ein neuer Abschnitt eingeleitet.

Dies nehme ich als Anlass, um mich mit fünf aussichtsreichen Unternehmen für das Jahr 2021 und auch darüber hinaus zu beschäftigen.

Um diese Aktien ausfindig zu machen, folge ich einem Top-Down-Ansatz. Zunächst sollen wichtige Anlagetrends identifiziert werden, welche für das Jahr 2021 relevant sein werden. Dafür bietet sich das Listen-Tool des Trading-Desks von TraderFox an. Dort werden verschiedene Anlagetrends mit den dazu passenden Unternehmen aufgelistet und regelmäßig aktualisiert. Finden können Sie dieses Tool im Trading-Desk, im Reiter "Listen" unter "Listen-Explorer öffnen".

Wenn Sie detaillierte und aktuelle Einschätzungen zu einzelnen Anlagetrends erhalten wollen, dann sichern Sie sich noch bis Ende Dezember das Neukundenangebot des aktien Magazins. Wer dieses bis zum 31.12.2020 bestellt, erhält dauerhaft und gratis den Börsendienst "Hidden-Champions-Depot" zum Abo dazu. Diese Gratis-Zugabe gilt über die gesamte Abolaufzeit bis zur Kündigung. Folgen Sie dafür einfach dem Link.

Grüne Aktien

Bereits im zurückliegenden Jahr sind vor allem Green-Energy-Aktien sehr gut gelaufen. Der Trend hin zu Nachhaltigkeit und Klimaschutz dürfte uns wohl auch im kommenden Jahr und darüber hinaus begleiten. Mit dem European Green Deal werden massive Investitionen in den Ausbau der Wind- und Solarenergie sowie der Erzeugung von grünem Wasserstoff fließen. Auch der zukünftige US-Präsident Joe Biden will nicht nur dem Pariser Klimaabkommen wieder beitreten, sondern auch etwa zwei Billionen US-Dollar in erneuerbare Energien investieren, um die USA bis 2050 klimaneutral zu machen.

Für zusätzlichen Antrieb könnten zudem bereits am fünften Januar 2021 die Stichwahlen in Georgia um zwei Sitze im US-Senat, sorgen. Diese entscheidet darüber, ob Biden mit Unterstützung einer parlamentarischen Mehrheit regieren kann oder ob er es mit einem gespaltenen Kongress zu tun bekommt. Letzteres würde bedeuten, dass ihm und seiner Regierung die Umsetzung vieler Projekte, auch im Bereich Klimaschutz, sowie die Besetzung wichtiger Kabinettsposten erhebliche erschwert werden würde. Da die Demokraten bereits die Kontrolle sowohl über das Weiße Haus als auch über das Repräsentantenhaus haben, dürfte ein Sieg in den Stichwahlen einen spürbaren positiven Effekt auf die Wind-, Solar- und Wasserstoffaktien haben.

Auch China könnte 2021 und darüber hinaus entscheidende Beiträge für nachhaltige Investments liefern. Grund dafür ist die Ankündigung des chinesischen Staatschefs Xi Jinping, dass China bis zum Jahr 2060 CO2-neutral werden wolle. Mehr noch, bis 2030 soll der Scheitelpunkt erreicht werden, ab dem die Emissionen nur noch sinken sollen. Dies wird einschneidende Maßnahmen erfordern, wie beispielsweise die Verringerung der Abhängigkeit von Kohlestrom und der noch stärkere Ausbau der erneuerbaren Energien. Trotz des neuen Fünf-Jahres-Plans, in dem die chinesische Staatsführung ankündigte, sich unabhängiger vom Ausland machen zu wollen, könnten europäische Firmen von diesem ambitionierten Vorhaben profitieren.

Abgesehen von den genannten Mittelzuflüssen sind es auch die sinkenden Kosten für Wind- und Solarenergie, welche die Attraktivität der entsprechenden Unternehmen erhöht und den Umstieg auf erneuerbare Energien vorantreibt.

Vestas Wind Systems AS

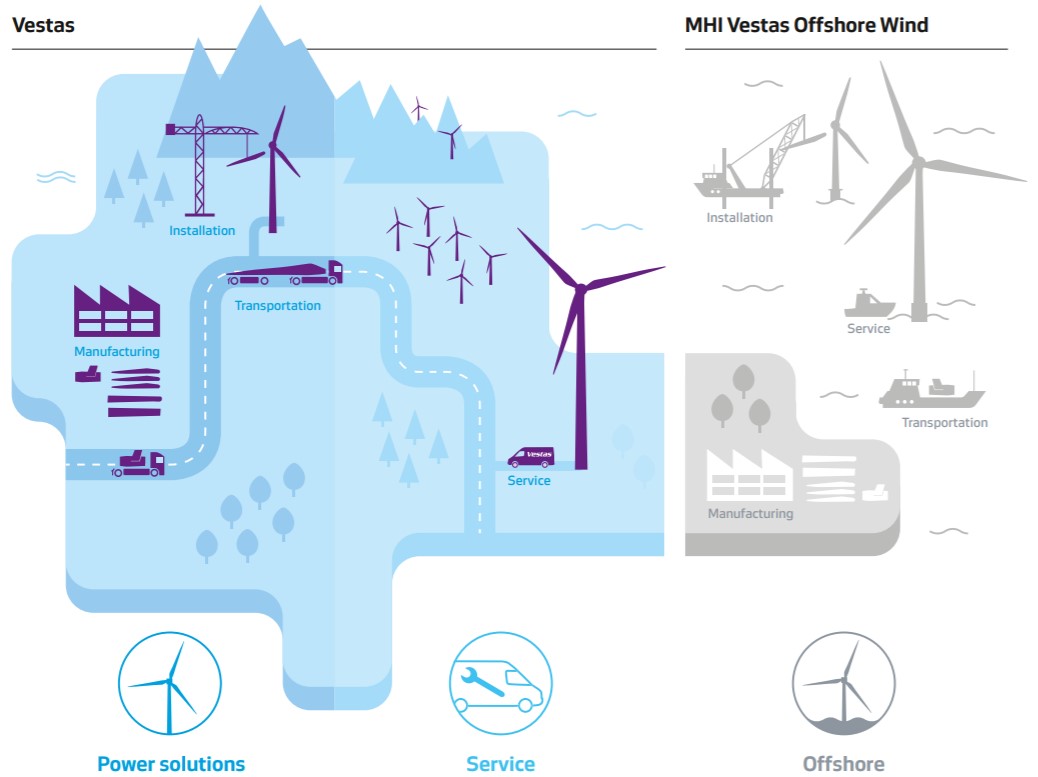

Vestas Wind Systems ist ein dänisches Windkraft-Unternehmen. Das Unternehmen ist in den Bereichen Power Solutions, Service und Offshore aktiv. Laut eigener Angaben ist Vestas in allen drei Bereichen weltweit führend.

Das Segment Power Solutions umfasst alles von der Standortstudie, der Entwicklung und Herstellung bis hin zur Installation von Onshore-Windturbinen. Das Unternehmen entwirft und produziert auch verstärkt Turbinen für Schwachwindgebiete, wie etwa Bayern oder Baden-Württemberg. Windanlagen von Vestas befinden sich in 70 Ländern auf sechs Kontinenten.

Der Bereich Service umfasst den Betrieb und die Wartung von Windkraftanlagen. Außerdem steht Vestas seinen Kunden bei der Planung und Finanzierung sowie bei Eigentumsfragen von Windenergieprojekten beratend zur Seite. Servicelösungen und Leistungsoptimierung werden sowohl für Vestas- als auch Nicht-Vestas-Windturbinen weltweit angeboten.

Im Bereich Offshore ist Vestas unter dem Namen MHI Vestas Offshore Wind A/S in Form eines 50:50 Joint Venture zwischen Mitsubishi Heavy Industries, Ltd. und Vestas Wind Systems A/S aktiv.

Quelle: Annual report 2019

Darum sollte man das Unternehmen auf der Watchlist haben

Trotz COVID-19 hat Vestas im dritten Quartal 2020 die höchsten jemals erzielten Auslieferungen in einem einzigen Quartal erreicht. Der Umsatz konnte damit im Vergleich zum Vorjahr um 31 % auf 4,8 Mrd. Euro gesteigert werden. Auch CEO Henrik Andersen bestätigte, dass die starke Nachfrage nach Windenergie im dritten Quartal anhielt, obwohl die grünen Konjunkturpakete erst noch kommen.

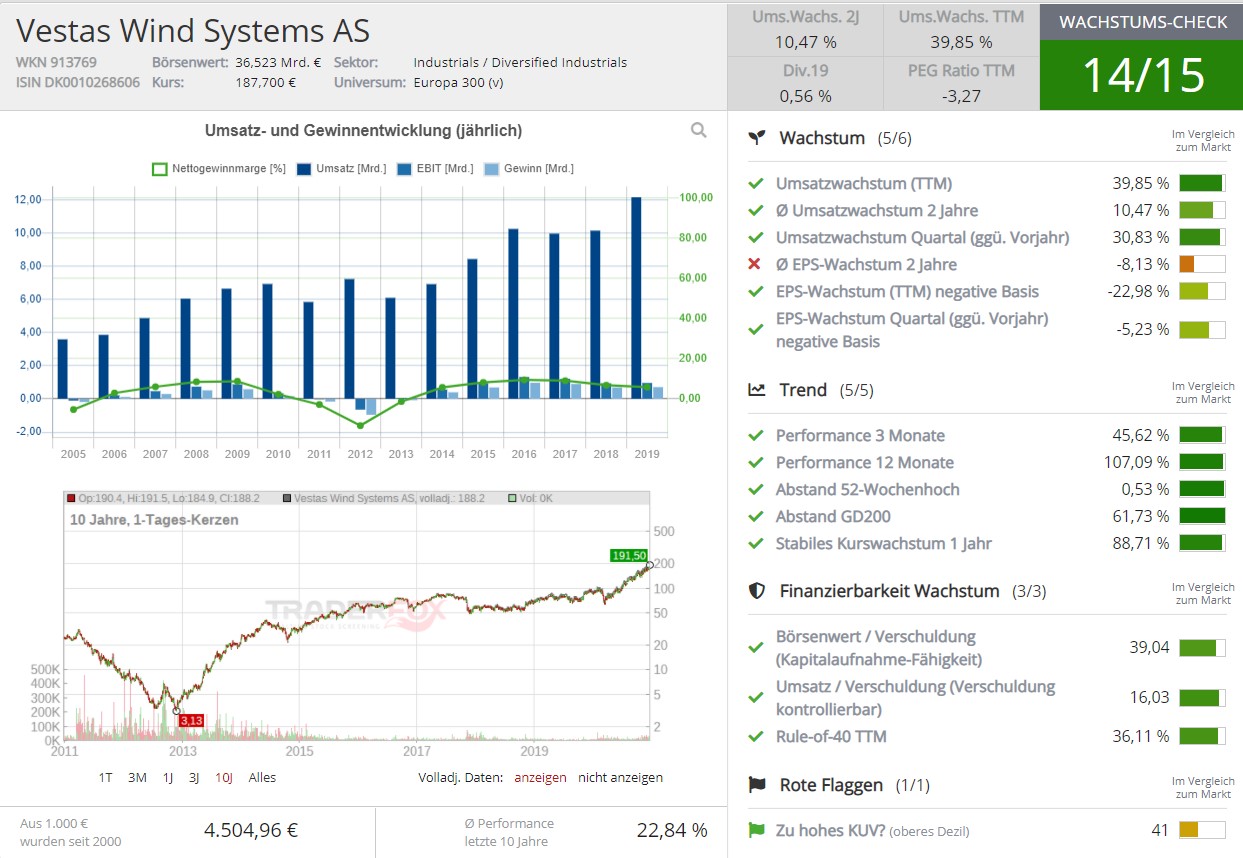

Im TraderFox Wachstums-Check erreicht das Unternehmen starke 14/15 Punkten. Im Durchschnitt konnte während der letzten fünf Jahre der Umsatz um 11,94 % und der Gewinn pro Aktie um 14,81 % gesteigert werden.

Neben diesen starken Zahlen ist vor allem der Offshore-Markt für das Unternehmen besonders interessant, da angenommen wird, dass dieser um ca. 13 % pro Jahr wachsen und bis 2040 zu einem Geschäft von etwa 1 Billion US-Dollar anwachsen könnte.

Ein Grund dafür ist, dass der Ausbau der Offshore-Windenergie durch die schnelle Senkung der Energiekosten vorangetrieben wird. Zudem nennt Vestas, dass sowohl der Appetit der Investoren als auch die Unterstützung durch die Regulierungsbehörden aufgrund der Größe der Projekte und der Beständigkeit sowie Vorhersagbarkeit der Stromerzeugung ebenfalls sehr groß sei. Dies hat bereits zu einer erhöhten Offshore-Kapazität und Landzuteilung in etablierten Märkten sowie zum Wachstum in neuen Märkten wie den USA, Taiwan und Japan.

Zudem hat kürzlich die Europäische Kommission ihre Strategie für erneuerbare Offshore-Energie vorgestellt. Dabei soll die Offshore-Windenergiekapazität Europas von derzeit 12 GW bis 2030 auf mindestens 60 GW und bis 2050 auf 300 GW ausgebaut werden. Dafür rechnet die Europäische Kommission bis 2050 mit Investitionen von knapp 800 Mrd. Euro. Als führendes Unternehmen für Offshore-Windkraftanlagen könnte sich dies sehr positiv auf die Auftragseingänge von Vestas auswirken.

Darüber hinaus hat sich Vestas in Schweden einen 34-Megawatt-Auftrag von Rabbalshede Kraft gesichert hat. Dabei sollen im ersten Quartal 2022 acht V150-4.2 MW-Turbinen ausgeliefert werden.

Zudem hat das Unternehmen für 500 Millionen Euro eine 25-Prozent-Beteiligung an Copenhagen Infrastructure Partners erworben, um die Wertschöpfungskette der Erneuerbaren Energien noch besser abzudecken. Vestas will im Zuge dieser Beteiligung ein Energy Transition Fund gründen, welcher in Technologien wie Power-to-X investiert. Damit kann das Unternehmen auch von Trends wie Power-to-X zukünftig profitieren.

Auch Analysten wie Ajay Patel von Goldman Sachs sehen Vestas als sehr attraktives Unternehmen und stufen die Aktie als "Buy" ein. Zudem schätzt Patel, dass Vestas innerhalb der Branche hinsichtlich einer steigenden Nachfrage am besten aufgestellt ist.

STEICO SE

Ebenfalls zu den "Grünen Aktien" zählt STEICO, ein deutsches Unternehmen, welches ökologische Bauprodukte aus nachwachsenden Rohstoffen entwickelt, produziert und vertreibt. STEICO ist zudem Weltmarktführer im Segment der Holzfaser-Dämmstoffe.

Zum Sortiment zählen neben dem Kerngeschäft der Holzfaser-Dämmstoffe auch Stegträger als konstruktive Bauelemente sowie Furnierschichtholz. Als bislang einziger Hersteller in der Branche bietet das Unternehmen ein integriertes Holzbausystem an, bei dem sich innovative Holztragwerke und ökologische Dämmstoffe ergänzen.

Produziert werden die Waren in Polen und Frankreich und über zwei, zur STEICO Gruppe gehörende, Gesellschaften in Frankreich (Brumath) und Großbritannien (Caddington) vertrieben.

Darum sollte man das Unternehmen auf der Watchlist haben

STEICO konnte den Umsatz im dritten Quartal 2020 um 9,6 % auf 83,0 Mio. Euro steigern (2019: 75,7 Mio. Euro). Damit erwirtschaftete das Unternehmen den höchsten Umsatz eines Quartals der ganzen Firmengeschichte. Zudem veranlasste die positive Entwicklung des Unternehmens während des aktuellen Geschäftsjahres die Unternehmensleitung dazu, die Prognose für das Gesamtjahr 2020 anzuheben. Nun wird von einem Umsatzwachstum zwischen 5 % - 7 % gegenüber dem Vorjahr ausgegangen.

Im TraderFox Qualitäts-Check wird das Unternehmen außerdem mit 13/15 Punkten belohnt.

Am 09. November kündigte das Unternehmen zudem eine 1,2 Mio. Euro teure Investition in den Aufbau eines weiteren Produktionsstandortes im polnischen Gromadka an. Hintergrund dieses Vorhabens ist es, die Position als Weltmarktführer bei Holzfaser-Dämmstoffen deutlich auszubauen und sich für zu erwartende Nachfragesteigerungen vorzubereiten.

Mit dem Bau soll Mitte 2021 begonnen werden, um bereits Ende 2022 mit der Herstellung von flexiblen Holzfasermatten sowie stabilen Holzfaser-Dämmstoffen aus dem Trockenverfahren beginnen zu können.

Dank dem Green Deal und dem allgemeinen Trend hin zu natürlichen und energieeffizienteren Bauprodukten sowie der starken Entwicklung im Holzbau kann man von einer Fortführung des Wachstums mit anhaltend guter Profitabilität ausgehen. Im Zuge dessen erscheint auch die Ausweitung der Produktion sinnvoll, um die Lieferfähigkeit bei steigender Nachfrage zu gewährleisten. Dies könnte sich zudem positiv auf die Margen auswirken.

Tourismus und Restaurants

Neben der positiven Entwicklung "grüner Aktien" gehe ich für das Jahr 2021 ebenfalls davon aus, dass wir in der Lage sein werden, die Pandemie erfolgreich zurückzudrängen. Gestützt wird diese Annahme unter anderem durch die Aussage von Ugur Sahin, Chef von BioNTech, welcher es für wahrscheinlich hält, dass durch den Start der Impf-Kampagnen bereits im April eine Reduktion der stationären Behandlungen in deutschen Krankenhäusern erreicht werden könnte und im Spätsommer sogar eine Immunisierung der Bevölkerung. Sollte sich diese Annahme bewahrheiten, werden vor allem die Corona-Verlierer aus dem Umfeld Tourismus, Restaurants und Ähnlichem sehr davon profitieren können.

Booking Holdings Inc.

Booking Holdings ist ein US-amerikanischer Reiseanbieter. Dieser operiert über die Marken Booking.com, KAYAK, priceline, agoda.com, Rentalcars.com und OpenTable.

Die Kunden haben die Möglichkeit, von einzelnen Touren oder Aktivitäten bis hin zu Unterkünften (Hotels, Motels, Resorts, Häuser, Wohnungen, …), ganzen Urlaubspaketen sowie Kreuzfahrten, Flüge oder aber auch nur ein Flughafentaxi alles einfach und bequem online buchen zu können. Ziel ist es, die Planung und Buchung einer Reise zu erleichtern.

Quelle: 2019 Annual Report

Interessant dabei ist das "Name-Your-Own-Price-Prinzip", welches innerhalb der USA angeboten wird. Bei diesem auktionsähnlichen System definiert der Kunde z.B. ein Urlaubsziel und den Preis, den er bereit ist, für eine Hotelübernachtung zu zahlen. In einer Rückwärtsauktion bieten dann Hotels darum, den Zuschlag zu bekommen. Zudem werden sogenannte Pricebreaker-Deals offeriert, die im Sinne von Last-Minute-Angeboten günstige Flüge, Hotels, Pauschalreisen oder Kreuzfahrten präsentieren.

Darum sollte man das Unternehmen auf der Watchlist haben

Es dürfte jedem Anleger hinlänglich bekannt sein, dass dank COVID-19 die Tourismusbranche im Jahr 2020 sehr gelitten hat. Der massenhafte Ausfall von Reisen, Restaurantbesuchen und Ähnlichem hat sich auch auf Booking negativ ausgewirkt. Wurde Ende 2019 noch ein Umsatz in Höhe von 15,07 Mrd. US-Dollar erwirtschaftet, so rechnet man 2020 mit nur noch lediglich 6,74 Mrd. US-Dollar (-55,28 %).

Zudem muss in nächster Zeit die Auseinandersetzung mit der russischen Antimonopolbehörde (FAS) genau im Auge behalten werden. Diese beschuldigte kürzlich die Hotelbuchungs-Website Booking.com, gegen das Antimonopolgesetz zu verstoßen. Laut der Nachrichtenagentur Reuters könnte dem Unternehmen nach dem russischen Anti-Monopol-Gesetz eine Geldstrafe zwischen 1 % und 15 % des in Russland erzielten Jahresumsatzes drohen.

Trotz des schwachen Jahres gibt es mehrere Faktoren, die darauf hindeuten, dass sich die Lage für Booking im Jahr 2021 und darüber hinaus wieder verbessern wird. Zunächst einmal das Offensichtliche, in vielen Ländern starten die Impfungen gegen Covid-19. Mit dem Rückgang der Zahl der Erkrankten dürften auch die Reisebeschränkungen langsam wieder aus unserem Leben verschwinden. Nach einem Jahr voller Restriktionen und Isolation rechne ich damit, dass die Reise- und Erlebnisbereitschaft der Menschen nach Covid-19 regelrecht explodieren wird.

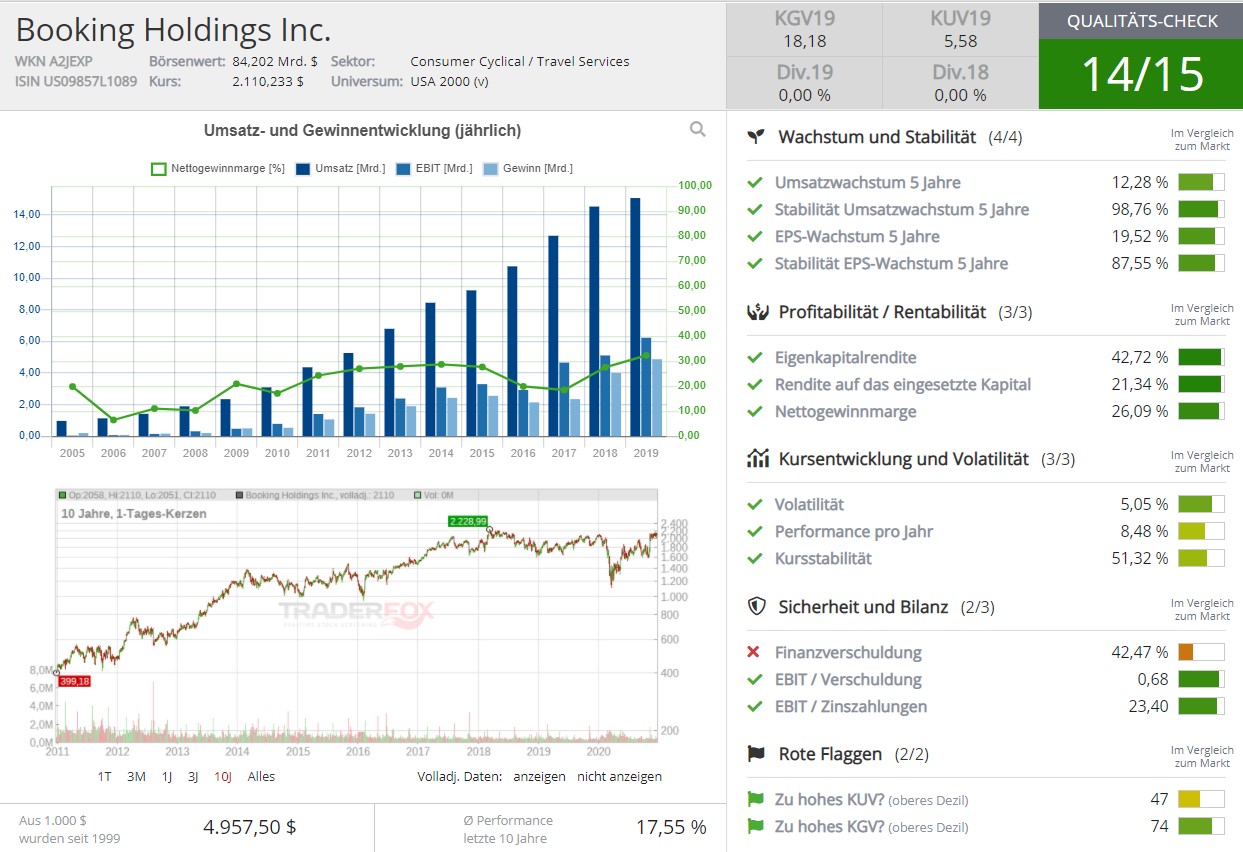

Außerdem erwarte ich, dass Booking nach Corona wieder zu den Stärken seines gut funktionierenden Geschäftsmodells zurückfinden wird. In den letzten fünf Jahren konnte das Unternehmen damit den Umsatz und Gewinn pro Aktie um durchschnittlich 12,28 % und 19,52 % per annum steigern.

Zudem hat das Unternehmen die Zeit während der Pandemie genutzt, um den Streit mit den europäischen Behörden über die Angaben zu Werbeangeboten und Rabatten sowie "Techniken zur Beeinflussung von Verbraucherverhalten" beizulegen. Wie kürzlich die EU-Kommission bekannt gab, habe das Unternehmen die Darstellung der Preise und der noch verfügbaren Zimmer verbessert und mit dem EU-Verbraucherrecht in Einklang gebracht.

Abgesehen davon erreich das Unternehmen im TraderFox Qualitäts-Check 14/15 Punkten. Zu erwähnen ist, dass Booking, genau wie die meisten anderen Unternehmen dieser Branche, aktuell eine hohe Verschuldung aufweist.

Ein weiterer Faktor, der sich positiv auf Booking auswirken dürfte, ist der Umstand, dass sich viele Konkurrenten in ernsten finanziellen Schwierigkeiten oder sogar bereits am Rand einer Pleite befinden. Mittel- bis langfristig könnte das dazu führen, dass Kunden von diesen Anbietern zu den Buchungsplattformen von Booking wechseln.

Zuletzt muss unbedingt erwähnt werden, dass Booking Holdings gegenüber klassischen Touristikkonzernen einen großen Vorteil hat. Da es keine eigenen Hotels, Flugzeuge oder Kreuzfahrtschiffe besitzt, profitiert es gerade in solch schwierigen Zeiten massiv von niedrigeren Fixkosten.

Rational AG

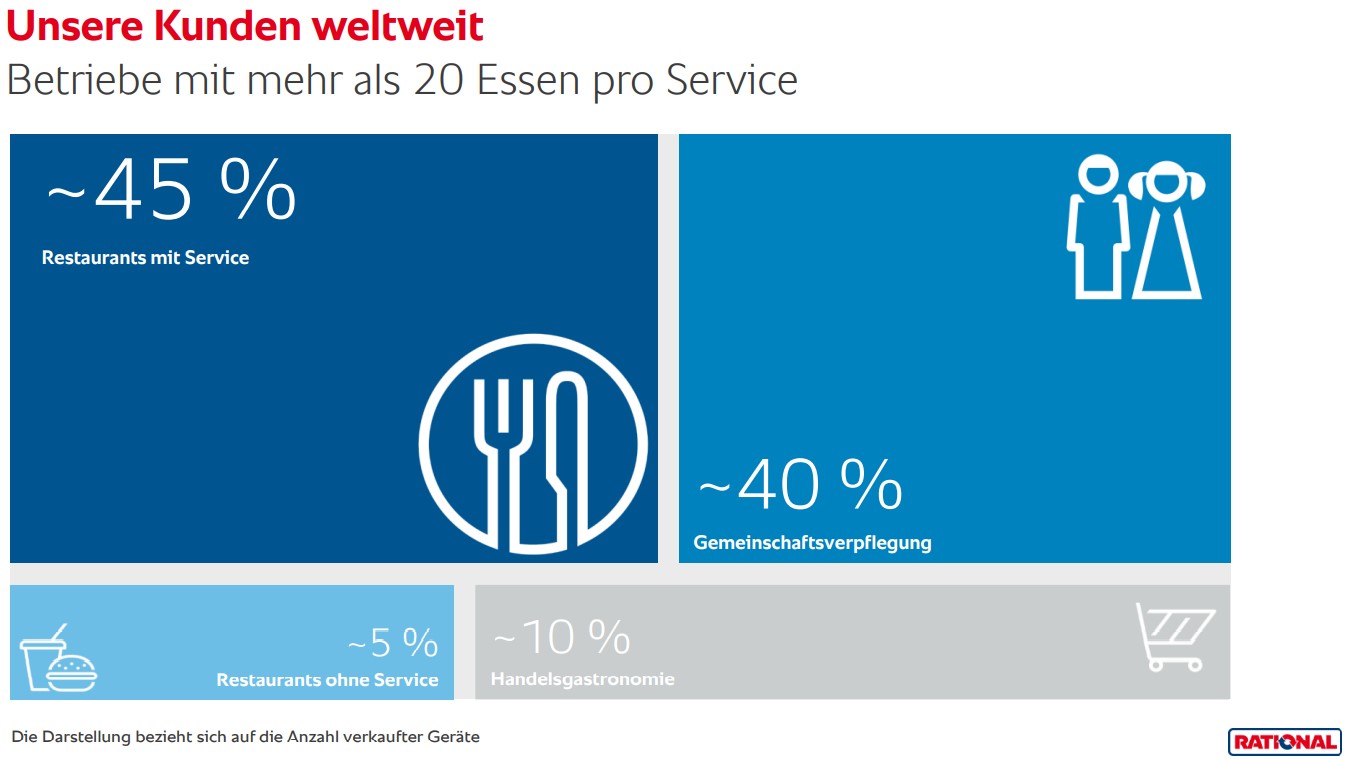

Die Rational AG ist ein weltweiter Markt- und Technologieführer für die thermische Speisenzubereitung in Groß- und Gewerbeküchen. Die Geräte des Unternehmens arbeiten mit einer speziellen Technologie, die Heißluft und Dampf in einem Gerät kombiniert. Das Unternehmen nimmt eine führende Position in dem Bereich der Combi-Dämpfer-Technologie ein. Zudem bietet es verschiedene Servicedienstleistungen an. Die Rational AG hat Kunden in folgenden Bereichen:

Quelle: RATIONAL IR-Präsentation Q3 2020

Restaurants, Gaststätten und Hotels leiden immer noch stark unter der Pandemie und der damit einhergehenden Maßnahmen. Dies bekam in diesem Jahr auch Rational zu spüren. Viele Restaurants und Gaststätten hatten Neubestellungen aufgrund des Lockdowns storniert. Das Geschäft konnte sich jedoch im dritten Quartal durch gelockerte Maßnahmen und der Einführung einer neuen Produktgenerationen (iVario und iCombi) wieder etwas erholen und trotz eines deutlichen Umsatz- und Ergebnisrückgangs die Erwartungen der Analysten übertreffen.

Rational ist nach wie vor ein sehr gutes Qualitätsunternehmen und erreicht im TraderFox Qualitäts-Check überragende 15/15 Punkten. Es weist während der letzten fünf Jahre durchschnittlich ein Umsatzwachstum von 11,18 % und ein EPS-Wachstum von 9,29 % auf. Lediglich die Bewertung, im speziellen das Kurs-Umsatz-Verhältnis, ist recht hoch.

Darum sollte man das Unternehmen auf der Watchlist haben

Trotz des erneuten Lockdowns gibt es dennoch einige positive Faktoren, die das Unternehmen wieder antreiben können. Durch den Impfstoff und sich lockernde Corona-Maßnahmen kann erwartet werden, dass die Nachfrage wieder deutlich anzieht. Grund dafür ist die Wiedereröffnung der Systemgastronomie und die Tatsache, dass Profiküchen einem hohen Effizienzdruck ausgesetzt sind. Somit werden diese sich auch nach Corona wieder Produkten wie den iVario Pro nachfragen, da diese erhebliche Zeit- und Kostenersparnisse anbieten. Letzteres vor allem auch durch den geringeren Stromverbrauch der Geräte im Vergleich zu traditionellen Küchengeräten.

Das Unternehmen könnte auch von steigenden Personalkosten und der sinkenden Attraktivität des Ausbildungsberufs Koch profitieren, da die Produkte von Rational den Profiküchen ermöglicht, weniger Personal einsetzen zu müssen.

Darüber hinaus kann bei vielen Wettbewerbern von einer sinkenden Vertriebs- und Innovationskraft aufgrund hoher Schulden ausgegangen werden. Dies könnte die Marktposition von Rational verbessern.

Die Pandemie hat zudem den Fokus zunehmend auf hygienisches und gesundes Kochen gelenkt. Besonders Ersteres kann mit Produkten wie dem iCombi Pro und dem dazugehörenden iCareSystem, für eine effektive Reinigung, gut erfüllt werden.

Letztlich konnte Rational während der Pandemie mit einer breiten Auswahl von platzsparenden Kombigeräten für Fast-Food-Küchen, Tankstellen und Essenslieferdiensten neue Absatzsegmente erschließen und seinen Marktanteil weiter ausbauen. Somit gehe ich davon aus, dass Rational im kommenden Jahr gestärkt aus der Krise hervorgehen wird.

Insolvenzen

Nun zu einem unerfreulichen, aber dennoch lohnenswerten Anlagetrend, mit dem wir 2021 wohl konfrontiert werden. Viele Unternehmen in Branchen wie Einzelhandel, Messe-, Reise- oder Gastronomie befinden sich in einer prekären finanziellen Schieflage.

In Deutschland scheint man das angesichts der aktuellen Zahl der Firmenpleiten noch gar nicht richtig glauben zu wollen. Diese Zahl befindet sich auf dem niedrigsten Stand seit Anfang der 1990er-Jahre. In Wirklichkeit werden die Insolvenzen in Deutschland und anderen Ländern durch staatliche Hilfsgelder und Erleichterungen im Insolvenzrecht lediglich verzögert.

In diesem Zusammenhang wird auch oft von "Mitnahmeeffekten" gesprochen. Dabei wird die Situation beschrieben, in der Staatshilfen dafür sorgen, dass Unternehmen, die unabhängig von der Pandemie eigentlich nicht mehr überlebensfähig sind, trotzdem am Markt bleiben können. Sobald diese Staatshilfen zurückgehen oder gar ganz verschwinden und die Erleichterungen im Insolvenzrecht wieder aufgehoben werden, kommt das böse Erwachen. Gerade Branchen wie die Automobilindustrie und der Einzelhandel standen bereits vor der Pandemie signifikanten Veränderungen gegenüber. Auch dort wird das Ausmaß der Umwälzungen noch verzögert. Experten gehen davon aus, dass sich das wirkliche Ausmaß der Insolvenzen erst im kommenden Jahr zeigen wird.

Houlihan Lokey Inc.

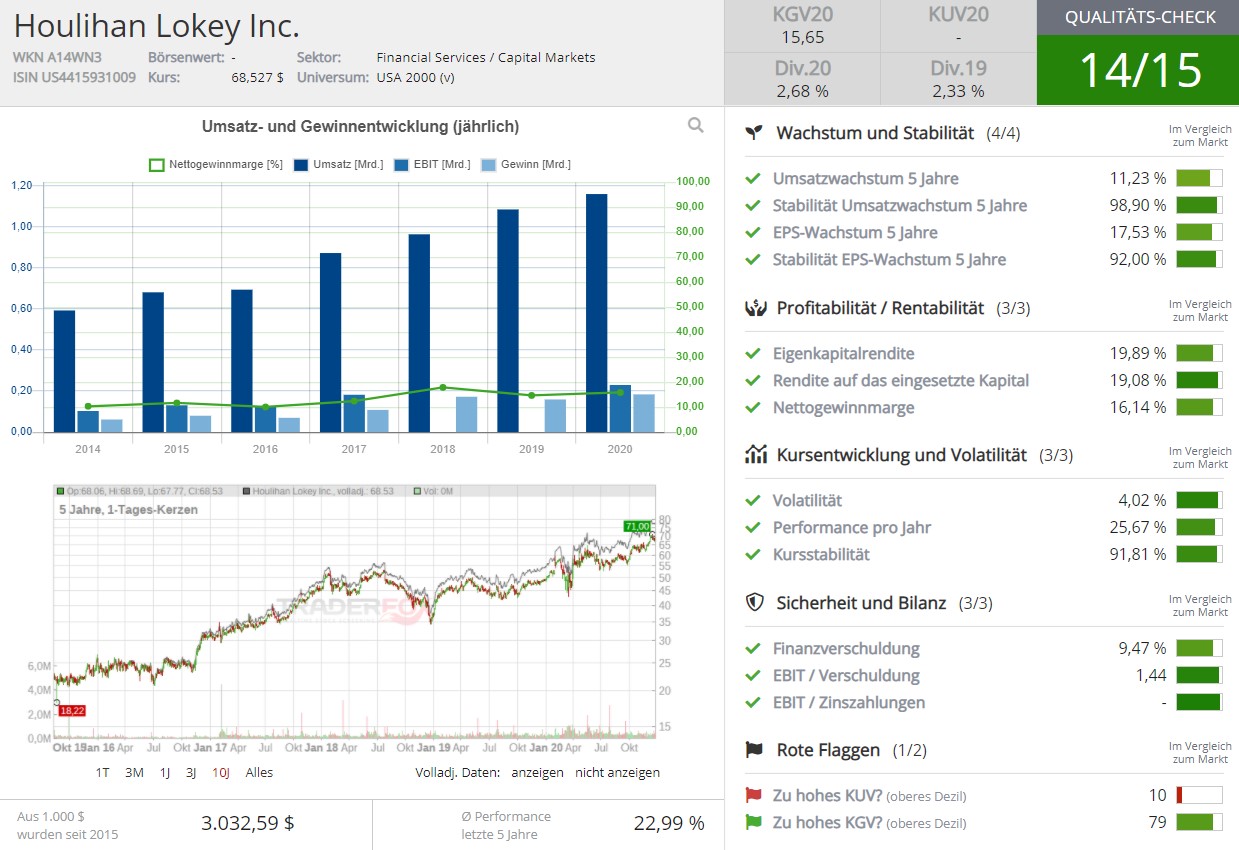

Houlihan Lokey ist eine international tätige Investmentbank. Die Geschäftstätigkeit kann in folgenden Segmenten untergliedert werden: Unternehmensfinanzierung, Finanzrestrukturierung sowie Finanz- und Bewertungsberatung.

Das Segment Unternehmensfinanzierung befasst sich mit Fusionen und Übernahmen sowie mit Beratungsdiensten für die Kapitalmärkte, es macht ca. 49 % des Gesamtumsatzes aus. Das Segment Finanzrestrukturierung umfasst die Beratungsdienste für große und komplexe Umstrukturierungen. Dieser Bereich macht ca. 37 % des Gesamtumsatzes aus. Das Segment Finanz- und Bewertungsberatungsdienste bietet finanzielle und strategische Beratungsdienste an. Es ist für etwa 14 % der Gesamtumsätze verantwortlich.

Zu den Kunden von Houlihan Lokey gehören Unternehmen, Institutionen und Regierungen auf der ganzen Welt. Laut eigenen Angaben belegt das Unternehmen in den letzten fünf Jahren kontinuierlich den ersten Platz unter den M&A-Beratern in den USA sowie in den letzten sechs Jahren durchgängig den ersten Platz unter den globalen Restrukturierungsberatern.

Houlihan Lokey ist ein Unternehmen mit hervorragender Qualität. Es weist im TraderFox Qualitäts-Check starke 14/15 Punkten auf.

Während des Beginns der Pandemie konnte ein deutlicher Rückgang der abgeschlossene M&A-Transaktionen beobachtet werden, dagegen haben sich die Geschäftsaktivitäten in der Finanzrestrukturierung stark entwickelt. Lediglich das Tempo dieser positiven Entwicklung ist im Vergleich zu den ersten Monaten der Pandemie etwas abgeflacht. Im Segment Finanz- und Bewertungsberatungsdienste halten sich die positiven und negativen Auswirkungen der Pandemie wiederum die Waage.

Das Wachstum des Unternehmens wird durch eine stetige Expansion der angebotenen Dienstleistungen sowie durch strategische Akquisitionen angetrieben. Die letzte Akquisition erfolgte im August 2020 durch den Kauf von MVP Capital, einer Investment Bank, die sich auf Technologie, Medien und Telekommunikation spezialisiert hat.

Darum sollte man das Unternehmen auf der Watchlist haben

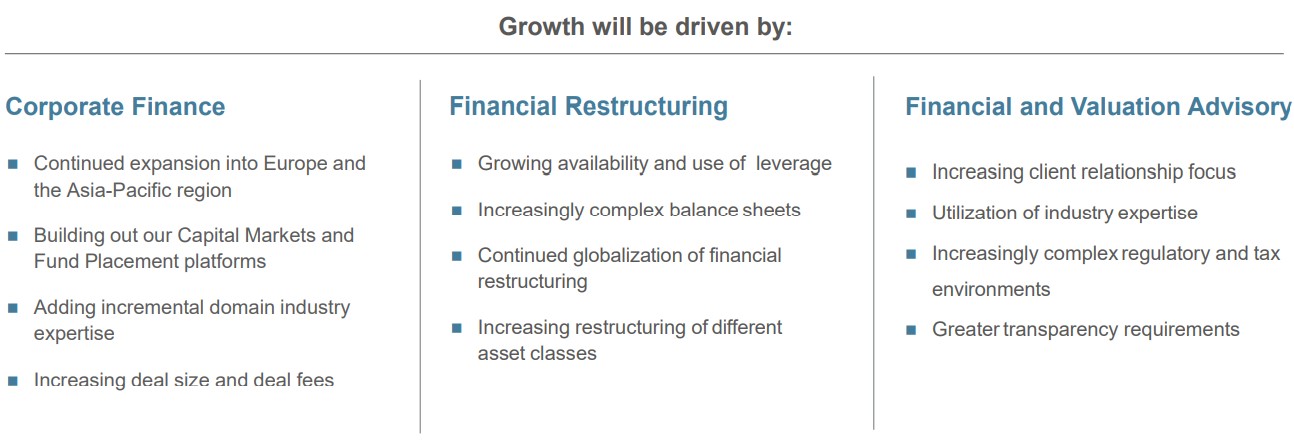

Bereits vor der Pandemie konnte man eine hohe Unternehmensverschuldung aufgrund günstigen Fremdkapitals beobachten. Dies kann zukünftig die Nachfrage nach Finanzrestrukturierungen deutlich antreiben.

Wie bereits erwähnt, erhöht auch die Auswirkungen der Pandemie die Gefahr von Firmenpleiten. Dies fördert ebenfalls die Nachfrage nach Sanierungsspezialisten. Als global führender Restrukturierungsberater mit einer exzellenten Reputation könnte Houlihan Lokey davon besonders stark profitieren. Die folgende Abbildung zeigt weitere Treiber des zukünftigen Wachstums der einzelnen Segmente.

Quelle: Investor Presentation

Ich wünsche Ihnen und Ihrer Familie erholsame Feiertage und ein frohes Fest.

Tipp: Sichern Sie sich bis zum 31.12.2020 das TraderFox Morningstar-Datenpaket dauerhaft zum Vorzugspreis für 19 € pro Monat.

- Zugriff auf das Aktien-Terminal mit Easy-Scan

- Zugriff auf aktien RANKINGS

- Zugriff auf den digitalen Kiosk PAPER

- Zugriff auf aktien PORTFOLIO und SYSTEMFOLIO

Viele Grüße

Sebastian Wessner

Tipp2: Unseren neuen Börsendienst "Hidden-Champions-Depot" gratis bis zum 31.12.2020 sichern. Wir investieren 100.000 € in Wachstums-Aktien aus der zweiten Reihe.

& Profi-Tools von

& Profi-Tools von