Der Öl-Index WTI (West Texas Intermediate) ist wieder über seinen gleitenden 200 Tagedurchschnitt geklettert und wird aktuell knapp genau auf der psychologisch wichtigen Marke von 80 USD gehandelt. Die Volatilität hat in den letzten zwei Wochen stark abgenommen. Der US-Investing Champion Mark Minervini würde von einem sogenannten "Volatility Contraction Pattern" sprechen. WTI könnte sich nun bereit machen für den nachhaltigen Ausbruch über 80 USD. Dies wäre bullisch und sollte sich positiv auswirken auf Unternehmen, die im Öl- & Gassektor tätig sind.

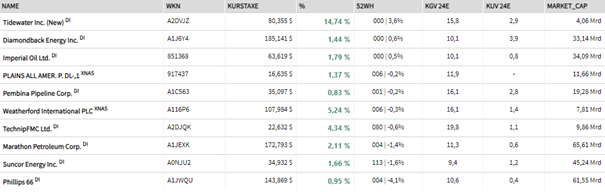

Neben den marktschwergewichten wie Exxon Mobile (XOM) und Chevron (CVX) gibt es kleinere Öl-Unternehmen, die aktuell auf sich aufmerksam machen. Denn im Gegensatz zu Exxon Mobile und Chevron stehen sie nahe ihrer jeweiligen 52 Wochenhochs und zeigen dadurch relative Stärke im Sektor (siehe folgende Abbildung). Meine beiden Top Kandidaten sind Tidewater (TDW) und Diamondback Energy (FANG).

Quelle: www.traderfox.com

Tidewater - Pionier und Leader-Aktie mit sehr starkem Geschäftsjahr 2023

Tidewater (TDW), mit Hauptsitz in Texas, ist ein international tätiges Unternehmen im Bereich der Öldienstleistungen. Das Unternehmen betreibt eine Flotte von Schiffen, die hauptsächlich Offshore-Petroleum- und Offshore-Windindustrien unterstützen. Konkret bietet Tidewater spezialisierte Schiffe für den Transport von Crews und Materialien, das Schleppen und Verankern von mobilen Bohrinseln sowie die Unterstützung bei Offshore-Bauvorhaben. Außerdem erbringt Tidewater eine Vielzahl spezialisierter maritimer Dienstleistungen, darunter Unterstützung bei der Installation von Offshore-Plattformen, Wartung und Reparatur von Ausrüstung sowie Logistikmanagement.

Gegründet im Jahr 1956, hat Tidewater die Industrie der Offshore- Öl-Schiff mit dem Start der "Ebb Tide", dem weltweit ersten Offshore-Schiff, maßgeblich geprägt. Im Jahr 1970 erfolge der Börsengang. Heute ist Tidewater der führende und erfahrenste Anbieter von Offshore-Versorgungsschiffen (auch "Offshore Support Vessel" oder "OSV" genannt) in der globalen Energiebranche. Das Unternehmen hat eine globale Präsenz. So wird über 90% der Flotte in mehr als 30 Ländern eingesetzt.

Für mich gibt es drei Hauptgründe, warum Tidewater ein Kauf ist.

Erstens sehen wir bezogen auf den gesamten Sektor einen Mangel an Schiffen und einen rekordtiefen Auftragsbestand für Schiffsneubauten. Bei gleichbleibender oder steigender Nachfrage treibt dies die durchschnittlichen Tagessätze nach oben, welche das Herzstück des Geschäftsmodelles dieses Sektors sind.

Zweitens hat Tidewater am 01.03. ein sehr starkes Jahr 2023 und ein hervorragendes letztes Quartal gemeldet. Hinzu kommt ein solider Ausblick für 2024. Die Aktie elektrisierte die Märkte und schoss im Hoch um knapp 19 % nach oben.

Der Quartalsgewinn je Aktie konnte sich mehr als verdreifachen (!) und lag deutlich oberhalb der Erwartungen des Marktes. Der Umsatz konnte um 62 % gesteigert werden und lag im Bereich der Erwartungen der Analysten. Es war der höchste Quartalsumsatz in acht Jahren!

Außerdem gab das Management ein neues Aktienrückkaufprogramm bekannt. Der Ausblick für 2024 wird bestätigt. Es wird ein Umsatz zwischen 1,4 Mrd. und 1,5 Mrd. USD erwartet.

Auf Jahressicht schoss der Umsatz um 56 % auf 1,01 Mrd. USD nach oben. Dieses Wachstum wurde durch einen Anstieg des durchschnittlichen Tagessatzes von knapp 32% auf 16.802 USD vorangetrieben. "Die im Laufe des Jahres realisierte Entwicklung der Tagesraten ist schneller als alles, was wir in der Branche gesehen haben", so der CEO. Neben dem bereits erwähnten Mangel an Schiffen und einem rekordtiefen Auftragsbestand für Schiffsneubauten sieht der CEO eine verbesserte Sichtbarkeit der Offshore-Schiffsnachfrage. Dies unterstützt eine Verbesserung der Betriebsleistung in 2024 und darüber hinaus.

Der Nettogewinn auf Jahressicht belief sich auf 97,2 Mio. USD. Dies ist eine deutliche Trendwende gegenüber einem Nettoverlust von 21,7 Mio. USD im Jahr 2022.

Ein dritter Grund, warum mir die Aktie gut gefällt, ist die Tatsache, dass der Markt Tidewater als die Leader-Aktie des Sektors einzustufen scheint. Denn sie steht am 52 Wochenhoch. Hierbei handelt es sich um ein sieben Jahreshoch! Wettbewerber wie Oceaneering Internernational (OII) befinden sich noch weit entfernt vom 52 Wochenhoch.

Ein Einstieg bietet sich nun infolge des Pivotal News Point vom 01.03. aus meiner Sicht an.

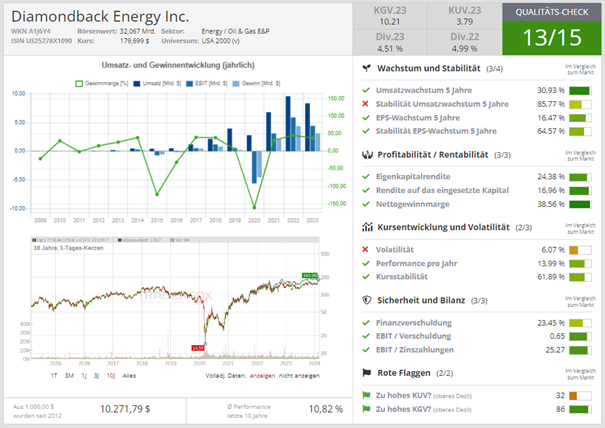

Quelle: Qualitäts-Check TraderFox

Diamondback Energy – Aktie am 52 Wochenhoch dank Zukauf und Dividendenerhöhung

Diamondback Energy (FANG) ist mein zweiter Top Kandidat. Es handelt sich um ein Öl- und Erdgasunternehmen mit Sitz in Texas, das sich auf die Akquisition, Entwicklung, Exploration und Ausbeutung von unkonventionellen, landgestützten Öl- und Erdgasreserven im Permian Becken in West-Texas (eines der produktivsten Öl- und Gasregionen der Welt) konzentriert.

Diamondback Energy wurde 2007 von Travis Stice, CEO, und Kyle R. Davies, CFO, gegründet. Das Unternehmen begann als kleines Explorations- und Produktionsunternehmen und konzentrierte sich zunächst auf die Akquisition und Entwicklung von Öl- und Gasressourcen in Texas. Im Laufe der Jahre expandierte Diamondback durch strategische Übernahmen und organische Wachstumsinitiativen kontinuierlich und baute seine Präsenz im Permian Becken aus.

Zu den Hauptprodukten von Diamondback gehören Rohöl, Erdgas und NGLs. Diese werden entweder direkt an Endverbraucher oder an Raffinerien und andere Verarbeitungseinrichtungen verkauft. Darüber hinaus bietet das Unternehmen verschiedene Dienstleistungen im Zusammenhang mit der Exploration und Produktion von Öl und Gas an, einschließlich der Bereitstellung von Fachwissen in der Geologie, Bohr- und Produktionsplanung sowie Umwelt- und Sicherheitsmaßnahmen.

Der erste Grund, warum mir das Unternehmen gefällt, ist der Pivotal News Point am 12. Februar. An diesem Tag wurde bekannt gegeben, dass Diamondback Energy das Unternehmen Endeavour Energy Resources für 26 Mrd. USD übernehmen werde. Die Aktie schoss um Hoch um 10%. Wir sahen das höchste Handelsvolumen seit Dezember 2022! Das steht für Interesse von Großinvestoren.

Der Abschluss der Übernahme Endeavour Energy wird für das vierte Quartal dieses Jahres erwartet. Das Management von Diamondback Energy betonte den umfangreichen und qualitativ hochwertigen Lagerbestand des zusammengeschlossenen Unternehmens, der einen Cashflow bei der wettbewerbsfähigsten Kostenstruktur der Branche generieren wird. Durch den jüngsten Deal ist Diamondback in der Region gleichauf mit Conoco Philips und produziert 400.000 Barrel Öl und Äquivalent pro Tag.

Dieser Cash-&-Share-Deal in Höhe von 26 Mrd. USD, bei dem Diamondback eine Mehrheitsbeteiligung hält, setzt den Konsolidierungstrend im Ölgeschäft rund um das stark gefrackte Permian-Becken in West-Texas und New Mexico fort. Im vergangenen Herbst gab Exxon Mobil bekannt, dass es Pioneer Natural für 64,5 Milliarden US-Dollar kaufen werde. Außerdem übernahm Chevron das Unternehmen Hess für 53 Milliarden US-Dollar.

Kernfokus der Übernahmen und der Konsolidierung in dieser Region scheint das Ziel des Managements der jeweiligen Unternehmen zu sein, höhere Dividenden an die Aktionäre auszuschütten. Exxon bietet jetzt eine Dividende von 0,95 USD pro Quartal mit einer Rendite von über 3,7 % p.a. Chevron zahlt 1,63 USD pro Quartal aus, was einer Rendite von 4,3 % p.a. entspricht. Diamondback bietet seit Februar eine um 7 % erhöhte Basis-Dividende von 3,6 USD (bzw. 0,90 USD pro Quartal), was einer Rendite von 2% p.a. entspricht. Außerdem zahlt das Unternehmen eine variable Dividende. Diese beläuft sich aktuell auf 2,18 USD pro Quartal. Damit ergibt sich für die aktuelle Quartalsdividende ein Wert von 3,08 USD. Auf das gesamte Jahr hochgerechnet beträgt die Dividendenrendite somit 6,7 %.

Im Kontrast zum letzten Jahrzehnt, als viele Ölexplorationsunternehmen in Konkurs gingen, scheint es nun so, dass Ölproduzenten mit Bargeld nach nachgewiesenen Öl-Reserven (inklusive Übernahmen, Erschließungen neuer Gebiete im Permian Becken) Ausschau halten, mit denen sich zusätzliche Einnahmen generieren, Schulden tilgen und Dividenden erhöhen lassen.

Ein zweiter Grund, warum mir Diamondback Energy gefällt, ist das Leadership-Verhalten. Die relative Stärke ist beachtlich, die Aktie steht an ihrem 52 Wochenhoch, das gleichzeitig dem Allzeithoch entspricht. Die Reaktion auf die Übernahme war sehr positiv, was man am sehr hohen Handelsvolumen, dem Gap up und den Anschlusskäufen sehen konnte. Der Markt scheint das Unternehmen als eine der Leader-Aktie des Sektors zu spielen.

Aus meiner Sicht bietet sich ein Einstieg an.

& Profi-Tools von

& Profi-Tools von