Laut einer Umfrage der Deutschen Bank glauben immer mehr befragte professionelle Marktteilnehmer, dass sich US-Aktien in einer Blase befinden. Warum sie auf diese Idee kommen, deuten Daten von Ned Davis Research zu Stimmungs- und Bewertungs-Indikatoren an. Wir zeigen die Charts, die alle Anleger zumindest im Hinterkopf haben sollten.

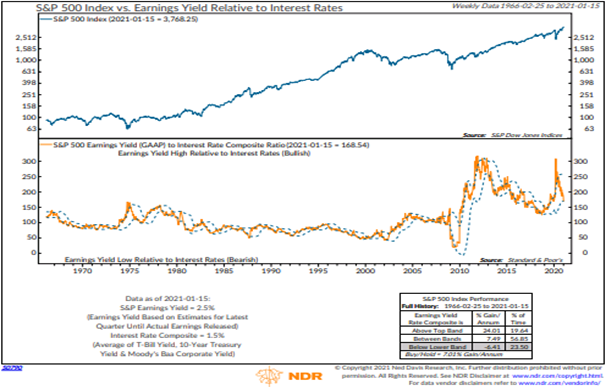

Aktien sind auch in den USA im Vergleich zu den Anleiherenditen günstig. Solange das so bleibt, ist das eine wichtige Kursstütze. Doch es gibt auch andere Bewertungskriterien, die eine ganz andere Sprache sprechen. Wobei es auch mit Blick auf Anleihen gerade einen Indikator gab, der sich verschlechtert hat.

Auf diesen Sachverhalt weisen die Analyten beim US-Finanzdienstleister Ned Davis Research (NDR) in einer aktuellen Publikation hin. Dabei geht es im relativen Bewertungsvergleich um die Aktienmarktrenditen im Vergleich zu den fast rekordtiefen Zinssätzen. Dieses Verhältnis selbst ist zwar nach wie vor hoch, wie in der nachfolgenden Grafik zu sehen ist, aber unter Verwendung von gleitenden Standardabweichungen ging es jüngst von einem als super günstig bezeichneten Verhältnis von über drei im März 2020 auf ein Verhältnis von etwa 1,7 nach unten gegangen. Damit hat sich dieser Indikator laut NDR in die bärische Zone verschoben.

Die Gewinne sind im Vergleich zu Anleihen immer noch hoch, aber das Verhältnis sinkt

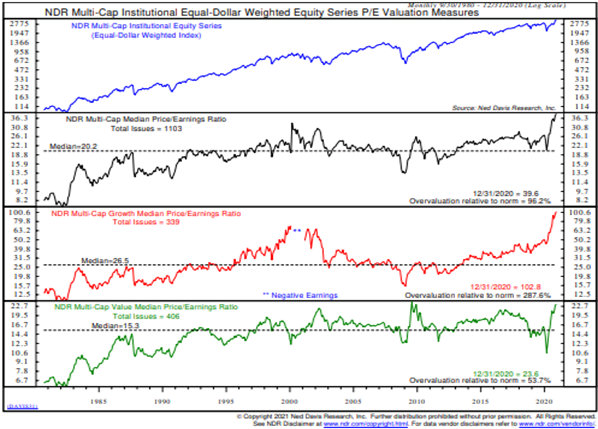

Bei den absoluten Bewertungsrelationen ist es gemäß NDR-Stratege Ned Davis sogar so, dass diese förmlich durch die Decke gehen. Er ist deshalb froh, dass er anders als früher die Charts nicht mehr von Hand neu zeichnen muss. Die Kurs-Gewinn-Verhältnisse seien im Median über ihre langfristigen Normalwerte gestiegen, wie im 2. Chart dargestellt. Dies gelte sowohl für Wachstums- als auch für Substanzwerte, die sich alle in der Nähe ihrer höchsten Niveaus in der Geschichte befinden. Der Stratege erwartet zwar, dass sich die Gewinne in diesem Jahr deutlich erholen werden, aber bei den derzeit weit über dem Normalwert liegenden Kennzahlen sei ein Großteil der guten Nachrichten sicherlich schon eingepreist.

Im Median sind die Kurs-Gewinn-Verhältnisse auf neue Rekordniveaus gestiegen

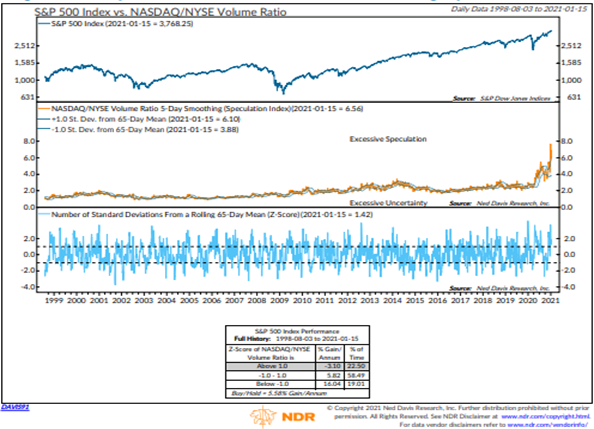

Auch der 3. Chart signalisiere eine exzessive Spekulation. Denn er zeigt das Handelsvolumen an der Nasdaq - die im Allgemeinen aus kleineren, günstigeren, spekulativeren Aktien besteht - im Vergleich zum Volumen an der NYSE. Historisch gesehen sei das Volumen ungefähr eins zu eins gewesen, aber als mehr führende Tech-Aktien an der Nasdaq hinzugekommen seien, sei das Verhältnis gestiegen. In letzter Zeit habe es dabei einen Höchststand erreicht, bei dem das Volumen mehr als sechzigmal so hoch ist. Für Ned Davis ist das erstaunlich. Darüber hinaus zeige unsere historische Analyse des Charts, dass ein Anstieg des Volumens in der Regel mit schlechten Renditen im Vergleich zu Zeiten mit geringem Spekulationsvolumen einhergehe.

Auch der 3. Chart signalisiere eine exzessive Spekulation. Denn er zeigt das Handelsvolumen an der Nasdaq - die im Allgemeinen aus kleineren, günstigeren, spekulativeren Aktien besteht - im Vergleich zum Volumen an der NYSE. Historisch gesehen sei das Volumen ungefähr eins zu eins gewesen, aber als mehr führende Tech-Aktien an der Nasdaq hinzugekommen seien, sei das Verhältnis gestiegen. In letzter Zeit habe es dabei einen Höchststand erreicht, bei dem das Volumen mehr als sechzigmal so hoch ist. Für Ned Davis ist das erstaunlich. Darüber hinaus zeige unsere historische Analyse des Charts, dass ein Anstieg des Volumens in der Regel mit schlechten Renditen im Vergleich zu Zeiten mit geringem Spekulationsvolumen einhergehe.

Hohes Nasdaq-Volumen relativ zur NYSE deutet auf Spekulationen hin

Extremer Optimismus bringt NDR zu der Frage, ob es überhaupt noch Bären gibt

Extremer Optimismus bringt NDR zu der Frage, ob es überhaupt noch Bären gibt

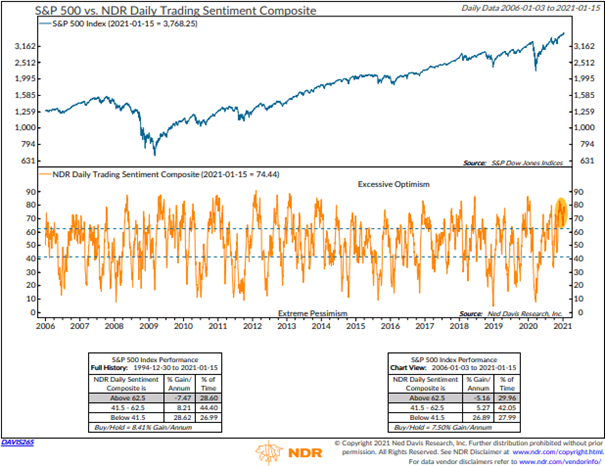

In Sachen Anlegerstimmung weist NDR darauf hin, dass sich der NDR Daily Trading Sentiment Composite Index bei 74,4 % bewegt und damit weit im Bereich des extremen Optimismus (siehe 4. Grafik). Der Composite ist dabei eine gleichgewichtete Kombination aus über 30 Stimmungsdatensätzen, so dass er nicht auf einen so hohen Wert steigen kann, ohne dass die große Mehrheit der Indikatoren Optimismus signalisiert. Seit 1994 lag der Composite-Wert den Angaben zufolge nur in 7,4 % der Fälle so hoch oder höher wie aktuell.

Der Sentiment Composite Index zeigt einen hohen Optimismus an

Blicke man auf die Charts aus jeder Kategorie rund um den NDR Daily Trading Sentiment Composite Index und interpretiere ihre Bedeutung für das aktuelle Umfeld, ergebe sich das Bild einer wachsenden Stimmungswolke, die für Aktien problematisch werden könnte, sobald sich technische, makroökonomische und Gewinnindikatoren verschlechtern. Trotz des somit sehr optimistischen Stimmungsbildes müsse sich aber erst zeigen, dass dieser Faktor zu einer echten Belastung für US-Aktien wird. Bis es soweit ist, gelte es bullisch zu bleiben für die US-Börse.

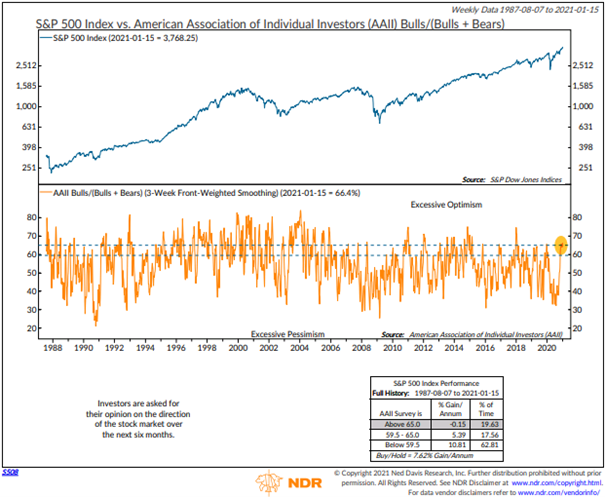

Losgelöst davon weist NDR auch noch darauf hin, dass der Optimismus in den Umfragen der Investoren am weitesten verbreitet ist. Und wenn die Theorie hinter den Stimmungsindikatoren stimme, wonach niedrigere Kurse Angst und höhere Kurse Gier erzeugen, dann sollte eine neunmonatige, 68 %-ige Kursrallye in der Tat viele Investoren von der Seitenlinie gelockt haben. Dutzende von Umfrageindikatoren, die man überprüft habe, deuteten jedenfalls darauf hin, dass die Anleger zumindest angeben, dass sie bullisch seien.

In diesem Zusammenhang verweist man auch auf eine wöchentlich von Verband der American Association of Individual Investors (AAII) durchgeführte Umfrage, in der es um die Frage zu der von Privatanlegern erwarteten Richtung des Aktienmarktes in den nächsten 6 Monaten geht. Die AAII-Umfrage gibt es schon länger als die meisten anderen Umfragen. Positiv sei daher, dass die längere Historie mehr Zyklen zum Analysieren biete. Ein Nachteil sei aber, dass die Methodik nicht so aktuell ist wie bei anderen. Während eines Großteils der Erholung von den Tiefstständen im Jahr 2009 sei das AAII-Ergebnis verhaltener als die meisten anderen Umfragen ausgefallen und habe die meiste Zeit in der extrem pessimistischen Zone verbracht(siehe nächste Grafik). Aus diesem Grund ist es laut NDR bemerkenswert, dass der prozentuale Anteil der Bullen im Dezember in den Bereich des extremen Optimismus geklettert ist und letzte Woche den höchsten Stand seit Januar 2018 erreicht hat.

Mit der AAII-Umfrage ist ein bisher hartnäckig pessimistischer Indikator kürzlich optimistisch geworden

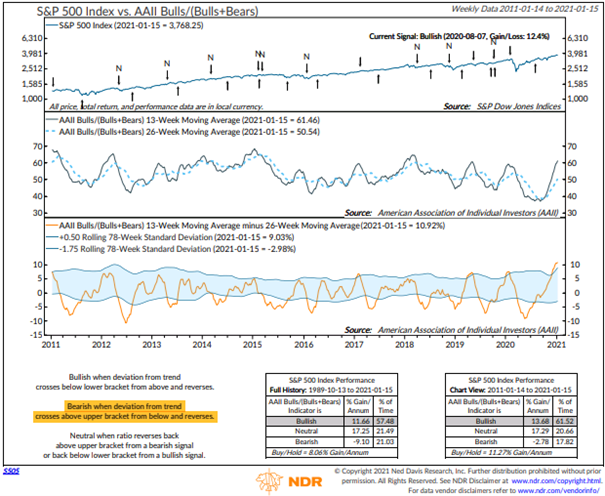

Ein Grund, warum einige der NDR-Indikatoren zur AAII-Anlegerumfrage noch nicht bärisch ausfallen ist gemäß NDR der, dass sie auf dem Prinzip basieren, dass die stärksten Signale dann auftreten, sobald die Stimmung ein Extrem erreicht hat und sich dann umkehrt. Der Chart unten zeigt dieselben zugrunde liegenden AAII-Daten, aber der Indikator gibt erst dann ein bärisches Signal, wenn der 13-wöchige gleitende Durchschnitt der prozentualen Bullen deutlich über den 26-wöchigen gleitenden Durchschnitt steigt und dann umkippt. Die Tatsache, dass der Indikator immer noch bullisch ist, liegt nicht daran, dass die Stimmung gedämpft ist, sondern daran, dass sie sich noch nicht umgekehrt hat.

& Profi-Tools von

& Profi-Tools von