Liebe Leser,

wer möchte nicht dauerhaft profitabel an der Börse agieren? Wie viele sind es tatsächlich? Die meisten Anleger verdienen an der Börse bedeutend weniger als die Statistiken über durchschnittliche jährliche Kurssteigerungen es vermuten lassen.

Eine Studie eines Ökonomie-Professors an der University of Michigan bestätigt diesen Sachverhalt und zeigt auf, dass in den vergangenen Jahrzehnten US-Anleger zum Teil nur halb so viel verdient haben wie die durchschnittlichen statistischen Renditen. Für viele mag das auf den ersten Blick paradox erscheinen, jedoch gibt es eine ganz plausible Erklärung dafür: Nicht nur die Performance einer Aktie ist ein Faktor, sondern natürlich auch der Zeitpunkt. Die Quintessenz des Ökonomen in der Studie lautet für den typischen Investor: Privatanleger steigen oft systematisch zur falschen Zeit an der Börse ein und aus. Er kauft, nachdem es bereits hohe Kursgewinne gegeben hat und hält sich nach einem Bärenmarkt fern.

Was führt aber wirklich zu diesen Ergebnissen?

Einklang der Ökonomie mit der Psychologie

Die traditionelle Ökonomie vertritt den Standpunkt, dass Anleger rational handeln und deshalb Entscheidungen treffen, die auf Gewinnmaximierung und Risikoreduktion aus sind. Wenn sich alle Investoren so verhielten, sprechen Ökonomen von einem effizienten Markt. Doch regelmäßig erleben wir das exakte Gegenteil davon. Die Aktienmärkte sind zu einem großen Teil vom Faktor Psychologie abhängig. Anleger/Trader sind keine Automatismen. Bei jedem Verhalten spielen Emotionen und psychologische Faktoren eine Rolle. So liegt es auf der Hand, dass Ökonomie und Psychologie im Einklang miteinander einher gehen müssen. Der Fachbegriff dafür lautet Behavioral Finance. Dazu aber später mehr.

Welche Ängste können an der Börse auftreten?

Warum läuft es an der Börse oft schief? Es geht in der Tiefe immer um das gleiche Problem: Angst! Angst, zu viel falsch zu machen. Angst vor Verlusten, Angst ausgestoppt zu werden, Angst, Gewinne laufen zu lassen, Angst, nicht genug Gewinne zu machen, Angst vor der Ungewissheit, mangelnde Geduld, Angst vor der Angst, Angst nicht günstig genug wieder in den Markt zu kommen, usw.

Ist die Angst immer dieselbe und was ist der tiefere Sinn von Angstgefühlen?

Ist die Angst immer dieselbe? D.h. konkret: Kann die Angst vor einem Jobverlust mit der Angst beim Traden ausgestoppt zu werden miteinander verglichen werden oder ist es jedes Mal eine andere Form von Angst? Ja, unser Gehirn kann das Gefühl nicht unterscheiden und die Angst entsteht somit immer an der gleichen Stelle in unserem Gehirn – in der Amygdala. Der Auslöser ist letztlich egal und die Angst erzeugt Gedanken und Reaktionen, die oft ein Verhalten verursachen, welches dazu führt, erfolglos zu bleiben.

Im tieferen Sinn von Angstgefühlen steckt die Sicherheit vor einer möglichen Bedrohung. Angst ist also eine Abwehrreaktion unseres Körpers, funktioniert größtenteils selbstaktiv und kann nur eingeschränkt von unserem Verstand reguliert werden. Wir Trader/Investoren haben vor allem Angst, nicht recht zu bekommen. Nicht recht zu haben bedeutet, keinen Wert beim Handeln zu erfahren. Es bedeutet unterlegen zu sein und in letzter Konsequenz ist es die Ur-Angst, nicht zu überleben. Wenn wir jetzt also herausfinden, wovor wir beim Traden genau Angst haben, dann können Sie sich überlegen, wie Sie die Angst so klein wie möglich halten. Der Trader handelt, wie er denkt. Sein Denken wird von unbewussten Glaubenssätzen und Gefühlen bestimmt. Jeder, der nicht mit seinem Erfolg zufrieden ist, sollte überprüfen, ob die Gründe nicht in seinen Überzeugungen oder Gedankenmustern zu finden sind. Am besten Sie beobachten bei Ihren nächsten Trades, welche Gefühle und Gedanken Sie vor, während und nach einem Trade haben.

Drei Meinungen des Gehirns

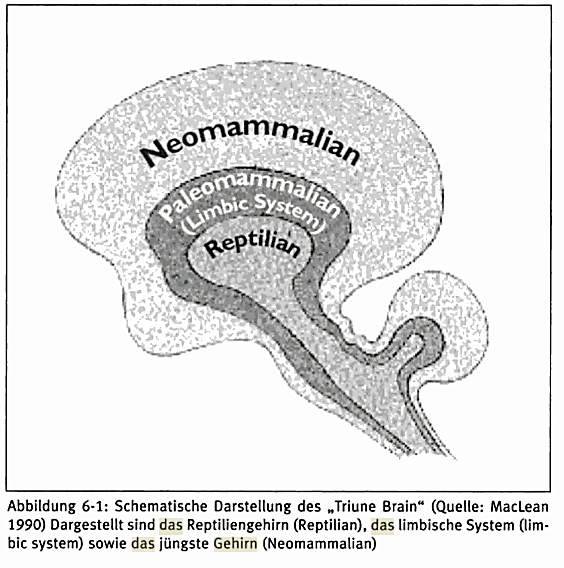

Trading Probleme sind nicht bei allen Menschen gleich und somit immer einzigartig. Jeder Trader/Investor muss seinen eigenen Weg finden, um ans Ziel zu kommen. Dies hat mit dem Aufbau unseres Gehirns zu tun. Denn unser Gehirn besteht aus drei Systemen, die unterschiedlich alt und dementsprechend verschiedene Interessen verfolgt. Sie können die Entwicklung des Gehirns mit dem Aufbau einer neuen Stadt vergleichen. Am Anfang steht dort nur ein Haus, das nicht mit anderen in der Umgebung verbunden ist. Es gibt kaum Straßen und Wege, wie die Häuser und Einrichtungen miteinander verbunden sind. Kein Schienennetz, kein richtiges Stromnetz, kaum Geschäfte oder irgendwelche Firmen. Auch im Laufe der Entwicklung des Menschen entstanden parallel immer wieder neue Gehirnanteile. Von anderen Spezies hebt sich der Mensch durch die Fähigkeit, logisch zu denken, zu kommunizieren und aufgrund eines großen Erinnerungsvermögens deutlich ab.

Zuerst nahm man an, dass unser Gehirn ein einzig zusammenhängendes Gebilde sei, doch der renommierte amerikanische Hirnforscher Paul D. McLean konnte nachweisen, dass das menschliche Gehirn aus drei unterschiedlichen Bereichen besteht, die verschiedene Funktionen haben und unterschiedliche alt sind. Doch natürlich kann von diesen drei Bereichen nicht jeder Anteil machen was er will, sondern diese drei divergenten Gehirne müssen zusammenarbeiten und untereinander sinnvolle Kommunikation leisten.

Das Reptilienhirn oder Stammhirn ist das älteste Gehirn und speichert Erfahrungen von Jahrmillionen Jahren. In ihm sitzt die Instinkte wie Angst und Panik sowie die Lebensgefühle. Dieser Teil des Gehirns strebt nach starkem Sicherheitsbedürfnis und Harmonie. Dieser Anteil des Menschen liebt Gewohntes und wird nur schwer etwas an seiner Situation verändern, weil er oft in der Vergangenheit lebt. Ein kurzfristiger Trading-Stil ist bei diesem Persönlichkeitstyp nur sehr schwer umzusetzen, denn viele "Neins" des Marktes wird er aufgrund des hohen Sicherheitsbedürfnis kaum ertragen können.

Beim Zwischenhirn oder Paleocortex handelt es sich um den mittelalterlichen Teil unseres Gehirns. Es wird auch als das "emotionale Gehirn" oder limbischen System bezeichnet. Dieser Typus von Mensch kann sich zwar Fehler eingestehen und lebt im Moment, übertradet jedoch oft durch sein impulsives Handeln. Er will durch sein ständiges Agieren die Kurse machen und kann teilweise nicht warten, bis die Kurse auf ihn zukommen.

Das Großhirn ist entwicklungsgeschichtlich das jüngste Gehirn und wird auch als "Denkhirn" bezeichnet. Es bringt uns in die Lage, kreativ zu sein, zu organisieren und planen. Diese Person ist ein Einzelkämpfer, rational denkend und arbeitet prozessorientiert. Er kann auch im Chaos die Ruhe bewahren und geht dabei strukturiert vor. Vermutlich hat ein Mensch mit dieser Persönlichkeitsstruktur die besten Trading-Voraussetzungen.

Quelle: aus dem Buch Behavioral Finance: Gewinnen mit Kompetenz von Joachim Goldberg, Rüdiger von Nitzsch (S. 167, 2004)

Typische Denk- und Verhaltensmuster der Behavioral-Finance

Framing-Effekt

Nobelpreisträger Tversky und Kahnemann (2000) erkannten, dass Menschen auf ein und dieselbe Sachlage unterschiedlich reagierten und Situationen auch verschieden bewerten. Der Framing-Effekt bedeutet konkret: "Worauf schaue ich?" Ich möchte Ihnen das an einem Beispiel erörtern: Im Fall A sagte man Probanden, dass sie 40 Euro behalten dürfen. Beim Fall B erklärte man ihnen, dass sie 60 Euro verlieren würden. Der Ausgangswert war bei allen 100 Euro, das Ergebnis ist gleich, jedoch viel die Bewertung im Fall A positiver aus.

Kognitive Dissonanz

Sozialpsychologe Leon Festinger entwickelte in den Fünfzigerjahren des 20. Jahrhunderts die Theorie der kognitiven Dissonanz, die im Kern besagt: Gibt es einen Widerspruch zwischen Gedanken und Wahrnehmungen, entsteht ein innerer Konflikt, eine sogenannte Dissonanz. Verliert eine Aktie nach der Entscheidung diese zu kaufen deutlich an Wert und vergleichbare Aktien in dergleichen Branche steigen beispielsweise, so tendiert der Trader in seinem inneren Konflikt teilweise dazu, alle neuen Informationen, die zu seinem Entschluss im Widerspruch stehen, vorerst einmal zu ignorieren und sucht nur nach für seine Entscheidung haltbare Informationen. Erst wenn die Position stark im Minus steht, beugt sich der Trader seiner Haltung, indem er die Position verkauft.

Sunk-Cost-Effekt

Beim Sunk-Cost-Effekt handelt es sich um Kosten, die bereits in der Vergangenheit entstanden sind und bei der aktuellen Bewertung keine Rolle mehr spielen. In diesem Fall gibt der Anleger selbst dem Kaufpreis eine zu starke Bedeutung. Kauft er beispielsweise eine Aktie für 50 Euro und diese fällt auf 40 Euro, so ist man als Anleger oft dazu geneigt, diese Position aufzustocken und gibt seinem Einstandskurs eine zu hohe Wichtigkeit. Doch niemand kann genau vorhersagen, ob diese Aktien jemals wieder den Einstieg erreichen. Um sich vor diesem Fehler zu schützen, sollte man im Vorfeld sich genau überlegen, bis wann man bereit ist, eine Aktie zu halten.

Dispositionseffekt

Wie heißt es so schön, wenn man zulange an einer Verlustposition festhält: "Die Hoffnung" stirbt zuletzt." Der Dispositionseffekt besagt im Kern, dass Anleger häufig dazu neigen, kleine Gewinne zu schnell zu realisieren und Verluste zu stark zu vergrößern. Wir als Menschen haben oft unterschiedlich starke Einschätzungen gegenüber Verlusten und Gewinnen. Hoffnung ist an der Börse ein kostspieliger Begleiter. Bedenken Sie immer eins: Ist Ihre Position beispielsweise 80 Prozent im Minus, muss diese Aktie schon 400 Prozent steigen, um auf den Ausgangswert zurückzukehren.

Heuristiken

Heuristiken sind mentale Abkürzungen, um schnelle Entscheidungen treffen zu können. Da wir nur wenig Informationen gleichzeitig bewusst wahrnehmen können, neigen wir bei der Entscheidungsfindung zu Vereinfachungen. Wir orientieren uns teilweise an naheliegenden Schlagzeilen und kaufen eine Aktie, obwohl wir nur wenig darüber wissen. Wir schenken einer permanenten Präsenz eines Themas in den Medien sowie Crash-Propheten zu viel Aufmerksamkeit und lassen uns von diesen teilweise beeinflussen. Dies erweckt beim Trader/Investor falsche, gefühlte Sicherheit und sorgt für zu schnelle Entscheidungen, die im Nachhinein ihn oft teuer zu stehen kommen.

Fazit

Wie man anhand diverser emotionaler Trading/Investment-Fallen sehen kann, können verzerrte Wahrnehmungen zu großen Problemen führen. Wer selbst regelmäßig handelt, hat bestimmt schon den einen oder anderen Effekt aus der Behavioral Finance zu spüren bekommen. Auch oft nach Jahren passieren einem immer wieder mal bestimmte Fehler, obwohl man eigentlich denkt, man hat es verstanden. Deshalb sollte man sich selbst immer wieder hinterfragen und seine Gefühle/Gedanken vor, während und nach einem Trade dokumentieren, um möglichst seine Fehler zu minimieren.

Nicht die Angst selbst ist das Problem, sondern der Verlust von Sicherheit.

Wie sehen Sie das?

Liebe Leser,

ich wünsche Ihnen noch weiterhin viele erfolgreiche Investments!

Bis zur nächsten spannenden Story,

Michael Seibold

Tipp: Mit dem TraderFox Tool aktien RANKINGS lassen sich attraktive Investments finden. Das Tool ermöglicht Investoren gezielt nach hohen Dividendenrenditen, hohen Margen, hohem Gewinn- und Umsatzwachstum oder einem hohen Cashflow zu suchen.

& Profi-Tools von

& Profi-Tools von