Benjamin Graham gilt als der Begründer der fundamentalen Wertpapieranalyse, die als Basis für das Value Investing gilt. Er war ein einflussreicher US-amerikanischer Wirtschaftswissenschaftler und leidenschaftlicher Investor. Nach seinem Studium an der Columbia University entschied er sich für die Wall Street und arbeitete sich dort vom einfachen Angestellten zum Partner hoch. Als ein Meister der Aktienanalyse gründete er zusammen mit dem Broker Jerome Newman eine eigene Investmentpartnerschaft und lehrte an der Columbia University, der er bis zu seinem Ruhestand diente. Zu seinen Studenten zählte er Irving Kahn, Charles Brandes, Walter Schloss und schließlich einen der erfolgreichsten Investoren aller Zeiten, Warren Buffett.

Während der Wirtschaftskrise 1929 verlor Graham fast sein gesamtes Vermögen an der Börse. Doch er gab nicht auf und wurde einer der gefragtesten Wirtschaftswissenschaftler Amerikas. Von den 2,5 Millionen Dollar verwaltetem Kapital vor der Krise blieben 1932 lediglich 375.000 Dollar übrig. Doch von da an hatte er nie wieder Geld verloren und konnte bis zu seinem Ruhestand für seine Kunden 17 Prozent Rendite pro Jahr erwirtschaften. 1949 schrieb er das legendäre Buch "Der intelligente Investor", das Warren Buffett damals veranlasste, bei Graham zu studieren. Buffett erhielt als einziger Student, der jemals einen Graham-Kurs belegte, die Note A+. In der mehr als 50-jährigen Geschichte hat Buffett die Gesamtrendite des Aktienmarktes um mehr als das Doppelte geschlagen und eine durchschnittliche jährliche Rendite von 21 Prozent erzielt. Aus 1.000 US-Dollar, die damals in seine Gesellschaft Berkshire Hathaway investiert wurden, wurden 24 Millionen US-Dollar. Eine beeindruckende Performance von mehr als 2.400.000 Prozent.

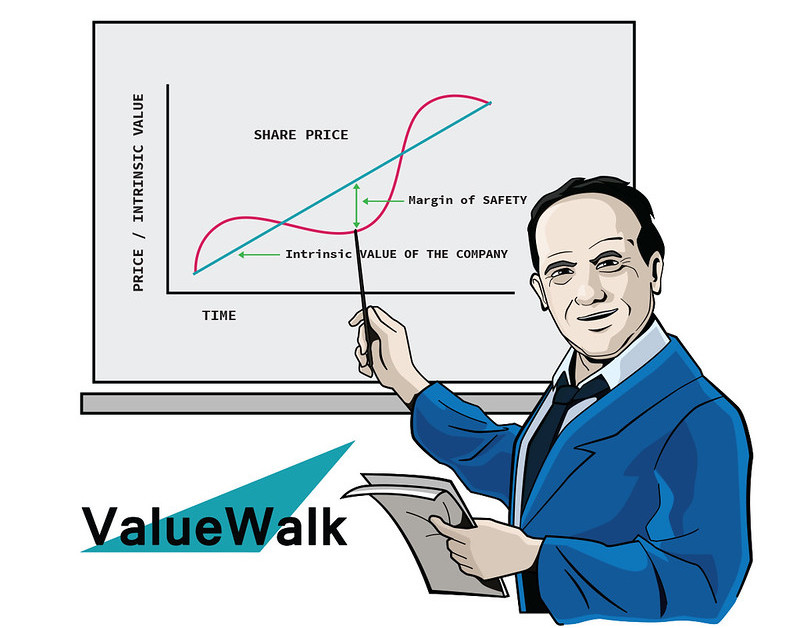

Seit nun über 70 Jahren ist dieses Buch ein absoluter Verkaufsschlager und ein absolutes Standardwerk zum Thema Investieren. Grahams Ratschläge basieren auf fundierte Kenntnisse über die Börse, Märkte, Aktien und Psychologie. Um den Wert einer Aktie bestimmen zu können, setzte Graham auf die fundamentale Wertpapieranalyse, in der er den fairen Wert eines Unternehmens berechnete. Von diesem zog er noch eine Sicherheitsmarge ab und wartete geduldig darauf, dass der Markt die Unterbewertung erkennt und durch Kurssteigerungen diese behebt.

Gleichzeitig intelligent und sicher investieren?

An der Börse gibt es viele Verlierer und Gewinner gleichzeitig. Während viele ihr gesamtes Erspartes verlieren, bringt die Börse aber auch Superreiche wie Warren Buffet hervor. Was unterscheidet aber intelligente Investoren von weniger Intelligenten? Der wichtigste Grundsatz ist der, nicht nur auf den Preis einer Aktie zu schauen, sondern ihren wahren inneren Wert zu erkennen. Die Masse verhält sich dabei wie Schafe, die immer ihrer Herde hinterherlaufen – so entstehen schnell gehypte Aktien. Dabei sollte klar sein, dass dann nicht mehr viel für den einzelnen Anleger-das Schaf übrigbleibt. Graham suchte nach Unternehmen, deren Aktien er ein ganzes Leben lang halten kann. Er sieht sich das Management des Unternehmens genau an, beispielsweise ob sie regelmäßig Dividenden auszahlen oder ob das Wachstum nur auf Kosten von neuen Schulden zustande kommt.

Defensive und unternehmerische Investoren

Ein intelligenter Investor ist meist seinen Mitstreitern einen Schritt voraus. Beim intelligenten Investieren können wir vor allem zwei Arten von Menschen unterscheiden: die defensiven und die unternehmerischen Anleger.

Die defensiven Investoren sich nicht auf der Suche nach schnellen Gewinnen. Sie streben moderate, stetige und sichere Gewinne an, ohne dafür viel Zeit zu verschwenden. Sie haben eine Strategie und verfolgen diese über einen langen Zeithorizont. Sie investieren regelmäßig gleiche Beträge in Firmen, die krisenfest sind. Es mag sein, dass das nicht die aufregendste Art ist, seine Zeit an der Börse zu verbringen, doch jeder sollte nach Graham zuerst in dieser Strategie erfolgreich sein, bevor er zum unternehmerischen Investor wird.

Doch nun zum unternehmerischen Investieren. Im Kern geht es dabei darum, aktiv nach vielversprechenden Anlagemöglichkeiten zu suchen. Dabei ist der Zeitaufwand ein anderer und auch das Risiko ist größer. Allerdings lässt sich auch mehr Geld verdienen. Der wohl bekannteste Investoren-Typ dieser Art ist Warren Buffett. Beide Strategien können auf ihre Art und Weise erfolgsversprechend sein. Bestimme Eigenschaften sollte aber jeder intelligente Investor an den Tag legen.

Eigenschaften einer intelligenten Investition

Die wohl wichtigste Eigenschaft einer Investition ist die rationale Überlegung im Vorfeld, sich über den tatsächlichen Wert eines Unternehmens zu informieren. Die Emotionen sollten keine Rolle über unser Verhalten bestimmen. Wir sollten die finanzielle Lage eines Unternehmens genau durchforsten und uns darüber im Klaren sein, ob der Aktienpreis auch gerechtfertigt ist. Nur weil ein bestimmtes Unternehmen derzeit nicht en vogue ist, sollten wir es nicht automatisch abstoßen. Viel wichtiger ist, dass sie konstante Profite macht.

Eine weitere Eigenschaft eines intelligenten Investors ist die Absicherung gegenüber Verlusten. Wir dürfen niemals alle Eier in einen Korb legen, beziehungsweise in eine Branche, sondern müssen unser Portfolio immer so diversifizieren, dass eine einzelne Entwicklung nicht unser gesamtes Vermögen verschlingt.

Eine dritte Eigenschaft, die eines intelligenten Investors würdig ist, sollte zum Ziel haben, relativ regelmäßiges und sicheres Einkommen zu generieren, anstatt zu versuchen, die Stars der Wall Street durch schnelle Profite übertreffen zu wollen.

Lernen aus der Vergangenheit

Bevor wir das Investieren beginnen, sollten wir uns zuerst mit der Geschichte der Börse und Aktien beschäftigen. Wir werden schnell feststellen, dass Höhen und Tiefen völlig normal sind und dass wir diese Schwankungen meistens nicht vorhersagen können. Darauf sollten wir finanziell und psychisch vorbereitet sein. So schwer die Wirtschaftskrise von 1929 oder die Finanzkrise von 2008 den Markt erschüttert hat, so hat sich der Markt bisher noch immer erholt. In einem Markt lohnt es sich immer, das Verhältnis des Aktienpreises, der Unternehmensgewinne und Dividenden der letzten zehn Jahre zu vergleichen. Damit bekommen wir ein gutes Bild, ob die jeweilige Aktie korrekt bewertet ist oder nicht. Auch die Inflationsrate darf nicht außen vorgelassen werden. Es lohnt sich immer, zu vergleichen und zu analysieren. Der fleißige Investor wird meist belohnt.

Unterschied zwischen Spekulation und Investition

Den Unterschied zwischen Spekulation und Investition zu kennen bewahrt uns vor Enttäuschungen. Bei Spekulationen geht es nicht darum, den Preis einer Aktie mit ihrem Wert zu vergleichen, sondern um das richtige Timing beim Kauf und Verkauf. Eine Spekulation ist eine reine Wette, die zukünftige Preisentwicklung vorherzusagen und daraus Profite zu schlagen. Beim Investieren sind Gerüchte oder kurzfristige Schwankungen nicht so entscheidend. Dabei interessiert uns vor allem die langfristige Ausgangslage einer Firma und eine sogenannte Margin of Safety, also ein gewisser Sicherheitspuffer.

Der Markt wie ein Fähnchen im Wind

Benjamin Graham nennt die Börse oft Mr. Market – er verhält sich gerne emotional, dumm und unvorhersehbar. Kein Wunder: Der Markt wird eben von Menschen gemacht. Mr. Market schwankt oft wie ein Fähnchen im Wind. Manchmal kommt er von vorne, von der Seite oder eben von hinten. Menschen wollen immer ein Muster erkennen, obwohl es oft gar keines gibt. Mr. Market ist wie der Mensch nicht rational, sondern oft von Emotionen kontrolliert. Doch das Ziel sollte immer sein, eine möglichst rationale Entscheidung über den Wert einer Aktie zu treffen.

Gegen den Strom

Intelligente Investoren sollten sich von der breiten Masse nicht beirren lassen. Viele Investoren haben Angst, mit fallenden Aktien ihr Geld zu verlieren und gleichzeitig bei steigenden Preisen, eine gute Gelegenheit zu verpassen. Kurzfristiges Handeln kann gefährlich sein und schnell zur Frustration führen. Unternehmerische Investoren sollten genau andersrum denken und handeln. Investoren sollten bei niedrigen Preisen zuschlagen und ihre Aktien verkaufen, wenn sie im Preis steigen. Vorausgesetzt natürlich, dass das Management noch gute Arbeit macht. Vorausgesetzt, dass die finanzielle Situation sich nicht verschlechtert hat. Wichtig ist immer, dass man seine Investitionsentscheidung klar anhand fundierter Hintergrundinformationen begründen kann.

Wichtige Geschäftsprinzipien

"Du sollst wissen, was du tust – du sollst dein Geschäft kennen." Versuchen Sie nicht, Gewinne aus Wertpapieren zu ziehen, wenn Sie nicht viel über den Wert von Wertpapieren und über die Herstellung der Ware wissen.

"Lasse nicht zu, dass jemand dein Geschäft führt, wenn du seine Leistung nicht mit angemessener Sorgfalt und Kenntnis überwachen kannst oder du außerordentlich wichtige Gründe hast, besonders Vertrauen in seine Integrität und in seine Fähigkeiten zu setzen." Das heißt, dass Sie die Entscheidungsbefugnis, was mit Ihrem Geld passiert, nicht irgendjemanden überlassen sollten, den Sie nicht kennen.

"Lasse dich auf kein Geschäft ein – das heißt etwas herzustellen oder zu vertreiben – , wenn nicht eine zuverlässige Kalkulation zeigt, dass eine faire Chance besteht, eine vernünftige Rendite zu erzielen. Insbesondere sollst du dich von Abenteuern fernhalten, bei denen du wenig verdienen, aber viel verlieren kannst." Das bedeutet, dass jeder Investor seine Renditen nicht auf geringe Zahlen reduzieren sollte.

"Habe den Mut, dich auf dein Wissen und deine Erfahrung zu verlassen. Wenn du zu einem Entschluss gekommen bist, der sich auf Fakten gründet und du weißt, dass dein Urteilsvermögen vernünftig ist, dann solltest du danach handeln – selbst wenn andere zögern oder anderer Meinung sind." Mut wird in der Welt der Aktien erst zur höchsten Tugend, wenn Sie ein angemessenes Wissen und ein erwiesenes Urteilsvermögen besitzen.

Fazit

Graham definierte ein Investment folgendermaßen: "Ein Investment liegt immer dann vor, wenn nach einer gründlichen Analyse in erster Linie Sicherheit und erst im Anschluss daran eine zufriedenstellende Rendite steht." Und bedenken Sie immer eins: "Man hat weder Recht noch Unrecht, weil andere derselben Meinung sind."

Liebe Investoren,

ich wünsche Ihnen noch viele erfolgreiche Investments!

Bis zur nächsten spannenden Story,

Michael Seibold

& Profi-Tools von

& Profi-Tools von