Die Pandemie könnte eine dauerhafte Beschleunigung des technologischen Wandels sowie eine neue, aktivere Rolle des Staates nach sich ziehen. Denkbar ist auch eine anhaltend höhere Inflation als zuvor. Neben diesen Verschiebungen müssen Investoren laut Union Investment aber auch die Neuordnung der globalen Wirtschaftsbeziehungen bei ihren Anlageentscheidungen berücksichtigen, die sich vermutlich aus einer neuen Weltordnung durch den Konflikt zwischen den USA und China ergibt. Wie schon zuletzt macht es vermutlich auch künftig deshalb weiterhin Sinn, auf Aktien zu setzen, die vom Reshoring profitieren. TraderFox berichtet.

Der Wettbewerb zwischen den USA und China gewinnt bei Investoren zunehmend an Bedeutung. Die Entwicklungen der vergangenen zwölf Monate lassen nur noch wenig Zweifel daran, dass sich die USA und China in einem strategischen Wettbewerb befinden, schreibt Union Investment in einer Studie. Von anderer Seite ist mitunter auch von einem Kalten Krieg die Rede in Anspielung an den Konflikt zwischen den Westmächten unter Führung der Vereinigten Staaten von Amerika und dem sogenannten Ostblock unter Führung der Sowjetunion, den diese von 1947 bis 1989 untereinander austrugen.

Die Folge des aktuellen Konfliktes werden nach Einschätzung der Autoren zwei weitgehend unabhängige technologische Ökosysteme sein. Auf beiden Seiten sind massive Investitionen notwendig, um dieses Ziel zu erreichen, erklärt die deutsche Investmentgesellschaft. Dabei handelt es sich vor allem um Investitionen in Infrastruktur, etwa mit Blick auf getrennte Telekommunikationsnetze, und den Aufbau von lokalen Lieferketten in Zukunftstechnologien. Dies verbessere zunächst die langfristigen Wachstumsperspektiven für beide Länder. Folglich werde auch China weiterhin als Absatzmarkt interessant bleiben.

Allerdings steige dort auch das Risiko: Denn staatliche Eingriffe mit dem Ziel, die Interessen des erfolgreichen privaten Tech-Sektors mit den Interessen des Staates in Einklang zu bringen, würden zunehmen. Konkret sollen die überwiegend dienstleistungsorientierten Tech-Unternehmen zukünftig einen größeren Beitrag zur Stärkung der industriellen Basis leisten. Ob dieser Wandel von Soft Tech zu Hard Tech am Ende gelingt, ist derzeit offen, so Union Investment. Klar sei aber, dass dieser Prozess mit Friktionen verlaufen werde. Insofern werde China wegen zunehmender staatlicher Eingriffe unberechenbarer.

Die Folgen der Blockbildung USA und China

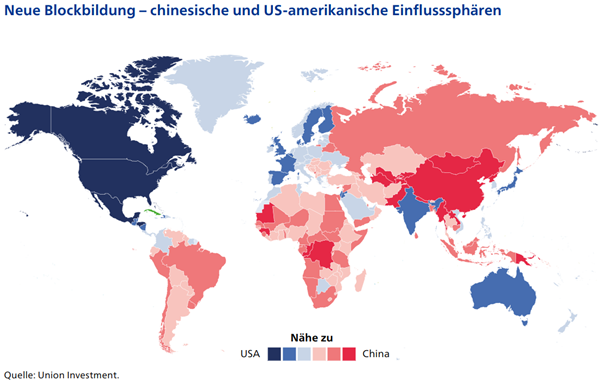

Die Entkopplung erhöhe jedoch nicht nur die Risiken in China – sie habe auch Folgen für den Rest der Welt. Beide Seiten versuchten Allianzen mit anderen Ländern zu schließen, um die eigene Einflusssphäre zu erweitern. Allerdings decke sich die politische Nähe in vielen Fällen nicht mit der wirtschaftlichen Nähe und Abhängigkeit. Diese Diskrepanz und das Spannungspotenzial, das daraus erwachse, könnten am Ende auch für einige regionale Kapitalmärkte zur Belastung werden.

Deshalb haben die Studien-Autoren versucht herauszufiltern, für welche Länder (als Basis dient der MSCI All Country World-Index, der 50 Länder umfasst) der Wettbewerb der Großmächte zu einer größeren Herausforderung werden könnte. Hierzu hat Union Investment die Welt zunächst in einen US- und einen China-Block unterteilt. Die Einteilung erfolgt auf Basis eines qualitativen Scorings entlang sechs verschiedener Dimensionen (Dimensionen: Bündnissysteme, Mitgliedsstaaten der chinesischen "Belt and Road Initiative", Handelspartner, 5G/Huawei-Verbote, Impfstoff-Diplomatie, Verflechtung und Einflussnahme auf Basis des FBIC-Index der University of Denver (Abstufung von starker Bindung zu schwacher Bindung). Die nachfolgende Abbildung zeigt das Ergebnis dieser Unterteilung: Länder in Blautönen tendieren zu den USA, Nationen in Rottönen zu China.

Im Anschluss daran haben die Studien-Autoren die Abhängigkeit der lokalen Aktienmärkte von den US- und den chinesischen Börsen bei starken Kursrückgängen bestimmt (Co-Drawdown-Analyse). Bei vielen europäischen und asiatischen Märkten zeigt sich dabei ein größerer Gleichlauf mit China als mit den USA und somit teilweise eine Diskrepanz zur Blockzugehörigkeit.

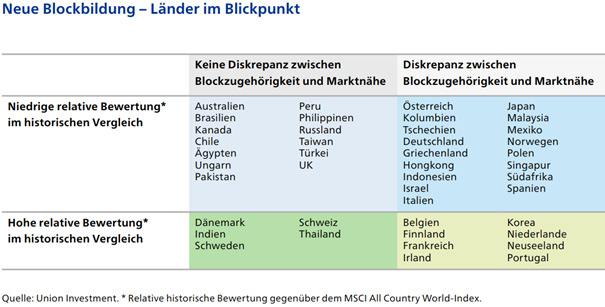

Frankreich, Niederlande Südkorea riskant, Chancen in Australien, Brasilien, Kanada und Großbritannien

Schließlich hat man die Ergebnisse genutzt, um eine Einteilung der Länder entlang der Kriterien "Marktnähe", "Diskrepanz der Blockzugehörigkeit" sowie "historische Bewertung" vorzunehmen (siehe untenstehende Abbildung). Länder wie Frankreich, die Niederlande und Südkorea stuft Union Investment als riskant ein, da sie sowohl eine hohe Diskrepanz als auch eine teure Bewertung aufweisen. Investoren sollten diese Länder mit Blick auf ihr Risikomanagement unter besondere Beobachtung stellen. Denn die potenziellen Herausforderungen, denen sich diese Länder im Wettbewerb der Großmächte gegenübersähen, könnten noch nicht ausreichend in den Kursen reflektiert sein.

Dagegen ergeben sich aus der Analyse Chancen für Australien, Brasilien, Kanada und das Vereinigte Königreich. Diese Länder erscheinen günstig bewertet, wie es heißt, und stehen (bereits) im Einklang mit ihrer Blockzugehörigkeit (die gezeigten vorläufigen Ergebnisse sind ein Auszug aus einer laufenden tiefergehenden Analyse, in der man die politischen und kapitalmarktrelevanten Auswirkungen der Blockbildung eingehend untersucht, wobei die Ergebnisse in den kommenden Monaten veröffentlicht werden).

Restrukturierung der globalen Lieferketten

Ein möglicher Ansatz für Investoren, von bestimmten Trends zu profitieren, ist aus der Sicht von Union Investment das sogenannte thematische Investieren. Als professioneller Investor stellt die Investmentgesellschaft dazu etwa Baskets von Einzeltiteln zusammen, die im Ganzen einem Fonds beigemischt werden können.

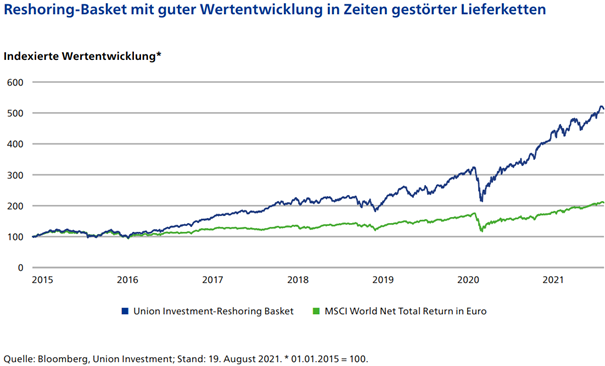

Dazu ein Beispiel: Die Pandemie hat den Umbau globaler Liefernetzwerke noch einmal beschleunigt. Die genannten Baskets profitieren von dieser Neuordnung sowie von der Digitalisierung und Automatisierung von Wertschöpfungsketten und Produktionsprozessen. So ermöglicht etwa ein international diversifizierter Aktien-Basket aus 49 Einzeltiteln (die Unternehmen gehören den Sektoren IT, Industriewerte, Gesundheit, Immobilien und Grundstoffe an) den Zugang zu diesem Thema. Die untenstehende Grafik zeigt die relative Wertentwicklung des Reshoring-Baskets (unter Reshoring versteht man die Rückverlagerung von Produktionsstätten).

Tipp: Auf traderfox.com finden Sie Aktienlisten zu den verschiedenen Branchen und Sektoren in unserem Explorer. Im Rampenlicht bestimmen wir jede Woche die Top Anlagetrends und Branchen neu.

Bereits während des ersten Handelskonflikts in der Amtszeit von Donald Trump konnte der Basket den Referenzindex schlagen. Gleiches gilt danach für die Phase, als die Lieferketten massiv gestört waren. Seit Ende 2020 entwickelt sich der Basket im Zuge des Reopenings der Wirtschaft in vielen Ländern und einer gewissen Entspannung der Lieferketten ähnlich wie der breite Markt. Langfristig könnte der Basket im Zuge der strukturellen Verschiebung der Lieferketten noch stärker profitieren, nehmen die Analysten bei Union Investment an.

Zu den Einzeltiteln im hauseigenen Reshoring-Baskets macht die Investmentgesellschaft aus Compliance-Gründen keine Angaben. Man verrät dazu aber ganz allgemein folgendes: "Bei der angesprochenen Reshoring-Investmentstrategie handelt es sich um einen Ansatz, um über gezielte Aktienanlagen von dem Trend zur Rückverlagerung von Lieferketten und Produktion in (zumeist westliche) Industrieländer zu profitieren. Dazu haben wir im ersten Schritt einen Aktienkorb zusammengestellt, der aus 49 mutmaßlichen Profiteuren dieses Trends besteht. Diese Unternehmen gehören den Sektoren IT, Industriewerte, Gesundheit, Immobilien und Grundstoffe an. Besonders groß ist der Anteil von Firmen aus den Branchen IT und Industrie, da auf diesen Feldern die Rückverlagerung relativ schnell und umfassend stattfindend sollte. So besteht etwa die Möglichkeit, dass US-Halbleiter-Produzenten und ihre Zulieferer von strategischen Überlegungen der Biden-Regierung profitieren, die Chip-Fertigung wieder vermehrt in den USA anzusiedeln. Da die Europäische Union ähnliche Pläne verfolgt, könnte davon auch der Sektor in Europa profitieren.

Aus der Industrie könnten jene Unternehmen interessant sein, die bei der Automatisierung von Fertigungsprozessen gut aufgestellt sind, denn die fortschreitende Digitalisierung wird auch die Industrie nachhaltig verändern. Den Investitionen in diese 49 Aktien, unserem "long leg", steht auf der anderen Seite ein entsprechender Short-Basket gegenüber. Die Motivation hinter der Zusammenstellung liegt in der Minimierung der kombinierten Faktor-Risiken (wie Stil, Size, Momentum, etc.) des Baskets. Unser Ziel: Wir wollen das eigentliche Investmentthema investierbar machen und dabei verhindern, dass es von externen Einflüssen überlagert wird. Daher werden im Zuge der Konstruktion des "short legs" umfangreiche Simulationen gefahren, um schließlich eine faktoroptimierte Zusammenstellung zu erhalten. Aus der Kombination der Long- mit der Short-Seite entsteht somit letztlich eine weitgehend marktneutrale Investitionsmöglichkeit in einen ökonomischen Trend."

& Profi-Tools von

& Profi-Tools von