Die Börsen wackeln gerade wieder einmal ein wenig. Doch es gibt einen kursstützenden Einflussfaktor, der zumindest theoretisch neben positiven Überraschungen beim Wirtschafts- und Gewinnwachstum bis auf weiteres beeindruckende Kursgewinne erwarten lässt. Ein wichtiger damit verbundener Indikator notiert aktuell noch nicht einmal halb so hoch wie vor dem Kurshoch im Jahr 2000. Das ist ein Grund, warum Bank of America-Stratege Ajay Kapur Anlegern dazu rät, optimistisch zu bleiben. Wir berichten.

Selbst in einem See mit einer durchschnittlichen Tiefe von nur rund 120 Zentimetern kann man leicht ertrinken, wenn man in die tiefsten Stellen gerät, ohne Schwimmen zu können. Wer sich nur an einem Mittelwert orientiert, der kann auch an den Börsen leicht untergehen oder zumindest zu den falschen Schlüssen kommen. So seien derzeit alle jene Investoren perplex, die sich primär an früher üblichen Durchschnittswerten orientierten, denn sie wittern angesichts dessen, was seit geraumer Zeit an den Finanzmärkten vor sich geht, fast überall "Blasen" und "Exzesse", so Bank of America-Stratege Ajay Kapur in einer aktuellen Studie.

Umgekehrt würden Marktteilnehmer wie er, die einfach anerkennen, dass wir in Zeiten des " Extremismus" bei der Geldpolitik leben, die zu beobachtenden Vermögenspreissteigerungen als einfach logisch ansehen. Auch schließe diese Gruppe die Möglichkeit nicht aus, dass Aktien wahrscheinlich auch weiterhin positiv überraschen können.

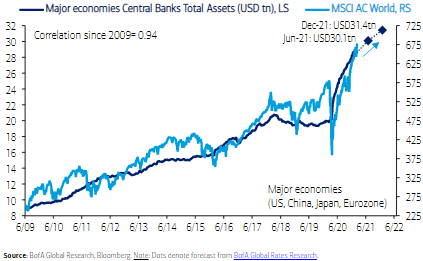

Die Bilanzen der großen Zentralbanken

Die wichtigste Grafik - die Bilanzen der Zentralbanken, der eigentliche Treiber der Aktienkurse, sind seit Beginn der Pandemie stark angestiegen, mit weiteren geschätzten ca. 3 Billionen USD im Jahr 2021

Freie Liquidität ist ein Frühindikator für die Aktienmärkte

Kapur untermauert diese These mit den folgenden Zahlen: Die globale freie Liquidität (die Lücke zwischen dem M1-Wachstum der G-7-Staaten plus China und dem nominalen Wirtschaftswachstum) ist um 32 % gestiegen, der höchste Wert seit Beginn der Aufzeichnungen. In den USA liegt die freie Liquidität bei erstaunlichen 64 % im Jahresvergleich und übertrifft damit den Höchststand von 2008 (32 %) um den Faktor 2! In Asien (ohne Japan) und den Schwellenländern steigt sie mit 14 % -16 % im Jahresvergleich deutlich bescheidener, was aber dennoch vergleichsweise hoch ist. Ein Hintergrund, der den Strategen nach wie vor zu einem Börsen-Bullen macht.

Die globale freie Liquidität ist zuletzt wieder stark gestiegen

Seit der globalen Finanzkrise hat sich die freie Liquidität laut Kapur zu einem starken Frühindikator für die Aktienmärkte entwickelt, und zwar mit einem Vorlauf von etwa einem Jahr. Wenn sich die freie Liquidität in einer Rekordzone wie aktuell bewegt, hätten globale Aktien nach einer Topbildung bei der Liquidität im Durchschnitt auf Sicht eines Jahres Performanceresultate von 15 % - 20 % erzielt. Lasse man zu, auch das Undenkbare zu denken, dann komme man bei heutzutage rekordhohen effektiven Wachstumsraten bei der freien Liquidität zu prognostizierten Performance-Werten, die sogar noch viel höher ausfallen.

Jedenfalls ist es aus der Sicht von Kapur angesichts der skizzierten Rahmendaten nur sehr logisch, dass sich diese überbordende freie Liquidität auch in neuen Investoren an Markt, verstärkten Spekulationen sowie "neuen" Finanzprodukten und -dienstleistungen (wie Krypto, SPACs usw.) manifestiert. Sich darüber zu wundern oder sich deswegen sogar zynisch zu äußern, bedeute einfach, das Ausmaß des Wachstums der freien Liquidität und die damit verbundenen Auswirkungen auf den Markt nicht vollständig zu erfassen. Der Bank of America-Stratege findet es weiser, sich am Verhalten von Bergsteigern zu orientieren, die ihre Sauerstoffzufuhr an der jeweiligen Höhe auf dem Berg ausrichten.

Es gibt noch keinen "Überbesitz” von Aktien

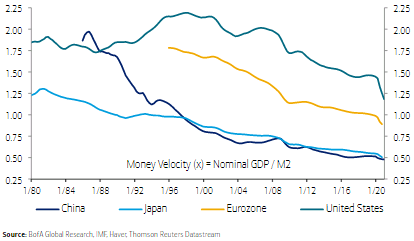

Kaput erinnert auch daran, dass weltweit die Geldumlaufgeschwindigkeit (die Geschwindigkeit, mit der Geld in der Wirtschaft umgesetzt wird) seit Mitte der 1990er Jahre rückläufig ist. Die sinkende Produktivität von Schulden bei der Generierung von Wachstum, die sinkende Geldnachfrage aufgrund der säkularen Stagnation und die zunehmende Finanzialisierung (darunter versteht man die Zunahme der Größe und Bedeutung des Finanzsektors eines Landes im Verhältnis zur Gesamtwirtschaft.) hätten die Geldumlaufgeschwindigkeit einbrechen lassen. Andere Vermögenswerte wie Immobilien, Derivate und Aktien absorbierten das Geldmengenwachstum.

Die langfristige Entwicklung der Geldumlaufgeschwindigkeit (die Geschwindigkeit, mit der Geld umschlägt)

Unter der Annahme stabiler Geldmultiplikatoren sei ein geschätztes M2-Wachstum von 14 % in Europa und 19 % in den USA durchaus möglich. Diese Wachstumsraten implizierten nominale Wirtschaftswachstumsraten, die fast doppelt so hoch seien wie der Konsens, wenn man die Gleichung MV=PX1 verwendet (oder: M2 mal Geldumlaufgeschwindigkeit gleich nominales BIP) und einen langsameren Rückgang der Geldumlaufgeschwindigkeit nach der Rezession annehme.

Normalerweise sinke die Inflation im Jahr nach einer Rezession, was ein viel schnelleres Anziehen des realen Wachstums impliziere. Dies wiederum würde wahrscheinlich die Diskussion über eine Straffung der Geldpolitik durch die Zentralbanken vorantreiben. Doch zunächst könnten die Aktienkurse die wahrscheinlich bevorstehenden erheblichen Hochstufungen bei den Ergebnissen je Aktie noch belohnen.

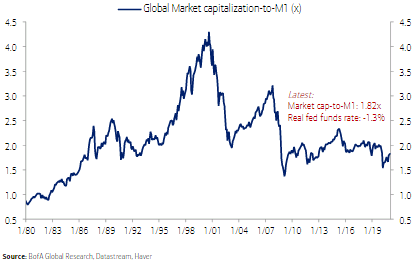

Zur Messung des den "Aktienmarktbesitzes" bevorzugt Karpur das Verhältnis von Marktkapitalisierung zu M1 (ein Proxy für Bargeld). Global gesehen liegt dieses Verhältnis derzeit bei 1,8x, was dem 38. niedrigsten Perzentil entspricht. Auf dem Höchststand des Marktes im Jahr 2000 habe dieses Verhältnis beim 4-fachen gelegen, auf dem Höchststand im Jahr 2007 sei es das rund 3-fache gewesen. So gesehen seien wir heute noch ziemlich weit entfernt von einem "Überbesitz" von Aktien im Vergleich zu Bargeld, das keine Rendite abwerfe.

Globale Marktkapitalisierung versus M1

Der Aktienbesitz liegt im unteren 38. Perzentil gegenüber Bargeld bei negativen realen Einlagenzinsen. Für Karpur sieht das nicht nach einer Blase aus.

Im Ländervergleich liege der jeweilige Multiplikator entweder nahe oder etwas unter den langfristigen Durchschnittswerten und teilweise sogar von den historischen Höchstständen entfernt. Der Anlagerat von Karpur lautet daher, bullisch zu bleiben.

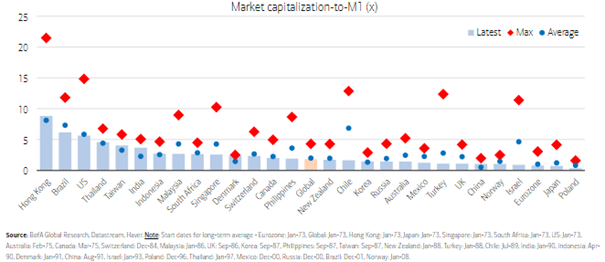

Marktkapitalisierung versus M1 im Ländervergleich

Die meisten Länder liegen nahe oder unter ihren langfristigen Durchschnittswerten und sind weit von ihren historischen Höchstständen entfernt.

Schlussbemerkung der Redaktion: Die Ausführungen der Bank of America lesen sich interessant und schlüssig. Wie immer an den Börsen gibt es aber natürlich keine Garantie dafür, dass sich ein unterstelltes Szenario tatsächlich erfüllt oder sich historische Erfahrungen wiederholen. Allerdings ist es auch an der Börse oft so, dass sich die Geschichte reimt.

& Profi-Tools von

& Profi-Tools von