Liebe Leser,

die Dollar-Schwäche hat in den vergangenen Wochen die Rendite von US-Aktien für europäische Anleger reduziert. Von März 2020 bis Januar 2021 ist der USD-Index um circa 12 % abgewertet. Sollte man als europäischer Anleger Angst haben und keine US-Aktien mehr kaufen? Nein, denn Währungsprognosen sind enorm schwierig und oftmals reine Zufallsaussagen. Allerdings sollte man sich auf jedes Szenario vorbereiten, um schnellstmöglich reagieren zu können.

Dies hat einen entscheidenden Vorteil: Wenn die Börse zusammenbricht und keiner damit rechnet, sind die meisten Investoren vor Angst gelähmt. Sie können nicht mehr rational handeln geschweige denn vorteilhafte Entscheidungen treffen. Dies ist einer der Gründe, warum Investoren aus Angst vor weiteren Verlusten am Tief ihre Aktienpositionen abstoßen. Die meisten Anleger wissen, dass es sich dabei um einen Fehler handelt, allerdings handeln sie unter Stress trotzdem irrational.

Dieses Beispiel lässt sich auch auf den USD übertragen. Was, wenn der USD um weitere 10 % zum Euro abwertet und gerade gekaufte US-Aktien ohne Kursbewegungen auf einmal im Minus stehen? Als Anleger wird das Fällen einer Entscheidung in dieser Situation einfacher, wenn man das Szenario vorher in Ruhe durchgespielt hat. Dahingehend schauen wir uns nun an, welche Aktien von USD-Schwäche profitieren – denn US-Aktien werden es in den meisten Fällen nicht sein. Viel Spaß!

Tipp: Im TraderFox Live-Trading wird der Markt täglich kommentiert. Im letzten Jahr konnte eine Rendite von 60 % erzielt werden! Sollte es zu eklatanten Bewegungen im Goldpreis oder USD kommen, wird Jörg Meyer, unser Head of Trading, auf die Preisbewegungen aufmerksam machen. Außerdem ist das Live-Trading gerade für Anfänger, die einem professionellen Trader über die Schulter schauen wollen, interessant.

Die Intermarket-Analyse ist notwendig, um die Abwertung des USD zu verstehen

Die Intermarket-Analyse untersucht das Zusammenspiel unterschiedlicher Finanzmärkte (Aktien, Anleihen, Währungen und Rohstoffe). Die Intermarket-Relationen ändern sich zwar im Zeitverlauf, allerdings gibt es einige sehr beständige Relationen, die sich in der Vergangenheit kaum änderten. Eine dieser Relationen ist die folgende: Eine Abwertung des USD geht in der Regel mit einer Aufwertung von Rohstoffen einher. Eine Aufwertung des USD (= USD-Stärke) geht in der Regel mit fallenden Rohstoffpreisen einher. Diese Relation war in den vergangenen zehn Jahren sehr beständig, wie der folgende Chart zeigt. Die Abwertung des USD im Jahr 2020 ging mit einer Aufwertung der Rohstoffe (GSCI - Rohstoffindex) einher.

Welche Faktoren könnten für eine weitere Abwertung des USD sprechen?

Prinzipiell können zwei Faktoren zu einer weiteren Abwertung des USD führen: Expansive Fiskal- und Geldpolitik. Joe Biden möchte ein weiteres Stimulus-Paket (Corona-Hilfen, Infrastruktur und Green Energy) verabschieden. Insgesamt beläuft sich das Paket auf ein Volumen von 1,9 Bio. USD. Sollte das Paket durchgesetzt werden, dürfte nicht nur die Staatsverschuldung der USA steigen, sondern es könnte auch zu einer weiteren Abwertung des USD kommen.

Hinzu kommt, dass die FED höchstwahrscheinlich expansiv bleiben wird. Die Verschuldungsquote der USA liegt bei 130 % (Europa: 93,90 %, China: 61,70 %). Allerdings steigen die Anleihezinsen seit Mitte 2020 und liegen mittlerweile bei über 1 % (10-jährige US-Anleihe). Dies erhöht die Refinanzierungskosten der USA. Weitere Anleihekäufe der FED würden die Anleiherendite wieder absenken, was zu geringeren Refinanzierungskosten führt. Dementsprechend sind weitere Anleihekäufe im Zusammenhang mit steigenden Refinanzierungskosten nicht unwahrscheinlich. Steigende Anleihekäufe und Niedrigzinsen führen ebenfalls zu inflationären, also USD-abwertenden Tendenzen.

Welche Faktoren sprechen für weiterhin steigende Rohstoffpreise?

Viele Anleger gehen heute davon aus, dass mit Rohstoffen nichts zu gewinnen ist. Allerdings sollte man mit dieser Aussage vorsichtig sein. Zwischen 2002 und 2008 haben die Rohstoffmärkte sieben Mal so stark abgeschnitten wie der Aktienmarkt. In vielen Zeiträumen in der Vergangenheit (z.B. in den 1970ern) waren die Rohstoffmärkte der stärkste Markt der Welt. Oftmals wurden markante Rohstoffwenden durch ansteigende Rohstoff-Aktien oder einen ansteigenden Goldpreis angekündigt. Der Goldpreis ist bereits vor circa zwei Jahren angefangen zu steigen und könnte nun auch Rohstoffe in eine Hausse führen. Außerdem steigt der Kupferpreis sehr konstant. Kupfer ist ein vorauslaufender Wirtschaftsindikator und ein steigender Kupferpreis wird in vielen Fällen mit einer starken Wirtschaft gleichgesetzt. Dahingehend ist ein steigender Kupferpreis nicht nur ein starkes Zeichen für die Wirtschaft, sondern auch ein starkes Zeichen für andere Rohstoffe, da die Nachfrage aus der Wirtschaft hoch sein dürfte.

Außerdem war die wirtschaftliche Erholung in China schneller als in den westlichen Ländern. China ist der größte Rohstoffimporteur der Welt und bestimmt somit maßgeblich die Rohstoffnachfrage. Da China sich schnell erholt hat, dürfte die Nachfrage nach Rohstoffen wieder anziehen. Hinzu kommt, dass Transportaktien (DHL, FedEx, Schifffahrtsaktien, wie z.B. Maersk oder Hapag Lloyd) haussieren. Dies ist ebenfalls ein positives Zeichen für die Wirtschaft, denn wenn viele Produkte nachgefragt und entsprechend produziert werden, lässt sich dies unter anderem an einem steigenden Transport-Aufkommen erkennen. Haussierende Transportaktien sind ein positives Zeichen für die Wirtschaft. Der Freight Index, ein Index für die Frachtraten bei Schifffahrtsunternehmen, hat sich beispielsweise seit April 2020 fast verdreifacht. Schifffahrtsunternehmen haben für eine lange Zeit gelitten, allerdings scheint nun eine Trendwende in Sicht zu sein. Die Frachtraten steigen wieder und die Aktienkurse und Unternehmensmeldungen von Transportunternehmen deuten auf eine starke wirtschaftliche Erholung hin.

Artikel-Tipp: Eine nachhaltige Trendwende in der Schiffahrt

Ein ebenfalls positiver Faktor für Rohstoffe ist die Bank of America Global Fund Manager Survey. Diese fand heraus, dass viele Fondsmanager im Jahr 2021 auf steigende Preise bei Emerging Markets (meist Rohstoff-Exporteure), dem S&P500 und Rohöl spekulieren. Die Rohstoffpreise (vor allem der Rohölpreis) sind also auch für institutionelle Anleger derzeit interessant. Aufgrund der Hausse der Green Energy Aktien könnte Rohöl in Vergessenheit geraten sein. Allerdings stieg in den letzten Jahren der Verbrauch von Rohöl kontinuierlich an und in vielen Bereichen gibt es kein Substitut. Rohöl wird weiterhin für die Wirtschaft relevant sein und der Preisanstieg in den letzten Wochen reflektiert eine steigende Nachfrage nach Öl.

Rohstoffe und Inflation – Wie ist hier die Beziehung?

Von vielen Ökonomen wird das Inflationsrisiko auf Sicht von 2-3 Jahren hoch eingeschätzt. Allerdings kann niemand sagen, wann die Inflation eintreten wird bzw. ob überhaupt eine Inflation eintreten wird. Falls es zu einer höheren Inflation kommt, dürfte diese allerdings positiv für Rohstoffe sein, denn Rohstoffe als "harte Assets" gelten, wie auch Gold, als Absicherung bzw. Schutz vor Inflation. Eine steigende Inflation ist also eine Art Katalysator für Rohstoffpreise. In den letzten Jahren war der USD relativ stark und die Inflation gleichzeitig niedrig. Dieses Umfeld führte zu einem 10-jährigen Bärenmarkt bei Rohstoffen. Mittlerweile werden viele Rohstoffe Nahe ihrer Produktionskosten gehandelt. Außerdem sind die Zinsen auf null, was dazu führt, dass weitere Kurssteigerungen bei Anleihen unwahrscheinlich sind. Dies wiederum führt dazu, dass Anleger zunehmend Rohstoffe relativ zu Anleihen favorisieren, da mit Anleihen weder auf steigende Zinsen noch auf steigende Kurse spekuliert werden kann. Die Rohstoff-Anleihen-Relation zeigt ein klares Bild: Rohstoffe könnten aus dem Abwärtstrend ausbrechen. Dies bedeutet, dass Rohstoffe gegenüber Anleihen zunehmend favorisiert werden.

Wenn durch USD-Schwäche Rohstoffpreise steigen, welche Aktien profitieren dann?

USD-Schwäche führt zu steigenden Rohstoffpreisen – diese inverse Beziehung ist nach wie vor intakt. USD-Schwäche bedeutet allerdings auch, dass Auslandswährungen tendenziell stark sind. Diese Stärke dürfte vor allem auf die Währungen von Rohstoff exportierenden Ländern, wie z.B. Kanada oder Australien, zutreffen. Ein abwertender USD, bzw. ein aufwertender kanadischer oder australischer Dollar, dürfte nicht nur zu steigenden Rohstoffpreisen, sondern auch zu steigenden Kursen bei Rohstoffaktien aus Kanada und Australien führen. Eine kanadische Aktie, welche von einem weiterhin abwertenden USD profitieren dürfte, ist Franco-Nevada.

Tipp: TraderFox Katapult ist das Ausbildungsprogramm von TraderFox. Wir disruptieren damit die Ausbildungs-Industrie, denn ein Börsenseminar kostet lediglich 15 Euro - nicht mehrere Tausend Euro.

Franco-Nevada – Investitionen in Minen-Projekte

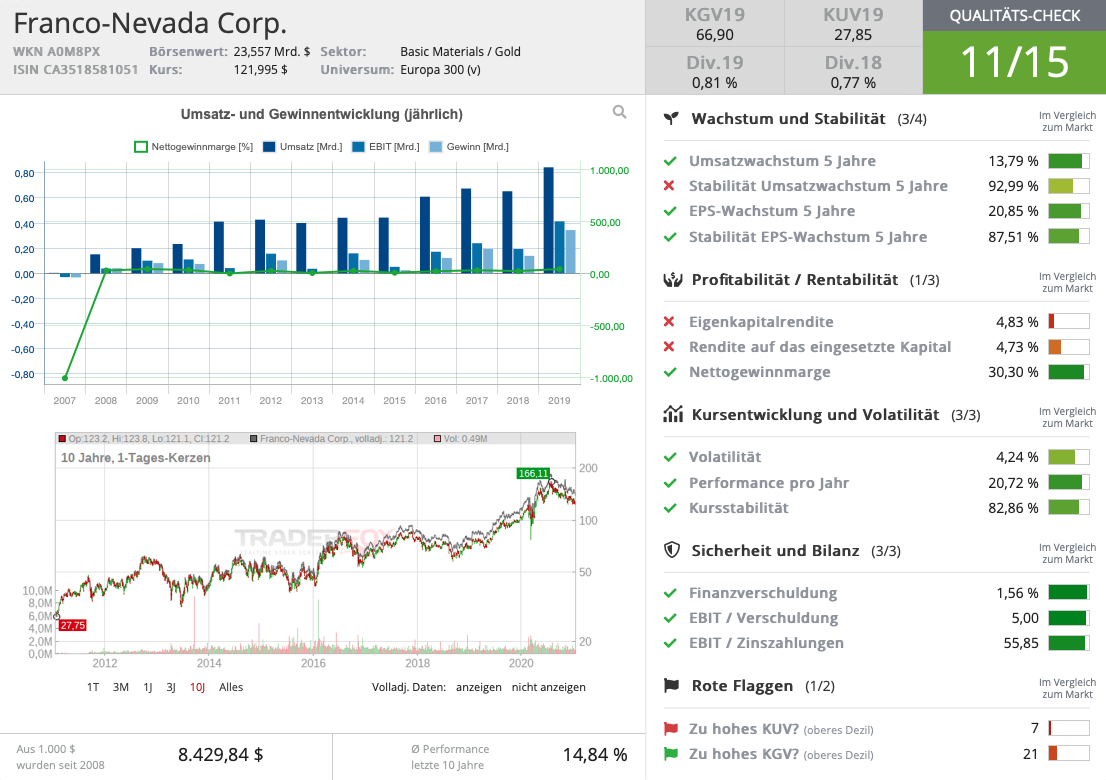

Franco-Nevada ist ein führendes Royalty- und Streaming-Unternehmen mit Fokus auf das Edelmetall Gold. Streaming-Unternehmen bedeutet, dass Franco-Nevada keine Minen besitzt und keine Projekte oder Exploration betreibt. Stattdessen investiert Franco-Nevada in Minen und Projekte und verdient somit Geld durch Lizenzgebühren und Beteiligungen. Dieses Geschäftsmodell hat einige Vorteile: Zum einen wirft ein Streaming-Geschäftsmodell deutlich höhere Free Cashflows als konventionelle Minen-Betreiber ab, da geringere / keine Finanzierungs- oder Betriebskosten anfallen. Zum anderen ist das Unternehmen nicht von Kosteninflation betroffen. Unter Kosteninflation versteht man, dass für Minen-Betreiber die Kosten steigen, wenn der Goldpreis steigt. Franco-Nevada hingegen kann die Margen proportional zu steigenden Rohstoffpreisen steigern. Außerdem ermöglicht das Franco-Nevada-Geschäftsmodell das Diversifizieren von Risiken, die mit Minen in politisch instabilen Regionen verbunden sind. Hinzu kommt., dass Franco-Nevada deutlich mehr Beteiligungen besitzen kann als ein operatives Unternehmen verwalten könnte. Franco-Nevada beschreibt eine Investition in ihre Aktie folgendermaßen: Das Rendite-Potenzial ist höher als bei einem Gold-ETF und die Risiken sind geringer als bei einem konventionellen Minen-Betreiber. Diese Aussage ist zutreffend und das Management kann einen erfolgreichen Track Record vorzeigen. In den letzten drei Jahren konnte Franco-Nevada den Umsatz um durchschnittlich 11,42 % pro Jahr und den Gewinn um durchschnittlich 37,76 % pro Jahr steigern. Da die Entwicklung der Aktie allerdings stark von der Entwicklung des Goldpreises abhängt, dürfte ein Franco-Nevada-Investment jedoch auch immer eine Spekulation auf den Goldpreis sein. Der TraderFox Qualitäts-Check gibt der Aktie 11/15 Punkten.

Fazit

Ein abwertender US-Dollar beflügelt tendenziell Rohstoffe, u.a. auch Gold und Silber. Da Währungsprognosen äußerst schwierig sind, lässt sich kaum eine Aussage darüber treffen, ob der US-Dollar noch weiter abwerten wird. Außerdem unterliegt dieser Artikel einem Risiko: Wenn es zu einer Konsolidierung bzw. Korrektur am Aktienmarkt kommt, fließt dann wieder mehr Geld in den US-Dollar? In Korrekturen gewinnt der US-Dollar in vielen Fällen an Stärke, da er nach wie vor die Weltreservewährung ist. Allerdings gibt es ebenfalls einige Katalysatoren, die zu abwertenden Impulsen und steigenden Rohstoffen führen könnten, wie z.B. die Stimulus-Pakete und weitere Anleihekäufe. Dieser Artikel soll lediglich eine Handlungsmöglichkeit aufzeigen, wie man auf einen stark abwertenden US-Dollar reagieren könnte.

Tipp: Der TraderFox Qualitäts-Check ist gratis!

& Profi-Tools von

& Profi-Tools von