Joel Greenblatt ist bekannt für seine Value-Investmentstrategie, die "Börsenzauberformel". Er schuf damit ein regelbasiertes System zur Auswahl vielversprechender Aktien, das neben herausragenden Ergebnissen vor allem eines sein sollte: simpel. Denn Greenblatt erkannte den Schwachpunkt klassischer Value-Investing-Ansätze, die zumeist zu kompliziert und wissensintensiv für Privatanleger sind. In seinem Buch "The Little Book that Beats the Market" stellte er seine einfache Strategie vor und belegte auch gleich den außergewöhnlichen Erfolg dieser Methode.

Greenblatt lehrt an der Columbia Business School und führt seit 1985 den von ihm gestarteten Hedge-Fonds Gotham City. Zwischen 1985 und 2004 erzielte sein Hedge Fonds 40 % pro Jahr, während es der S&P 500 Index auf "nur" 12,4 % Jahresrendite brachte.

Greenblatts Börsenzauberformel

Keep it simple: Bei seiner Zauberformel grenzt Greenblatt von vornherein die Aktienauswahl ein. So müssen die Werte eine Mindestmarktkapitalisierung aufweisen, in den USA beheimatet sein und nicht dem Energie- oder Finanzsektor angehören. Anschließend fokussiert er sich auf lediglich zwei Kennzahlen: Zur Ermittlung der Gewinnrendite wird der operative Gewinn eines Unternehmens ins Verhältnis zum Gesamtunternehmenswert ("Enterprise Value") gesetzt. Je höher die Gewinnrendite, desto günstiger ist das Unternehmen bewertet. Die Kapitalrendite ist im Gegensatz zur Gewinnrendite eine Qualitätskennzahl und wird von Greenblatt als Verhältnis aus dem EBIT, also dem Ergebnis vor Zinsen und Steuern, zu den materiellen Nettovermögenswerten definiert. Je höher die Gewinnrendite desto mehr Gewinn wird im Vergleich zum eingesetzten Kapital erzielt. Zuletzt sortiert Greenblatt die Aktien danach, welche bei beiden Kennzahlen die besten Werte aufweisen.

Doch attraktive Qualitätsunternehmen sind selten günstig bewertet und das gilt besonders in bullischen Marktphasen. Doch Greenblatt rät, nicht zur sehr auf den Gesamtmarkt zu achten, weil es immer einzelne Aktien oder Unternehmen gäbe, die gerade Chancen böten. Um diese herauszupicken, bevorzugt er den Cashflow vor Umsatzentwicklung oder Buchwert. Und rät Anlegern zu Geduld, damit die Unternehmen ihr Potenzial auch wirklich zu entfalten können.

"Preise schwanken weniger stark als Werte. Genau darin liegen die Chancen. (…) Wenn man billig einkauft, muss man Geduld mitbringen und abwarten bis der Markt einem zustimmt."

(Joel Greenblatt)

Top Transaktionen im 1. Quartal 2024

Zum Ende des Quartals hatte Joel Greenblatts Portfolio von Gotham Capital einen Wert von 6,6 Mrd. USD nach 5,4 Mrd. im Vorquartal. Und schon das war eine erhebliche Steigerung von den 4,8 Mrd. USD Ende September 2023. Er hielt 1.368 Werte, darunter 166 Neuaufnahmen. Seine Turnover-Rate lag erneut bei hohen 20 %.

Greenblatt setzt nach wie vor auf einen breiten Marktaufschwung, der vor allem von den Technologieschwergewichten getragen wird. Er hat deshalb den S&P 500 ETF Trust ETF um weitere 26 % aufgestockt.

Des Weiteren hat er seine Position an Börsenliebling NVIDIA um starke 55 % weiter ausgebaut und mit dem führenden AI-Play genau richtig gelegen.

Beherzt zugegriffen hat Greenblatt auch im Energiesektor, wo er seinen Bestand an Duke Energy mehr als verzehnfacht und bei Marathon Oil knapp vervierfacht hat. Beide Unternehmen haben ihren Schwerpunkt in der Öl- und Gasförderung in den USA, wo es zuletzt zu einer Reihe von Fusionen und Übernahmen kam. Die Nachfrage nach Rohöl dürfte aufgrund der wirtschaftlichen Stärke der USA und der Maßnahmen der OPEC, das Angebot zu beschränken, hoch bleiben. Der Bedarf an Elektrizität durch KI-Anwendungen und die steigende Nachfrage nach Erdgas, insbesondere durch LNG-Exporte, stützt die langfristig positiven Perspektiven und machen den Energiesektor zu einer stabilen und attraktiven Anlageoption außerhalb des Technologiesektors.

Bei Medtronic erhöhte Greenblatt seinen Einsatz um 275 %, bei Honeywell um 570 % und bei Builders FirstSource um 88 %. Neu im Portfolio ist hingegen das amerikanische Halbleiterunternehmen Quorvo, das weltweit Technologien und Produkte für Hochfrequenzsysteme in der Breitbandkommunikation entwickelt und damit erheblich vom 5G-Ausbau profitiert.

Beim Hersteller verpackter Lebensmittel JM Smucker drückte Greenblatt hingegen auf den Verkaufsknopf und warf 77 % seiner Aktien raus. Bei Hologic waren es mit 61 % nicht ganz so viele, aber beide Positionen könnten vor dem endgültigen Exitus stehen.

Top Positionen zum Ende des 1. Quartals 2024

In Greenblatts breit gestreutem Portfolio führen weiterhin Technologiewerte mit 18,3 % vor Industriewerten mit einer Gewichtung von 13,0 % und zyklischen Konsumwerten mit 10,8 %. Der Gesundheitssektor folgt mit 8,8 %, dahinter haben die Finanzwerte sich mit 5,9 % wieder an den defensiven Konsumwerten vorbeigeschoben, die es auf 5,5 % bringen.

An der Spitze von Greenblatts Portfolio liegen weiterhin der S&P 500 ETF Trust ETF, der es nach der jüngsten Aufstockung und starker Kurszuwächse nun auf 9,9 % bringt, vor dem Gotham Enhanced 500 ETF mit 5,5 % und dem iShares Core S&P 500 ETF mit 1,6 % Gewichtung.

Nach der ETF-Dreierspitzengruppe folgen Einzelwerte und der KI-Dominator NVIDIA hat sich hier den Spitzenplatz erkämpft, nachdem Greenblatt erneut aufgestockt und die Aktie ihre Rallye der letzten Wochen, Monate und Jahre unbeirrt fortgesetzt hat. Mit Apple, Microsoft, Alphabet, Amazon und Meta Platforms folgen weitere "Magnificent Seven", die auch allesamt zu den größten Kunden von NVIDIA zählen und Schwergewichte im S&P 500 Index sind, so dass Greenblatts starke Zuwächse der letzten Monate im Portfolio ganz überwiegend auf diese Technologie-Dominatoren zurückzuführen sind.

Auch die siebtplatzierte Snowflake gehört dem Technologiesektor an. Das Unternehmen bietet einen cloudbasierten Datenspeicher- und Analysedienst an ("Data-as-a-Service") und ermöglicht es seinen Kunden, Daten mithilfe von cloudbasierter Hardware und Software zu speichern und zu analysieren. Warren Buffetts Berkshire Hathaway hatte im Herbst 2020 direkt vor dem Snowflake-Börsengang 550 Mio. USD in Snowflake investiert, Greenblatt war dann zwei Jahre später im Herbst 2022 eingestiegen. Mit seinen Quartalszahlen konnte Snowflake zuletzt erneut überzeugen, der Aktienkurs kennt aber nur den Rückwärtsgang.

Und dann ist da noch das "Value-Feigenblatt" in Greenblatts Portfolio, der Gotham 1000 Value ETF seiner eigenen Fondsgesellschaft. Bis 2014 haben Value-Aktien und Nebenwerte die großen Technologiewerte klar outperformt, doch seitdem hinken sie kräftig hinterher. Immer wieder wird auf dieses Missverhältnis hingewiesen, das sich in früheren Börsenzyklen alle paar Jahre umgekehrt hat. Doch auf dieses Ereignis warten Value-Investoren schon seit Jahren, während die Technologieriesen ihre Outperformance weiter ausbauen. Und ein Ende dieses Trends ist bisher nicht abzusehen.

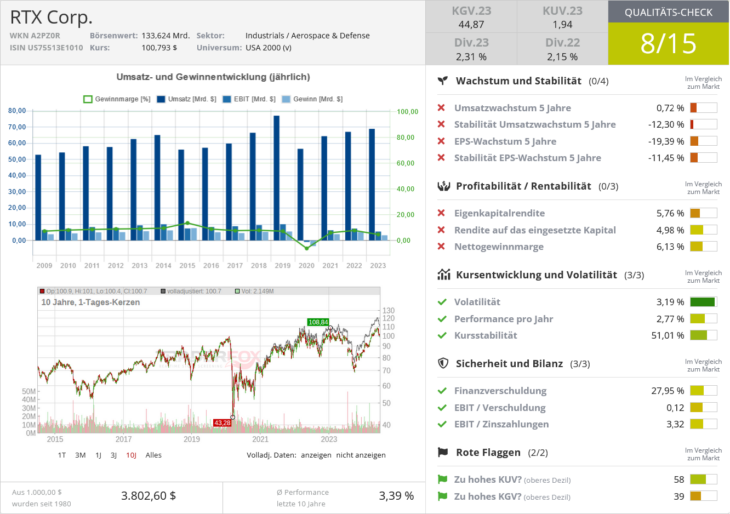

Im Fokus: RTX Corp.

Keine große Rolle spielen in Greenblatts Portfolio die Sektoren Raum- und Luftfahrt und Verteidigung. Dabei füllen sie seit zwei Jahren die Schlagzeilen. RTX ist einer der führenden US-Rüstungskonzerne, der aus Raytheon Technologies hervorging. Nach der Fusion von United Technologies mit Raytheon hat der Konzern seine beiden Tochtergesellschaften Otis Elevator und Carrier Corp. ausgegliedert und als separate Unternehmen an die Börse geführt. Raytheon wurde anschließend in RTX Corp umbenannt und entwickelt und produziert Technologie im Bereich der Verteidigung und der Luft- und Raumfahrt, darunter Flugzeugtriebwerke, Avionik, Cybertechnologie, Raketen, Luftabwehrsysteme und Drohnen.

Die drei maßgeblichen Tochterunternehmen sind Pratt & Whitney, Collins Aerospace und Raytheon. Collins Aerospace hat sich auf fortschrittliche Strukturen, Avionik, Innenausstattung, Missionssysteme sowie Energie- und Steuersysteme spezialisiert, die Kunden in der kommerziellen, regionalen Geschäftsluftfahrt und im militärischen Bereich bedienen.

Pratt & Whitney entwickelt, fertigt und wartet die (nach eigenen Angaben) weltweit modernsten Flugzeugtriebwerke und Hilfstriebwerke für Verkehrs-, Militär- und Geschäftsflugzeuge. Im letzten Jahr hatte Pratt & Whitney mit erheblichen Problemen zu kämpfen. Wegen der Verwendung eines schadhaften Pulvers mussten Hunderte von Triebwerken zurückbeordert und einer Kontrolle bzw. einer Überarbeitung unterzogen werden. Die Kosten beliefen sich auf mehrere Milliarden Dollar und ließen den Aktienkurs im Herbst ordentlich einbrechen.

Raytheon ist die Rüstungssparte von RTX und dürfte vor allem für seine Patriot-Abwehrraketen bekannt sein, produziert aber auch andere Raketen wie die AIM-9 Sidewinder, Torpedos und Marschflugkörper. Zudem produziert man Radarsysteme für fast jedes Kampfflugzeug der US Air Force.

Honeywell ist weltweit der größte Rüstungskonzern gefolgt von Raytheon. Es schließen sich Lockheed, Safran, Northrop Grumman, General Dynamics, BAE Systems an. Der Aktienkurs von RTX kam in den letzten fünf Jahren kaum von der Stelle. Vor dem Coronacrash versuchte er sich an der Marke von 100 USD, um dann auf 50 USD abzustürzen. Die anschließende Erholung führte den Kurs zurück an die 100-USD-Marke, doch die Ausbruchsversuche gingen seitdem mehrfach schief und im Herbst 2023 erfolgte der Einbruch auf rund 70 USD. Nachdem das Desaster bei Pratt & Whitney nun operativ und in den Geschäftszahlen verarbeitet ist, hat sich auch der Aktienkurs wieder erholt. Ein nachhaltiges Etablieren oberhalb von 100 USD ist bisher aber nicht gelungen. Aber das könnte sich bald ändern, denn die Geschäfte laufen weiterhin prächtig.

Insbesondere die Luftverteidigung spielt im Ukrainekrieg eine entscheidende Rolle und mehrere NATO-Staaten, darunter auch Deutschland, haben der Ukraine einige ihrer eigenen Patriot-Systeme zur Verfügung gestellt. Die fehlen nun natürlich und werden sukzessive nachgerüstet. Zudem wurden die Ukrainer an den F16-Kampfflugzeugen geschult, die nun bald zum Einsatz kommen sollen. Und auch hier gilt, dass die NATO-Staaten ihre zugunsten der Ukraine ausgedünnten eigenen Bestände mit modernen Neuanschaffungen auffüllen.

Damit aber nicht genug: durch Russlands Angriffskrieg gegen die Ukraine hat sich die Bedrohungslage für West- und Mitteleuropa deutlich erhöht. War ein Angriffskrieg aus dem Osten in den letzten 20 Jahren keine als real eingeschätzte Bedrohung mehr, steht dies auf der Agenda nun ganz oben. Und die NATO-Staaten müssen ihre ausgedünnten Armeen und Bestände entsprechend um- und aufrüsten. Inzwischen erreichen immer mehr von ihnen das schon vor langer Zeit, aber zumeist ignorierte, NATO-Ziel von 2 % des BIP für Verteidigungsausgaben. Dass Donald Trumps Chancen, der nächste US-Präsident zu werden, nach dem verpatzten TV-Duell von Amtsinhaber Joe Biden kräftig gestiegen sind, sorgt für einen zusätzlichen Schub. Denn Trump hatte in seiner Amtszeit zwischen 2017 und 2021 keinen Held daraus gemacht, dass die USA unter seiner Führung nicht länger bereit sind, die Verteidigung Europas quasi im Alleingang zu übernehmen und dass die Europäer viel mehr eigenes Engagement an den Tag legen müssten. Und das geschieht nun. Sehr zur Freude von Rüstungskonzernen wie Honeywell und RTX. Umsatz- und Gewinnsteigerungen über mehrere Jahre sind hier relativ sicher anzunehmen und das in einem erhöhten Maße als in den vergangenen Jahren. Selbst wenn der Ukrainekrieg mal enden sollte, wonach es aktuell nicht aussieht. Greenblatt setzt in diesem Sektor erste Duftmarken, weitere könnten folgen.

Quelle: Qualitäts-Check TraderFox

Eigene Positionen: Microsoft, NVIDIA

& Profi-Tools von

& Profi-Tools von