"Tiger Cup" Steve Mandel zählt zu den erfolgreichsten Hedgefonds-Managern unserer Zeit. Nach seinem M.B.A. an der Eliteuniversität Harvard stieß er im Alter von 28 Jahren als Analyst zu Goldman Sachs. Doch seine wohl beste Entscheidung traf Steve Mandel 1990, als er beim damals revolutionären Hedgefonds Tiger Management und dessen Gründer Julian Robertson anheuerte.

Robertson, der mit einem durchschnittlichen ROI von über 30 % zu den erfolgreichsten Fondsmanagern des letzten Jahrhunderts gehört, war aber nicht nur ein großartiger Investor, sondern ein mindestens ebenso guter Lehrer. Zu seinen Schülern gehören neben Steve Mandel 50 der erfolgreichsten Fonds Manager der Welt, die als "Tiger Cups", die Tigerwelpen, bezeichnet werden. Unter Robertsons schützenden Händen entwickelte sich der damals 34-jährige Mandel zu einem sehr erfolgreichen Investor und nach sieben lehrreichen Jahren wagte er 1997 den Schritt in die Selbständigkeit: er gründete den unter seiner Regie stehenden Hedgefonds Lone Pine Capital LLC, den er nach einem Baum an seiner Alma Mater Dartmouth College benannte, der einen Blitzeinschlag überlebt hatte.

Mit seinem Fokus auf Wachstumsunternehmen erzielte Mandel über viele Jahre hinweg eine durchschnittliche Rendite von über 20 % pro Jahr. 2019 schied er aus dem aktiven Management aus und fungiert seitdem als Managing Director des Unternehmens. Mit dem Börseneinbruch Ende 2021 und dem Ausverkauf im Technologiesektor dank der stark gestiegenen Notenbankzinsen ging auch Lone Pines Erfolgsserie zu Ende, die aggressive Strategie wurde überdacht. Man setzt zwar weiterhin auf stark wachsende Unternehmen, jedoch wird nun viel mehr Wert auf Profitabilität und Marktdominanz gelegt - und diese angepasste Strategie zahlt sich aus.

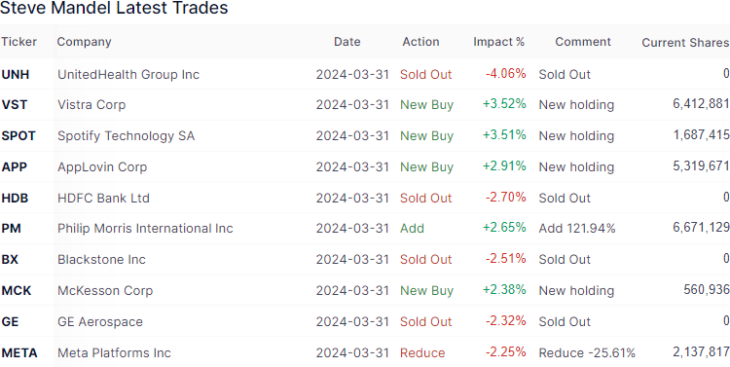

Top Transaktionen im 1. Quartal 2024

Steve Mandel pflegt einen aktiven und fokussierten Investmentstil; er setzt nur auf die aussichtsreichsten Unternehmen. Seine Turnoverrate lag im letzten Quartal bei sehr hohen 19 % und unter den nun 26 Werten in seinem Portfolio finden sich fünf Neuaufnahmen, während der Depotwert von 11,6 auf 12,7 Mrd. USD weiter zulegen konnte.

Die größte Auswirkung auf Steve Mandels Portfolio hatte der Komplettverkauf des größten US-Krankenversicherers UnitedHealth. Seine Position hatte er ursprünglich im 2. Quartal 2017 aufgebaut, als die Aktie um die 170 USD schwankte und im folgenden Quartal zu Kursen zwischen 185 und 200 USD um mehr als 150 % erhöht. In der Folgezeit gab es einige Kauf- und Verkaufstransaktionen, aber unterm Strich hat Mandel mit UnitedHealth kräftig Geld verdient.

Das gilt nicht für die HDFC Bank Ltd., die er ungefähr zu dem Kurs wieder abgestoßen hat, den er beim Einstieg im 2. Quartal 2022 bezahlt hatte. Noch kürzer im Bestand hatte er Blackstone, die er mit einem Depotgewicht von 2,5 % erst im 2023er-Schlussqaurtal gekauft hatte. Der weltgrößte Alternative Asset Manager mit mehr als 1 Bio. USD an Assets under Management und Schwerpunkt auf Immobilieninvestments gehört zu den großen Profiteuren sinkender Zinsen, doch die urpsürnglich für das Frühjahr erwartete Zinswende wurde bekanntlich bisher immer wieder verschoben.

Des Weiteren hat sich Mandel von GE Aerospace getrennt. Das noch bis vor einigen Wochen unter General Electric firmierende Unternehmen war vor 25 Jahren der wertvollste Konzern der Welt und hatte seitdem einen beispiellosen Absturz hinter sich. Erst unter der Führung des ehemaligen Danaher-Chefs Larry Culp konnte man einen erfolgreichen Turnround hinlegen und nach mehreren Spartenverkäufen spaltete GE Anfang 2023 seine Gesundheitssparte GE Healthcare ab und Ende des 1. Quartals erfolgte der Spin-off der Enegriesparte GE Vernova. Zurück blieb der Luft- und Raumfahrtbereich, der nun als GE Areospace firmiert und von Larry Culp geführt wird. Die weiter unter dem Börsenkürzel GE notierende Aktie konnten in 2023 ihren Aktienkurs annähernd verdoppeln und auch in 2024 bisher zwei Drittel draufsatteln. Steve Mandel war bei GE erst im 2023er-Schlussquartal eingestiegen und machte hier nun mit einem kurzfristigen Gewinn von rund einem Drittel Kasse.

Starke Kursgewinne verzeichnete auch die Aktie der Facebook-Mutter Meta Platforms zum Jahrestart und Steve Mandel reduzierte seine Position um ein Viertel. Der Kurs notiert gut 40 % über seinem Einstiegspreis, den er vor einem halben Jahr auf den Tisch gelegt hatte.

Aufgestockt hat Mandel beim Zigarettenhersteller Philip Morris International, den er erst im Vorquartal frisch ins Depot gekauft hatte. Zudem gab es einige Neuerwerbungen.

Vistra Energy ist einer der größten Stromerzeuger und Energieeinzelhandelsanbieter in den USA. Nach der Übernahme von Energy Harbor im Jahr 2024 besitzt Vistra 41 Gigawatt an Kernkraft, Kohle, Erdgas und Solarenergie sowie eines der größten Batterieprojekte der Welt. Das Unternehmen beliefert 5 Mio. Kunden in 20 US-Bundesstaaten, darunter fast ein Drittel aller Stromkunden in Texas. Vistra war 2016 aus dem Konkurs der Energy Future Holdings als eigenständiges Unternehmen hervorgegagen und hatte 2018 Wettbewerber Dynegy übernommen.

Das schwedische Unternehmen Spotify ist einer der weltweit größten Anbieter von Musikstreamingdiensten und viele seiner 602 Mio. monatlich aktiven Nutzer finden sich in Deutschland. Das Unternehmen monetarisiert seine Nutzer über ein kostenpflichtiges Abonnementmodell, das als Premium-Dienst bezeichnet wird, und ein werbefinanziertes Modell. Die Einnahmen aus den Premium- und werbegestützten Diensten machen 86 % bzw. 14 % des Gesamtumsatzes von Spotify aus.

AppLovin ist ein Technologieunternehmen mit einem eigenen Ökosystem für mobile Apps. Seine Softwarelösungen bieten Entwicklern mobiler Apps Tools, mit denen sie ihr Geschäft durch die Automatisierung und Optimierung der Vermarktung und Monetarisierung ihrer Anwendungen ausbauen können.

Und schließlich stieg Mandel bei McKesson ein, einem der drei führenden Pharmagroßhändler in den USA.

Top Positionen am Ende des 1. Quartals 2024

Technologiewerte dominieren weiterhin Mandels Portfolio mit einem Anteil von 44,6 % vor den wieder auf den zweiten Rang zurückgekehrten zyklischen Konsumwerten, die es auf 15,4 % bringen. Und auch die drittplatzierten Kommunikationsdienste haben sich mit einer Gewichtung von 14,4 % an den zuvor zweitplatzierten Finanzwerten vorbeigeschoben, die es mit 13,7 % nur noch auf Platz vier schaffen. Dahinter folgen mit großem Abstand defensive Konsumwerte und Versorger mit jeweils 4,8 % Anteil sowie die abgeschlagen auf dem letzten Rang liegenden Gesundheitswerte mit 2,4 %. Der Verkauf von UnitedHealth wog beinahe doppelt so schwer wie der Neueinstieg bei McKesson.

Mandels drei Top-Positionen bringen mehr als ein Fünftel Gewichtung auf die Depotwaage, die fünf Top-Werte auf mehr als ein Drittel. Das Depotschwergewicht ist weiterhin die Facebook-Mutter Meta Platforms mit knapp 8 %, doch dahinter haben sich Taiwan Semiconductor und Microsoft an Shoppinggigant Amazon vorbeigeschoben, der auf den vierten Platz abgerutscht ist.

Dahinter folgt weiterhin Saleforce auf dem fünften Rang. Der CRM-Softwarepionier wollte sich nach der großen Übernahme von Slack für annähernd 28 Mrd. USD auch den Cloundanbieter Informatica einverleiben und für den SAP-Konkurrenten rund 11,5 Mrd. USD auf den Tisch legen. Doch die Übernahme scheiterte. Mit einem Börsenwert von rund 250 Mrd. USD ist Salesforce inzwischen im Dow Jones Index der zehnschwerste Wert und liegt damit nur noch knapp hinter American Express – SAP als stärkster DAX-Wert bringt es auf rund 208 Mrd. USD.

KKR ist dank starker Unternehmensergebnisse, erheblichen Investitionen in neue Beteiligungen und einer starken Aktienkursentwicklung um zwei auf den sechsten Platz vorgerückt. Der Manager Alternativer Assets hat rund 550 Mrd. USD Assets under Management und ist damit in etwa halb so groß wie Marktführer Blackstone. Lone Pine war hier im 1. Quartal 2023 eingestiegen, als die "kleine Bankenkrise" vor allem Finanzwerte tief in den Keller gedrückt hatte. Und seitdem hat sich der Aktienkurs von KKR mehr als verdoppelt.

Dank der massiven Aufstockung folgt Philip Morris nun als Mandels siebtgrößte Position vor den drei Softwarefirmen Intuit, Block und PTC Inc. PTC bietet weltweit Technologieplattformen und Lösungen für technische Entwicklungen an. Zum einen sind dies Softwarelösungen für Computer-Aided Design (CAD), Product-Lifecycle-Management (PLM) und Service-Lifecycle-Management (SLM), zum anderen stellt PTC im Bereich "Internet der Dinge" die ThingWorx Technologieplattform bereit, um die schnell anwachsende Datenmenge von intelligenten, vernetzten Produkten und Systemen zu erfassen, zu analysieren und zu vermarkten. Lone Pine war hier im 3. Quartal 2022 eingestiegen und kann sich seitdem über satte Kurszuwächse freuen, auch wenn der Aktienkurs seit einigen Wochen konsolidiert.

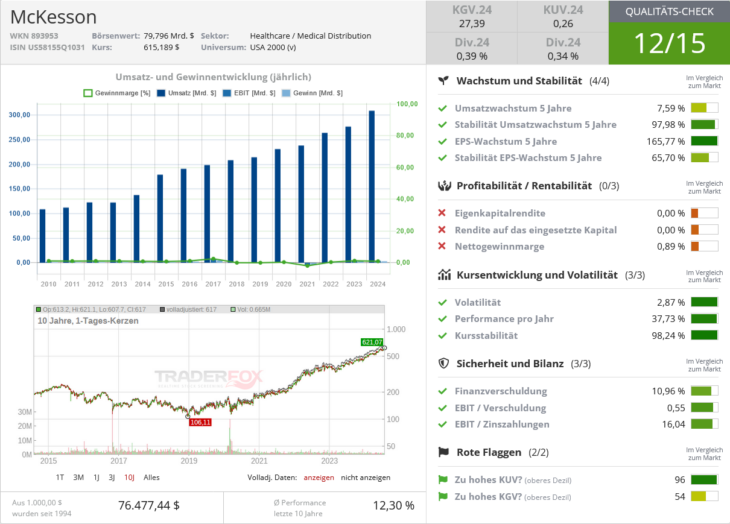

Aktien im Fokus: McKesson Corp.

Steve Mandels Fokus auf profitabel wachsende Unternehmen ist nicht auf den Technologiesektor beschränkt, wenn er andernorts entsprechende Chancen erkennt. Und die führen ihn aktuell auch in den Gesundheitssektor.

McKesson ist einer der drei führenden Pharmagroßhändler in den USA und vertreibt Marken-, Generika- und Spezialpharmazeutika an Apotheken, Krankenhausnetzwerke und Gesundheitsdienstleister. Mit seinen Wettbewerbern Cencora und Cardinal Health vereinen die drei Unternehmen über 90 % des US-amerikanischen Pharmagroßhandels auf sich, wovon gut ein Drittel auf McKesson entfällt. Außerhalb der USA ist McKesson im pharmazeutischen Großhandel und Vertrieb in Kanada tätig. Darüber hinaus liefert man medizinisch-chirurgische Produkte und Ausrüstungen an Gesundheitseinrichtungen und bietet eine Vielzahl von Technologielösungen für Apotheken an. Aus Deutschland, wo man vor gut zehn Jahren den Pharmagroßhändler Celesio übernommen hatte, hat man sich wieder zurückgezogen.

McKesson kauft Arzneimittel von den Herstellern, liefert sie aus und verkauft sie gewinnbringend an den Einzelhandel weiter. Das 1833 gegründete Unternehmen hat diesen Prozess seit fast zwei Jahrhunderten perfektioniert und konzentriert sich inzwischen vor allem auf wachstumsstarke Bereiche in der Onkologie und bei biopharmazeutischen Dienstleistungen. Zudem unterhält es strategische Partnerschaften mit Unternehmen wie CVS Health, Walmart oder Rite Aid.

Eine alternde Bevölkerung gibt McKesson Rückenwind, da die Menschen länger und mehr Gesundheitsprodukte und Arzneimittel benötigen. Die Coronapandemie mit der erhöhten Sterblichkeit, vor allem bei Senioren, hat hier für einen Einbruch gesorgt, doch mit der Rückkehr zum "neuen Normal" sind auch Umsätze und Ergebnisse wieder angestiegen. Und der Aktienkurs. Dieser legte in den letzten fünf Jahren um 325 % zu und alleine seit dem Jahresstart konnte er mehr als 30 % Zuwachs verbuchen.

Getragen wird diese starke Performance durch ebenso starke Geschäftszahlen. Im 1. Quartal war der Umsatz im Vergleich zum Vorjahr um 10,8 % auf 76,36 Mrd. USD gestiegen und der Nettogewinn ging mit 791 Mio. USD bzw. 6,02 USD je Aktie durchs Ziel. Nachdem McKesson mehrfach die Ergebniserwartungen übertroffen hatte, lag man zuletzt knapp darunter. Nach einer kurzen Verschnaufpause ging der Aktienkurs erneut in den Steigflug über und markierte Ende Juni ein neues Allzeithoch. Seitdem hat er Kraft gesammelt und schickt sich an, in neue Höhen vorzustoßen. Dabei kommt ihm die aktuell stattfindende Sektorrotation heraus aus KI- und Technologiewerten und hinein in klassische Sektoren durchaus zugute.

Quartalszahlen wird McKesson am 7. August vorlegen und dann wird sich zeigen, ob der Aufwärtstrend weiter anhält. Steve Mandel liegt mit seiner Position jedenfalls schon mal satt im Plus. Und das gelang ihm zuletzt wieder bei so einigen Werten…

Quelle: Qualitäts-Check TraderFox

Eigene Positionen: Blackstone, KKR, Microsoft

& Profi-Tools von

& Profi-Tools von