Ole Andreas Halvorsen managt in seinem Viking Global Hedgefonds mehr als 19 Milliarden Dollar und erzielte in den vergangenen 19 Jahren für seine Anleger eine durchschnittliche Jahresrendite von über 20 Prozent. Er führt ein stark konzentriertes Portfolio, in dem die zehn größten Positionen knapp die Hälfte des Depotwertes beisteuern.

Halvorsen gehört zu den sogenannten Tiger Cups, den Tigerwelpen. Die Bezeichnung geht zurück auf den legendären Hedgefonds-Manager Julian Robertson, der mit einem durchschnittlichen ROI von über 30 Prozent seiner Tiger Management Group zu den erfolgreichsten Fondsmanagern des letzten Jahrhunderts gehört. Robertson war aber nicht nur ein großartiger Investor, sondern ein mindestens ebenso guter Lehrer. Zu seinen Schülern gehören 50 der erfolgreichsten Fonds Manager der Welt, wie Stephen Mandel (Lone Pine), Rob Citrone (Discovery Capital Management), Philippe Laffont (Coatue Management), Lee Ainslie (Maverick Capital) und eben Andreas Halvorsen (Viking Global).

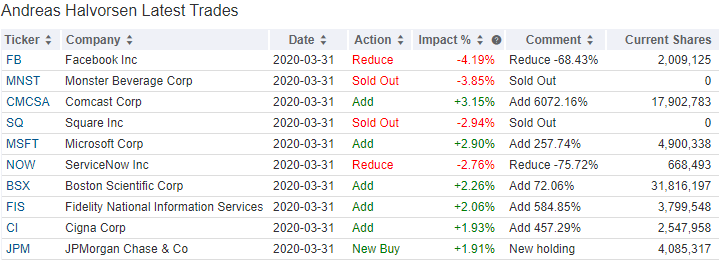

Top Transaktionen im 1. Quartal 2020

Andreas Halvorsen blieb auch im ersten Quartal seinem aktiven Stil treu und wirbelte sein Depot kräftig durcheinander. Seine Turnoverrate lag bei hohen 38 Prozent und zum Quartalsende hielt er 64 Positionen, darunter 20 neue.

Mit Monster Beverage und Square sortierte Halvorsen zwei Erfolgsunternehmen aus, die unter dem Corona-Schock besonders zu leiden hatten. Auch Facebook stand auf seiner Verkaufsliste, denn Werbung war erstmal nicht mehr angesagt und auch bei ServiceNow baute Halvorsen seine Position um drei Viertel ab, nachdem er sie im Vorquartal noch deutlich ausgebaut hatte.

Beim Kabelnetzbetreiber Comcast hingegen witterte er das große Corona-Geschäft und stockte kräftig auf. Ebenso bei Microsoft, die er im Vorquartal noch deutlich reduziert hatte. Ebenfalls auf seiner Einkaufsliste hatte Halvorsen Boston Scientific, Fidelity National Information Services und Cigna, während er bei der US-Bank JPMorgan Chase eine erste Position einging.

Top Positionen am Ende des 1. Quartals 2020

Mit rund 33 Prozent Anteil steht der Healthcare-Sktor bei Halvorsen weiter hoch im Kurs. Es folgen Technologiewerte mit knapp 20, Prozent auf den zweiten Platz vor Zyklischen Konsumwerten mit 19,5 sowie Communication Services mit 13,2 Prozent. An der Sektorengewichtung und –reihenfolge hat sich trotz der erheblichen Umschichtungen kaum etwas geändert.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Amazon liegt mit einem Depotanteil von 9 Prozent weiter auf dem Spitzenplatz, während das Aufstocken Boston Scientific auf den zweiten Platz hochkatapultierte. Mit 5,2 Prozent liegt Netflix knapp dahinter vor Centene Corp. Halvorsens ehemaliger Spitzenwert Adaptive Biotechnologies ist weiter abgerutscht vom dritten auf den fünften Rang und dahinter folgt nun die wieder aufgestockte Microsoft vor der fast ebenso starken BridgeBio Pharma. JD.com, Uber, Comcast und Fortive folgen.

Aktie im Fokus: Microsoft

Fast jeder hat schon mal von Microsoft gehört oder dessen Produkte benutzt: Windows, Word, Excel, PowerPoint, Outlook, X-Box, Surface, Skype, LinkedIn, Bing, Teams.

Vom ehemaligen abgeschotteten Monopolisten hat sich Microsoft unter der Führung von Satya Nadella zu einem agilen und offenen Riesen gewandelt, dem nicht länger der Nimbus des Börsen anhaftet, sondern der inzwischen sogar teilweise als "weißer Ritter" betrachtet wird, wenn andere Konzerne mit zu viel Dominanz auftreten.

Wenn also die EU erneut eine Milliardenstrafe gegen Alphabet verhängt, weil diese ihre Monopolstellung beim Android-Betriebssystem ausnutzt und auch bei der Platzierung von Werbeanzeigen im Suchmaschinen-Ranking, dann gilt hier Microsoft als einziger halbwegs ernstzunehmender Gegner und Hoffnungsträger.

Gleiches gilt im Bereich der Cloud-Services, wo Amazon mit deutlichem Abstand den Markt beherrscht, während Microsofts Azure auf dem zweiten Platz folgt. Dabei gelingt es den Redmondern zunehmend, diesen Abstand zu verkürzen, weil sie immer mehr und größere Abschlüsse vorweisen können. Viele von Amazons stationären Einzelhandelskonkurrenten schließen Cloud-Kontrakte mit Microsoft und diese wiederum kooperieren mit zahlreichen anderen Softwareunternehmen, anstelle der direkten Konfrontation. Adobe ist ein Paradebeispiel für eine solche Win-Win-Kooperation.

Man kann feststellen, dass Microsoft inzwischen von einer Anti-Amazon-Haltung vieler Konzerne profitiert. Das liegt vor allem daran, dass Amazon keine Grenzen zu kennen scheint und über kurz oder lang in jede Industrie eindringt, um sie völlig umzukrempeln. Microsoft hingegen wird nicht als ein solcher "Räuber" wahrgenommen, sondern als Partner gegen den Aggressor Amazon. Das ist vielleicht nicht immer eine faire Betrachtungsweise, aber für Microsoft eine durchaus lukrative.

Coronas langer Atem

Das Corona-Virus hat auch Microsoft getroffen und das Unternehmen schickte mit als eines der ersten seine Mitarbeiter ins Home Office. Die zur Kommunikation nötigen Software liefert man gleich mit: Skype und vor allem Teams. Beide erfreuen sich ungeheuren Zulaufs und glänzen mit enormen Wachstumsraten.

Nadella gab vor kurzem einen aktualisierten Ausblick und meinte, Corona habe die digitale Transformation um mehr als zwei Jahre beschleunigt. Ein ohnehin immer mehr zulegender Trend hin zu digitalen Anwendungen und Verlagerung von immer mehr Anwendungen und Prozessen in die Cloud wurde über Nacht zu einer Überlebensfrage für viel Unternehmen. Und sie wendeten sich vertrauensvoll an Microsoft, weil die fast in jedem Unternehmen bereits mit Produkten an Bord sind und daher erste Wahl waren, um schnell funktionierende Veränderungen herbeiführen zu können.

Während in Asien und Europa die Infektionszahlen weiterhin zurückgehen und der Lockdown sukzessive zurückgenommen wird, schnellen die Zahlen in Südamerika und den USA weiter in die Höhe. In Kalifornien sieht man keine andere Chance mehr als einen zweiten Lockdown. Mit absehbar katastrophalen Auswirkungen auf die betroffenen Unternehmen und die dort Beschäftigten. Es werden also wieder Geschäfte, Boutiquen, Restaurants, Bars schließen und auch bei Fluggesellschaften, Reisebüros, Tourismus und Events zerschlagen sich die Hoffnungen auf eine Verbesserung der Lage im zweiten Halbjahr.

Für Microsoft und viele andere Unternehmen verlängert sich damit die Sonderkonjunktur, weil auch die bisherigen Nachzügler die Situation nicht mehr einfach aussitzen können.

Klappt nicht? Und tschüss…

So erfolgsverwöhnt Microsoft gerade ist, gelingt ihnen doch nicht alles. Aber anders als früher schleppen sie solche Fehlentwicklungen nicht endlos mit durch, sondern überlassen dann lieber anderen das Feld. Microsoft konzentriert sich auf die Bereiche, wo man erfolgreich ist und eine gewichtige Rolle spielt. Erinnert an das Pareto-Prinzip, das besagt, man erreiche 80 Prozent des Ergebnisses mit 20 Prozent Einsatz, aber für die restlichen 20 Prozent Erfolg müsste man dann 80 Prozent Energie aufwenden. Microsoft konzentriert sich auf die "leichten" 80 Prozent Erfolg.

So hatte Microsoft den Erfolg von Apple mit seinen Apple Stores kopieren wollen und eigene Microsoft Stores eröffnet. Aber es gelang nie, einen solchen Kultstatus und Hype um die eigenen Produkte zu erzeugen wie um das Iphone oder die Apple Watch und daher blieben die Microsoft Stores vergleichsweise leer – in der Corona-Zeit waren sie ohnehin geschlossen und das bleiben sie nun auch dauerhaft. Man entschloss sich, alle 72 US-Shops und die 10 internationalen Läden permanent zu schließen. Die Kunden kaufen die Microsoft-Produkte ohnehin bevorzugt online und daher konzentriert sich Microsoft auf seine Stärken. Die digitalen Stores microsoft.com, XBox und Windows erreichen monatlich 1,2 Milliarden Kunden in nahezu 200 Ländern.

Auch im Online-Gaming war Microsoft trotz großer Anstrengungen nur bedingt erfolgreich. Die eigene Videogame-Streaming-Plattform Mixer, die auf dem 2016 übernommenen Dienst Beam basierte, konnte sich nie gegen Amazons Dienst Twitch behaupten. Daher hat Microsoft Mixer nun den Saft abgedreht und ist mit Facebook eine Kooperation eingegangen; man legte den Mixer-Usern nahe, zu Facebook Gaming zu wechseln mit seinen 700 Millionen Nutzern. Allerdings stößt dieser Zug nicht gerade auf große Gegenliebe und Twitch dürfte sich über weiteren Zulauf freuen, während Facebook weniger profitieren dürfte als erhofft. Für Microsoft ist das Kapitel jedenfalls abgeschlossen, denn Mixer verursachte zu viel Aufwand und lieferte zu wenig Ertrag. Ein weiterer Pareto-Kill.

Cybersecurity

In einem anderen Bereich entwickelt sich Microsoft allerdings gerade zu einer Art geheimen Macht: bei der Internetsicherheit. Als der neben Amazon weltweit führende Cloudanbieter steht das Thema Cybersecurity ganz oben auf der Agenda von Microsoft. Wenn man Kunden davon überzeugen will, ihren Workflow in die Cloud zu verlagern, ist das Thema Sicherheit elementar. Und je weniger man hier auf externe Produkte und Anbieter angewiesen ist, desto besser hat man die eigene Software und die Kunden im Griff. Microsoft hat sich hier in den letzten Jahren durch Zukäufe signifikant verstärkt und gerade erst CyberX übernommen. Insgesamt will Microsoft in diesem Bereich jährlich mehr als eine Milliarde Dollar investieren.

Die Dienste sind Teile der Microsoft-Produkte wie Office 365 Security und Azure Security Center. Am bekanntesten dürfte für Windows-Nutzer der Windows Defender sein, der bei Tests regelmäßig besser abschneidet als viele kommerzielle Lösungen. Neu ist, dass Microsoft den Windows Defender nun auch für Macs und Android-Geräte anbietet.

Microsoft ist die sichere Wahl – mit oder ohne Corona

Microsoft ist längst kein reinrassiger Softwarekonzern mehr, sondern verdient auch mit Hardware gutes Geld. Dennoch bleibt der Fokus auf Software und hier auf dem Vertrieb über SaaS (Software-as-a-Service), das den früheren Lizenzverkauf weitgehend abgelöst hat. Microsoft verdient hier Traummargen und folgt damit Adobe, die bereits einige Jahre früher auf das neue Vertriebsmodell umgestiegen waren und in Sachen Margen alle anderen Konzerne in den Schatten stellen. Da sich die Produkte von Microsoft und Adobe nicht im direkten Wettbewerb befinden, bietet ihre Allianz beiden Unternehmen große Vorteile und wird sich für beide ordentlich auszahlen.

Wohl von Amazon gelernt: der Kunde ist König!

Im Gegensatz zu früher passt sich Microsoft heute viel schneller an Kundenbedürfnisse an und versucht nicht mehr, den Kunden seine Produkte und Lösungen aufzudrängen. Microsoft geht mit der Zeit und auch deshalb erklärte CEO Nadella kürzlich, Windows sei für Microsoft gar nicht mehr so wichtig. Er sagte dies, als Microsoft seine Pläne für ein neues Gerät bekannt gab, das Surface Duo. Ein kleines Tablet mit zwei Displays, mit dem man auch telefonieren kann. Und das auf Android-Basis laufen wird, nicht mit Windows. Mit anderen Worten: will der Kunde auf einem Gerät kein Windows-Betriebssystem, soll er trotzdem möglichst viele der Software-Angebote von Microsoft nutzen können. Für den Kunden soll der maximale Nutzen im Vordergrund stehen.

Diese neue Anpassungsfähigkeit ist ein zusätzliches Asset, das Microsoft in früheren Zeiten nicht zu bieten hatte. Das Unternehmen ist in vielen stark wachsenden Zukunftsfeldern ganz vorne mit dabei und kann sich über steigende Absatzzahlen bei seinen Software- und Hardwareprodukten freuen. Dadurch steigen vor allem die stetigen Einnahmen aus den Software-Abo-Gebühren, die auch in Krisenzeiten für sichere Einnahmeströme sorgen. Und dieser stetige und wachsende Cashflow treibt den Kurs der Microsoft-Aktie immer weiter an. Einerseits wegen der wachsenden Cashflows und Gewinne, aber auch über die hieraus gespeisten Aktienrückkäufe. Diese sichern den Kurs nach unten ab und reduzieren beständig das Angebot an Microsoft-Aktien. Die ohnehin steigenden Gewinne verteilen sich somit auf weniger Aktien und machen diese damit noch attraktiver. Hinzu kommt das coronafeste Geschäftsmodell, denn Microsoft profitiert von der Entwicklung, ob sich der Shutdown dem Ende zuneigt, wie in Europa, oder ob es eine 2. Welle und erneute Lockdowns gibt, wie wohl in USA.

Mit Microsoft, aber auch Amazon, setzt Halvorsen auf zwei "Immer-Gewinner". Mit vergleichsweise geringem Risiko absehbar hohe Renditen einzufahren, riecht auch schon wieder verdächtig nach Pareto-Prinzip…

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von