Von seinen Fans wird Starinvestor Warren Buffett ehrfürchtig das "Orakel von Omaha" genannt. Er ist einer der wohlhabendsten Menschen der Welt, wobei es als einziger aus der Spitzengruppe seinen Reichtum ausschließlich dem Investieren verdankt. Und hätte er nicht zu Lebzeiten bereits mehr als 40 Milliarden Dollar für wohltätige Zwecke gespendet, wie unter anderem an die Bill & Melinda Gates Stiftung, würde er die globale Reichenliste wohl noch immer und mit großem Abstand anführen.

Buffett absolvierte sein Studium an der Columbia Universität, weil er unbedingt bei Benjamin Graham studieren wollte. Dieser war selbst Investor und hatte Buffett mit seinem Werk "Security Analysis", das er gemeinsam mit David Dodd verfasst hatte, bleibenden Eindruck hinterlassen. Darin legte Graham seine Erkenntnisse aus dem Börsencrash und großen Depression der Weltwirtschaftskrise dar und bereitete den Boden für die fundamentale Analyse von Wertpapieren als Basis von Anlageentscheidungen. In seinem späteren Werk "Intelligent investieren", einer etwas populär wissenschaftlicheren Version des Ursprungswerks, richtete Graham seinen Blick vor allem auf den inneren Wert der Aktien und legte sein Konzept der Sicherheitsmarge dar. Für Buffett waren diese Werke prägend und die Grundlage seiner eigenen Investorentätigkeit als "Value Investor". Die er übrigens in der Investmentfirma von Benjamin Graham begann.

Charlie Mungers großer Einfluss

Die Bekanntschaft mit dem Rechtsanwalt und Investor Charlie Munger führte zu einem Wendepunkt in Buffetts Investorenleben. Wie Buffett selbst stammt auch Munger aus Omaha in Nebraska und beeinflusste ihn fast ebenso stark wie Graham, denn Munger lenkte Buffetts Blick auf die Qualität der Unternehmen und auf ihre Alleinstellungsmerkmale im Wettbewerb. In der Folgezeit wurde der Moat, der ökonomische Burggraben, zum Schlüsselelement für Buffetts Anlageentscheidungen und trieb den Aktienkurs seiner Investmentholding Berkshire Hathaway von niedrigen zweistelligen Kursen, die er Anfang der 1960er-Jahre dafür bezahlt hatte, bis Ende März 2022 auf ein Allzeithoch bei rund 540.000 USD.

In der heftigen Börsenkorrektur fiel die Aktie zweimal beinahe bis auf 400.000 USD zurück, konnte sich zuletzt aber wieder auf 475.000 USD erholen. Gewaltige Kursbewegungen, doch wer Buffett zu Beginn in sein "Abenteuer Berkshire Hathaway" gefolgt ist, kann sich an rund 600.000 % Rendite erfreuen.

Das liegt an den beeindruckenden 20 % Rendite, die Buffett im Durchschnitt pro Jahr erzielt - und das über einen Zeitraum von mehr als 50 Jahren hinweg. Dabei konnte er in der Einzelbetrachtung den S&P 500 in den meisten Jahren schlagen. Eine atemberaubende Performance, auch wenn er seit der Finanzkrise zunächst nicht mehr ganz an diese Spitzenergebnisse anknüpfen konnte. Zu stark war die Outperformance der Technologiewerte, während sie in Buffetts Portfolio erst in den letzten Jahren eine immer stärkere Rolle spielen. Vor allem dank Apple.

Und dann hat Buffet noch ein Größenproblem, denn das Investmentuniversum für seine inzwischen mehr als 600 Milliarden Dollar schwere Beteiligungsgesellschaft Berkshire Hathaway schrumpft zunehmend. Immer mehr Unternehmen sind einfach zu klein, als dass für Berkshire noch als Investment infrage kämen. Doch gerade die kleinen Firmen sind oftmals die wachstumsstärksten mit den höchsten Kurszuwächsen.

Top Transaktionen im 3. Quartal 2022

Über viele Jahre häufte Buffett einen immer größer werdenden Cash-Berg an, der in der Spitze 150 Mrd. USD erreichte. Ihm schienen die Investitionsmöglichkeiten ausgegangen zu sein, wurde kritisiert oder er habe sein Gespür für gute Gelegenheiten verloren, weil er während der Hausse der Wachstumswerte den steigenden Bewertungen nicht hinterherlief.

Doch während die Märkte taumeln und aus den ersten Dips längst eine ausgewachsene Korrektur, ein Bärenmarkt, geworden ist, ging Buffett im 1. Quartal auf große Shoppingtour. Alleine in den ersten vier Monaten des laufenden Jahres hat er atemberaubende 50 Mrd. USD für neue Aktieninvestments ausgegeben. Gegenüber dem Rekordvolumen des 2022er-Auftaktquartals sehen die zuletzt getätigten Investitionen im 2. und 3. Quartal allerdings bescheiden aus.

Buffetts Turnoverrate stieg von 1 % auf 3 %, nachdem sie im 1. Quartal rekordverdächtige 12 % erreicht hatte. Dabei kaufte Berkshire Hathaway im 3. Quartal auch wieder eigene Aktien für 1,05 Mrd. USD zurück, verglichen mit 1,0 Mrd. im 2. Quartal und 3,2 Mrd. im 1. Quartal.

Die größte Aufmerksamkeit erhielt Buffetts Einstieg beim größten Chip-Fertiger der Welt, Taiwan Semiconductor, für den er rund 4 Mrd. USD springen ließ. Aufgrund dieses Volumens ist davon auszugehen, dass Buffett persönlich für diesen Kauf zuständig war. Und das, obwohl er selbst Technologiewerte nicht zu seinem inneren Kompetenzkreis zählt. Andererseits ist TSMC auch sehr stark für Apple tätig, Buffetts größte Investmentposition, und die anhaltenden Sorgen um eine Eskalation des China-Taiwan-Konflikts haben die Aktien zuletzt deutlich belastet. Höchst wahrscheinlich wertet Buffett dies aber als vorübergehendes Säbelrasseln, wie so oft in den letzten Jahrzehnten.

Ebenfalls neu an Bord ist die Lousiana-Pacific Corp., einem Produzenten und Vermarkter von Bauprodukten, die hauptsächlich für den Neubau, die Reparatur und den Umbau von Häusern sowie für Außenanlagen bestimmt sind.

Des Weiteren die Jefferies Financial Group, die in den Bereichen Investmentbanking und Kapitalmärkte sowie in der Vermögensverwaltung in Nord- und Südamerika, Europa, dem Nahen Osten, Afrika und Asien tätig ist. Das Unternehmen war bis 2018 als Leucadia National Corp. bekannt und galt wegen seines damaligen Beteiligungsportfolios als "Baby-Berkshire".

Kräftig zugekauft hat Buffett auch im Energiesektor, wo er bei Occidental Petroleum seine Position auf 21,4 % ausbaute. Mit Überschreiten der 20-Prozentmarke kann Berkshire das Unternehmen künftig voll in seiner eigenen Bilanz konsolidieren. Zusätzlich hält Buffett Kaufoptionen, die ihn zum Kauf von 83,9 Mio. Occidental Petroleum Stammaktien mit einem Ausübungspreis von 59,62 USD ab 2029 berechtigen. Seine wirkliche Beteiligung an OXY liegt danach bei knapp 28 % und er hat sich im Sommer die Genehmigung der Behörden eingeholt, bis zu 50 % des Unternehmens kaufen zu dürfen. Und auch bei Chevron, seinem zweiten Energieriesen, kaufte Buffett weiter zu.

Das Gleiche gilt für den Medien- und Streamingkonzern Paramount Global, wo Buffett seine Position nochmals um 16 % aufstockte sowie beim US-Chemiekonzern Celanese, wo er bereits seit einigen Quartalen Aktien einsammelt. Daneben griff Buffett auch bei RH zu, früher als Restauration Hardware bekannt, dem weltweit führenden Anbieter von Luxus-Wohnmöbeln, an dem Buffett inzwischen knapp 10 % aller Aktien hält.

Seine Activision Blizzard-Position hat Buffett hingegen wieder etwas reduziert, nachdem er sie im Vorquartal noch leicht aufgestockt hatte. Hier hatte er bei seinem Erstkauf im 1. Quartal bereits klargestellt, dass es sich um eine Arbitrage-Spekulation handele. Activision Blizzard wird gerade für 69 Mrd. USD von Microsoft übernommen und es stehen noch kartellrechtliche Genehmigungen aus. Inzwischen hält Buffett 7,8 % nach zuvor 8,75 % an Activision-Blizzard und das ist insbesondere für eine zeitlich begrenzte Arbitrage-Spekulation keine unbedeutende Positionsgröße.

Bei U.S. Bancorp verkauft Buffett schon seit einiger Zeit größere Aktienpakete. Nun haben sich die Verkäufe der ehemals annähernd 10 % seines Portfolios ausmachenden Position aber beschleunigt und folgen damit den Verkäufen der früheren Top 10-Positionen Goldman Sachs, Wells Fargo und JPMorgan Chase, die Buffett in den letzten Jahren komplett veräußert hat. Und auch nach Ende des 3. Quartals gingen Buffetts Verkäufe bei U.S. Bancorp weiter, wie eingereichte Formulare bei der Sec aufzeigen. Ein ähnliches Schicksal ereilt seit einiger Zeit die Bank of New York Mellon, einem weltweit tätigen Finanzdienstleister und Vermögensverwalter.

Bei General Motors baut Buffett seinen Bestand sukzessive und in kleinen Tranchen ab. Des Weiteren reduzierte Buffett erneut seinen Anteil an The Kroger. Hier hatte er zwischen Mitte 2020 und Mitte 2021 eine große Position aufgebaut und konnte den Aktienkursen mit Freude beim Steigen zusehen. Im 1. Quartal erfolgte erstmals seit seinem Ersteinstieg im 2019er-Schlussquartal eine leichte Anteilsreduzierung um 5 %, im 2. Quartal verkaufte er weitere 9,6 % und im 3. Quartal nochmals 4,1 %.

Komplett veräußert hat Buffett seinen Anteil am auf Einzelhandelsimmobilien spezialisierten Real Investment Trust Store Capital, nachdem er im Vorquartal bereits mehr als die Hälfte seiner Position abgestoßen hatte. Store Capital wird zurzeit von GIC und Oak Street im Rahmen eines im September angekündigten Bargeschäfts zu 32,25 Dollar pro Aktie übernommen. Buffett war hier im 2. Quartal 2017 im Rahmen einer Privatplatzierung zu einem Preis von 20,25 USD pro Aktie eingestiegen und macht nun ordentlich Kasse.

Top Positionen zum Ende des 3. Quartals 2022

Am 30. Juni hatte Buffett unverändert 47 Aktienpositionen im Depot; den drei Neuaufnahmen standen drei Komplettverkäufe gegenüber. Der Gesamtwert seines Aktienportfolios lag Ende des 3. Quartals bei 296 Mrd. USD und damit nur leicht unter dem Stand von Ende Juni, als es noch 302,9 Mrd. erreichte. Zum 30. September 2022 belief sich der Bestand an Barmitteln und kurzfristigen Wertpapieren auf rund 109,0 Mrd. USD gegenüber 105,4 Mrd. per 30. Juni.

Allerdings steht das US-Aktienportfolio lediglich für etwa zwei Fünftel der Vermögenswerte von Berkshire Hathaway. Hinzu kommen neben dem Cashbestand noch die vielen nicht börsennotierten Tochterunternehmen, die über den Daumen gepeilt 40 % von Berkshires Gesamtvermögen ausmachen, sowie einige Anleihen sowie ausländische Aktienbeteiligungen, die nicht in seinen 13F-Formularen auftauchen.

Das gilt auch für seine "Japan-Wetten". Im Sommer 2020 hatte Buffett mehr als 6 Mrd. USD in die fünf große Handelshäuser Itochu, Marubeni, Mitsubishi, Mitsui und Sumitomo investiert. Kürzlich wurde bekannt, dass Buffett diese Positionen jeweils um 1 % auf gut 6 % ausgebaut hat und bereits früher meinte er, die Beteiligungen könnten jeweils bis zu 9,9 % anwachsen.

Völlig unbekannt dürfte sein, dass Warren Buffet mittelbar über die Iscar Limited seit Juni 2009 mit 9,74 % an der KROMI Logistik AG beteiligt war; hier erfolgt gerade ein Squeeze-out und infolgedessen wurde eine entsprechende Stimmrechtsmitteilung öffentlich.

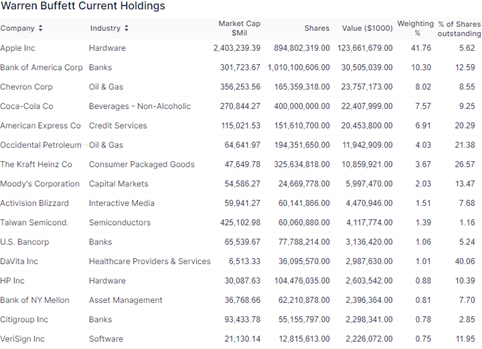

Buffetts Depot ist sehr fokussiert; die drei Top-Werte stehen für etwa 60 % des Gesamtwerts, die fünf Schwergewichte bringen es auf 75 %. Und so sieht die Verteilung Ende des 3. Quartals aus: Technologieaktien bringen es auf 45,2 %, Finanzwerte auf 24,0 %, Energiewerte auf 12,1 %, defensive Konsumwerte auf 12,0 % und Kommunikationswerte auf 3,7 %.

Seine größte Depotposition bleibt unangefochten Apple. In diesem Quartal kaufte Buffett keine weiteren Aktien, aber das Unternehmen selbst kauft fleißig weitere Apple-Aktien, sodass sich Buffetts Anteil an dem Unternehmen stetig weiter erhöht von zuletzt 5,57 % auf nun 5,62 %.

Auf Platz zwei behauptete sich die Bank of America, während sich die aufgestockte Chevron um einen weiteren auf den dritten Platz hochschieben und dabei Buffetts mit 34 Jahren Zugehörigkeit älteste noch im Depot befindliche Aktienposition Coca-Cola überholen konnte. Direkt dahinter folgt American Express, seine mit 29 Jahren zweitälteste Position.

Occidental Petroleum hat sich dank der Zukäufe schon auf den sechsten Rang vorgeschoben und hat dabei den Nahrungsmittelgiganten Kraft Heinz überholt, der vor der Ratingagentur Moody’s liegt, die mit 24 Jahren Buffetts drittälteste Position ist.

Auf Rang neun folgt Buffetts Arbitrage-Spekulation Activision Blizzard vor Neueinsteiger Taiwan Semiconductor, die es aus dem Stand heraus auf den zehnten Platz geschafft hat.

U.S. Bancorp ist aus der Top 10 gefallen und nun elfter, dahinter liegt mit DaVita ein weiterer ehemaliger Top10-Wert. Es folgen HP, Bank of New York Mellon, Citigroup und VeriSign. Buffetts Milliarden-Investment in Amazon ließ hingegen ordentlich Federn und rutschte in der Liste weiter ab.

Im Fokus: Globe Life Inc.

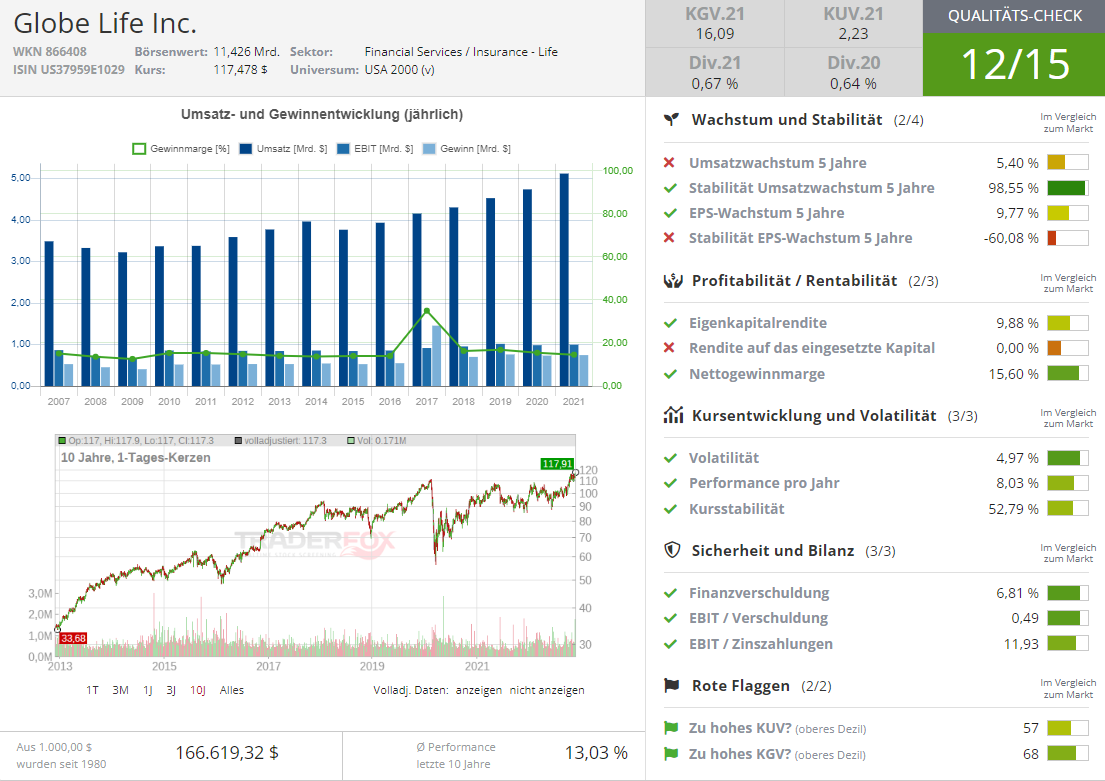

Die 1979 gegründete Globe Life Inc. ist eine Versicherungsholding mit einer Marktkapitalisierung von 10 Mrd. USD, die vor allem Lebens- und Krankenzusatzversicherungen im Direktvertrieb, über Ausschließlichkeitsvertreter und unabhängige Vermittler anbietet.

Das Geschäftsmodell ist etabliert und aufgrund der starken Regulierung des Versicherungsmarkts auch gegen neue Wettbewerber gut abgeschirmt. Globe Life weist seit Jahren attraktive Margen auf und glänzt mit seinen gut kalkulierten Prämien. So konnte das Unternehmen in den letzten neun bzw. fünf Jahren ein durchschnittliches Wachstum des Gewinns je Aktie von 8 bzw. 9 % erzielen.

Dabei bekam man in der Pandemie aufgrund der erhöhten Sterblichkeit ziemlich Gegenwind und das in den letzten Jahren vorherrschende niedrige Zinsniveau belastete die Ergebnisse zusätzlich, sodass Globe Life drei Jahre in Folge einen Rückgang seiner Kapitalerträge hinnehmen musste. Doch in beiden Fällen dreht sich der Wind spürbar und spielt Globe Life in die Karten.

Im letzten Quartal steigerte Globe Life seinen Umsatz in der Lebensversicherungssparte um 16 % gegenüber dem Vorjahresquartal und bei den Krankenversicherungsprämien gab es einen Anstieg um 7 %. Dadurch stieg das operative Nettoergebnis je Aktie um 12 % von 1,85 USD auf 2,07 USD.

Die aggressiven Zinsanhebungen der Notenbank führen zudem zu steigenden Erträgen bei den eigenen Zinsanlagen, sodass die Rendite des Anlageportfolios im 2. Quartal zum ersten Mal seit sechs Jahren wieder gestiegen ist – und dank der seitdem weiter gestiegenen Zinssätze dürfte sich dieser Trend im 3. Quartal verfestigt haben.

Quelle: Qualitäts-Check TraderFox

Dividenden und Aktienrückkäufe

Warren Buffett ist ein Fan von Versicherungsunternehmen, da es sich um stabile, nicht zyklische Unternehmen mit im Allgemeinen zuverlässigen Einnahmen und Einkommensströmen handelt. Diese Einkommensströme ermöglichen Reinvestitionen in das Geschäft oder die Zahlung regelmäßiger Dividenden und Aktienrückkäufe.

Wie viele andere Versicherungsunternehmen konnte auch Globe Life seine Erträge weiter steigern und im letzten Jahrzehnt hohe Gewinnspannen beibehalten. Mit dem Anstieg des Gewinns pro Aktie sind auch die jährlichen Dividenden des Unternehmens gestiegen, die in den letzten 16 Jahren jedes Jahr erhöht wurden. Dabei lag das durchschnittliche jährliche Dividendenwachstum in den letzten neun Jahren bei 8 % bzw. 6 % in den letzten fünf Jahren. Die Ausschüttungsquote in Bezug auf den Gewinn liegt bei mageren 11 %, sodass hier noch reichlich Raum für weitere deutliche Dividendenanhebungen besteht.

Zudem erfolgen regelmäßige Aktienrückkäufen, sodass in den letzten neun Jahren die Gesamtzahl der Aktien um fast 4 % pro Jahr reduziert wurde. Damit erhöht sich Buffetts Anteil von gut 6,5 % immer weiter, ohne dass er selbst etwas tun muss. Ein Konzept, das er bei vielen seiner langfristigen Investments verfolgt. Und Globe Life ist mit 21 Jahren immerhin seine viertälteste Aktienposition im Portfolio, wenngleich sie mit 0,2 % Depotanteil und einem Gewicht von 635 Mio. USD zu seinen kleineren zählt.

In den letzten 5 Jahren konnte der Aktienkurs nur mäßig zulegen, vor allem wegen der Niedrigzinspolitik der Notenbanken und der Übersterblichkeit in der Coronahochphase. Zuvor waren die Kurszuwächse allerdings beeindruckend und nun mehren sich dank der Zinswende die Anzeichen, dass Globe Life seinen alten Erfolgspfad wieder aufnehmen kann.

& Profi-Tools von

& Profi-Tools von