Anhand der Discounted-Cashflow-Methode ermittelt Nygren den fairen Wert eines Unternehmens und kauft dessen Aktien nur, wenn sie mit erheblichem Abschlag auf diesen Wert an der Börse zu bekommen sind. Er bezahlt nicht mehr als 60 Prozent des von ihm ermittelten Werts. Dieses Konzept der Sicherheitsmarge, das auf Benjamin Graham zurückgeht, ist quasi Teil von Nygrens Investment-DNA.

Neben dem Unterschied zwischen Wert und Preis achtet Nygren vor allem auf einen hohen Free Cash Flow und eine möglichst hohe Eigenkapitalrendite. Des Weiteren bevorzugt er es, wenn das Management möglichst viele Anteile am eigenen Unternehmen hält und damit ein hohes Eigeninteresse am nachhaltigen Unternehmenserfolg hat. Bemerkenswert ist hierbei übrigens, dass Nygren dies bezüglich nicht Wasser predigt und selbst Wein säuft. Denn er hat einen Großteil seines Privatvermögens in zwei seiner eigenen Fonds investiert. Er wettet also auf sich selbst und seine Investoren profitieren so doppelt: von seinem Können und von seinem Eigeninteresse am Investmenterfolg.

Eine große Vorliebe hat Nygren für sogenannte 80/20-Situationen entwickelt, auch bekannt als Pareto-Prinzip. Hiervon spricht man, wenn ein Unternehmen in eine Schieflage gerät, in der 80 Prozent der Meldungen ein bestimmtes Problem betreffen, das aber lediglich einen Teilaspekt betrifft, der für maximal 20 Prozent der Profite steht. Solche Sondersituationen führen oft zu einer völlig verzerrten Wahrnehmung und entsprechend verprügelten Aktienkursen – und dann geht Bill Nygren auf Schnäppchenjagd zu Ausverkaufskursen.

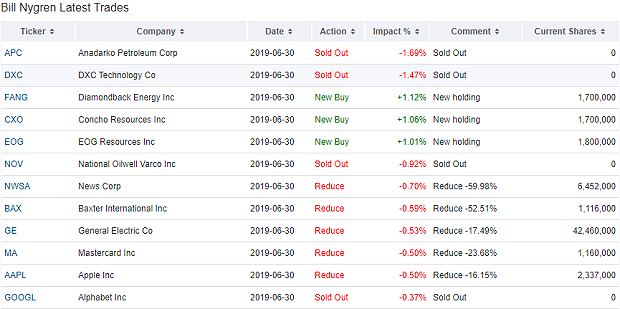

Top Käufe und Verkäufe im zweiten Quartal

Bill Nygren lag vor einigen Monaten mit seiner Meinung goldrichtig, dass nicht das Ende des Bullenmarktes bevorstünde, sondern sich das aufziehende Börsengewitter als vorübergehende Verschnaufpause erweisen sollte. Trotz der teilweise hohe Aktienbewertungen. Und wie wir ja wissen, brachte das vierte Quartal 2018 einen massiven Kurseinbruch, der im Januar und den darauffolgenden Monaten wieder mehr als wettgemacht wurde. Insofern hatte Nygrens Einschätzung beinahe schon etwas Prophetisches. Andererseits brachen der Markt auf breiter Front ein, während die Kurserholung überwiegend von den Technologie- und Finanzwerten getragen wurde. Währenddessen machen vor allem Konjunktur sensible Aktien weiterhin eine schwere Zeit durch und schneiden unterdurchschnittlich ab. Von den zwischenzeitlichen neuen Allzeithochs von Dow, NASDAQ und S&P 500 sind sie jedenfalls fast alle meilenweit entfernt.

Kräftig durcheinandergewirbelt wurde der Energiesektor in Bill Nygrens Portfolio. Während er National Oliwell Varco aus eigenem Antrieb komplett verkauft hat, liegt der Grund für die Trennung von Anadarko Petroleum woanders. Das Unternehmen wurde nämlich von Occidental Petroleum übernommen und Nygren hat all seine Aktien angedient. Um sie zu fast gleichen Teilen in gleich drei neue Werte zu investieren, die alle im Sektor Öl- und Gasexploration tätig sind: Concho Resources, Diamondback Energy und EOG Resources.

Gar nicht glücklich dürfte Bill Nygren mit seiner Turnaround-Spekulation bei DXC Technology gewesen sein und so hat er dieses Experiment mit kräftigem Verlust beendet. Der klassische Bereich läuft weiterhin schlecht, während die Zukunftsfelder im Bereich der Cloud zwar Erfolge vorzuweisen haben, aber eben noch nicht genug Gewicht einbringen, als dass sie den Niedergang der anderen Sparten kompensieren könnten. Daran kann auch die interessante Kooperation mit Google Cloud noch nichts ändern.

Bei der Turnaround-Spekulation General Electric läuft ebenfalls nicht alles nach Plan. Hier hatte Bill Nygren im Vorquartal seinen Bestand um 75 Prozent hochgefahren und ihn nun wieder um rund 17,5 Prozent abgebaut - und das war noch bevor die Short-Attacke wegen angeblich unterschlagener Milliardenabschreibungen hochpoppten und den GE-Kurs kräftig in den Keller schickten.

Des Weiteren baute Nygren seine Aktienbestände auch bei gut gelaufenen Aktien ab, so bei News Corp. um 60 Prozent, bei Mastercard um 24 Prozent bei Apple um 16 Prozent und die C-Aktien der Google-Mutter Alphabet hat er gleich ganz aussortiert.

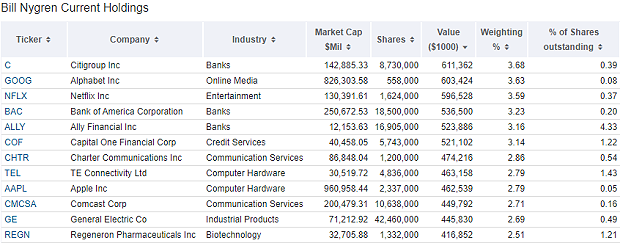

Top Positionen am Ende des zweiten Quartals

Mit beinahe 32 Prozent nehmen die Financial Services in Nygrens knapp 16,6 Milliarden Dollar schweren Depot weiterhin den Spitzenplatz ein, gefolgt von den zyklischen Konsumwerten mit 18 Prozent und den Technologiewerten mit 17 Prozent. Auf Platz vier folgen mit 12,6 Prozent die Industriewerte vor Energy mit 6,5 Prozent und Healthcare mit 6,3 Prozent.

Mit Citigroup auf Platz eins sowie Bank of America, Ally Financial und Capital One auf den Plätzen vier bis sechs dominieren weiterhin die Finanzwerte das Depot.

Am zweitstärksten gewichtet ist der Technologiesektor, wobei die A-Aktien von Alphabet um einen auf den zweiten Rang abgerutscht sind und der Teilverkauf bei Apple hat die Aktien vom fünften auf den neunten Platz durchgereicht, während Netflix vom sechsten auf den dritten Platz geklettert ist.

Aus dem noch vor einigen Monaten sehr hoch gewichteten Gesundheitssektor schafft es mit Regeneron Pharmaceuticals nur noch ein Wert unter die ersten zwölf und dieser Biotechnologiewert war auch noch der am schlechtesten performende von allen in Nygrens Portfolio. Nygren erklärte den Kurssturz in seinem Investorenbrief mit Bedenken des Marktes hinsichtlich einer möglichen Regulierung der Arzneimittelpreise und eines neuen Wettbewerbs um das meistverkaufte Arzneimittel Eylea.

Aktien im Fokus: Concho Resources, Diamondback Energy und EOG Resources

Nachdem Bill Nygren im ersten Quartal beim Ölfeldausrüster Halliburton an Bord gegangen ist, kann man seinen Einstieg bei den drei Öl- und Gas-Explorern Concho Resources, Diamondback Energy und EOG Resources nur als konsequent bezeichnen. Alle vier Werte sind einzeln betrachtet die kleinsten Positionen in Nygren Portfolio, doch gemeinsam mit der ebenfalls dort befindlichen Chesapeake Energy, die Nygren ebenfalls leicht aufgestockt hat, bringen sie es auf fast 5 Prozent Depotanteil. Zum Vergleich: die größte Position Citigroup hat ein Gewicht von 3,7 Prozent.

Nygren verfolgt hier also ein klares Ziel, auch wenn er seine Investments in diesem Sektor breit streut. Im Grunde sind alle vier Explorer vornehmlich im Permian Bassin aktiv, dem führenden Onshore-Bereich bei der Öl- und Gasförderung in den USA.

Nygren verfolgt hier also ein klares Ziel, auch wenn er seine Investments in diesem Sektor breit streut. Im Grunde sind alle vier Explorer vornehmlich im Permian Bassin aktiv, dem führenden Onshore-Bereich bei der Öl- und Gasförderung in den USA. Während Hydraulic Fracturing, das sog. Fracking, bei uns ja eher verpönt ist, erfreut es sich in den USA eines regelrechten Booms und hat die USA von einem der weltweit größten Energieimporteure zu einem Exporteuer gemacht. Nachdem Ende 2015 die Ölpreise massiv eingebrochen waren, gerieten viele dieser Firmen in finanzielle Notlage und gingen entweder pleite oder wurde restrukturiert und refinanziert. Eine der Folgen ist, dass von den ursprünglichen knapp 70 Dollar je Barrel Öl, die sie an Förderkosten aufzuwenden hatten, heute weniger als die Hälfte anfallen und die Effizienzzuwächse sind längst noch nicht abgeschlossen.

Während Hydraulic Fracturing, das sog. Fracking, bei uns ja eher verpönt ist, erfreut es sich in den USA eines regelrechten Booms und hat die USA von einem der weltweit größten Energieimporteure zu einem Exporteuer gemacht. Nachdem Ende 2015 die Ölpreise massiv eingebrochen waren, gerieten viele dieser Firmen in finanzielle Notlage und gingen entweder pleite oder wurde restrukturiert und refinanziert. Eine der Folgen ist, dass von den ursprünglichen knapp 70 Dollar je Barrel Öl, die sie an Förderkosten aufzuwenden hatten, heute weniger als die Hälfte anfallen und die Effizienzzuwächse sind längst noch nicht abgeschlossen. Auch Ende 2018 fielen die Energiepreise wieder enorm und trotz der Erholung Anfang des Jahres liegen sie deutlich unter den Spitzenwerten der vergangenen Jahre. Die Aktienkurse vieler Explorer liegen dem entsprechend ebenfalls am Boden und das ist nur folgerichtig. Sollte man meinen.

Auch Ende 2018 fielen die Energiepreise wieder enorm und trotz der Erholung Anfang des Jahres liegen sie deutlich unter den Spitzenwerten der vergangenen Jahre. Die Aktienkurse vieler Explorer liegen dem entsprechend ebenfalls am Boden und das ist nur folgerichtig. Sollte man meinen.Allerdings sind die Unternehmen nicht mehr bis über die Hutschnur mit Fremdkapital finanziert, wie noch vor drei Jahren, sondern weisen überwiegend solide Bilanzen auf. Diese führen auch dazu, dass sie Kreditaufnahmen erheblich bessere Konditionen bekommen, dank der besseren Bonität, und das wieder sinkende Zinsniveau tut hier ein Übriges.

Den wesentlichen Vorteil ziehen die Fracking-Unternehmen allerdings aus ihrer inzwischen sehr flexiblen Aktionsweise. Und die wird ausgerechnet durch das Frackingverfahren ermöglicht.

Die Vorzüge des Hydraulic Fracturings

Beim Fracking wird unter höchstem Druck ein mit Chemikalien angereichertes Wasser-Sand-Gemisch ins Schiefergestein gepresst und so die diffusen Öl- und Gasvorkommen gelöst und mit ausgespült. Das teuerste an der Produktion ist das Erstellen des Bohrlochs, denn es muss einen geschlossenen Kreislauf für das flüssige Gemisch geben – und das nicht nur aus Gründen des Umweltschutzes, weil man verhindern will, dass die giftigen Chemikalien das Grundwasser und/oder die Böden verseuchen.

Ist das Bohrloch fertiggestellt, sind bereits 90 Prozent der Kosten angefallen; der Betrieb, also das eigentliche Fracken, ist vergleichsweise günstig.

Dem steht die Ausbeute gegenüber. Beim Fracken sinkt die Produktionsrate dramatisch ab. Innerhalb der ersten vier Jahre werden mehr als 80 Prozent der Ressourcen aus dem Boden geholt, der größte Teil davon im ersten Jahr.

In dieser Konstellation liegen hohe Risiken, aber auch umso höhere Chancen. Stellt man nämlich fest, dass ein Bohrloch von Anfang an unergiebig ist, hat man dennoch bereits den größten Teil der Kosten versenkt. Daher geben die Explorer so viel Geld für Gutachten aus, um derartige Misserfolge von vornherein zu begrenzen. Auf der anderen Seite spielt eine ergiebige Quelle innerhalb kürzester Zeit ihre Kosten wieder ein und sorgt auch für einen starken Cashflow.

Die große Stärke des Fracking zeigt sich allerdings darin, dass man die Produktion relativ schnell hoch- und runterfahren kann. Pumpt man kein Gemisch mehr in das Loch, fallen kaum noch Kosten an und es wird nicht mehr gefördert; die Öl- und Gasvorkommen befinden sich ja nicht konzentriert in einer Blase, sondern sind diffus überall im Gestein verteilt. Bei einem klassischen Ölbohrloch ist das anders, denn wenn einmal die Blase angebohrt ist, dann entsteht ein enormer Druck, der kaum mehr zu kontrollieren ist. Das Öl bzw. Gas muss dann raus und es muss gefördert werden, auch wenn der Marktpreis gerade viel zu niedrig sein sollte, um es wirtschaftlich an den Mann zu bringen.

Die Fracker hingegen können einfach die Produktion drosseln oder aber auch nach Beendigung des Bohrens die Förderung erstmal gar nicht erst aufnehmen. Sie können auf bessere Weltmarktpreise warten und dann innerhalb von Tagen die Produktion auf 100 Prozent hochfahren. Und dank der niedrigen Zinsen und soliden Kapitalausstattung können sie sich derartige Verzögerungen inzwischen auch locker leisten.

Denn anders als 2016 setzen sie nicht mehr ihren gesamten Cashflow aus den ersten produzierenden Bohrungen für die nächsten ein, was bei einem starken Preisverfall das Unternehmen schnell an den Abgrund führt, sondern sie stimmen ihre Bohrprogramme auf die zu erwartenden Cashflows und Abschreibungen ab. Rentieren sich also wegen eines zu niedrigen Weltmarktpreises neue Bohrungen gerade nicht, setzen sie sie aus. Die bestehenden Bohrplätze fördern einfach weiter. Dabei kosten sie kaum Geld, denn die meisten Kosten sind ja bereits vor Start der Produktion angefallen. Und auch wenn die höchste Ausbeute in den ersten vier Jahren erfolgt und das mit dramatisch sinkenden Quoten, stabilisiert sich die Ausbeute anschließend auf niedrigem Niveau und ist bis zu 20 Jahre ergiebig. Mit anderen Worten: die Fracker können die alten Quellen kostengünstig weiter produzieren lassen und generieren so einen stetigen Cashflow, um ihre normalen Kosten abzudecken. Das ist wirklich eine komfortable Situation.

Venezuela am Abgrund, Irankrise spitzt sich zu

Der Ölpreis ist seit jeher fest mit den globalen politischen Entwicklungen verbunden, doch in den letzten Jahren nahm diese Bindung ab. Wegen des Fracking in den USA. Venezuela hat die weltgrößten Erölreserven, aber das sozialistisch geführte Land hat es geschafft, die Anlagen verrotten zu lassen und die Produktion komplett zum Stillstand zu bringen.

Im Nahen Osten spitzt sich die Krise zwischen den USA und dem Iran weiter zu und der Iran droht offen, die Straße von Hormus zu schließen und damit auch den Irak, Kuwait und diverse Emirate von der Verschiffung ihrer Produktion abzuschneiden.

Trotzdem sinkt der Ölpreis, während zu früheren Zeiten alleine schon eine solche Drohung zu massiven Kurssprüngen beim Öl geführt hätte. Doch inzwischen geht man davon aus, dass ein Absinken der Lieferungen aus den Golfstaaten durch die US-Fracker ausgeglichen würde. Der Ölpreis hat daher seinen Schrecken etwas verloren und seinen Einfluss auf die Weltkonjunktur.

Ein weniger volatiler Ölpreis hat wiederum für die US-Fracker die positive Konsequenz, dass auch sie selbst kaum mehr von Preisen bedroht sind, die das Fracking unwirtschaftlich machen. Ihr Hoch- und Runterfahren der Produktion orientiert sich inzwischen also eher an der Frage der Gewinnmaximierung, als an existenzbedrohlichen Aspekten. Und für Investoren sind das grundsätzlich gute Nachrichten, denn wenn die Risiken sinken bei gleichbleibenden Chancen, dann eröffnen sich Kurspotenziale.

Und diese Kurspotenziale sind es, die Bill Nygren am Energiesektor und besonders an den US-Öl- und Gasexplorern im Perm Becken reizen. Er setzt hier antizyklisch auf eine Erholung der Kurse, während ihm die soliden Bilanzen und stetigen Cashflows das Gefühl geben, mit einem relativ reißfesten Sicherheitsnetz zu agieren. Mal sehen, ob sich seine Spekulation am Ende richtig auszahlt …

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street.

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von