Bill Nygren ist Value Investor durch und durch. Anhand der Discounted-Cash-Flow-Methode ermittelt er den fairen Wert eines Unternehmens und kauft dessen Aktien nur, wenn sie mit erheblichem Abschlag auf diesen Wert an der Börse zu bekommen sind. Er bezahlt nicht mehr als 60 Prozent des von ihm ermittelten Werts. Dieses Konzept der Sicherheitsmarge, das auf Benjamin Graham zurückgeht, ist quasi Teil von Nygrens Investment-DNA.

Neben dem Unterschied zwischen Wert und Preis achtet Nygren vor allem auf einen hohen Free Cash Flow und eine möglichst hohe Eigenkapitalrendite. Des Weiteren bevorzugt er es, wenn das Management möglichst viele Anteile am eigenen Unternehmen hält und damit ein hohes Eigeninteresse am nachhaltigen Unternehmenserfolg hat. Bemerkenswert ist hierbei übrigens, dass Nygren dies bezüglich nicht Wasser predigt und selbst Wein säuft. Denn er hat einen Großteil seines Privatvermögens in zwei seiner eigenen Fonds investiert. Er wettet also auf sich selbst und seine Investoren profitieren so doppelt: von seinem Können und von seinem Eigeninteresse am Investmenterfolg.

Eine große Vorliebe hat Nygren für sogenannte 80/20-Situationen entwickelt. Hiervon spricht man, wenn ein Unternehmen in eine Schieflage gerät, in der 80 Prozent der Meldungen ein bestimmtes Problem betreffen, das aber lediglich einen Teilaspekt betrifft, der für maximal 20 Prozent der Profite steht. Solche Sondersituationen führen oft zu einer völlig verzerrten Wahrnehmung und entsprechend verprügelten Aktienkursen – und dann geht Bill Nygren auf Schnäppchenjagd zu Ausverkaufskursen.

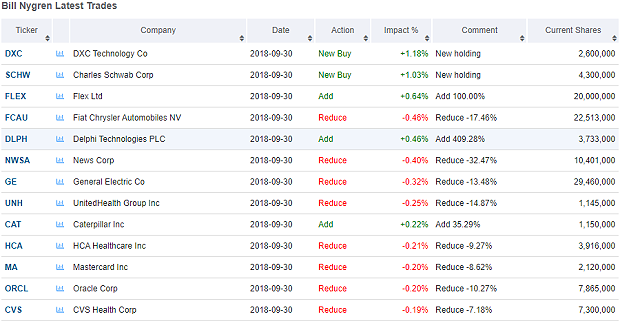

Bill Nygrens Käufe und Verkäufe

Bill Nygren ging Ende des dritten Quartals nicht vom Ende des Bullenmarktes aus, obwohl er viele Aktienbewertungen als zu hoch einstufte. Vielmehr sollte sich seiner Meinung nach das aktuelle Börsengewitter als vorübergehende Verschnaufpause erweisen. Und da wir ja wissen, dass das vierte Quartal einen massiven Kurseinbruch brachte, der im Januar fast komplett wieder egalisiert wurde, hatte Nygrens Einschätzung beinahe schon etwas Prophetisches.

Seine skeptische Haltung bestätigte Nygren durch seine - wenigen - Transaktionen, denn er hat bei seinem stark fokussierten Portfolio durch die Bank Teilverkäufe vorgenommen; sowohl beim Autobauer Fiat Chrysler, bei den Gesundheitsunternehmen UnitedHealth, CVS Health und HCA Healthcare, aber auch bei MasterCard und Oracle sowie bei General Electric - vor deren weiterem Totalabsturz im vierten Quartal.

Trotz seiner generellen Marktskepsis hat Nygren jedoch auch einige wenige gezielte Käufe getätigt. Neben seiner Neuerwerbung DXC Technology ist er neu beim US-Broker Charles Schwab eingestiegen.

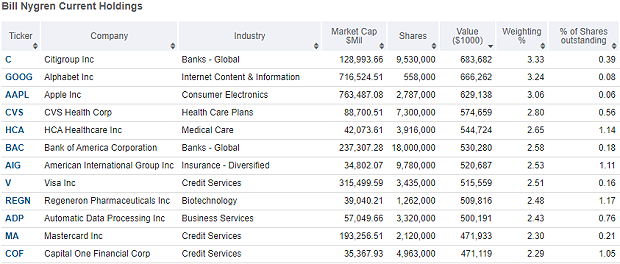

Bill Nygrens Portfolio

Am stärksten gewichtet hatte Nygren zum Ende des dritten Quartals Finanzwerte, die es auf 28,5 Prozent brachten. Hier schlugen die Positionen der Citigroup und der Bank of America auf den Plätzen eins und sechs maßgeblich zu Buche sowie VISA; MasterCard und Capital One auf den Plätzen sechs, elf und zwölf.

Am zweitstärksten gewichtet war der Technologiesektor mit 18,7 Prozent, was vor allem auf Alphabet (Platz zwei), Apple (Platz drei) und Netflix (Platz dreizehn) zurückzuführen ist.

Der Gesundheitssektor ist mit knapp 19 Prozent Nygrens am drittstärksten gewichtete Sektor, trotz der Teilverkäufe bei den größeren Beteiligungen. CVS Health rangiert auf Platz vier, HCC Healthcare direkt dahinter auf Platz 5.

Mit einem Depotanteil von einem Prozent hat es Neuerwerbung Charles Schwab noch nicht unter die größten Positionen geschafft. Dennoch hat Bill Nygren mit der Aufnahme dieses US-Brokers genau das richtige Näschen gehabt angesichts der im vierten Quartal heraufziehenden Börsenturbulenzen.

Aktie im Fokus: Charles Schwab

Die Charles Schwab Corp. ist eine Spar- und Kreditholdinggesellschaft, die über ihre Tochtergesellschaften in den Bereichen Vermögensverwaltung, Wertpapierhandel, Bankwesen, Geldmanagement und Finanzberatung tätig ist. Das Unternehmen bietet eine Reihe von Produkten an, die auf die unterschiedlichen Investitions- und Finanzbedürfnisse der jeweiligen Kunden zugeschnitten sind. Dazu gehören Brokerage, Investmentfonds, ETFs, Beratungslösungen, Banking und Trust.

Anders als in Deutschland ist der Ruhestand in den USA nicht über ein staatliches Rentensystem abgesichert, sondern jeder hat selbst für sein Auskommen im Alter zu sorgen. Über steuerliche Anreize fördert der Staat insbesondere das Ansparen in Aktiensparplänen und die Unternehmen legen Gelder für ihre Mitarbeiter in Pensionsfonds an. In diesem Bereich erzielt Charles Schwab gut 28 Prozent seiner Umsätze.

Direkten Kontakt haben die Kunden mit Charles Schwab vor allem über den Bereich Brokerage, wo das Unternehmen zu den ersten Online-Brokern gehörte und noch heute eine Führungsposition innehat. Und hier generiert Charles Schwab mit 72 Prozent den Löwenanteil seiner Umsätze.

Aber man ist nicht nur Online erreichbar, sondern vertreibt die Produkte und Dienstleistungen auch über ein Netzwerk von über 345 Niederlassungen in den USA und ist darüber hinaus in Großbritannien, Porto Rico, Hongkong, Singapur und Australien vertreten.

Der erste Blick

Nichts ist besser für einen Broker, als wenn die Märkte stark schwanken, weil in diesen Phasen die Anleger nervös sind und viel emotionaler handeln. Das drückt sich in einer deutlich erhöhten Handelsaktivität aus und das spielt dem Broker in die Karten. Denn dem Broker als Dienstleister ist es letztlich egal, ob die Kunden Aktien kaufen oder verkaufen und ob sie damit einen Profit erzielen. Entscheidend ist für ihn, dass sie kaufen oder verkaufen, denn damit fällt für ihn jeweils eine kleine Provision ab und zwar ganz ohne eigenes Risiko. Ein tolles Geschäft und sehr einträglich.

Und das zweite Hinsehen

Ganz so einfach ist das Business bei Charles Schwab dann aber doch nicht und das ist für Anleger eine gute Nachricht. Schaut man auf die Erträge, so erzielt Charles Schwab den Großteil nicht etwa aus Provisionen und Gebühren, sondern gut 55 Prozent stammen aus dem Zinsgeschäft. Womit man Charles Schwab eher als klassische Bank ansehen könnte, auch wenn das Unternehmen keine klassischen Immobilienfinanzierungen oder Ratenkredite anbietet.

Der Clou bei Charles Schwab sind die Kundeneinlagen. Die Kunden horten Einlagen auf beinahe unverzinsten Konten, weil sie diese Gelder an der Börse investieren wollen. Durch die rege Transaktionstätigkeit bleibt immer eine Menge Geld auf den Konten übrig, das gerade nicht angelegt ist. Jeweils pro Kunde betrachtet, lässt sich damit für Charles Schwab nicht viel anfangen, aber als Gesamtvolumen der Kundeneinlagen wird es interessant. Nach der sog. Bodensatztheorie, die auch von der Bundesbank angewendet wird bzgl. der Einlagen von Banken und Sparkassen, liegt immer ein bestimmter Prozentsatz von kurzfristigen Kundengeldern auf dem Konto und kann daher auch mittel- und langfristig von der Bank – oder dem Broker – selbst wieder verliehen werden. Und zwischen Kundeneinlage und Kundenkredit liegt die Zinsmarge, an der die Bank verdient. In Deutschland ist sie im klassischen Bankgeschäft inzwischen auf unter 1 Prozent zusammengeschmolzen, nachdem sie üblicherweise bei 2 Prozent liegt.

In den USA gab es ja in den letzten anderthalb Jahren mehrere Zinsanhebungen und daher ein höheres Zinsniveau. Daher verdienen auch die Banken bessere Margen im Kreditgeschäft. Für Charles Schwab gilt das aber noch stärker. Denn die Kundeneinlagen stammen nicht von Sparern auf der Suche nach Zinserträgen, sondern von Aktienanlegern auf der Suche nach Investments. Das Cash liegt eher so nebenbei auf dem Konto herum und Charles Schwab hat deshalb nur Zinskosten von durchschnittlich 0,25 Prozent, während der Zinssatz für kurzfristige Einlagen ansonsten bei 1,15 Prozent liegt. Also alleine schon auf der Einlagenseite ein Zinsvorteil für Charles Schwab von fast einem Prozent. Pro Jahr!

Und auf der anderen Seite, bei den Ausleihungen? Einerseits nutzen die Kunden gerne Wertpapierkredite und dafür zahlen sie höhere Zinsen als für Immobilienfinanzierungen. Etwa 15% der Gelder muss Charles Schwab hierfür vorhalten und verdient eine überdurchschnittliche Zinsmarge, während das Risiko vergleichsweise gering ist. Anders als bei normalen Krediten gibt es bei den Wertpapierkrediten nur geringe Ausfallquoten, denn die Wertpapiere dienen als Sicherheit. Und wenn deren Kurse zu stark fallen, erhält der Kunden einen Margin Call mit der Aufforderung, frisches Geld zur Deckung nachzuschießen. Währenddessen wird der nicht durch die Sicherheit gedeckte Kredit als unbesichert behandelt und die Zinssätze hierfür liegen trotz Niedrigzinsphase noch immer im knapp zweistelligen Bereich. Folgt trotz Aufforderung kein Einschießen frischen Geldes, werden die Wertpapiere zwangsverkauft und der Kredit auf diese Weise zurückgezahlt.

Den nicht für Wertpapierkredite benötigten Teil der Kundeneinlagen legt Charles Schwab an. Nicht falsch verstehen; man räumt nicht etwa die Konten der Kunden, sondern zu einer Bankbilanz gehören ja Kundeneinlagen und Kredite an Kunden. Banken fungieren quasi als Kapitalsammelstellen. Und daher steht auch Charles Schwab dieses Geld auf der anderen Seite seiner Bilanz für eigene Anlagegeschäfte zur Verfügung. Und da legt man bevorzugt in sichere US-Staatsanleihen an und in Unternehmensanleihen mit sehr geringem Risiko. Auch hier ergibt sich für Charles Schwab eine attraktive Marge.

"Wir wollen überdurchschnittliche Unternehmen zu durchschnittlichen Preisen."

(Bill Nygren)

Für Charles Schwab ist dies eine Traumkonstellation. Die Kunden stellen dem Unternehmen quasi nebenbei eine große Menge an Geld zur Verfügung, für das sie kaum Zinsen haben wollen, da dies gar nicht ihr Motiv ist. Einen Großteil seiner Dienstleistungen im Brokeragebereich erbringt Charles Schwab über automatisierte Systeme, die skalierbar sind; das heißt, die Kosten steigen nicht im gleichen Maß an wie die Einnahmen bei Kundenwachstum. Das Unternehmen verdient an seiner Dienstleistung als Broker und verdient als Zusatzgeschäft einen noch größeren Betrag durch seine überdurchschnittlichen Zinsmargen. Extra clever.

Dieses Geschäftsmodell mündet seit Jahren in einem zweistelligen Gewinnwachstum, das durch Einlagenwachstum, Margenausweitung und steigende Zinsen getrieben wird. Und das macht Charles Schwab für einen Value Investoren wie Bill Nygren so interessant, trotz eines optisch nicht gerade niedrigen KGVs von 17.

Andere Value Investoren in der Aktie

Neben Bill Nygren sind auch noch andere bekannte Value Investoren signifikant bei Charles Schwab engagiert. Großaktionär ist Charles Schwab selbst als Gründer und Namensgeber mit 10,3 Prozent, gefolgt von der Vanguard Group mit 6,42 Prozent. T. Rowe Price halten 5,45 Prozent, Primecap Management 2,36 Prozent und Sands Capital Management 1,58 Prozent.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street.

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von