Warren Buffett konnte über mehr als 50 Jahre hinweg eine Rendite von knapp 20 Prozent pro Jahr hinlegen und den S&P 500 in den meisten Jahren schlagen. Eine atemberaubende Performance, auch wenn er gerade in den letzten Jahren nicht mehr ganz an diese Spitzenergebnisse anknüpfen konnte. Zu stark war die Outperformance der Technologiewerte, während sie in Buffetts Portfolio noch immer eine untergeordnete Rolle spielen. Trotz Apple.

"Das Orakel von Omaha", wie Warren Buffett von seinen Anhängern auch verehrend genannt wird, ist einer der reichsten Menschen der Welt, doch er ist kein Unternehmer, sondern Investor. Ein Investor der Superlative, denn seinen Reichtum verdankt er ausschließlich dem Investieren.

Sein Studium absolvierte er an der Columbia Universität, weil er unbedingt bei Benjamin Graham studieren wollte. Dieser war selbst Investor und hatte Buffett mit seinem Werk "Security Analysis", das er gemeinsam mit David Dodd verfasst hatte, tief beeindruckt. Darin legte Graham seine Erkenntnisse aus dem Börsencrash und großen Depression der Weltwirtschaftskrise dar und bereitete den Boden für die fundamentale Analyse von Wertpapieren als Basis von Anlageentscheidungen. In seinem späteren Werk "Intelligent investieren", einer etwas populärwissenschaftlicheren Version des Ursprungswerks, stellte Graham auf den inneren Wert der Aktien ab und legte sein Konzept der Sicherheitsmarge dar. Für Buffett waren diese Werke prägend und die Grundlage seiner eigenen Investorentätigkeit als "Value Investor". Die er übrigens in der Investmentfirma von Benjamin Graham begann.

In späteren Jahren lernte Buffett dann den Anwalt und Investor Charlie Munger kennen und schätzen. Wie Buffett selbst, stammt auch Munger aus Omaha in Nebraska und beeinflusste ihn fast ebenso stark wie Graham; Munger lenkte Buffetts Blick auf die Qualität der Unternehmen und auf ihre Alleinstellungsmerkmale im Wettbewerb. In der Folgezeit wurde der Moat, der ökonomische Burggraben, das Schlüsselelement für Buffetts Anlageentscheidungen und trieb den Aktienkurs seiner Investmentholding Berkshire Hathaway von niedrigen zweistelligen Kursen, die er Anfang der 1960er Jahre dafür bezahlt hatte, auf zuletzt rund 300.000 Dollar. Sie ist damit die teuerste Aktie der Welt und wer Buffett zu Beginn in sein "Abenteuer Berkshire Hathaway" gefolgt ist, kann sich an über 600.000 Prozent Rendite erfreuen.

Buffett erteilt gerne und guten Ratschlag und kommuniziert sehr offen über seine Investments. Und auch seine Fehlgriffe, die er bereitwillig öffentlich darlegt, damit andere aus seinen Fehlern lernen können. Auch deshalb stoßen seine Anlageentscheidungen auf so großes Interesse.

Top Transaktionen im 3. Quartal 2020

Im 3. Quartal des Jahres 2020 hat Buffett für seine Verhältnisse größere Aktivitäten entwickelt, denn seine Turnoverrate lag bei immerhin vier Prozent, nachdem sie zuvor bei lediglich einem Prozent verharrte. Er scheint sich weiterhin an die weisen Worte seines Kompagnons Charlie Munger zu halten:

"Du machst kein Geld, wenn du Aktien kaufst. Du machst kein Geld, wenn Du Aktien verkaufst. Du verdienst Geld, wenn Du abwartest."

(Charlie Munger)

Am 30. September hatte Buffett nun 49 Aktien im Depot, darunter sechs neue.

Die größte Auswirkung auf sein Depot hatte der Verkauf weiterer Apple-Aktien im Wert von fast vier Milliarden Dollar. Hier veräußert er bereits seit einiger Zeit immer mal wieder Anteile.

Daneben schichtet im Bankensektor weiter massiv um. Mit dem Ausverkauf seiner ehemals größten Position Wells Fargo macht er Ernst und reduzierte seinen Restbestand nochmals um die Hälfte. Nach schneller baute Buffett seine Position bei JPMorgan Chase ab, die er um annähernd 96 Prozent reduzierte. Und auch bei PNC Financial verkaufte er nochmals 64 Prozent seiner Anteile und nähert sich auch hier dem finalen Exitus. Im Gegenzug baute er seine Position bei der Bank of America weiter aus um neun Prozent.

Bei Barrick Gold trat er den Rückzug an und verkaufte knapp 43 Prozent seiner Anteile und bei Costco stieg er komplett aus. Mit 0,65 Prozent war dies eine kleine Position, aber Buffett hielt sie über einen sehr langen Zeitraum, in dem der Wert sich etwa verzehnfacht hat.

Ganz neu eingestiegen ist Buffett gleich in drei Pharmawerte, nämlich zu etwa gleichen Teilen in AbbVie, Merck & Co. sowie Bristol-Myers Squibb. Darüber hinaus kaufte er erstmals eine Position bei T-Mobile US, der US-Tochter der Deutschen Telekom und sein Pre-IPO-Einstieg bei Snowflake taucht auch im Depot auf mit immerhin fast 0,7 Prozent Depotanteil

Top Positionen zum Ende des 3. Quartals 2020

Buffetts Aktienportfolio enthielt Ende September 49 Werte und kam auf einen Wert von knapp 229 Milliarden Dollar. Buffetts Aktienportfolio steht allerdings lediglich für etwa 40 Prozent der Vermögenswerte von Berkshire Hathaway. Hinzu kommen sein Cash-Berg von rund 147,5 Milliarden Dollar und die vielen nicht börsennotierten Tochterunternehmen, die ebenfalls rund 40 Prozent von Berkshires Gesamtvermögen ausmachen. Und ein paar Anleihen hat Buffett ebenfalls im Depot sowie einige ausländische Aktienbeteiligungen, die nicht in seinen 13F-Formularen auftauchen.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

An der Reihenfolge seiner ersten sechs Positionen hat sich nichts geändert. Die zuvor noch auf sieben platzierte Wells Fargo rutschte nun auf den zehnten Rang ab. Neuer Siebter ist US. Bancorp vor Charter Communication und DaVita.

Buffetts Portfolio ist sehr fokussiert, denn seine fünf größten Positionen Apple, Bank of America, Coca Cola, American Express und Kraft Heinz bringen mit 78 Prozent mehr als drei Viertel auf die Waage.

Die weiterhin mit großem Abstand dominierende Depotposition ist Apple. Nachdem Apples Depotanteil Ende 2019 bei knapp 30 Prozent gelegen hatte, ist er trotz Buffetts mehrfacher Teilverkäufe nun auf 48 Prozent angewachsen. Apples massive Aktienrückkäufe kompensieren Buffetts Verkäufe weitgehend, so dass sein Anteil an dem iPhone-Konzern nur um 0,2 auf 5,55 Prozent gesunken ist.

Bisher dominierten die Finanzwerte in Buffetts Portfolio. Hier legte er schon früh einen Schwerpunkt auf die Versicherungsbranche. Dabei hält er heute ganze Versicherungskonzerne, wie den Auto-Direktversicherer Geico oder den Rückversicherer General Re (der heute Berkshire Hathaway Re heißt) und einige Erstversicherer. Und Buffetts Vorliebe für Versicherungen kommt nicht von ungefähr. Einerseits lassen sich Chancen und Risiken des Geschäfts gut kalkulieren und auf der anderen Seite bekam Buffett Zugriff auf den Float, sobald er die Kontrolle über eine Versicherung übernahm. Er konnte also die monatlich eingehenden Versicherungsprämien investieren, bevor sie irgendwann als Versicherungsleistungen ausgezahlt werden mussten, und erzielte so mit einem enormen Hebel außerordentliche Gewinne. Für Buffett stellt der Float einen zinslosen Kredit dar.

Neben Versicherungen hat Buffett auch eine Reihe von Banken im Portfolio, wo er zuletzt jedoch reduziert hatte, so dass der Anteil des Sektors "Financial Services" in seinem Portfolio um nochmas drei auf "nur" noch 27 Prozent abgerutscht ist. Führend ist inzwischen der Technologiesektor mit 50 Prozent Anteil, was vor allem an der Apple-Position liegt; es gehören aber auch VeriSign und Amazon dazu. Defensive Konsumwerte folgen mit 13,2 Prozent vor dem Gesundheitssektor, der seinen Anteil auf vier Prozent mehr als verdoppeln konnte.

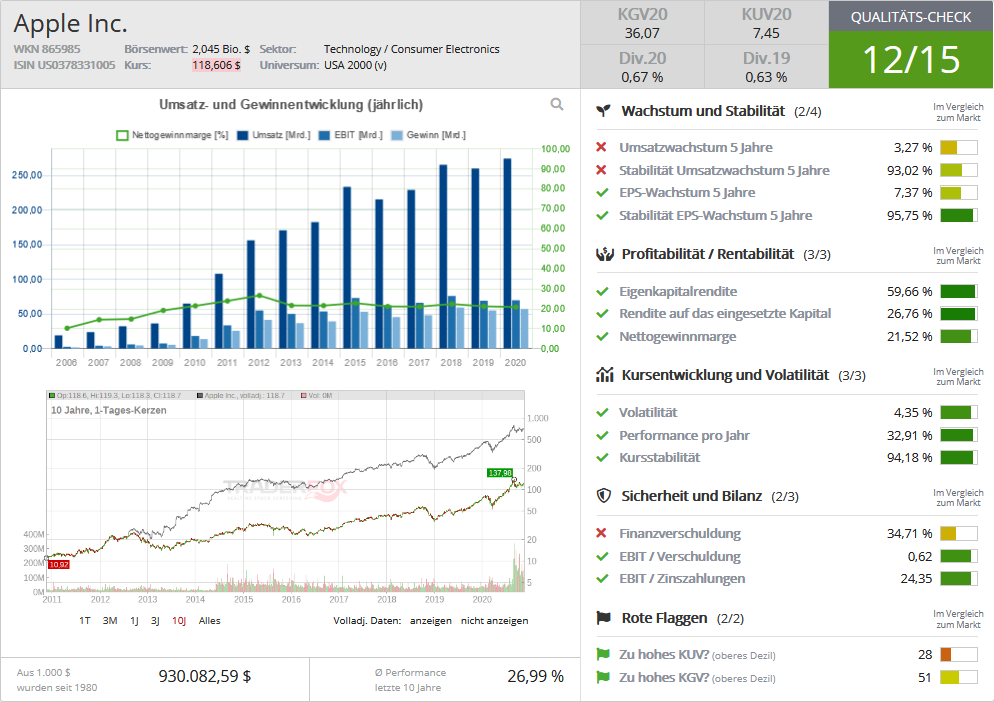

Im Fokus: Apple

Apple ist Buffetts mit Abstand größte Position und stand mit rund 109 Milliarden Dollar Gewicht Ende des dritten Quartals für knapp 48 Prozent von Buffetts Investmentdepot. Der Kurs hat sich von den Corona-Tiefststände mehr als erholt und notiert nahe seines Allzeithochs – obwohl Apple einen Aktiensplit im Verhältnis 1:4 durchgeführt und so deutlich an Gewicht im Dow Jones Index verloren hat und obwohl momentan eine Rotation hinein in zyklische und Corona gepeinigte Aktien stattfindet. Apple war vor einigen Wochen das erste Unternehmen der Welt, das die Marke von zwei Billionen Dollar Markkapitalisierung überspringen konnte.

Dabei war Apple zunächst gar nicht Buffetts Investment, doch er ließ sich von seinen Investmentmanagern überzeugen. Und je mehr er sah, desto mehr gefiel ihm. Er wollte am liebsten die gesamte Firma besitzen und kaufte zwischen 2016 und 2018 für rund 35 Milliarden Dollar Apple-Aktien. Bezieht man die zwischenzeitlichen Dividendenzahlungen mit ein, hat Buffett sein Investment innerhalb weniger Jahre mehr als verdreifacht.

So viel zum Märchen vom alten Value-Knacker, der es nicht mehr draufhat. Es gehört nämlich mehr dazu, als die großen Investmentchancen zu finden; man muss auch noch bereit sein, einen Großteil seines Geldes auf diesen einen Wert zu setzen.

So wie es Buffet mal mit Geico machte, mit American Express, mit Coca Cola, mit Bank of America. Und mit Apple.

"Kluge Menschen investieren massiv, wenn die Welt ihnen eine Gelegenheit dazu bietet. Wenn sie gute Chancen haben, wetten sie im großen Stil. Den Rest der Zeit lassen sie es bleiben. So einfach ist das."

(Charlie Munger)

Auf der anderen Seite nähert sich Apple einer Gewichtung von 50 Prozent in Buffetts Investmentdepot und deshalb nimmt er immer mal wieder Teilverkäufe vor. Angesichts der aktuell stattfindenden Branchenrotation aus Technologiewerten hinaus in Konjunktur sensible Werte hinein dürften diese ihr Gewicht in Buffetts Portfolio perspektivisch steigern, so dass Buffett es in nächster Zeit mit weiteren Apple-Verkäufen langsamer angehen lassen könnte.

Auch Apple hat zu kämpfen

Dabei läuft auch bei Apple nicht alles rund, wenn auch der Aktienkurs dies suggeriert. Die Zahlen zum dritten Quartal waren nicht berauschend und kamen an der Börse nicht so gut an. Allerdings gab es einige Sondereffekte zu berücksichtigen. So verschob Amazon sein Prime Day-Event in den Oktober und die eigentlich sicher geglaubten hohen Umsätze fehlten auch Apple; sie fallen nun im Schlussquartal an.

Des Weiteren hatte Apple den Verkaufsstart seiner neuen Gerätegeneration, des Iphone 12, ebenfalls verschoben und im Vorfeld eines Launches gehen die Absatzzahlen der Vorgängermodelle erfahrungsgemäß in die Knie. Dem entsprechend brachte es Apple im dritten Quartal nur auf ein sehr mageres Umsatzwachstum gegenüber dem Vorjahresquartal. Doch nun im Weihnachtsquartal werden die Läden und die Shops voll sein mit neuer Apple-Technik, zu der auch die runderneuerten MacBooks und die neuste Generation der Apple Watch gehören.

Was man nicht sieht, ist die neue Chip-Architektur im Inneren der meisten Apple-Geräte. Apple hat sich von Intel verabschiedet und setzt nun seine von ARM designten eigenen Chips ein. Dies ermöglicht es Apple, alle seine Geräte über das gleiche Betriebssystem laufen zu lassen, so dass es für den Anwender egal ist, von welchem Gerät er auf seine Daten und Apps zugreift. Ein Betriebssystem für alle Apple-Endgeräte, das ist der Traum. Und der wird für Apple nun Realität. Damit zementiert Apple seine Dominanz und schottet sein Ökosystem noch einmal stärker ab.

Da die Apple-Chips besonders leistungsstark sind, fürchtet die Konkurrenz nicht zu Unrecht, dass sie technologisch abgehängt werden könnte. Denn anders als die Chips von Intel oder AMD stehen die Apple-Chips anderen Hardwareherstellern nicht zur Verfügung.

Apples Ökosystem

Sein in sich geschlossenes Ökosystem ist Apples stärkste Waffe und seine größte Zukunftsoption. Wer sich einmal darin eingefunden hat, kommt nicht wieder heraus. Jedenfalls nicht ohne große Anpassungsschmerzen. Alle Geräte, alle Apps, alle Daten, Musik, Filme interagieren in diesem Ökosystem und sind außerhalb nicht ohne Weiteres nutzbar. Und so ist der am schnellsten wachsende Bereich von Apple seine Servicesparte, wo die Umsätze aus den Apps und dem App Store verbucht werden. Für die In-App-Verkäufe verlangt Apple immerhin 30 Prozent vom Umsatz, ohne wirklich eine Gegenleistung dafür zu erbringen.

Doch gegen diese Dominanz wächst der Widerstand. EPIC Games hat sein Blockbusterspiel Fortnite mit einer eigenen Bezahloption ausgestattet und Apple hat es daraufhin wegen Verstoßes gegen seine App-Regeln aus dem Shop geworfen. Dagegen klagt Epic nun und eine Reihe namhafter Konzerne unterstützt Epic in diesem Kampf.

Und auch die US-Behörden nehmen Apple aufs Korn. Genauer gesagt Google, die führende Suchmaschine. Diese soll ihre Dominanz nutzen, um eigene Angebote bei den Suchergebnissen besser zu platzieren und so die zahlende Kundschaft benachteiligen.

Was das mit Apple zu tun hat? Die Google-Mutter Alphabet und Apple haben seit vielen Jahren eine Vertragsbeziehung, nach der Google die Standardsuche auf allen Applegeräten ist. Dafür zahlt Google enorme Beträge an Apple.

Diese Partnerschaft ist für beide Seiten äußerst lukrativ. So generiert Google über Safari, den Apple-Browser auf Iphones, iPads und MacBooks, in den USA 36 Prozent aller Suchanfragen. Alle Apple-Geräte zusammen haben in 2019 beinahe die Hälfte aller Suchanfragen in den USA ausgemacht. Hierfür zahlt Google zwischen acht und zwölf Milliarden Dollar an Apple. Jährlich!

Das ist für Apple eine gewaltige Einnahmequelle und für Google der Garant für seine Dominanz bei den Suchmaschinen und damit die hieraus entstehenden Einnahmen. An Google führt also kein Weg vorbei und genau das möchte das US-Justizministerium ändern.

Würde Google bei Apple als Standardsuche ausfallen, würde als Alternative lediglich Microsofts Bing zur Verfügung stehen. Oder ein völlig unbekanntes Alternativprodukt. Auf jeden Fall würde sich für Apple der leicht verdiente Milliardenbetrag in Luft auflösen und für Google ein erheblicher Teil seiner Suchmaschinenanfragen. Kein Wunder also, dass beide sich mit Händen und Füßen gegen ein Ende dieser "unheiligen" Partnerschaft wehren.

Und bevor es dazu kommt, wird noch viel Zeit vergehen und auf absehbare Zeit werden beide Konzerne an- und miteinander noch viel Geld verdienen.

Durch diesen steten Einnahmestrom macht sich Apple weniger abhängig vom Erfolg bei den Iphone-Verkäufen. Hier stagnieren die Absatzzahlen auf hohem Niveau. Allerdings verlängert sich die durchschnittliche Nutzungsdauer der Iphones ständig, so dass die Zahl aktiver Nutzer im Apple-Ökosystem weiter ansteigt. Und an jedem verdient Apple immer mehr Geld.

Es sind diese Eigenschaften eines defensiven Konsumwerts, die Buffett so liebt. Und bei Apples Geschäftsmodell hat er sie in der Welt der Technologie entdeckt. Daher war er bereit, so viele Milliarden auf dieses eine Unternehmen zu setzen und der Erfolg gibt ihm Recht. Es dürfte also wenig Gründe für Buffett geben, diese Erfolgsgeschichte zu beenden und seine Apple-Position über das gelegentliche Stutzen hinaus zu reduzieren. Und wir erinnern uns an Buffetts früher einmal getätigte Aussage, am liebsten würde er Apple zu 100 Prozent besitzen. Wer nicht?

& Profi-Tools von

& Profi-Tools von