Seine Investmentfirma Third Point gründete Daniel Loeb mit drei Millionen Dollar und heute verwaltet er mehr als 18 Milliarden Dollar; seine durchschnittliche Jahresrendite liegt über die letzten 25 Jahre bei 16 Prozent. Und in diese Zeit fallen die beiden großen Crashs, die Internetblase (2000) und die Finanzkrise (2008/09) und natürlich den Corona-Crash, was die Ergebnisse umso bemerkenswerter macht.

Loeb kauft sich bevorzugt in angeschlagene Unternehmen ein, um diese dann in die seiner Meinung nach richtige Spur zu treiben. Als aktivistischer Investor ist er extrem zielorientiert und sein charismatisches und freundliches Auftreten sollten nicht darüber hinwegtäuschen, dass er diese auch knallhart durchzusetzen weiß. Daher sorgt es selten für Freudentränen bei Management und Aufsichtsrat, wenn Loeb und sein Hedge Fonds Third Point sich bei ihrem Unternehmen einkaufen.

Denn Daniel Loeb platziert seine Vorstellungen zur Unternehmensstrategie oder Abspaltungen lautstark und setzt das Management öffentlich erheblich unter Druck und versucht so, Sitze im Aufsichtsrat der Unternehmen zu bekommen. In den meisten Fällen mit Erfolg. Dabei hat sich Loeb in den letzten Jahren mit einigen weiteren bekannten Größen angelegt und ist deren Chefs bisweilen mächtig auf die Füße getreten. Darunter so illustre Namen wie Philips, Sotheby’s, UniCredit, Eon, Nestlé, United Technologies oder Campbell Soup.

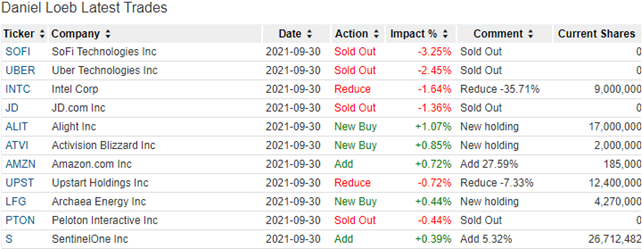

Daniel Loebs Top-Transaktionen im 3. Quartal

Eine Turnoverrate von 6 Prozent ist deutlich weniger als in den vorangegangenen beiden Quartalen, wobei damals auch durch die Neuaufnahme der Börsennotierungen von Upstart Holdings, SentinelOne und SoFi Technologies große Aktienpositionen in seinem Depot auftauchten, die zuvor unter dem Radar flogen, weil sie nicht an der Börse notiert waren. Diese Frühphaseninvestments haben sich für Loeb und seine Investoren enorm ausgezahlt. Ende des Quartals enthielt Loebs Portfolio erneut 113 Aktienwerte, darunter 18 Neuaufnahmen.

Die größte Auswirkung hatte sein Komplettverkauf von SoFi Technologies, bei der Loeb schon vor vielen Jahren als Frühphaseninvestor eingestiegen war. Seit kurzem ist SoFi an der Börse notiert durch eine SPAC-Transaktion im 2. Quartal mit einer von Chamath Palihapitiya initiierten Special Purpose Acquisition Company. Die Aktie startete mit 19,50 Dollar und schoss in der Spitze auf über 25 Dollar hoch; aktuell notiert sie bei 15 Dollar. Loeb hat hier also Kasse gemacht.

Ebenfalls vollständig getrennt hat sich Loeb von Uber, JD.com und Peloton, während er bei Intel 36 Prozent seines Aktienbestands verkaufte und bei Upstart Holdings gut sieben Prozent.

Neue Position ging Loeb ein bei Alight, Activision Blizzard und Archaea Energy, während er seine Position bei Amazon um 18 Prozent aufstockte und bei SentinelOne um weitere 5,3 Prozent.

Daniel Loebs Top-Positionen zum Ende des 3. Quartals

Das größte Gewicht haben nun Technologiewerte, die um mehr als 10 Prozent zulegten und sich mit 27,5 Prozent Gewichtung vor die Finanzwerte schieben konnten. Deren Anteil stieg leicht von 21 auf 22 Prozent. Der Zuwachs bei den Technologiewerten liegt zum einen an den neu erfassten SentinelOne, SoFi Technologies und am starken Kursanstieg von Upstart Holdings. Auf Rang drei notieren Communication Services mit 11,8 Prozent vor den zyklischen Konsumwerten mit 10,8 Prozent. Ende 2020 hatten diese noch mit 22 Prozent den Top-Rang belegt.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street im Kissig-Portfolio-Check. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolios erhalten

Die mit großem Abstand dominierende Position in Loebs Portfolio ist Upstart Holdings, trotz des Teilverkaufs; anstelle der vorherigen 17,24 hält Loeb nun noch 15,21 an dem Unternehmen. Upstarts Aktienkurs war bis zum Ende des Quartals extrem stark angestiegen und Loeb Paket hat sich mehr als verdoppelt.

Auf dem zweiten Rang blieb SentinelOne mit relativ konstanten 10 Prozent vor Danaher, die vom fünften auf den dritten Rang vorgerückt sind. Hier hatte Loeb keine Veränderungen vorgenommen, der Anstieg resultiert alleine aus Kurssteigerungen.

PG&E ist auf den vierten Platz abgerutscht und Walt Disney um einen aufgestiegen, während Amazon durch das Aufstocken vom zehnten auf den sechsten Rang vorgerückt ist. Intuit und Alphabet folgen vor CoStar, die wieder in die Top 10 vorgerückt sind. Intel ist durch den Teilverkauf vom vierten auf den zehnten Platz abgerutscht und liegt damit vor Microsoft.

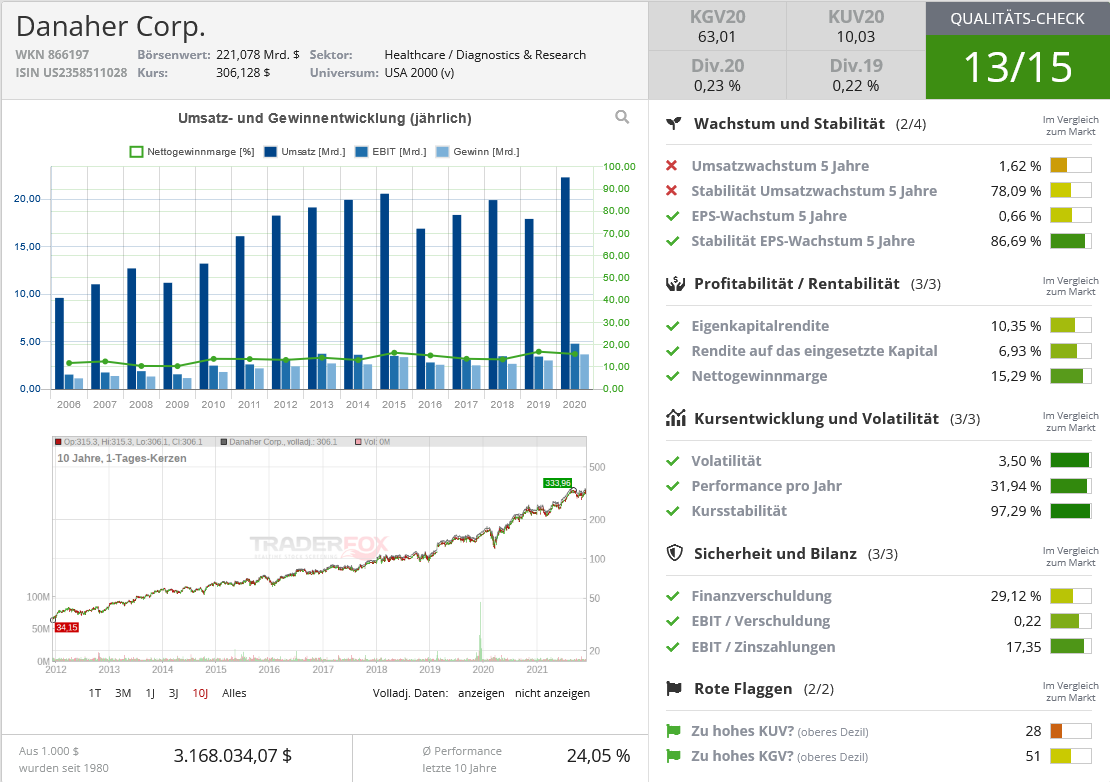

Im Fokus: Danaher Corp.

Danaher ist ein Mischkonzern, der gut positionierte Unternehmen kauft und diese dann noch erfolgreicher macht. Mehr als 400 Unternehmen verleibten sich die Amerikaner ein seit der Gründung 1969 durch die Brüder Steven und Mitchell Rales, die heute im Aufsichtsrat sitzen und zusammen über zwölf Prozent der Anteile halten. Und es gelang ihnen, über Jahrzehnte hinweg mehr als 20 Prozent Jahresrendite einzufahren.

Quelle: Qualitäts-Check TraderFox

Nach der bis dahin größten Übernahme der Firmengeschichte, des amerikanischen Filterspezialisten Pall für 13,8 Milliarden Dollar, stand auch Danaher am Scheideweg, war zu groß und unübersichtlich geworden. Und so entschied man sich, das Unternehmen in zwei Teile aufzuspalten. Seitdem ist das Unternehmen Danaher Corp. für die Bereiche Forschung und Technologie zuständig und vor allem in der Umwelt- und Messtechnik, der Zahnarztausrüstung und der Diagnostik tätig. Und umfasst auch den Filterspezialisten Pall.

Die Fortive Corp. hingegen konzentriert sich auf das klassische Industriegeschäft, also Tankstellenausrüstung, Telematik und Automation. Während Danaher eher den zukunftsweisenden Themen zugewandt ist, betreibt Fortive das eher zyklische Geschäft und ist ein großer Profiteur der robusten US-Konjunktur.

Ende 2019 trennte sich Danaher auch von seiner schwächelnden Dentalsparte Envista, die den eigenen Aktionären im Tausch für Danaher-Aktien angeboten wurde.

Erfolgreiche M&A-Strategie

Doch operatives Wachstum ist nur ein Teil des Geschäftsmodells, weitere Firmenübernahmen sind das zweite Standbein. Einen großen Coup landete Danaher, als man Ende März 2020 von General Electric deren Biopharma-Technologie-Geschäft für 21,4 Milliarden Dollar übernahm, das heute unter dem Namen Cytiva Teil des Danaher-Konzerns ist.

Ende August 2021 schloss Danaher die Übernahme des Biotech-Unternehmen Aldevron ab und ließ dafür 9,6 Milliarden Dollar springen. Aldevron hat u.a. einen Vertrag mit Moderna über die Lieferung von Plasmid-DNA, einem Basisstoff für die Herstellung des Corona-mRNA-Impfstoffs. Darüber hinaus produziert Aldevron ebenfalls mRNA und Proteine für Biotechnologie- und Pharmakunden in den Bereichen Forschung, Klinik und Handel. Danaher wiederum hat selbst eine Vereinbarung mit der US-Regierung zur Erweiterung der Produktion von Produkten, die für die Herstellung von COVID-19-Impfstoffen benötigt werden. Aldevron war nicht börsennotiert und stand mehrheitlich im Besitz des schwedischen Fonds EQT. Das Unternehmen beschäftigt rund 600 Mitarbeiter und wird als eigenständiges Unternehmen innerhalb des Segments Life Sciences des Danaher-Konzerns operieren.

Danaher-Business-System

Danaher kauft aber nicht nur Unternehmen, sondern trimmt diese danach auf Rendite. Erfolgsgarant hierfür ist das sogenannte Danaher-Business-System, hinter dem sich ein permanentes Effizienzprogramm verbirgt, dem sich alle übernommenen Firmen unterziehen müssen. Dabei werden alle Konzepte, Arbeitsabläufe und Handgriff überprüft und ggf. verbessert. Manager zugekaufter Unternehmen werden auf eine mehrwöchige Rundreise durch die Danaher-Welt geschickt, damit sie die Effizienzdoktrin des Hauses verinnerlichen. So werden Wachstum, Margen und Geldfluss kontinuierlich gesteigert.

Danaher erzielt inzwischen in seinen drei Segmenten rund 28 Milliarden Dollar Jahresumsatz, von denen rund drei Viertel wiederkehrender Natur sind.

Life Sciences

Life Sciences, zu dem auch Cytiva und Pall auch Aldevron zählen, ist mit knapp 14,5 Milliarden Dollar Umsatz Danahers gewichtigstes Segment. Hier entwickelt Danaher Geräte zur Untersuchung von organischem Material wie Genen, Proteinen und Zellen. Die Zielgruppe sind Wissenschaftler, die damit unter anderem an Krankheiten und deren Therapiemöglichkeiten erforschen. Darüber hinaus bietet Danaher Filter-, Trennungs- und Reinigungstechnologien für die Anwendung im medizinischen Bereich, in der Nahrungs- & Getränkeindustrie, sowie der Luftfahrt und anderen Industrien.

Diagnostics

Im Segment Diagnostics setzt Danaher rund 9,0 Milliarden Dollar um und führt hier Unternehmen wie Beckman Coulter, Cepheid, Leica Biosystems und Radiometer. Themenschwerpunkt ist die Diagnose von Krankheiten und dabei insbesondere Instrumente, Chemikalien und Software, die in Krankenhäusern und Laboren zur Bestimmung von Krankheitserregern verwendet werden.

Environmental & Applied Solutions

Mit 4,5 Milliarden Dollar Umsatz ist Environmental & Applied Solutions das kleinste Segment im Danaher-Konzern. Hierzu zählen Hach, Videojet, Trojan oder ChemTreat. Hier werden Produkte angeboten, die dem Schutz der Umwelt dienen, wie der Wasserreinigung mittels Ultraviolett-Desinfektionsanlagen für die Wasserversorgung von Städten. Das Segment grenzt sich deutlich zu den beiden anderen ab und Danaher hat hier mit ganz anderen Wettbewerbern zu tun als in den beiden Healthcare-Segmenten.

Immer wieder starke Zahlen

Im angelaufenen Geschäftsquartal stieg der Umsatz im Jahresvergleich um 23,0 Prozent auf 7,2 Milliarden Dollar; der Kernumsatz legte um 20,5 Prozent zu, angeführt von den Segmenten Diagnostik und Biowissenschaften. Dabei übertraf das Wachstum in den sich entwickelnden Märkten (Asien, Lateinamerika, Naher Osten und Afrika) mit 25 Prozent das Wachstum in den entwickelten Märkten mit 20 Prozent.

Der Nettogewinn lag bei 1,2 Milliarden Dollar oder 1,54 Dollar je Aktie und damit 33 Prozent über dem Vorjahreswert. Der bereinigte Nettogewinn je Aktie legte sogar um 39 Prozent auf 2,39 Dollar zu.

Sehr erfreulich entwickelte sich der operative Cashflow, der mit 6,0 Milliarden Dollar den Vorjahreswert um 51 Prozent übertraf. Der freie Cashflow lag mit 5,2 Milliarden Dollar um 46,5 Prozent über Vorjahr.

Für das vierte Quartal 2021 rechnet Danaher mit einem Kernumsatzwachstum im niedrigen bis mittleren Zehnerprozentbereich und für das Gesamtjahr 2021, einschließlich Cytiva, von mehr als 20 Prozent. Hieran zeigt sich, wie gut Danaher eingekauft hat, als man Cytiva übernahm. Denn das Unternehmen wächst deutlich schneller als Analysten erwartet hatten und ist dazu auch noch erheblich profitabler. Doch das ist wohl weniger ein "lucky shot" als vielmehr ein weiterer Beleg für den Erfolg des Danaher-Business-Systems.

Was wird aus dem Umweltbereich?

Danaher ist einen Erfolgsgeschichte und wer ihr gefolgt ist, könnte zu der Überzeugung kommen, dass früher oder später die Trennung von der Umweltsparte erfolgen wird. Synergien ergeben sich beim kleinsten Segment mit der Gesundheitssparte jedenfalls kaum.

Und dort kooperieren die Tochterunternehmen erfolgreich. So haben im Sommer Pall und Cytiva angekündigt, in den nächsten beiden Jahren gemeinsam mehr als 1,5 Milliarden Dollar zur Deckung der wachsenden Nachfrage nach biotechnologischen Lösungen zu investieren. Hierzu sollen die Produktionskapazitäten für biowissenschaftliche Produkte an 13 Standorten von Cytiva und Pall erweitert werden. Dabei werden neue Standorte in den USA und im Vereinigten Königreich eröffnet, um regionale Produktionsmodelle zu realisieren. Insgesamt planen die Unternehmen, in den nächsten zwei Jahren 2000 Vollzeitmitarbeiter einzustellen.

Qualität hat ihren Preis

Danaher zeichnet sich seit vielen Jahren durch hohe Qualität und erfolgreiches Management aus. Dabei waren Übernahmen und Spin-offs Teile des Erfolgskonzepts und werden es auch künftig sein.

Die Erwartungen werden immer wieder übertroffen. Entsprechend hoch ist die Bewertung, zumal der Medizintechniksektor ohnehin als zukunftsträchtig und vergleichsweise sicher Hafen gilt.

Dass der aktivistische Investor Daniel Loeb Danaher im Depot hat und das auch schon so lange, dürfte auf den ersten Blick verwundern. Er selbst hatte sich vor anderthalb Jahren in seinem Investorenbrief zum 2. Quartal 2020 dazu geäußert.

"In Qualitätsunternehmen zu investieren, ist für uns nicht neu, sondern eher altbekannt. Einige unserer erfolgreichsten Investments, die sich während unseres Investitionszeitraums verdoppelt oder verdreifacht haben, können zu Recht als solche bezeichnet werden. Um es klar zu sagen, Quality Investing und ereignisgesteuerte Situationen schließen sich nicht zwangsläufig aus. Wir haben die Erfahrung gemacht, dass unser ereignisgesteuerter Fokus uns einzigartige Gelegenheiten bietet bei der Gründung oder Entwicklung eines Qualitätsunternehmens, da diese häufig aus Unternehmensereignissen oder Veränderungen im Management hervorgehen."

(Daniel Loeb)

Daniel Loeb sucht also nicht gezielt nach Qualitätsunternehmen, um hier zu investieren. Aber wenn er sich in ein Unternehmen eingekauft hat und feststellt, dass das Unternehmen - auch ohne sein aktivistischen Eingreifen - überdurchschnittliche Rendite abzuwerfen verspricht aufgrund seines hochwertigen Geschäftsmodells, dann bleibt er "einfach" an Bord und lässt sich die Dinge entwickeln. Exemplarisch nannte er u.a. auch Danaher als Beispiel.

"Manchmal sind die besten Performer in Deinem Portfolio jene Aktien, die Du bereits sehr lange Zeit besitzt."

(Daniel Loeb)

Man könnte es auch mit den Worten beschreiben: "Never change a winning team". Hat man ein dauerhaft erfolgreiches Unternehmen im Depot, wäre man ja verrückt, es zu verkaufen. Und gegen die Aktien eines Unternehmens zu tauschen, das man erst noch kennenlernen muss. Loeb hat dies bei seinen Frühphaseninvestments Upstart Holdings, SentinelOne, SoFi Technologies vorgemacht und auch bei Danaher ist er schon lange Zeit an Bord. Solange der Erfolg anhält, ist es gut möglich, dass dies auch weiterhin so bleibt. Aber wirklich sicher sein kann man sich bei Daniel Loeb natürlich nicht.

& Profi-Tools von

& Profi-Tools von