Charles T. Akre hält nichts von hektischer Betriebsamkeit; der Value Investor klassischer Prägung folgt derselben Maxime wie Charlie Munger und denkt lieber zweimal nach, bevor er nichts tut.

"Du machst kein Geld, wenn du Aktien kaufst. Du machst kein Geld, wenn Du Aktien verkaufst. Du verdienst Geld, wenn Du abwartest."

(Charlie Munger)

Wenn Akre Aktien kauft, dann mit sehr langem Anlagehorizont. Entsprechend niedrig ist seine Turnoverrate, was bedeutet, dass er nur wenige Aktien handelt. Darüber hinaus konzentriert er sich auf einige wenige Werte und auch diesen Focus Investing genannten Stil hat er mit Investmentlegenden wie Philip A. Fisher, Warren Buffett und Charlie Munger gemein.

"Anleger sollten peinlich genau darauf achten, nicht die meisten, sondern die besten Aktien zu halten. Bei Aktien kann Masse niemals mehr als schwacher Ersatz für Klasse sein."

(Philip A. Fisher)

Seine Investmentfirma Akre Capital Management gründete Chuck Akre vor 30 Jahren und ist seit dem ersten Tag deren CEO und CIO. Dabei wird er unterstützt von seinem "Core-Team", das sich seit einigen Jahren aus den drei Partnern Tom Saberhagen, Chris Cerrone und John Neff zusammensetzt.

Und ihre Erfolge können sich sehen lassen. So können die Investoren seit der Gründung auf eine durchschnittliche Rendite in Höhe von 14,5 Prozent zurückblicken, ohne dass Akre etwa auf Technologiewerte gesetzt hätte, die nur einen sehr geringen Teil seines Portfolios ausmachen.

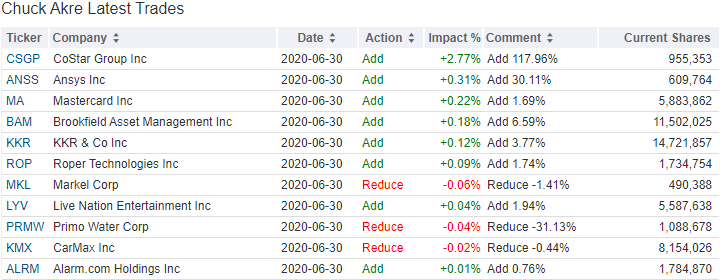

Chuck Akres Käufe und Verkäufe im 2. Quartal 2020

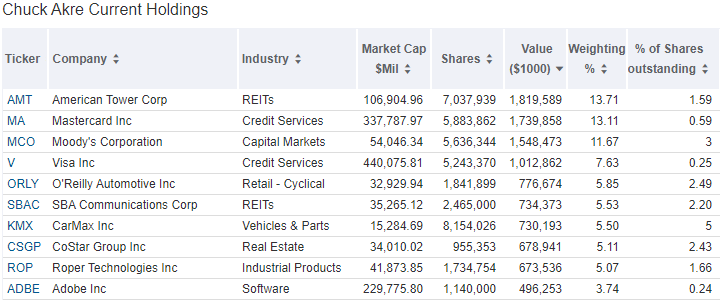

Doch damit sind die Parallelen zu Buffett noch nicht ausgereizt, denn auch Akre setzt bevorzugt auf Finanzwerte. Diese machen zum Ende des zweiten Quartals mit gut 42 Prozent fast die Hälfte seines Portfolios von gut 13,3 Milliarden Dollar aus, gefolgt von Immobilienwerten mit 24,4 Prozent und zyklischen Konsumwerten mit 11,4 Prozent.

Mit einer Turnoverrate von lediglich vier Prozent ist Akre nach einem vergleichsweise hektischen Vorquartal wieder zu seiner bekannten ruhigen Hand zurückgekehrt. Er hält weiterhin 28 Positionen in seinem Portfolio und alles sind die bereits bekannten Unternehmen.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Chuck Akre hat eher kleinere Justierungen an seinen Positionen vorgenommen. Die größte Auswirkung hatte sein nochmaliges Aufstocken beim digitalen Immobiliendienstleister CoStar Group mit 188 Prozent, nachdem er im Vorquartal seinen Bestand bereits um drei Viertel erhöht hatte.

Bei Ansys vergrößerte er sein Engagement um 30 Prozent; die hatte er im ersten Quartal ebenfalls massiv ausgebaut und zwar um 186 Prozent. Bei Mastercard baute er seine Position um 1,7 Prozent aus, bei den beiden Alternativen Asset Managern Brookfield und KKR um 6,6 bzw. 3,8 Prozent und bei Roper Technologies um 1,7 Prozent. Life Nation Entertainment war eine Neuerwerbung des Vorquartals und Akre stockte hier leicht um zwei Prozent weiter auf und bei Alarm.com um knapp ein Prozent.

Auf der Verkaufsseite standen die "Baby-Berkshire" Markel Corp. mit 1,4 Prozent Anteil sowie Primo Water mit 31 und CarMax mit 0,4 Prozent.

Chuck Akres Portfolio zum Ende des 2. Quartals 2020

Genau wie Warren Buffett und Charlie Munger bei Berkshire Hathaway legt Chuck Akre seinen Schwerpunkt auf den Finanzsektor. Allerdings hat er keine Bankwerte in seinem Depot, sondern Zahlungsabwickler wie MasterCard und VISA und die Ratingagentur Moody’s. Die drei Finanzdienstleister bringen es kumuliert auf ein Drittel von Akres Depotwert.

In der Reihenfolge der vier größten Werte gab es keine Veränderung gegenüber dem ersten Quartal. American Tower führt souverän vor MasterCard, Moody’s und VISA. Dahinter haben

SBA Communications und O’Reilly Automotive die Plätze getauscht. Die beiden Tower-REITs American Tower und SBA Communications bringen es gemeinsam auf knapp 20 Prozent Depotanteil.

Der Versicherungskonzern Markel ist aus der Top 10 gefallen, wodurch CarMax um eine Position aufrückte. Dahinter folgt nun bereits CoStar, die Roper Technologies und Adobe überflügelt hat.

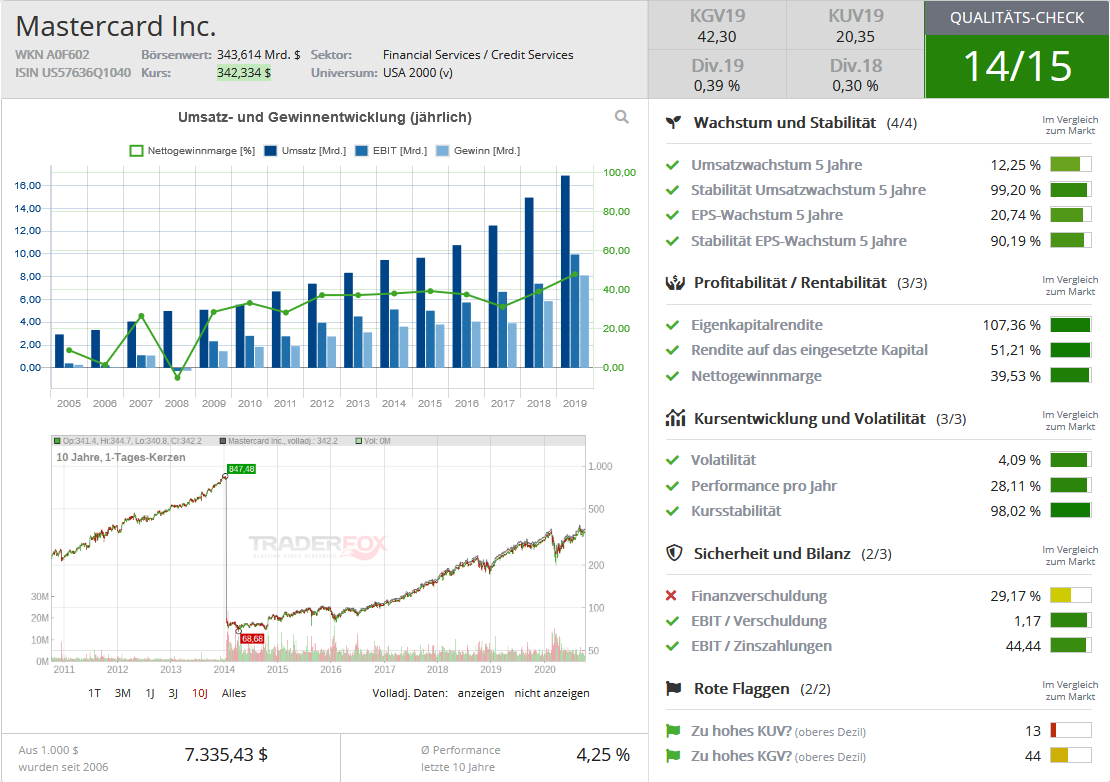

Aktie im Fokus: Mastercard

Nicht erst seit Corona liegt digitales Bezahlen voll im Trend. Es ist einfach und sicher, weil kontaktlos möglich. Die klassische Variante war jahrzehntelang die Kreditkarte, die in den USA aus dem Alltag kaum wegzudenken ist, während sie hierzulande immer nur eine Ergänzung war zur Girocard, der früheren EC-Karte.

Quelle: Qualitäts-Check TraderFox

Doch in den USA haben Girokonten nicht einmal annähernd den Funktionsumfang wie bei uns; Lastschriften sind weitgehend unbekannt und Zahlungen wurden am liebsten per Scheck durchgeführt. Und auch Dispokredite kennt man in den USA kaum. Die Kreditkarte übernahm diese Funktion.

Megatrend Digital Payments

Zahlungsdienstleistungen sind ein Megatrend, der Beständigkeit und Wachstum verspricht. Bargeldloses Bezahlen setzt sich seit Jahrzehnten immer mehr durch und nicht erst seit dem Siegeszug des Internets und des Onlineshoppings befinden sich die Kreditkartenanbieter auf der Sonnenseite der Entwicklung. Bargeld verliert immer mehr an Bedeutung, weil es gefälscht werden kann, weil es Bakterien überträgt, langsam ist und umständlich in der Handhabung und natürlich weil es gestohlen werden kann und hohe Kosten bei den Händlern verursacht für seine Zählung, Bewachung und den Transport zur Bank. Darüber hinaus haben die Staaten selbst ein großes Interesse daran, Bargeld aus dem Verkehr zu ziehen, denn es ermöglicht Geldwäsche und Steuerhinterziehung.

Dabei gehen die wenigsten Staaten allerdings so rigoros vor wie Indien, wo quasi über Nacht Bargeld abgeschafft wurde und die Menschen nun bargeldlos ihren Alltag gestalten müssen. Und das in einem Land, wo nur eine Minderheit über ein Bankkonto verfügt. Doch die EU-Kommission will bis Ende 2021 nun zumindest einen "Annahmezwang" für digitale Zahlungsarten einführen, so dass EU-weit bei jedem Krämer und Krauter bargeldlos bezahlt werden kann.

Der "War-on-Cash" nimmt also weiter Fahrt auf und die großen Nutznießer dieser Entwicklung sind vor allem die Kreditkartenunternehmen Mastercard und VISA.

In geringerem Maße auch American Express, wobei AMEX eine andere Rolle spielt, denn AMEX gibt Kreditkarten aus, bei denen das Unternehmen selbst die Kreditkonten führt als Bank. Und somit doppelt profitiert, von den Gebühren und den Zinsen auf die ausgegebenen Kredite. Andererseits hat man auch ein ungleich höheres Risiko, wenn nämlich die Kredite ausfallen, dann kommt AMEX das teuer zu stehen. Corona könnte hier zu einer großen Belastung werden.

Mastercard und VISA hingegen sind reine Dienstleister und weisen daher signifikant geringere Risiken auf und werden von Kreditausfällen auf Seiten der Kunden nicht tangiert.

Die Zahlungsnetzwerke

Sowohl Mastercard als auch VISA sind aus Kooperationen verschiedener US-Banken hervorgegangen, die Kreditkarten ausgaben. Im späteren Verlauf öffnete man sich immer weiter anderen Banken und heute treten beide als Partner fast aller Banken auf und das weltweit. Die Banken geben Kreditkarten mit dem Logo von VISA oder Mastercard heraus, die Kreditverpflichtungen gehen dabei allerdings die Banken ein.

Mastercard und VISA wickeln nur die Zahlungen ab und erhalten hierfür von den Banken einen Teil der Jahresgebühr und von den Zahlungsstellen eine Umsatzprovision. Diese Zahlungsstellen sind die POS, die Points-of-Sale, also der Laden um die Ecke, der Supermarkt oder wo auch immer der Kunde einkauft.

Über die letzten Jahre sind VISA und die kleinere Mastercard schier unaufhaltsam gewachsen, denn immer mehr Menschen bezahlen ohne Bargeld, immer mehr Geschäfte akzeptieren bargeldloses Bezahlen und insbesondere der Onlinehandel greift immer mehr Anteile am weltweiten Handel ab – das Bezahlen erfolgt hier natürlich bargeldlos und sehr häufig über Kreditkarten. Zusammen haben die beiden Unternehmen mehr als sechs Milliarden Kreditkarten ausgegeben und in jeder Minute werden mehr als 500.000 bargeldlose Transaktionen abgewickelt.

Beim Bezahlen liegt Bargeld trotzdem noch immer auf dem ersten Platz. 2017 wurden weltweit allerdings bereits 23 Billionen Dollar im Bereich von E-Payments abgewickelt, analysierte der Nielsen-Report und sieht das Volumen bis 2023 auf 40 Billionen Dollar anschwellen. Nimmt man hiervon zwischen 1,5 und 2 Prozent als Gebührenaufkommen an, sprechen wir über einen Markt von 600 bis 800 Milliarden Dollar. Pro Jahr!

Corona hat hier erhebliche Auswirkungen. Denn in einigen Bereichen, wie Gastronomie, Hotellerie, Touristik, Kreuzfahrten, Flugverkehr, Events sind die Umsätze dramatisch eingebrochen, während der E-Commerce und das E-Gaming boomen. Reine digitale Zahlungsanbieter wie PayPal profitieren hiervon extrem, Konkurrent Square hat allerdings aufgrund seiner Ausrichtung auf kleine Unternehmen mit den Auswirkungen des Lockdowns ganz eigene Probleme und kann sich nicht ungestört an der Entwicklung erfreuen.

Des Weiteren kommen immer neue Anbieter auf den Markt, die eigene Zahlungsdienste anbieten oder sogenannte Wallets (für das Smartphone). Ob nun ApplePay, GooglePay, AmazonPay, FacebookPay sie alle wollen sich einen Teil vom Kuchen abschneiden und sie haben den Vorteil, dass sie die Kunden, die Nutzer bereits auf ihren Plattformen und in ihren Ökosystemen haben. Statt aufwändiger Marketingstrategien müssen sie ihre neuen Zahlungsoptionen lediglich zur Verfügung stellen und die werden reißend angenommen.

Doch für Mastercard und VISA ist das ebenfalls Grund zur Freude. Denn all diese Services setzen auf dem Netzwerk der beiden auf; es gibt bisher keine Alternative dazu. Zwar wird immer mal wieder darüber geredet, dass es einer der Großen irgendwann mal selbst in die Hand nehmen und so ein Netzwerk aufbauen könnte, doch das erscheint nicht wirklich plausibel. Denn es geht um ein sehr margenschwaches Business, das von der Masse der Transaktionen lebt. Damit diese zwischen Käufer und Verkäufer stattfinden können, ist dazwischen eine Reihe von unterschiedlichen Dienstleistungen zu erbringen.

Steht man bei Aldi an der Kasse, kommt ein Kaufvertrag zwischen Käufer und Aldi zustande. Nachdem mit Kreditkarte (oder Smartphone) bezahlt wurde, packt der Kunde die Waren ein und verschwindet, während Aldi lediglich ein Zahlungsversprechen von Mastercard erhalten hat. Sollte der Kunde letztlich doch nicht bezahlen, kann Aldi kaum Tage später den Kunden aufspüren und die Waren wieder zurückfordern. Für Aldi muss also beim Bezahlvorgang sichergestellt sein, dass man die Zahlung auch erhält. Die Zahlung wird also garantiert und hierzu wird während des Bezahlvorgangs abgecheckt, ob der Kunde kreditwürdig ist und dann wird dem Verkäufer (Aldi) versprochen, dass die Zahlung auf seinem Konto eingehen wird. Dies erledigt nicht alles Mastercard als Kreditkartenfirma, sondern es sind Acquirer und Garanten dazwischen geschaltet, die jeweils einen Teilaspekt des Zahlungsvorgangs vornehmen und dafür einen Anteil an der Provision erhalten.

Der aus Sicht von Mastercard entscheidende Punkt ist, dass dies nur stattfinden kann, wenn zwischen dem Zahlungsdienstleister des Kunden und dem Händler ein Vertrag besteht. Mastercard und Visa haben in den letzten 60 Jahren diese unzähligen Verträge abgeschlossen. Mit Walmart, mit Aldi, aber auch mit Pablos Restaurant in Mexico City, Bibis Klamottenbude in Darmstadt und Binh Haircuts in Hanoi. Wollte jetzt jemand ein eigenes Netzwerk aufbauen, müsste er ebenfalls mit all diesen Händlern einzelne Verträge abschließen. Mastercard bringt es hier inzwischen auf weltweit mehr als 47 Millionen Vertragspartner und Visa als größerer der beiden auf noch mehr.

Dieses Netzwerk an Vertragspartnern und Akzeptanzstellen stellt einen schier unüberwindlichen Burggraben dar. Wie ein landesweites Schienennetz. Will man einen Zug fahren lassen, muss man das Schienennetz nutzen und dafür bezahlen. Oder ein eigenes bauen. Was natürlich völlig unwirtschaftlich ist, da die Investitionskosten wahnsinnig hoch sind und niemals wieder eingespielt werden können. Denn der Wettbewerber, der Platzhirsch, hat diese ja bereits getätigt und kann den Neuen preislich immer unterbieten. Wie Mastercard und Visa. Und deshalb kooperieren die neuen Paymentanbieter mit ihnen. Nicht aus Mildtätigkeit heraus, sondern aus schierer Notwendigkeit.

Ob es nun Facebook ist mit seinen neuem Angebot WhatsappPay in Brasilien, das das Visas Netzwerk nutzt, oder Apple mit seiner Applecard, eine Kooperation mit Goldman Sachs und Mastercard, oder die Amazon-Kreditkarte (Visa) oder die neue Venmo-Kreditkarte von PayPal (Mastercard), niemand kommt an den beiden Giganten vorbei.

Nach Aussage der EZB werden in der Eurozone bisher etwa zwei Drittel aller bargeldlosen Bezahlvorgänge über nicht-europäische Anbieter abgewickelt. Das ist der EU ein Dorn im Auge. Bereits 2008 hatte sie gefordert, eine europäische Alternative zu den beiden US-Payment-Netzwerken zu entwickeln. Geschehen ist bisher nichts. Nun hat sich kürzlich die European Payments Initiative (EPI) gegründet, ein Zusammenschluss von 16 europäischen Banken, die ein eigenes einheitliches europaweites Bezahlsystem aufbauen wollen.

Eine echte Bedrohung für Mastercard und Visa? Zweifelhaft. Die Banken einigen sich selten auf große Würfe, wie das gescheiterte PayDirect, als Alternative zu PayPal gedacht, der deutschen Banken zeigt. Und dann war Visa Europe bis 2015 selbstständig und gehörte den europäischen Banken – bis man lieber 21,2 Milliarden Euro von Visa einstrich und die Anteile an den Multi verkaufte. Und erinnert man sich zusätzlich noch an die Bemühungen zum Aufbau einer europäischen Ratingagentur, um eine eigene Alternative zu den US-Riesen S&P Global, Moody‘s und Fitch zu bekommen, sollte man den Ankündigungen nicht allzu viel Gewicht beimessen.

Eine wirkliche Gefahr für das Geschäftsmodell der Zahlungsnetzwerke besteht also nicht, ihr breiter ökonomischer Burggraben dürfte weiter Bestand haben.

Mit Mastercard und der etwa halb so stark gewichteten Visa, verfolgt Chuck Akre eines der wesentlichen Prinzipien Warren Buffets:

"Der Schlüssel zum erfolgreichen Investieren liegt nicht in der Frage, wie sehr eine Industrie die Gesellschaft beeinflusst oder ob sie wachsen wird, sondern darin, herauszufinden ob ein bestimmtes Unternehmen einen Wettbewerbsvorteil hat, und wenn ja, wie lange dieser anhalten wird."

(Warren Buffett)

Buffett mahnt Anleger, auf die Nachhaltigkeit zu schauen, die Beständigkeit. Die beste Marktstellung nützt nichts, wenn man diese nicht dauerhaft verteidigen kann. Nokia verlor seine Weltmarktdominanz bei Handys an BlackBerry, als diese das Smartphone auf den Markt brachten. Und BlackBerry ließ sich von Apple die Butter vom Brot nehmen, als man lieber an der Tastatur festheilt, während Steve Jobs Touchscreens und Wischgesten salonfähig machte. Auch heute gibt es noch Nokia- und BlackBerry-Smartphones, aber ihr Marktanteil ist kaum noch messbar und sie werden von chinesischen Herstellern produziert, während die westlichen Unternehmen lediglich noch als Namensgeber fungieren.

Bei den Zahlungsdienstleistern Mastercard und Visa stehen die Chancen sehr gut, dass sie ihre dominante Marktstellung nicht nur behalten, sondern sie auch weiter ausbauen können werden.

Zumal sich seit Mitte des zweiten Quartals deutliche Erholungstendenzen bei den Zahlungsvolumina abzeichnen und die Corona-Delle bald ausgebügelt sein dürfte. Kommt dann in absehbarer Zeit ein Corona-Impfstoff auf den Markt und bricht der Virus-Welle das Rückgrat, werden Mastercard und Visa überproportional profitieren. Spätestens dann werden beide auch wieder ihre Aktienrückkäufe in gewohntem Umfang aufnehmen und damit ihren Kursen zusätzliche Impulse verleihen. Insofern verwundert es nicht, dass Chuck Akre so massiv auf solch ein tolles Business setzt.

Lieber Mastercard als VISA?

Er bevorzugt mit Mastercard den kleineren der beiden Anbieter, weil dieser noch größere Wachstumschancen bietet. Auch sind die Margen von VISA höher als die von Mastercard, was zeigt, was die kleinere Mastercard mit fast identischen Strukturen an zusätzlichem Potenzial bietet. Denn was VISA kann, kann auch Mastercard. Und man holt bei den Margen stetig auf, auch wenn Mastercard aggressiver in Wachstum investiert. Seit einigen Jahren wächst Mastercard daher schneller als VISA und steigert seine Profitabilität in größerem Maße. Ob dies so bleibt, werden wir sehen…

& Profi-Tools von

& Profi-Tools von