Seth Klarman ist ein herausragender Value Investor, der sogar von Warren Buffett lobend erwähnt wird. Dennoch ist er vielen Anlegern nicht bekannt. Zu Unrecht, denn er kann seit Jahren überragende Renditen vorweisen.

Seth Andrew Klarman wurde am 21. Mai 1957 in New York als Sohn eines jüdischen Hochschulprofessors und einer Englischlehrerin geboren. Er wuchs in Baltimore auf und erwies sich schon in jungen Jahren als geschäftstüchtig und aufgeweckt. Seine ersten Aktien erwarb er mit zehn Jahren und nach dem Grund gefragt, antwortete er schlagfertig, er habe schon in jungen Jahren so viele Pflaster verbraucht, das müsse das Unternehmen einfach gute Geschäfte machen. Ob es nun am hohen Pflasterkonsum lag oder doch eher an anderen Faktoren, jedenfalls erwies sich seine Investition als überzeugend, denn die Aktien verdreifachten sich in der Folgezeit und bestärkten den kleinen Seth auf seinem Weg.

Direkt im Anschluss an sein Wirtschaftsstudium an der Cornell Universität und den Masterabschluss in Ökonomie der Edel-Uni Haward gründete er 1982 in Boston den Hedge Fonds "The Baupost Group". Dabei war er nicht der Initiator, sondern trat erst später der Gruppe der Gründer bei, so dass er bei der Namensgebung nicht mehr berücksichtigt wurde. Denn der Name Baupost setzt sich aus den Familiennamen der Gründungsmitglieder Jordan Baruch, Isaac Auerbach, William Poorvu und Howard Stevenson zusammen. Völlig uneitel war dies Klarman egal – er war als Verwalter des Fondsvermögens vorgesehen und genau das wollte er. Aus dem ursprünglichen Startkapital von 27 Millionen Dollar brachte es Klarmann als CEO und Portfoliomanager bis heute auf ein Anlagevolumen von mehr als 30 Milliarden Dollar. Über die Jahre konnte er dabei eine durchschnittliche Rendite von 19 Prozent erzielen.

Investmentstil

Seth Klarman wird öfter als "Warren Buffett seiner Generation" bezeichnet oder auch als "Orakel von Boston" in Anspielung auf Buffetts Spitznamen "Orakel von Omaha". Doch sein Investmentstil orientiert sich stärker an Benjamin Graham, von dessen Lehren sich Warren Buffett mit der Zeit fortentwickelt hat hin zu Quality Investing. Klarman setzt dagegen zuvorderst auf das Konzept der Sicherheitsmarge, also darauf, Unternehmen mit erheblichem Abschlag auf ihren intrinsischen Wert zu kaufen. Für ihn liegt der Gewinn ganz klar im Einkauf.

"Normalerweise verdienen wir Geld, wenn wir etwas kaufen. Die Gewinne zählen wir erst später aus, aber wir wissen, dass wir sie eingesackt haben, wenn wir das Schnäppchen kaufen."

(Seth Klarman)

Er setzt als Value Investor auf den konträren Ansatz und kauft die Aktien, die gerade niemand haben will und er verkauft die Werte, wenn sie vom Markt entdeckt werden. Dabei bekennt er, dass er stets zu früh verkauft: sobald sich der Aktienkurs dem intrinsischen Wert annähert, stößt Klarman die Aktien ab. Denn er ist der Meinung, Aktien würden nur selten über ihrem intrinsischen Wert notieren. Ob man dieser Ansicht folgen will, muss jeder für sich selbst entscheiden. Tatsache ist jedenfalls, dass Klarman eine klar definierte Exit-verfolgt.

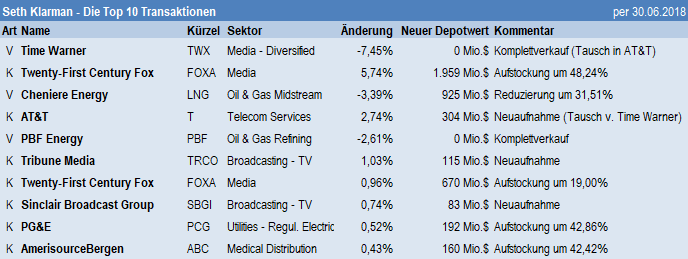

Seine Käufe und Verkäufe

Werfen wir einen Blick auf die Veränderungen im Portfolio der Baupost Group zum Ende des letzten Quartals.Seine zuvor sechstgrößte Position an Time Warner wurde komplett aufgelöst; allerdings liegt dies an der Übernahme Time Warners durch AT&T und den damit verbundenen Aktientausch.

Im Bereich der Öl- und Gasförderung hat Klarman im zweiten Quartal Positionen abgebaut, dafür massiv seinen Bestand im Bereich der Medien aufgestockt. Mit Tribune Media und Sinclair Broadcast Group setzt er verstärkt auf TV-Kabelfirmen, da eine Konzentrationswelle durch die Branche schwappt und hier mit weiteren Übernahmen zu rechnen ist. Die Bieterschlacht zwischen Comcast und Twenty-First Century Fox um Sky, die Comcast letztlich für einen schwindelerregenden Preis von 33 Milliarden Euro für sich entscheiden konnte, dürfte noch lange nicht das Ende der Entwicklung gewesen sein.

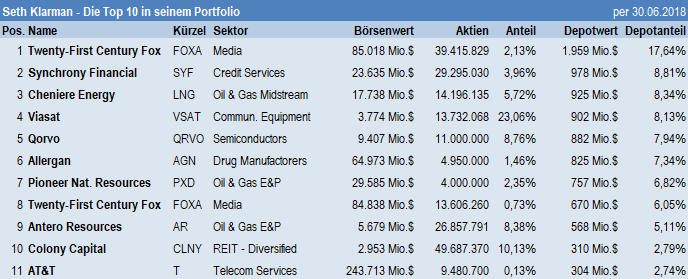

Sein Portfolio

Das zeigt sich auch an seinen größten Positonen im insgesamt 31 Werte umfassenden Portfolio der Baupost Group.Die mit weitem Abstand größte Position ist die bei Twenty-First Century Fox mit einem Depotanteil von fast 18 Prozent. Allerdings muss hier noch die achtgrößte Position zugeschlagen werden, denn dabei handelt es sich um die Vorzugsaktien des Konzerns. In Summe hat Klarman FOX also mit 23,69% im Depot gewichtet und damit fast dreimal so stark wie die zweitplatzierte Synchrony Financial. Mit Viasat setzt Klarman auf einen Anbieter von Hochgeschwindigkeits-Satelliten-Breitbanddiensten sowie sicheren Netzwerksystemen für militärische und kommerzielle Märkte. Und ganz neu auf Position 11 ist AT&T (weshalb die TOP 10 diesmal 11 Werte enthält).

Aktie im Fokus: AT&T

Und genau diesen Wert wollen wir uns einmal etwas genauer ansehen, denn bis vor wenigen Jahren war AT&T (American Telephone and Telegraph) noch ein reiner Telekomanbieter. AT&T ist ein nordamerikanischer Telekommunikationskonzern und weltweit das größte Unternehmen der Branche. Man bietet Telefon-, Daten- und Videokommunikation, Mobilfunk- und Internetdienstleistungen für Unternehmen, Regierungsorganisationen und Privatkunden an. Und auch Fernsehdienste.

Die Mobilfunksparte ist hinter Verizon der zweitgrößte Anbieter in den USA, gefolgt von T-Mobile. Hier hat man rund 100 Millionen Kunden, wobei 65 Millionen von ihnen feste Verträge haben und keine Prepaid-Variante.

Im TV-Bereich fasste AT&T vor allem durch die Übernahme von DirectTV im Jahr 2015 Fuß, wodurch man in den USA knapp 20 Millionen Satelliten-TV-Kunden hinzugewann.

Die jüngste Übernahme von Time Warner hat ein Volumen von 85 Milliarden Dollar und erfolgte gegen den Willen der Trump-Regierung, denn Donald Trump ist vor allem der seinem Wirken gegenüber kritisch eingestellte Nachrichtensender CNN ein Dorn im Auge. Die Genehmigung wurde letztlich vor Gericht positiv entschieden. Durch diese Übernahme ist AT&T nun ein vertikal integrierter Hersteller und Anbieter von Inhalten.

Und genau dies ist die Strategie, die in der Branche "gespielt" wird. Die frühere Trennung zwischen Unternehmen, die Netze und Kommunikationswege zur Verfügung stellen und den Herstellern und Lieferanten von Inhalten ist längst Gesichte. Zusätzlich drängen eigentlich branchenfremde Anbieter in diesen Markt, wie Facebook, Alphabet/Google (mit Youtube) oder Apple mit seinem Streamingangebot - und natürlich Amazon mit Prime Video. Des Weiteren gibt es Pay-TV-Anbieter wie Netflix oder HBO, die Kunden über Abos an sich binden, was ihnen vor allem aufgrund selbstproduzierter Filme und Serien gelingt.

Es tummeln sich hier also die Giganten der Medien- und Internetbranche und ringen um Macht und Einfluss. Einerseits entstehen ganz neue Angebote, wie das Streaming, das die althergebrachten Radio- und TV-Sender mächtig unter Zugzwang setzt, andererseits gibt es nur eine endliche Zahl von Konsumenten. Was wir momentan also erleben, ist der Verteilungskampf und der wird mit harten Bandagen geführt.

Hierbei sind Fusionen und Übernahmen erste Wahl, um schnell Marktanteile zu gewinnen. Allerdings scheitern erfahrungsgemäß die meisten Übernahmen und erweisen sich als Flops. Dazu muss man gar nicht auf den unsäglichen "Merger under equals" von Daimler und Chrysler schauen, sondern kann einfach in der Medienbranche bleiben.

Time Warner wurde nämlich schon einmal übernommen. Um die Jahrtausendwende herum war es der größte Deal aller Zeiten und Käufer war der Internetgigant AOL. Der fusionierte Konzern scheiterte kolossal und später trennte man sich wieder (wie auch Daimler und Chrysler). Den Internetpionier AOL kennt heute niemand mehr, die kläglichen Reste wurden vor einigen Jahren von Verizon geschluckt. Wie auch das einstige Vorzeigeunternehmen der Internetrevolution, Yahoo!

Und nun wagt sich AT&T an Time Warner. Man hat damit nicht nur das althergebrachte Printgeschäft an sich gebracht, wo rigoros ausgesondert wird. Wobei auch vor Klassikern, wie dem TIME Magazin nicht haltgemacht wird. Das weitaus größere Interesse hat AT&T als nunmehr drittgrößter Kabelfernsehprovider der USA aber anderen Töchtern, wie dem Nachrichtensender CNN, dem Pay-TV-Sender HBO und dem berühmten Hollywood-Studio Warner Bros. Hier werden die Inhalte produziert, der Content, der letztlich die Kunden (an das Unternehmen) fesseln soll.

Gerichtsurteil ebnet den Weg

Die Genehmigung der Übernahme durch das Bundesgericht – und zwar ohne Auflagen – hat aber auch Folgen, die über diesen Einzelfall hinausgehen. Die Kartellwächter des US-Justizministeriums hatten behauptet, die Übernahme würde den Wettbewerb im Pay-TV-Markt schwächen, aber das Gericht sieht dies als nicht erwiesen an. Damit dürften künftig Fusionen und Übernahmen innerhalb dieser Branche in den USA einfacher über die Bühne gehen. Und die Branche schart schon mit den Hufen, denn die Kabel-, Satelliten- und Mobilfunkunternehmen sehen im Zukauf von Inhalten eine Möglichkeit zu wachsen und sich gegen die Konkurrenz von Netflix, Google oder Amazon zu wehren.

Das sieht auch Seth Klarman so und kauft sich daher in verschiedene Unternehmen dieser Branche ein, die zu potenziellen Übernahmekandidaten werden könnten.

Doch was ist mit AT&T?

Die spannende Frage bleibt allerdings, ob er auch ein eigenes Interesse am Unternehmen AT&T hat. Dieses liefert seit vielen Jahren hohe Cashflows und speist daraus eine überdurchschnittlich hohe Dividendenrendite und üppige Aktienrückkaufprogramme. Das könnte in den nächsten Jahren allerdings eng werden, denn der Cashflow dürfte künftig für die neuen und hohen Schulden benötigt werden. Und die sind gewaltig! So stiegen die langfristigen Finanzschulden durch die Time Warner-Übernahme von 125,9 Milliarden auf 168,5 Milliarden Dollar. Die hieraus resultierenden Zins- und Tilgungsleistungen müssen erste einmal verdient werden. Dabei findet in den USA bereits die Zinswende statt und die FED erhöhte schon mehrfach die Zinssätze. Zuletzt gerade vorgestern und für 2019 wurden weitere vier Zinsanhebungen angekündigt. Mit jeder weiteren Anhebung steigt die Belastung für AT&T und der Cashflow muss hier größere Anteile schultern.

Daneben bringen teure Übernahmen einen weiteren unschönen Effekt mit sich: Goodwill. Oder anders formuliert: Übernahmeprämien. Bereits bei der DirectTV-Übernahme fand dieser mit zusätzlichen gut 34 Milliarden in die Bilanz Einzug und dank des Time Warner-Deals wird der Goodwill um weitere 38 Milliarden hochgeschraubt auf jetzt insgesamt 143,5 Milliarden Euro. Was atemberaubende 27% der Vermögenswerte ausmacht.

AT&T schreibt diesen Goodwill nicht planmäßig ab (wozu man auch nicht verpflichtet ist), so dass er aus der Bilanz nur verschwindet wird, wenn es zu außerplanmäßigen Abschreibungen kommt (echt unschön) oder wenn sich der Wert der übernommenen Unternehmen wirklich deutlich erhöht. Das kann in wirtschaftlichen Boomzeiten gut gehen; kommt es aber zu einer wirtschaftlichen Krise und erheblichen Turbulenzen an den Aktienmärkten, droht hier erhebliches Ungemach in Form drohender Abschreibungen. Und damit lauert hier eine latente Bedrohung für die Unternehmensgewinne (wie gesagt, echt unschön).

Auf der anderen Seite muss AT&T massiv investieren und zwar in den Netzausbau. Nicht nur Kabel-TV und Glasfaser, sondern auch der nächste Mobilfunkstandard 5G erfordert Milliardensummen in den nächsten Jahren. Auch diese werden den Cashflow zusätzlich belasten, denn obwohl sich ein weiteres Ausweiten der Verschuldung nicht anbietet, wird man wohl ohne kaum auskommen können. Die Alternative ist, weitere Vermögensteile zu verkaufen, zum Beispiel Zeitschriften oder Medien. Zusätzliche Schulden wären zwar noch möglich, aber sollte der Verschuldungsgrad weiter ansteigen, erhöht sich das Risiko für das Gesamtunternehmen signifikant. Und wie so etwas ausgehen kann, auch für den Aktienkurs, kann man am Langfristchart der Deutschen Telekom ablesen. Die massive Ausweitung der Verschuldung durch Netzfrequenzauktionen und Übernahmen gepaart mit einer Neubewertung der Zukunftschancen in Folge des Platzens der Internetblase – das zeigt der Chart zwischen 1997 und 2003 mit Kursverfielfachung und anschließendem 90-Prozent-Absturz sowie sich anschließendem jahrelangen Kurssiechtum.

Seth Klarman setzte auf Time Warner, aber er hat seine Aktien nicht vor dem Tausch verkauft, sondern sich bewusst die AT&T-Aktien ins Depot einbuchen lassen. Trotz der negativen Aspekte, die ich genannt habe. Seine grundsätzlich positive Haltung zum Sektor ist die eine Sache, die Einschätzung zu Einzelwerten eine andere. Und da wir wissen, dass Klarman Unternehmen dann verkauft, wenn sie sich ihrem intrinischen Wert nähern, wird die spannendste Frage bei seinem nächsten Portfolio-Update sein, ob und gegebenenfalls wie er seine AT&T-Position im laufenden dritten Quartal verändert hat. Wir werden es sehen…

& Profi-Tools von

& Profi-Tools von