Ole Andreas Halvorsen managt in seinem Viking Global Hedgefonds mehr inzwischen als 27 Milliarden Dollar und erzielte in den vergangenen 19 Jahren für seine Anleger eine durchschnittliche Jahresrendite von über 20 Prozent. Er führt ein konzentriertes Portfolio, in dem die zehn größten Positionen rund 40 Prozent des Depotwertes ausmachen.

Halvorsen gehört zu den sogenannten Tiger Cups, den Tigerwelpen. Die Bezeichnung geht zurück auf den legendären Hedgefonds-Manager Julian Robertson, der mit einem durchschnittlichen ROI von über 30 Prozent seiner Tiger Management Group zu den erfolgreichsten Fondsmanagern des letzten Jahrhunderts gehört.

Robertson war aber nicht nur ein großartiger Investor, sondern ein mindestens ebenso guter Lehrer. Zu seinen Schülern gehören 50 der erfolgreichsten Fonds Manager der Welt, wie Stephen Mandel (Lone Pine), Rob Citrone (Discovery Capital Management), Philippe Laffont (Coatue Management), Lee Ainslie (Maverick Capital) und eben Andreas Halvorsen (Viking Global).

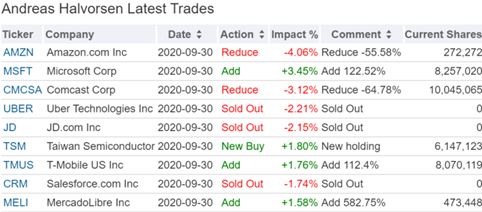

Top Transaktionen im 3. Quartal 2020

Andreas Halvorsen blieb auch im dritten Quartal seinem aktiven Stil treu und wirbelte sein Depot mächtig durcheinander. Seine Turnoverrate lag bei hohen 33 Prozent und zum Quartalsende hielt er 87 Positionen, darunter 32 neue.

Halvorsen noch nochmals eine ganze Reihe von Unternehmen reduziert oder ganz aussortiert, die von den vorherrschenden Corona-Entwicklungen Lockdown, Home Office und Social Distancing profitiert hatten.

Bei Amazon stieß er weitere 55 Prozent seines Bestands ab, nachdem er im Vorquartal seine Position bereits um ein Drittel verkleinert hatte. Die im Vorquartal verdoppelte Position an Comcast verkaufte er weitgehend wieder und zwar um knapp zwei Drittel. Uber, JD.com und salesforce.com verkaufte er komplett.

Aufgestockt um 122 Prozent hat Halvorsen bei Microsoft und bei T-Mobile US um 112 Prozent, während er bei MercadoLibre seinen Einsatz annähernd versiebenfacht hat,

Top Positionen am Ende des 3. Quartals 2020

Mit knapp 30 Prozent Gewichtung steht der Healthcare-Sktor bei Halvorsen weiter hoch im Kurs. Es folgen Technologiewerte mit 25 Prozent auf dem zweiten Platz vor Financial Services mit 16 und zyklischen Konsumwerten mit 12,5 Prozent.

Halvorsens ehemals größte Position Amazon ist tief gefallen und zwar vom ersten auf den neunten Rang; sie macht noch gut drei Prozent des Depots aus.

Neuer Spitzenreiter ist Microsoft mit einer Gewichtung von 6,3 Prozent. Dahinter folgt mit 5,9 Prozent Adaptive Biotechnologies, an der Halvorsen rund 24,5 Prozent aller Aktien hält. Auf dem dritten Rang folgt bereits der Digitale Zahlungsdienstleister Fidelity National Services mit 4,7 Prozent vor American Express mit knapp vier Prozent. Centene folgt mit 3,7 Prozent.

Auch an der mit 3,6 Prozent sechstplatzierten BridgeBio Pharma hält Halvorsen ein großes Aktienpaket und ist mit knapp 22 Prozent zweitgrößter Aktionär hinter Finanzinvestor KKR & Co, die gut 28 Prozent halten.

Es folgen T-Mobile US, JPMorgan Chase, Amazon und Hilton auf den weiteren Plätzen.

Im Fokus: Fidelity National Information Services

Fidelity National Information Services (FIS) ist eines der führenden Serviceunternehmen der Finanzindustrie. Mit einem breiten Angebot unterschiedlichster Servicelösungen versorgt FIS Finanzdienstleister, große Genossenschaftsbanken und örtliche Banken mit technischen Lösungen und Support. Die Serviceleistungen von FIS decken sämtliche Geschäfts- und Angebotsbereiche einer Bank ab und machen Finanztransaktionen einfacher, schneller und sicherer.

FIS bietet Komplettlösungen, aber auch Einzelangebote, wie eBanking, Scheckeinzugsverfahren oder Informationsdienste und Services, die mit speziell entwickelten Programmen Teilbereiche des bankinternen Kerngeschäfts abdecken. Im Großkundensegment versorgt der Konzern seine Kunden mit Programmen zur Scheck- und Kreditkartenverifikation, technischen Lösungen zu Abrechnungsverfahren, elektronischen Services zur Kontrolle laufender Transaktionen und einem Service, der die Transaktionen der Banken im Clearing-Netzwerk überwacht.

Das Unternehmen ist der größte Anbieter von Eigentumsversicherungs- und Abwicklungsdienstleistungen in den USA und baut seinen führenden Marktanteil im Segment gewerblicher Immobilien weiter aus.

Im vergangenen Jahr hat das Unternehmen strategische Investitionen in seine digitale Plattform getätigt, indem es die Programme WireSafe und startSafe erweitert hat. Darüber hinaus wurden die Kerntechnologien und -integrationen für das Titelproduktionssystem verbessert und die automatisierten Funktionen für Titel und Underwriting weiterentwickelt.

Allerdings verlässt sich FIS nicht alleine auf organisches Wachstum, sondern setzt seit jeher auch auf strategische Übernahmen. Zuletzt erwarb man im Juni FGL Holdings, ein Lebens- und Rentenversicherungsunternehmen, mit dem Ziel, sein Kerngeschäft mit Eigentumsversicherungen zu diversifizieren und dessen Risiken und Schwankungsintensität zu verringern.

Der Versicherer erzielt branchenweit die höchste Marge und bemüht sich, diese Spitzenposition zu verteidigen. So reduzierte FIS im April die Anzahl der Mitarbeiter im Außendienst um 18 Prozent und im Unternehmensumfeld um 11 Prozent, um die Kostenentwicklung während der Corona-Pandemie zu unter Kontrolle zu halten. Die hieraus resultierenden Kostensenkungseffekte beziffert FIS auf rund 200 Millionen Dollar jährlich.

Worldpay-Übernahme nur der Startschuss?

Mit 84 Milliarden Dollar Marktkapitalisierung ist FIS kein kleiner Player im Finanzsektor und auch etwas Besonderes. Denn vor knapp zwei Jahren übernahm man den Zahlungsabwickler Worldpay für 43 Milliarden Dollar inklusive Schulden.

Dieser wiederum war erst 2017 durch die Übernahme der britischen Worldpay durch die amerikanische Vantiv Inc. entstanden, einen führenden Anbieter von Zahlungsverarbeitungsdiensten und verwandten Technologielösungen für Händler und Finanzinstitute in den USA. Das kombinierte Unternehmen agierte seitdem unter dem Namen Worldpay.

Mit der Worldpay-Übernahme gelang FIS nicht nur der Sprung über den großen Teich nach Europa, sondern FIS stieg auch zum ernsthaften Wettbewerber von VISA, Mastercard und Adyen auf. Und FIS will bei der weiteren Konzentration der Branche kräftig mitmischen.

Wie kräftig, das zeigen die jüngsten Berichte über einen wohl geplatzten Deal. Das Wall Street Journal berichtete, dass Fidelity National Information Services und Global Payments über eine mögliche Fusion der beiden Unternehmen in Volumen von 70 Milliarden Dollar diskutiert hatten.

Dabei hätte Fidelity Nationals Payment-Marke World Pay mit den Lösungen von Global Payments vereint werden sollen, die zusammen weltweit 3,5 Millionen Unternehmen in Bereichen wie Point of Sale, Mobile- und Online Payments und sogar Internet of Things-Zahlungslösungen bedienen.

Die Gespräche waren dem Bericht zufolge in einem fortgeschrittenen Stadium, als sie aus ungeklärten Gründen abgebrochen wurden. An der Wall Street herrscht die Hoffnung, dass sie wieder aufgenommen werden könnten. Immerhin wäre es einer der größten M&A-Deals des Jahres und würde die ohnehin stolzen Bewertungen im Sektor nochmals in die Höhe schrauben.

Der Aktienkurs von Fidelity National kam nach der Meldung über das Scheitern der Gespräche unter Druck. Mit einer Kursverdopplung innerhalb der letzten fünf Jahre können die Aktionäre aber dennoch sehr zufrieden sein, auch wenn die Aktie die starke Perfomance von Wettbewerbern wie PayPal, Square oder Adyen zuletzt nicht mitgemacht hat.

Dabei dürfte diese Underperformance im Peergroup-Vergleich auch auf den unscheinbaren Namen zurückzuführen sein. Denn würde FIS heute als Worldpay am Markt auftreten, dürfte alleine dieses Buzzword für eine deutlich höhere Bewertung gut sein.

Auf der anderen Seite kann man bei FIS zu halbwegs moderaten Preisen an einem boomenden Wachstumsmarkt teilhaben und auch die Aktionärsverteilung zeigt die defensiven Qualitäten des Werts. Größter Aktionär ist Vanguard mit acht Prozent, gefolgt von Blackrock (6,8%), Price T Rowe (6,3%), State Street (4,1%) und Massachusetts Financial Services (3,6%). Unter den weiteren Aktionären mit Anteilen um ein Prozent herum finden sich reihenweise Großbanken, wie JPMorgan Chase, Goldman Sachs, Morgan Stanley, Bank of America oder Bank of New York Mellon. Auch diese Verteilung erinnert stark an die beiden Payment-Netzwerke Mastercard und VISA.

Andereas Halvorsen hält 1,43 Prozent an Fidelity National Information Services und sie ist inzwischen seine drittgrößte Position mit einem Depotanteil von 4,3 Prozent. Er setzt nicht auf die bekannten Namen im "War on Cash", sondern auf den unscheinbarsten und wohl unbekanntesten. Das könnte sich noch als besonders schlauer Schachzug entpuppen, denn auch Hidden Champions sind vor allem eines: Champions.

& Profi-Tools von

& Profi-Tools von