Christopher "Chris" Cullom Davis wurde das Investieren bereits in die Wiege gelegt und so leitet er heute in dritter Generation das Geschäft der unabhängigen im Besitz von Mitarbeitern befindlichen Investmentgesellschaft Davis Selected Advisers ("Davis Advisors").

Die Ursprünge des Unternehmens gehen auf den legendären Investor Shelby Cullom Davis zurück, einen führenden Finanzberater von Gouverneuren und Präsidenten. Dieser gründete das Unternehmen Shelby Cullom Davis & Company in den späten 1940er Jahren mit einer Anfangsinvestition von 100.000 US-Dollar. Bei Ende seiner Karriere Anfang der 1990er Jahre hatte er hieraus über 800 Millionen Dollar gemacht.

Sein Sohn Shelby Moore Cullom Davis gründete 1969 das heutige Unternehmen Davis Advisors, das inzwischen ein Vermögen von fast 30 Milliarden Dollar verwaltet. Die Davis-Familie, Mitarbeiter von Davis Advisors sowie Fondsdirektoren haben hiervon selbst mehr als zwei Milliarden Dollar investiert.

Seit seiner Gründung setzt Davis Advisors auf ein und dieselbe bewährte Anlagephilosophie und investiert langfristig in Unternehmen, die man zu günstigen Preisen eingesammelt hat. Man versteht Aktien als Eigentumsanteile an realen Unternehmen und nicht als Wettscheine auf Kursschwankungen. Daher investiert Davis Advisors viel Zeit und Ressourcen für eine gründliche fundamentale Analyse der Unternehmen mit dem Schwerpunkt auf dem Konzept der "Owners Earnings", das auch Warren Buffett bevorzugt.

Verkürzt dargestellt, errechnet sich diese "normalisierte Ertragskraft des Unternehmens" aus dem Nettoergebnis zuzüglich Abschreibungen und Amortisation abzüglich der Kapitalkosten. Im Gegensatz zum Free Cashflow berücksichtigen die Owners Earnings also nur Positionen, die sich auf den Gewinnanteil der Eigentümer auswirken. Während der Free Cashflow auch alle nicht cash-wirksamen Effekte und sämtliche Kapitalkosten enthält, werden bei den Owners Earnings hier nur die Kosten angesetzt, die zur Unterhaltung des laufenden Geschäfts anfallen.

Mit diesem Ansatz ist Davis Advisors sehr erfolgreich und die heute in dritter Generation von Chris Davis geführte Gesellschaft managt ein gutes Dutzend Fonds und ETFs. Der älteste davon, der Davis New York Venture Fund, existiert bereits seit dem Jahr 1969. Er kommt auf eine durchschnittliche jährliche Rendite von 11,7%, womit er alle großen Indizes um Längen schlägt.

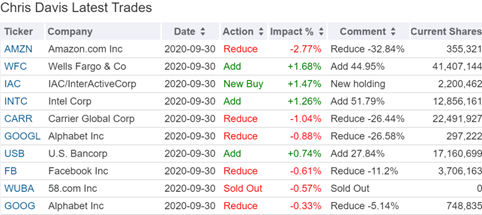

Top Transaktionen im 3. Quartal 2020

Im dritten Quartal kam Chris Davis auf eine Turnoverrate von sechs Prozent. Im Bestand befanden sich 114 Unternehmen, darunter lediglich drei Neuaufnahmen.

Wie auch schon im Vorquartal hat Chris Davis im Finanzsektor aufgestockt. Bei Wells Fargo baute er seine Position um 45 Prozent aus und bei U.S. Bancorp um 28 Prozent. Des Weiteren erhöhte er seinen Bestand beim krisengeschüttelten Chiphersteller Intel um 52 Prozent und bei der Internetbeteiligungsholding IAC InterActiveCorp. stieg er mit einem Depotanteil von knapp 1,5 Prozent neu ein.

Das nötige Kleingeld für seine Käufe hat er sich durch die Reduzierung bei anderen Positionen besorgt. So verkaufte er ein Drittel seiner Amazon-Position. Auch bei der Google-Mutter Alphabet hat er Aktien verkauft, sowohl A-Aktien als auch die der Klasse C und zwar im Volumen von 27 und 5 Prozent. Ebenfalls auf der Verkaufsliste stand der Heizungs- und Kühlelementhersteller Carrier Global, wo er gut ein Viertel seines Bestands verkaufte und bei 58.com stieg er ganz aus.

Top Positionen am Ende des 3. Quartals 2020

Im Portfolio von Davis Advisors habe Finanzwerte ihre Spitzenposition weiter ausgebaut und erreichen nun 36,7 Prozent. Communication Services folgen mit 15,9 Prozent, dann zyklische Konsumwerte mit 13,4 Prozent und Technologiewerte mit 12,8 Prozent.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Trotz der Verkäufe bleibt Alphabet die größte Position von Chris Davis, sofern man die A- und C-Aktien zusammenzählt. Dann liegen sie mit 8,54 Prozent an der Spitze. Amazon ist hinter Capital One zurückgerutscht und macht noch 6,2 Prozent des Depots aus, während die Bank es auf 6,5 Prozent bringt.

Alibaba auf dem vierten, Facebook auf dem sechsten, New Oriental Education auf dem siebten und Chiphersteller Applied Materials auf dem achten Rang erklären den hohen Anteil an Technologiewerten, während Wells Fargo Berkshire Hathaway und JPMorgan die weiteren Schwergewichte aus dem Finanzsektor in den Top 10 darstellen.

Im Fokus: IAC InterActiveCorp.

IAC ist eine der großen Erfolgsgeschichten, sowohl unternehmerisch als auch als Börsenstory. Trotzdem ist das Unternehmen weitgehend unbekannt. Zu Unrecht, denn es hat einige der erfolgreichsten und bekanntesten Internetunternehmen gegründet, entwickelt und in die Eigenständigkeit entlassen. Sehr zum Wohle der Aktionäre, sowohl von IAC als auch der ehemaligen Töchter.

Der letzte Spin-off liegt erst ein paar Monate zurück und betraf die Tinder-Mutter Match Group. Bis zuletzt hatte man seitens IAC betont, wie zufrieden sie mit der Entwicklung der Match Group wäre und dass man weiterhin vorbehaltlos an das Business glaubt. Trotzdem hat man sich von diesem Erfolgsunternehmen getrennt. Das muss aber nur auf den ersten Blick verwundern, denn dieses Vorgehen hat Tradition bei IAC. Das Unternehmen versteht sich nicht als Beteiligungsgesellschaft, sondern als Inkubator für neue Geschäftsmodelle in der Online- und Mobilwelt.

Die Match Group stellte den mit weitem Abstand größten Brocken im IAC-Portfolio dar und daher kamen die übrigen Beteiligungen und Ventures nicht mehr genügend zur Geltung. Abgesehen von ANGI Homeservices, der bis dahin zweitgrößten Beteiligung, die aber ebenfalls in absehbarer Zeit abgespalten werden soll. Doch in diese Pläne hat sich eine andere IAC-Beteiligung geschoben; so steht kurzfristig die Trennung von der Videoplattform Vimeo auf der Agenda.

Doch schauen wir zunächst auf die bisherigen Abspaltungserfolge. Hier kann IAC auf bekannte Namen verweisen, wie HSN Home Shopping Network, Ticketmaster, Interval, LendingTree und Expedia. Und natürlich Match Group.

IAC trennt sich von seinen erfolgreichsten Beteiligungen, um einerseits seine Aktionäre damit zu belohnen, da die IAC-Aktien zumeist mit deutlichem Abschlag zum Wert ihrer börsennotierten Beteiligungen notieren, und durch den Spin-off diese Diskrepanz aufgeholt wird, und andererseits will IAC sich wieder viel intensiver auf seine vielen anderen Online-Beteiligungen konzentrieren.

IAC wittert neue Chancen

Nach dem Match-Spin-off verfügte die schuldenfreie IAC neben ihren Beteiligungen über ein Cashpolster von 3,9 Milliarden Dollar. Und ging damit bereits auf Shoppingtour. Parallel zum Match-Spin-off hatte man für 500 Millionen Dollar schon Care.com übernommen, den weltweit größten Online-Marktplatz für die Vermittlung von Pflegepersonal im Bereich Altenpflege, Babysitter, Haushaltsdienste und dann dessen Börsennotierung eingestellt. Care.com wird seitdem als privates Unternehmen geführt und unter einem neuen Management weiterentwickelt – das entspricht dem klassischen IAC-Playbook. In 2019 hatte Care.com rund 200 Millionen Dollar Umsatz erzielt.

Anfang August gab IAC zudem bekannt, für eine Milliarde Dollar einen Anteil von 12 Prozent an der börsennotierten MGM Resorts erworben zu haben. Der Kaufpreis für die Aktien des Casinobetreibers lag bei 17 Dollar und IAC bezeichnete dies als eine "einmalige" Gelegenheit. Damals lagen die Aktien des Casinobetreibers am Boden und haben sich seitdem prächtig erholt auf zuletzt 30 Dollar, so dass der Buchgewinn für IAC bereits rund 750 Millionen Dollar beträgt.

Onlinewetten und -glücksspiel

Aber IAC zielt bei dem Engagement natürlich nicht auf kurzfristige Kurszuwächse ab und man will sich auch nicht als Casinobetreiber versuchen, sondern IAC unterstützt MGM dabei, sich im Bereich Onlinewetten und -glücksspiele besser aufzustellen. Das ist ein stark wachsender Markt, nicht nur in Coronazeiten, aber in den USA vollzieht sich gerade eine "spielverändernde" Entwicklung. Denn immer mehr Bundesstaaten legalisieren das Glücksspiel und vergeben auch Lizenzen für Onlineglückspiele. Ein neues Eldorado und IAC ist nun milliardenschwer mittendrin.

Zum jetzigen Zeitpunkt besitzt IAC eine attraktive Sammlung schnell wachsender Internetunternehmen, die in sehr großen Märkten mit starkem Rückenwind von Offline zu Online tätig sind:

- IAC hält 85,1 Prozent an ANGI HomeServices, einem Marktplatz für Handwerkerdienstleistungen, zu dem auch das deutsche Handwerkerportal MyHammer gehört. ANGI steuert rund 49 Prozent zum IAC-Konzernumsatz bei.

- Das Segment Publishing bringt einige der vertrauenswürdigsten Publisher des Webs zusammen, darunter die Premium-Marken Dotdash, Investopedia und The Daily Beast. Die Unternehmen weisen EBITDA-Margen von über 20 Prozent aus und stehen für sechs Prozent des Konzernumsatzes.

- Suchgeschäft ist ein Cashcow-Business mit 27 Prozent Umsatzanteil. Hierzu gehören die Ask Media Group mit der Suchmaschine Ask.com und MyDomaine.

- In Other Groups bündelt IACs Frühphaseninvestitionen in potenzielle Plattformbusinesses, wie BlueCrew, ein on-Demand-Markt für leichte industrielle Jobs, oder Honcker, eine on-demand-Plattform für das Leasing von Autos oder JoyRun, ein On-Demand-Markt für crowdbasierte Lieferungen oder Turo und nun auch Care.com. Die Other Groups stehen für rund 10 Prozent des Konzernumsatzes.

- Und dann ist da noch Vimeo, IACs verstecktes Juwel. Es ist ein schnell wachsendes SaaS-Unternehmen, welches Unternehmen bei der Erstellung und Verbreitung von Videos unterstützt. Vimeo bringt es auf 7 Prozent des IAC-Konzernumsatzes.

Die angekündigte Trennung von ANGI würde IAC also auf einen Schlag die Hälfte des verblieben en Umsatzes kosten und damit IAC nochmals signifikant kleiner und schlagkräftiger machen. Der Fokus liegt aber momentan ganz klar auf Vimeo.

Vimeo Spin-off im 2. Quartal

Vimeo bietet Tools an für Live-Streaming, Videoaufzeichnung, Videoerstellung, Archivierung und sogar die Monetarisierung von Video Channels über Subskriptionen. Dabei sind Partnerschaften mit Plattformen wie Shopify, die ihren Kunden Videolösungen via Vimeo anbieten, ein wichtiger Vertriebskanal. Vimeo ist kein Wettbewerber von Facebook, sondern mit Hilfe von Vimeo können Publisher ihre Videos automatisiert bei Facebook und anderen Websites veröffentlichen, ohne sich dort selbst anmelden oder einloggen zu müssen.

Vimeo ist ein Videopowertool und kriegt durch Corona mächtig Rückenwind. So sind die Buchungen in den ersten drei Quartalen 2020 um 41, 79 und 56 Prozent gestiegen und der Umsatz lief im dritten Quartal mit 75 Millionen Euro ein, einer Steigerung um 44 Prozent gegenüber dem Vorjahreswert. Da es sich um ein SaaS-Geschäftsmodell handelt, laufen die Buchungen den Umsätzen voraus, so dass bereits heute für die nächsten Quartale relativ sicher hohe Zuwachsraten beim Umsatz zu erwarten sind. Operativ macht Vimeo allerdings noch Verluste, die im dritten Quartal bei knapp 3 Millionen Dollar lagen.

Unternehmen mit gut planbaren SaaS-Umsätzen sind bei Anlegern beliebt und der Kapitalmarkt bewertet sie entsprechend hoch. Im Oktober sammelte Vimeo im Rahmen einer kleinen Finanzierungsrunde 150 Millionen Dollar an externem Kapital von der Technologie-Investmentgesellschaft Thrive Capital und dem Staatsfonds GIC Private aus Singapur ein, was Vimeo ein Enterprise Value von 2,75 Milliarden Dollar zubilligte.

Die Dynamik hinter Vimeo, deren Spin-off von IAC im zweiten Quartal vollzogen werden soll, kann man am besten daran erkennen, dass es Ende Januar eine weitere Finanzierungsrunde gab, bei der T. Rowe Price und Oberndorf Enterprises 300 Millionen auf den Tisch legten und die Vimeo-Bewertung sich hierbei nun schon auf sechs bis sieben Milliarden Dollar hochgeschraubt hat. Eine Verdopplung innerhalb weniger Wochen. Was an mehreren Faktoren liegt: die Welt wird visueller und es werden zunehmend bewegte Bilder nachgefragt und Vimeo ist in einer einzigartigen Marktposition. Das treibt die Preise und das Interesse.

Die frischen finanziellen Mittel aus der jüngsten Investmentrunde sollen für Wachstum, Innovation und Mitarbeiter verwendet werden. Die Cloud-basierte Videosoftware von Vimeo hat mehr als 200 Millionen Benutzer, darunter auch bekannte Unternehmen wie Amazon, Starbucks und Deloitte.

Die weiteren Aussichten für IAC

Für IAC stellt die Trennung von der Match Group und auch die beiden folgenden Spin-offs von Vimeo und ANGI Homeservices einen weiteren Neuanfang dar. Die neue IAC ist bereits nach der Match-Trennung deutlich kleiner und mit reichlich Barmitteln ausgestattet, und dieses wird sich demnächst noch zwei weitere Male wiederholen. Große Teile des ursprünglichen Umsatzes gehen "verloren", während sich die neuen Aktionäre von Vimeo und ANGI über ihre Unternehmensanteile freuen können.

IAC selbst geht ihren Erfolgsweg dann ein weiteres Mal und sondiert den Markt nach neuen Chancen. Die verbliebenen Aktivitäten haben wieder ein ganz anderes Gewicht im IAC-Portfolio und können mittels der bewährten Gründen- und Zukaufen-Strategie von IAC zu neuen Marktführern auf- und ausgebaut werden.

Und dann bleibt da noch die Aussicht auf hohe Sonderausschüttungen. Denn in der Vergangenheit hat IAC schon einmal einen Großteil seines Geldes, das aus Beteiligungsverkäufen stammte, in Form einer Sonderdividende an die Aktionäre zurückgegeben.

So oder so, IAC ist eine spannende Erfolgsgeschichte, die bereits mehrfach wiederholt und dabei stets neu verfilmt wurde. Und mit Oscar reifen Vorstellungen kennt sich Barry Diller, der starke Mann hinter IAC, als ehemaliger Chef von Paramount Pictures aus. Und die nächste will Chris Davis verständlicherweise nicht verpassen.

& Profi-Tools von

& Profi-Tools von