Der 1957 geborene Greenblatt studierte an der University of Pennsylvania und schloss sein Studium mit dem Bachelor of Science und dem Master of Business Administration ab. 1985 startete er seinen eigenen Hedgefonds Gotham Capital mit sieben Millionen Dollar.

Die Zauberformel

Klassische Value-Ansätze sind Greenblatt zu kompliziert und setzen zu viele Bilanz- und Wirtschaftskenntnisse voraus. Daher entwickelte er ein regelbasiertes Auswahlsystem für die aussichtsreichsten Aktien. In seinem Buch "The Little Book that Beats the Market" belegte er den überragenden Erfolg dieser Strategie und das Buch schaffte es auf die Bestsellerliste der New York Times.

Greenblatt begrenzt für seine "Börsenzauberformel" von vornherein die Aktienauswahl. So müssen sie untersuchten Werte eine Mindestmarktkapitalisierung aufweisen, in den USA beheimatet sein und nicht dem Energie- oder Finanzsektor angehören. Entscheidend sind dann lediglich zwei Kennzahlen und zwar die Kapitalrendite (ROIC, Return on Invested Capital), und die Gewinnrendite.

Zur Ermittlung der Gewinnrendite wird der operative Gewinn eines Unternehmens ins Verhältnis zum Gesamtunternehmenswert ("Enterprise Value") gesetzt. Je höher die Gewinnrendite ist, desto günstiger ist das Unternehmen bewertet.

Die Kapitalrendite ist im Gegensatz zur Gewinnrendite eine Qualitätskennzahl und wird von Greenblatt als Verhältnis aus EBIT zu den materiellen Nettovermögenswerten definiert. Je höher die Gewinnrendite desto mehr Gewinn wird im Vergleich zum eingesetzten Kapital erzielt.

Und diese Zauberformel funktioniert. Zwischen 1985 und 2006 erzielte Greenblatt eine durchschnittliche Rendite von 40 Prozent und verwaltet heute knapp sechs Milliarden Dollar.

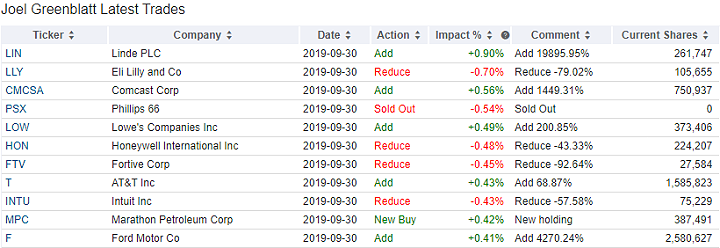

Top Transaktionen im dritten Quartal

Im dritten Quartal 2019 hatte Joel Greenblatts Gotham Capital 1.076 Werte mit einem Gesamtwert von 5,66 Milliarden Dollar im Portfolio, darunter 185 Neuaufnahmen. Seine Turnover-Rate lag bei aktiven 23 Prozent.

Die stärkste Auswirkung auf Joel Greenblatts Portfolio hatte die massive Aufstockung beim Industrie-Gas-Spezialisten Linde PLC, aber auch bei Comcast und Ford griff Greenblatt sehr beherzt zu. Seine Position bei Lowe’s verdreifachte er und bei AT&T stockte er seinen Bestand um 69 Prozent auf und bei Marathon Petroleum ist er ganz neu an Bord.

Im Gegenzug verkaufte Greenblatt seine letzten Aktien von Phillips 66 und bei einem Abbau von 79 Prozent können wir davon ausgehen, dass Eli Lilly demnächst auch komplett aus seinem Depot verschwunden sein wird, ebenso Fortive, die er sogar um 93 Prozent verringert hat. Honeywell reduziert Greenblatt um 43 Prozent und bei Intuit waren es knapp 58 Prozent; bei dem innovativen Softwareanbieter aus den Bereichen Steuer- und Unternehmenssoftware war er erst im Vorquartal neu eingestiegen.

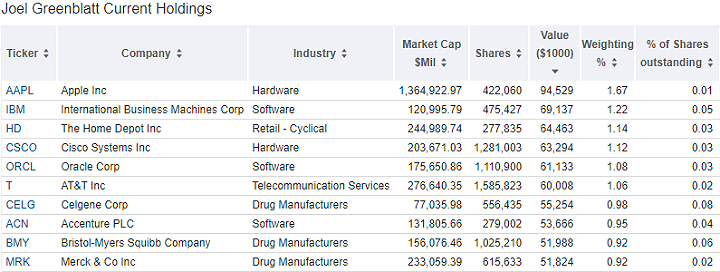

Top Positionen zum Ende des dritten Quartals

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

In Greenblatts breit gestreutem Portfolio dominieren weiterhin die technologiewerte mit einem Anteil von 19,9 Prozent. Ihnen folgen die Industriewerte mit 17,8 Prozent und Gesundheitswerte mit 15,5 Prozent Depotgewichtung, die die zyklischen Konsumwerte (11,8 Prozent) vom dritten Platz verdrängt haben.

Mit 1,67 Prozent nimmt Apple weiterhin klar den Spitzenplatz ein. Weitere Technolgiewerte auf Spitzenpositionen sind IBM auf Platz zwei, Cisco Systems und Oracle auf Platz vier und fünf und dann noch Accenture auf dem achten Rang. Greenblatt setzt also vor allem auf die Schwergewichte des Sektors, die über hohe Cashflows und starke ökonomische Burggräben verfügen, was auch für den auf Platz sechs vorgerückten Telekomgiganten AT&T gilt.

In der unteren Hälfte der Spitzengruppe rangieren die Healthcare-Unternehmen Celgene, Bristol-Myers Squibb und Merck & Co. Interessant ist hierbei, dass Bristol-Myers Squibb Ende November die Übernahme von Celgene abgeschlossen hat, so dass das kombinierte Unternehmen mit einem Depotgewicht von 1,9 Prozent de facto die Führungsposition in Greenblatts Portfolio inne hatte, deutlich vor Apple.

Des Weiteren setzt Joel Greenblatt mit Home Depot auf den führenden Anbieter von Baustoffen und Heimwerkerbedarf, der inzwischen den dritten Rang einnimmt. Bemerkenswert ist, dass er zuletzt seine Position bei deren größtem Herausforderer Lowe’s verdreifacht hat. Der Sektor scheint es Greenblatt angetan zu haben…

Aktie im Fokus: Lowe‘s

Der Baumarkt- und Baustoffsektor in den USA ist, anders als in Deutschland, weit weniger zersplittert und wird nicht von vielen regional tätigen Familienunternehmen geprägt. Vielmehr dominieren einige wenige großen Player, wie Marktführer Home Depot und ihr größter Herausforderer Lowe‘s. Diese Rahmenbedingungen machen es den Unternehmen einfacher, ihre Kunden an sich zu binden, auch wenn diese quer durch das große Land umziehen, und ihre Größenvorteile machen sich auf der Kostenseite deutlich bemerkbar.

Der jüngst veröffentliche Homebuilder Sentiment Index zeigt sich weiter stark, vor allem im Dezember hat er erneut positiv überrascht. Die hohe und steigende Nachfrage nach Häusern schlägt auch auf den Heimwerkerbedarf durch und natürlich ebenso auf den Baustoffhandel, wo professionelle Nachfrager den Markt bestimmen.

Das Geschäftsmodell ist bei Anlegern beliebt, denn es gilt als relativ "Amazon-sicher". Es ist kaum vorstellbar, über die Amazon-Website Kies, Steine oder Holzplatten zu ordern und sich via DHL auf die Baustelle liefern zu lassen. Beim Heimwerkerbedarf und Werkzeugen sieht die Sache natürlich schon ganz anders aus.

Und so werden auch für die erfolgsverwöhnten Unternehmen die Herausforderungen größer. Sowohl im Endkundengeschäft als auch bei den Baustoffen für gewerbliche Kunden nimmt der Online-Absatz einen immer größeren Raum ein und auch branchenfremde Anbieter drängen in den Markt. Oder stehen in Verdacht, sich hier breitmachen zu wollen. Amazon wird nun langsam doch zu so einem "Problembären" für die Branche, denn gerade im Bereich der Baustoffe geht es weniger darum, die Materialien anfassen zu können, sondern vor allem um Fragen des Preises und der Logistik. Und das sind Amazons Kernkompetenzen, mit denen man bisher noch jede weitere Branche, in der man sich ernsthaft breit gemacht hat, massiv an die Wand spielen konnte. Bei der Paketlieferung forciert Amazon sein "Locker-Modell", wonach Besteller ihre Pakete an schon während des Bestellprozesses festgelegten Abholstationen in Empfang nehmen können. Sowohl an automatisierten Stationen, aber auch in ausgewählten Ladenlokalen kleinerer und mittlerer Einzelhändler. Ein Modell, das auch für Baustoffe und andere sperrige Produkte anwendbar werden könnte. Denn Amazon könnte hierfür ebenfalls lokale Abholzentren einrichten und wenn eine Baufirma dann über die Amazon-Website 10 Tonnen Kies ordert und dieser dann in einem regionalen Verteil- bzw. Abholzentrum bereitgestellt wird, dann verschwindet der Vorteil, den stationäre Baustoffhändler wie Lowe‘s und Home Depot noch haben. Dann geht es wieder nur noch um den Preis und die Effizienz der Logistik – und das sind beides die Kernkompetenzen von Amazon.

Lowe’s wird digital(er). Aber nicht nur…

Lowe’s hat die Zeichen der Zeit erkannt und greift den wahrscheinlichen Entwicklungen lieber voraus. Man möchte die Entwicklung mitgestalten und sich vor dem potenziellen Aggressor Amazon am Markt positionieren und so eine Abwanderung der Bestandskunden im Keim ersticken. Vor allem auch im Bereich der Privatkunden.

Die Baumarktkette investiert massiv in ihr Omnichannel-Wachstum, um seinen Kunden ein unübertroffenes Kundenerlebnis zu bieten, das sich positiv von den Wettbewerbern abhebt. Und das geschieht vor Ort durch ein verbessertes Kundendienstniveau und zu diesem Zweck wurden mehr als weitere 600 Filialassistenten und 5.500 Abteilungsleiter eingestellt, was zu 120 zusätzlichen Kundenstunden pro Filiale und Woche führte. Dies bietet den Kunden des Unternehmens eine verbesserte Abteilungsabdeckung und Fachkenntnis.

Zusätzliche Mitarbeiter im Kundenservice klingt zunächst sehr "old school", aber Lowe’s investiert dazu parallel in neue Technologien, um seine Effizienz zu verbessern. Die neuen mobilen Geräte für den Verkauf in den Filialen verkürzen die Arbeitszeit, indem sie den Filialleitern des Unternehmens Echtzeitdaten zur Verfügung stellen, mit denen sie die Produktivität nach Abteilungen bewerten können. Darüber hinaus wird noch im laufenden Geschäftsjahr die Einführung eines neuen Arbeitszeitplanungssystems abgeschlossen, mit dem die Kundennachfrage nach Tageszeit, Wochentag und Abteilung genauer prognostiziert werden kann. Auf diese Weise kann das Unternehmen die Arbeitszeiten genauer auf den Kundenverkehr abstimmen, und so die Lohnkosten senken.

Aber auch im Onlinebereich geht Lowe’s in die Vollen. Um die Benutzerfreundlichkeit zu steigern, hat man die Website in die Cloud verlagert, wodurch sich nicht nur die Geschwindigkeit erhöht, sondern auch erweiterte Navigationsmöglichkeiten implementiert wurden und ein vereinfachter Checkout-Prozess. Denn dies ist für alle Onlineshops der neuralgische Punkt, an dem ein deutlich zweistelliger Prozentteil der Kunden den Bestellvorgang noch abbricht und dem Unternehmen der Umsatz verloren geht.

Des Weiteren errichtet Lowe’s ein neues globales Technologiezentrum errichtet, in dem bis 2021 weitere 2.000 Technologiefachleute tätig sein sollen. Das Zentrum soll es dem Unternehmen ermöglichen, auf dem E-Commerce-Markt wettbewerbsfähiger zu agieren, der über die nächsten fünf Jahre um acht Prozent jährlich zulegen soll.

Aber auch im Hintergrund setzt Lowe’s auf Software basierte Lösungen und eine verstärkte Datenanalyse, um seine Prozesse zu verbessern und hierdurch weiteres Margenpotenzial zu heben. Hierzu soll die Boomerang Retail Analytics-Plattform besser integriert werden um sie bei Handelsentscheidungen nutzen zu können. Hier wird in ein neues Preismanagementsystem implementiert, das dem Unternehmen verbesserte Daten über die Auswirkungen seiner Preisgestaltungsmaßnahmen liefern und seinen Wettbewerbsvorteil gegenüber der Branchenkonkurrenz verbessern soll.

Insgesamt betrachtet hatte Lowe’s im zweiten Halbjahr 2019 ebenso mit der negativen Marktstimmung aufgrund des Handelskrieg zwischen den USA und China zu kämpfen, wie auch Platzhirsch Home Depot. Und das führte zu reduzierten Umsatz- und Gewinnerwartungen. Dabei machte man auch eigene Fehler, wie bei der Umsetzung der Online-Strategie, so dass man hier kürzer treten musste, um erst die Probleme zu beseitigen. Inzwischen läuft hier aber wieder alles reibungslos und der Online-Vertrieb wird mehr und mehr zum erwarteten Hoffnungsträger.

Im dritten Quartal notierten die Aktien nach zwei deutlichen Kurseinbrüchen unter 100 Dollar und Joel Greenblatt griff ordentlich zu. Schaut man auf den aktuellen Kurs von 120 Dollar, wird er sich bestätigt fühlen. Zu Recht, denn die Unternehmensentwicklung gibt ihm Recht und das Erreichen immer neuer Allzeithochs ebenfalls. Bei Lowe’s hat Joel Greenblatts Zauberformel bisher jedenfalls wahre Wunder gewirkt.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von