Durch seine "Börsenzauberformel" wurde Joel Greenblatt einem breiten Publikum bekannt. Mit dieser setzt Value Investor Greenblatt auf ein regelbasiertes System, das nur wenige Bilanz- und Wirtschaftskenntnisse voraussetzt und somit für den Privatanleger einfach anzuwenden ist.

Der 1957 geborene Greenblatt studierte an der University of Pennsylvania und schloss sein Studium mit dem Bachelor of Science und dem Master of Business Administration ab. 1985 startete er seinen eigenen Hedgefonds Gotham Capital mit sieben Millionen Dollar.

Die Zauberformel

Klassische Value-Ansätze sind Greenblatt zu kompliziert und setzen zu viele Bilanz- und Wirtschaftskenntnisse voraus. Daher entwickelte er ein regelbasiertes Auswahlsystem für die aussichtsreichsten Aktien. In seinem Buch "The Little Book that Beats the Market" belegte er den überragenden Erfolg dieser Strategie und das Buch schaffte es auf die Bestsellerliste der New York Times.

Greenblatt begrenzt für seine "Börsenzauberformel" von vornherein die Aktienauswahl. So müssen sie untersuchten Werte eine Mindestmarktkapitalisierung aufweisen, in den USA beheimatet sein und nicht dem Energie- oder Finanzsektor angehören. Entscheidend sind dann lediglich zwei Kennzahlen und zwar die Kapitalrendite (ROIC, Return on Invested Capital), und die Gewinnrendite.

Zur Ermittlung der Gewinnrendite wird der operative Gewinn eines Unternehmens ins Verhältnis zum Gesamtunternehmenswert ("Enterprise Value") gesetzt. Je höher die Gewinnrendite ist, desto günstiger ist das Unternehmen bewertet.

Die Kapitalrendite ist im Gegensatz zur Gewinnrendite eine Qualitätskennzahl und wird von Greenblatt als Verhältnis aus EBIT zu den materiellen Nettovermögenswerten definiert. Je höher die Gewinnrendite desto mehr Gewinn wird im Vergleich zum eingesetzten Kapital erzielt.

Und diese Zauberformel funktioniert. Zwischen 1985 und 2006 erzielte Greenblatt eine durchschnittliche Rendite von 40 Prozent und verwaltet heute knapp sechs Milliarden Dollar.

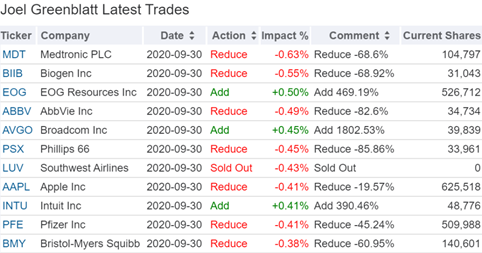

Top Transaktionen im 3. Quartal

Im dritten Quartal 2020 hatte Joel Greenblatts Gotham Capital 1.012 Werte mit einem Gesamtwert von 3,1 Milliarden Dollar im Portfolio, darunter 139 Neuaufnahmen. Seine Turnover-Rate lag bei aktiven 19 Prozent.

Als Muster lässt sich Greenblatts Ausstieg aus dem Gesundheitssektor erkennen. Unter seinen Top Transaktionen sich Medtronic, Biogen, AbbVie, Pfizer und Bristol-Myers Squibb, die er jeweils zwischen 45 und 83 Prozent reduzierte.

Aber auch beim Öl-Raffinerie- und Tankstellenbetreiber Phillips 66 verkaufte er 86 Prozent seiner Anteile, bei Apple knapp 20 Prozent und bei Southwest Airlines stieg er komplett aus.

Zugekauft hat Greenblatt hingegen beim Öl-Explorer EOG Ressources um fast 470 Prozent, bei Broadcom um 1.800 Prozent und bei Intuit und 390 Prozent.

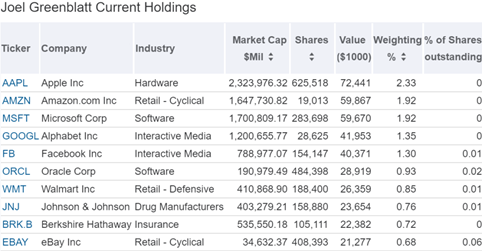

Top Positionen zum Ende des 3. Quartals

In Greenblatts breit gestreutem Portfolio haben die großen Technologiewerte weiterhin die ersten sechs Positionen inne, dennoch kommen Technologiewerte auf lediglich 20,4 Prozent Gewichtung, gefolgt von Industriewerten mit 15,1 Prozent und defensiven Konsumwerten mit 8,9 Prozent.

Mit gut 2,3 Prozent führt Apple weiterhin die Liste an, trotz des Teilverkaufs. Es folgen Amazon und Microsoft mit je 1,9 Prozent, Alphabet, Facebook und Oracle. Hier gab es keine Veränderungen.

Walmart hat sich um zwei Positionen auf den siebten Rang verbessert vor den drei Top 10-Neulingen Johnson & Johnson, Berkshire Hathaway und eBay.

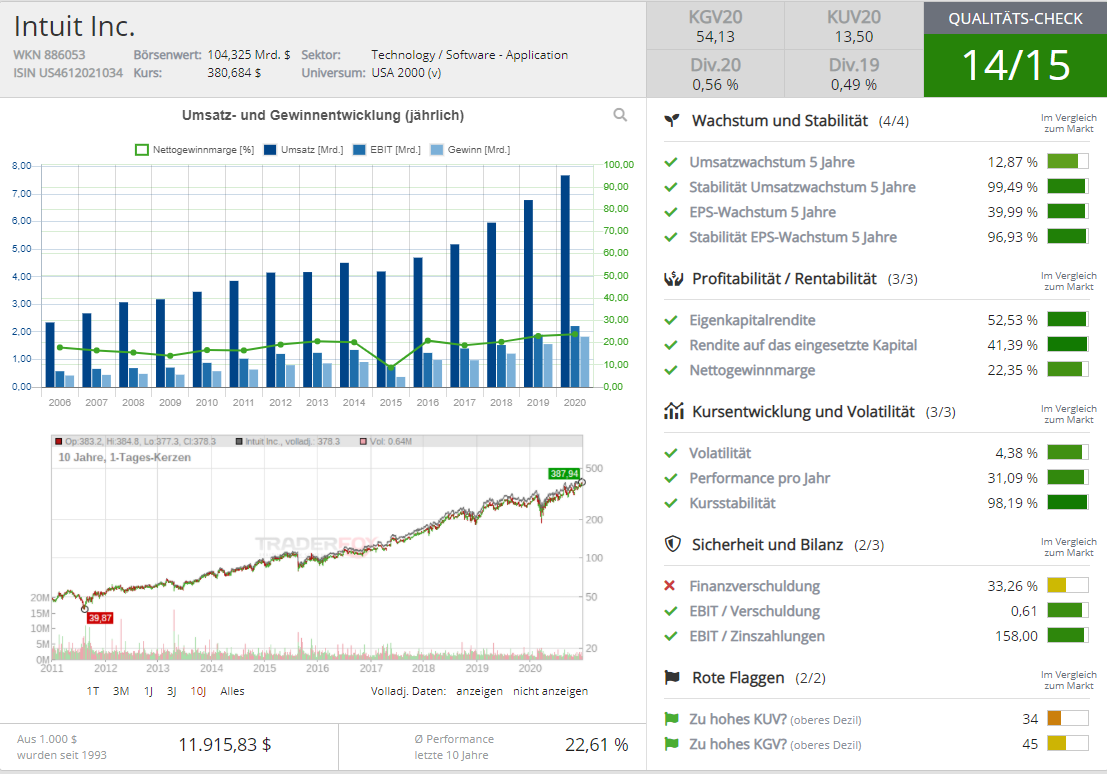

Im Fokus: Intuit

Intuit ist ein Spezialist für Buchführungs- und Steuersoftware und bietet verschiedene Arten von Finanzsoftware an. Die wichtigsten Produktlinien sind QuickBooks, TurboTax und Quicken, die sowohl von Privatpersonen, aber vor allem von Kleinunternehmen, Buchhaltungs- und Prüfungsexperten sowie Finanzdienstleistern genutzt werden. Für Buchhalter werden zusätzlich die Steuerprogramme ProSeries und Lacerte angeboten und sämtliche Produkte unterstützen ihre Anwender bei den alltäglichen Anforderungen wie Rechnungen bezahlen, Guthaben überprüfen, Gehaltslisten erstellen und Steuererklärungen und -prüfungen.

Das Geschäftvolumen von Intuit ist zwischen Steuer- und Unternehmensführungssoftware etwa hälftig verteilt. Dabei versucht Intuit, seinen Anteil an regelmäßig fließenden Subskriptionsumsätzen stetig weiter auszubauen, denn im Bereich der Steuersoftware weist man noch einen relativ hohen Anteil an einmaligen Lizenzverkäufen auf. Diese haben gegenüber Abonnements den Nachteil, dass sie nicht regelmäßig fließen und weniger planbar sind. Ein Problem, das sich mit der Zeit stetig verkleinern wird, da immer mehr Kunden auf die Abos umstellen und der SaaS-Anteil (Software-as-a-Service) bei Intuit damit kontinuierlich wächst. Auf der anderen Seite bietet gerade Steuersoftware den Vorteil bei Lizenzprodukten, dass die Aktualisierungen regelmäßig erfolgen müssen, da sich ja die Steuergesetze ständig ändern und man mit veralteter Software keine korrekte Steuererklärung abgeben kann.

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Starker Burggraben

Intuits ist nicht der einzige Anbieter von Steuersoftware, aber man hat den Vorteil des First Mover Advantages: sie waren die ersten im Markt und haben daher einen breiten Kundenstamm. Privatleute und kleine Unternehmen gaben nur einmal im Jahr ihre Steuererklärung ab und so setzen sie nicht auf das Abomodell und weisen zudem eine höhere Bereitschaft auf, die Software zu wechseln. Doch Intuit adressiert überwiegend größere Unternehmen und professionelle Dienstleister, die für Mandanten die Buchführung und Steuererklärung anfertigen. Diese müssten also nicht nur ihre eigenen Konten zu einem anderen Anbieter transferieren, sondern jedes einzelne Konto von jedem einzelnen Mandanten. Ob die Unternehmensbuchführung, die Steuererklärung oder die Personalkostenabrechnungen. Und genau hier liegt der Schlüssel zu Intuits Erfolg.

Für die meisten Kunden von Intuit wäre der Wechsel zu einem anderen Anbieter mit erheblichen Kosten und enormen Aufwand verbunden. Und der ginge teilweise sogar bis zu den eigenen Mandanten, denn die müssen Unterlagen für die Buchführung und Steuererklärung ja zusammenstellen und gegebenenfalls aufbereiten. Um also von Intuit zu wechseln, müssten schon sehr schwerwiegende Gründe vorliegen, so dass man hier von einer erzwungenen Kundentreue sprechen kann. Es liegt im eigenen Interesse der Kunden, nicht den Anbieter zu wechseln. Und dem entsprechend findet Intuit auch für zusätzliche Angebote schnell Abnehmer, denn Intuits Kunden können so den Aufwand für Service und Personal reduzieren, wenn sie Software von Drittanbietern durch Add-on-Pakete von Intuit austauschen.

Man spricht hierbei von "Wechselkosten" und diese stellen eine Form eines ökonomischen Burggrabens dar. Intuits Businesskunden sind auch deshalb so treu.

Credit-Karma-Übernahme

Intuit wächst aber nicht nur organisch durch das Wachstum seiner Kunden, sondern man kauft auch immer mal wieder strategisch zu. Insbesondere Software und Angebote, die man den bestehenden Kunden zusätzlich anbieten kann.

In diese Kategorie fällt auch die kürzlich abgeschlossene Übernahme von Credit Karma, die sich Intuit gut acht Milliarden Dollar hat kosten lassen. Credit Karma ist eine Verbrauchertechnologieplattform mit rund 110 Millionen Mitgliedern in den USA, Kanada und Großbritannien. Auf ihrer Website bietet sie kostenlose Verbraucherratgeber zu Krediten, Kreditkarten, Reisezielen, Arlines oder Hotels, die von erfahren Redakteuren verfasst werden.

Um die Genehmigung für die Übernahme zu erhalten, musste Credit Karma allerdings sein Business mit kostenloser Steuersoftware für 50 Millionen Dollar an den Finanzdienstleister Square abgeben. Square will das Angebot "Credit Karma Tax" in seine Cash App einbinden.

Für Intuit liegt der wahre Schatz von Credit Karma allerdings woanders. Denn mit diesem Zukauf erhält man Zugriff auf die Finanzdaten jedes einzelnen Credit Karma-Kunden, also in seine Finanzen und Kaufgewohnheiten. Die Erkenntnisse aus diesem kostenlos generierten Datenschatz kann Intuit seinen zahlenden Kunden anbieten bzw. darauf aufsetzende Services und Dienstleistungen.

Durch die Akquisition von Credit Karma wächst Intuits Kundenstamms auf einen Schlag beträchtlich, denn zu den eigenen 50 Millionen Kunden kommen die 110 Millionen Nutzer von Credit Karma hinzu. Auch wenn es hierbei sicherlich einige Überschneidungen zwischen beiden Gruppen gibt. Doch auch schon zuvor konnte Intuit organisch ein Kundenwachstum von elf Prozent einfahren und damit das stärkste innerhalb der letzten vier Jahre.

Neben den Daten und dem Kundenstamm sind es die Finanzangebote von Credit Karma, auf die es Intuit abgesehen hat. Die Finanzprodukte wie zum Beispiel Tools zum Vergleich von Kreditkarten und Krediten sowie von Girokonten und Sparkonten decken sind eine Sparte, in die Intuit schon länger hinein expandieren wollte. Intuit-CEO Sasan Goodarzi meinte hierzu, Credit Karma habe genau das getan, nur zehn Jahre vor Intuit. Es sei "das größte und leistungsstärkste Fintech-Unternehmen auf dem Markt" und deshalb die perfekte Ergänzung für Intuit und solle als autonome Tochtergesellschaft betrieben werden.

Aber der Deal hat nicht nur für Intuit Vorteile, sondern auch das Angebot von Credit Karma wird sich durch die Kombination mit Intuit verbessern. Ken Lin, Gründer und CEO von Credit Karma meint, eine der größten Frustrationen für die Verbraucher sei die mangelnde Sicherheit, ob Sie für ein Produkt qualifiziert sind. Während Credit Karma anhand von Kreditberichten die Berechtigung einer Person für ein persönliches Darlehen vorhersagen könne, betrage der Anteil der Kreditwürdigkeit an der endgültigen Genehmigungsentscheidung nur 60 bis 80 Prozent. Andere Faktoren, wie die Fähigkeit der Kunden, den Kredit zurückzuzahlen, seien schwerer abzuschätzen, ohne mehr Einblick in ihre persönlichen Finanzen zu haben - wie beispielsweise Steuererklärungen. Und genau hier biete der Datenschatz von Intuit und der Einblick in die Steuerdaten der Kunden die Möglichkeit, die Prognosesicherheit bei der Vergabe von Krediten deutlich zu erhöhen.

Prognoseanpassung

Corona hat natürlich einen negativen Einfluss auf Intuits Business, weil Unternehmen und Privatleute in die Insolvenz gerutscht sind. Des Weiteren hatte die US-Regierung den Abgabetermin für die Steuererklärungen um einige Monate nach hinten geschoben, was ebenfalls zu Verschiebungen bei Intuits Umsätzen führte.

Auf der anderen Seite hat Intuit schnell reagiert und sich der Lage hervorragend angepasst. Über das CARES-Gesetz wurde von der US-Regierung ein 350-Milliarden-Dollar-Programm zur Vergabe von Corona-Notfallkrediten an kleine Unternehmen aufgelegt, das sog. "Paycheck Protection Program" (PPP). Intuit reichte diese PPP-Kredite für kleine Unternehmen über Module in seinen Softwareanwendungen weiter und erhielt hierfür eine feste Provision, ohne damit eigene Kreditrisiken einzugehen. So kamen zusätzliche Einnahmen in die Kasse und gleichzeitig stützte man schnell und unbürokratisch die eigene Kundschaft, während man sich einen Status als zuverlässiger Krisenunterstützer erarbeitete. Nun stehen die zweiten Corona-Hilfen an und Intuit wird auch dieses Mal seinen Kunden eine Hilfe sein. Mittel- und langfristig stärkt das die Wettbewerbsposition von Intuit zusätzlich.

Angesichts der zusätzlichen Einnahmen aus der Akquisition von Credit Karma erhöhte Intuit seine Umsatzprognosen für das zweite Geschäftsquartal. Man erwartet nun einen Umsatz zwischen 1,935 und 1,965 Milliarden Dollar und damit 14 Prozent mehr als im Vorjahr. Bisher lag die Prognose bei acht bis neun Prozent Umsatzwachstum. Auch für das Geschäftsjahr 2021/22 erhöhte Intuit seine Umsatzprognose; anstelle der zuvor geschätzten 8,265 8,415 Milliarden sollen es nun 8,810 bis 8,995 Milliarden Dollar werden. Der aktualisierte Ausblick ergäbe ein Wachstum von 15 bis 17 Prozent gegenüber dem Vorjahr, nachdem bisher mit einem Anstieg von acht bis zehn Prozent gerechnet wurde.

Im Gegenzug senkte Intuit seine bereinigten Gewinnaussichten moderat. Für das zweite Geschäftsquartal prognostiziert das Unternehmen nun einen bereinigten Gewinn je Aktie zwischen 1,25 und 1,31 Dollar verglichen mit den vorherigen Prognosen von 1,31 bis 1,34 Dollar. Der Gewinnausblick für das Geschäftsjahr 2021/22 wurde entsprechend von bisher 8,40 bis 8,55 auf 8,20 bis 8,40 Dollar je Aktie gesenkt. Während die erhöhten Kosten durch die Übernahme anfangs stärker zubuche schlagen, stellen sich die erwarteten Vorteile aus der Akquisition über die Zeit ein.

Der Datenschatz

Während die Angebote von Intuit und Credit Karma nach außen hin selbständig bleiben, wachsen im Hintergrund die Datensätze zusammen – und ermöglichen es so beiden Bereichen, besser zu werden und für Ihre Kunden einen höheren Nutzen zu erbringen.

Auch wenn Intuit bisher (noch) nicht als solches wahrgenommen wird, ist es doch spätestens jetzt ein angesagtes Fintech-Unternehmen.

& Profi-Tools von

& Profi-Tools von