Als dritter und jüngster Sohn war Kens Weg nicht unbedingt vorgezeichnet. Nach der Highschool nahm er zunächst ein Studium der Fortwirtschaft auf und seine große Liebe zur Natur und zu Bäumen hat er sich bis heute bewahrt. Sein Studienfach wechselte er allerdings schon relativ zeitig und setzte fortan auf Ökonomie. Nach Abschluss des Studiums traten er und sein älterer Bruder in die Investmentfirma des Vaters ein, wo sie ausgebildet und auf die spätere Übernahme des Familienunternehmens vorbereitet werden sollten. Soweit so klassisch.

Der große Schatten des Vaters

Doch im Schatten einer Legende aufzuwachsen hat auch so seine Tücken. Kens Vater Philip prägte seinen eigenen Investmentstil und beeinflusste sogar Börsenlegenden wie Charlie Munger und Warren Buffett maßgeblich. Er schrieb drei Bücher über das Investieren, von denen "Common Stocks and Uncommon Profits" ("Die Profi-Investment-Strategie") das wichtigste ist.Fisher setzt sich darin mit den beiden Werken Benjamin Grahams auseinander und vertrat die Auffassung, dass der günstige Preis eines Wertpapiers nicht entscheidend sei, wenn ein wirklich hervorragendes Unternehmen mit nachgewiesener Profitabilität und ausgezeichneten Wachstumsaussichten dahinter stünde. Die nachhaltige Entwicklung eines Unternehmens, um sich vor der Konkurrenz zu schützen und ihr voraus zu sein, sowie ein integres Management waren für Fisher die entscheidenden Merkmale. Anstatt beim Kauf der Aktien einige Prozente einzusparen, setzte er darauf, dass sich der Aktienkurs entsprechend der Gewinnentwicklung des Unternehmens über Jahre und Jahrzehnte erhöht und vervielfacht. Dabei propagierte Fisher eine möglichst lange Haltedauer der Geschäftsanteile ("Buy & Hold"), während Benjamin Graham eher auf Gewinnmitnahmen setzte.

Im Grunde war Fisher kein reiner Value Investor, sondern verband in seiner Anlagestrategie die Vorzüge des Value Investings mit denen des Growth Investings; er war somit Wegbereiter des Quality Investings, für das heute Buffett und Munger so berühmt sind.

Als Sohn Nummer 3, als Investor Nummer 1

Philip A. Fisher war als Investor herausragend, da er jedoch unter dem Asperger-Syndrom litt, einer Form des Autismus, war er im persönlichen Umgang eher schwierig. Das traf auch seine Söhne.Diese wollten und sollten das Investmentgeschäft vom Vater lernen, doch in der Praxis gab es unüberwindliche Hürden. Denn Vater Philip gab keinen Millimeter Kontrolle ab und ließ seine Sprösslinge keine eigenen Entscheidungen treffen. Für Ken war daher bald dieser Weg zu Ende und er machte sich 1979 mit gerade einmal 250 Dollar selbständig: er gründete Fisher Investments. Und heute, beinahe 40 Jahre später, verwaltet er mehr als 100 Milliarden Dollar.

Mal Value, mal Growth. Es kommt eben drauf an

Ken Fisher fährt einen opportunistischen Investmentansatz. Einige Leute setzen Opportunismus mit Rückgratlosigkeit oder Wankelmütigkeit gleich und in den meisten Lebenslagen sind dies keine positiven Charaktereigenschaften. In der Politik und beim Investieren sind sie allerdings geradezu überlebensnotwendig. Denn sie bedeuten, sich schnell auf neue Gegebenheiten einstellen und hieraus seine Vorteile ziehen zu können. Und das kann Ken Fisher. Sogar besser als die meisten anderen Investoren.Denn Fisher ist Value Investor, wenn dieser Ansatz die besseren Renditen verspricht. Und er ist Growth Investor, wenn es hiermit mehr zu verdienen gibt. Auf lange Sicht hat der Value-Ansatz die Nase vorn, aber die Geschichte zeigt auch, dass selten beide Ansätze gleichzeitig überdurchschnittliche Renditen abwerfen. Und Fisher versucht stets, auf der besseren Welle zu surfen.

Sein hohes Ansehen in der Investmentwelt hat sich Ken Fisher auch dadurch erworben, dass er bereits mehrmals einschneidende Ereignisse treffend vorausgesagt hat. Im Jahr 2000 warnte er vor dem Platzen der Dotcom-Blase und riet zu massiv erhöhtem Cash-Bestand. Und als der Markt noch seinen Boden suchte nach dem dramatischen Absturz, riet er 2002 dazu auf, sein Vermögen wieder in Aktieninvestments umzuschichten. Als Mahner wurde er jeweils eher belächelt, als Contrarian Investor zunächst bemitleidet und später dann beneidet. Denn am Ende lag er richtig und seine Klienten wurden mit überragenden Renditen belohnt.

Erst der Blick aufs große Ganze

Fisher verfolgt abwechselnd Value/Contrarian Investing und Growth Stock Investing. Nachdem er in einer eigenen Studie herausgefunden hatte, dass beide Stile je nach Marktgeschehen abwechselnd gut funktionieren, fährt er bewusst zweigleisig. Doch das nicht nach Lust und Laune oder nur aus dem Bauch heraus."Investieren ist ein Spiel der Wahrscheinlichkeiten, nicht der Gewissheiten."

(Ken Fisher)

Vielmehr zieht er Makro-Indikatoren zu Rate. Ist die Zinsstrukturkurve beispielsweise flach, favorisiert er Wachstumsaktien und bei einer steilen Kurve sucht er nach Value-Schätzen. Aber auch das Bruttoinlandsprodukt (BIP) oder die Inflationsentwicklung sind wichtige Kriterien für ihn, was er in seinen vielen – sehr lesenswerten - Büchern beschreibt.

Der Andersdenkende

Als Contrairian legt Ken Fisher außerdem großen Wert darauf, möglichst anders als die breite Masse zu handeln. Er hat erkannt, dass die Renditen schrumpfen, wenn Investoren nach demselben Investmenttyp suchen. Auch beim Investieren fängt der frühe Vogel den dicksten Wurm, wenn er nämlich antizyklisch vor allen anderen in die Werte investiert, die einige Zeit später von der Börse "entdeckt" und in den Himmel gekauft werden. Den Trend zu reiten macht am meisten Spaß und bringt am meisten Rendite - wenn man früh genug dabei ist und früh genug wieder aussteigt. Die ersten und die letzten paar Prozente überlässt Ken Fisher gerne den anderen. Er ist dann bereits wieder auf der Pirsch nach den neusten (noch nicht) angesagten Investmentideen.Einige seiner bevorzugten Kriterien bei der Auswahl von Einzelaktien sind:

- Das Kurs-Umsatz-Verhältnis bei nicht zyklischen Aktien und Technologiewerten sollte unter 0,75 liegen, aber keinesfalls über 1,5

- Das Kurs-Umsatz Verhältnis für Zykliker sollte unter 0,8 liegen, im Idealfall unter 0,4

- Die Schuldenquote, also das Verhältnis von Fremdkapital zu Eigenkapital, sollte kleiner als 0,4 sein

- Das Wachstum beim Gewinn je Aktie sollte auf lange Sicht über 15% liegen

- Der Free-Cash-Flow pro Aktie sollte größer Null sein

- Die durchschnittliche Gewinnmarge der letzten drei Jahre sollte über 5% liegen

- Hat das Unternehmen Produkte oder Dienstleistungen, die ausreichendes Potenzial haben, um in den nächsten Jahren ordentliches Umsatzwachstum zu garantieren?

- Hat das Management die Entschlossenheit, weiterhin Produkte und Prozesse zu entwickeln, die das Umsatzpotenzial erhöhen?

Wie effektiv ist der Bereich Forschung & Entwicklung in Relation zur Größe des Unternehmens? - Hat die Firma einen überdurchschnittlich erfolgreichen Vertriebsapparat?

Hat das Unternehmen eine ausreichend große Gewinnmarge?

Was tut das Unternehmen, um die Gewinnmarge zu halten oder auszubauen? - Pflegt die Firma herausragende Beziehungen zum Personal bzw. zu ihren Arbeitnehmern?

- Hat das Unternehmen hervorragendes Führungspersonal?

Hat das Management eine ausreichende Tiefe, um Aufgaben delegieren zu können? - Wie gut sind die Kostenanalyse und das Accounting?

- Welche Aspekte heben das Unternehmen von seinen Wettbewerbern ab?

Hat das Unternehmen eine eher kurzfristige oder langfristige Gewinnorientierung? - Benötigt die Firma für ihr Wachstum Kapitalerhöhungen?

- Verfügt das Unternehmen über ein Management zweifelsfreier Integrität?

- Ist das Management auch in schwierigen Zeiten ehrlich?

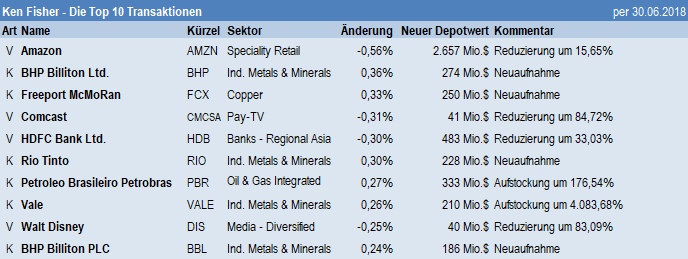

Ken Fishers Käufe und Verkäufe

Fishers Portfolio ist relativ breit aufgestellt, was bei seinem hohen Anlagevolumen nicht wundert. Ich habe mich sowohl bei den Transaktionen als auch bei den Positionen auf die jeweils 10 größten Einzelwerte konzentriert und ETFs oder Fondsanteile usw. herausgefiltert.

Bei seiner größten Position, Amazon, hat Ken Fisher seinen Anteil spürbar reduziert; allerdings bleibt Amazon mit großem Abstand seine größte Einzelposition im Portfolio.

Auffällig(er) sind seine massiven Neukäufe im Rohstoffsektor, wo er mit BHP Billiton sowohl auf die britische Sparte als auch den australischen Ableger setzt. Des Weiteren hat er sich bei Vale und Rio Tinto eingekauft sowie beim Kupferproduzenten Freeport McMoRan.

Im Gegenzug verkaufte er vor allem Aktien von Walt Disney und Comcast und wir können davon ausgehen, dass er im dritten Quartal seine Positionen hier komplett aufgelöst haben wird. Gleiches gilt für die HDFC Bank.

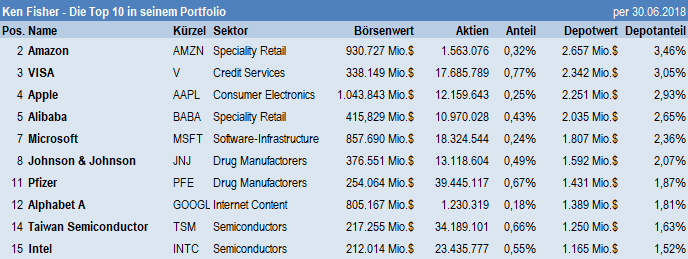

Ken Fishers Portfolio

Mit Amazon, Apple, Alibaba, Microsoft und Alphabet setzt Fisher stark auf High Tech und das Internet und damit gleich auf mehrere Megatrends: Online-Shopping, Cloud, Software-as-a-Service (SaaS), Künstliche Intelligenz (KI). Zusätzlich hat er mit Taiwan Semiconductor und Intel zwei Profiteure dieser Entwicklung im Portfolio hoch gewichtet, die hierfür benötigte Chips herstellen.

VISA wiederum ist einer der größten Nutznießer des andauernden Trends hin zum Onlinebezahlen und innovativen Paymentlösungen.

Und auf der anderen Seite finden sich mit Johnson & Johnson und Pfizer zwei Werte im vorderen Feld wider, die nicht zu den Wachstumswerten zählen, sondern dem Pharmabereich zuzurechnen sind. Und damit eher defensiven Charakter haben und damit zu den ungeliebteren Werten der vergangenen Monate. Vielleicht zeigt sich hier ja schon der erste antizyklische Umschwung Fishers hin zu abgestraften Valuewerten.

Da wir uns jetzt, Mitte September, dem Ende des dritten Quartals nähern, werden bald die großen US-Investoren der SEC über die 13F-Formulare ihre Käufe und Verkäufe des laufenden Quartals melden müssen. Es dürfte dann interessant werden hinsichtlich seiner Positionierung bei den Hightechwerten nach deren starker Kursrallye in diesem Jahr.

Der Blick auf die Veränderungen per 30. Juni ist also zum jetzigen Zeitpunkt nicht mehr ganz so spektakulär, daher möchte dieses Mal etwas anders an die Sache heran gehen und mich einem von Ken Fishers liebsten und höchst gewichteten Investments näher befassen: Microsoft.

Aktie im Fokus: Von Makro zu Micro(soft)

Viele von uns sind mit den Produkten von Microsoft aufgewachsen, vor allem mit Windows, dem Office-Paket und der X-Box. In seinen Anfängen war die von Bill Gates gegründete Firma eine reine Softwareschmiede und einer der Vorreiter bei dem Siegeszug der Personal Computer. Mit Windows erreichte Microsoft Mitte der 1990er-Jahre ein Quasi-Monopol bei den PC-Betriebssystemen und trieb sogar Apple an den Rand der Pleite. Aufgrund aufkommender Wettbewerbsprobleme in den USA und in Europa sah sich Bill Gates sogar genötigt, dem strauchelnden Rivalen mit Millionenbeträgen wieder auf die Beine zu helfen. Und Steve Jobs, der gerade wieder den Chefsessel bei Apple übernommen hatte, griff zu – zähneknirschend. Aber er brauchte das Geld, um seine Visionen von und mit Apple wieder aufleben lassen zu können. Und Microsoft hielt den damals einzigen nennenswerten Konkurrenten am Leben, um einer möglichen Zerschlagung durch die Wettbewerbsbehörden entgegenzuwirken. Von Google und Android hatte damals noch niemand etwas gehört…Die meisten Anleger kennen die Geschichte der Unternehmen: Apple kam mit dem iPod, dem iMac und später mit dem iPhone ganz groß raus und überflügelte Microsoft bald sogar. Und mit Google, der heutigen Alphabet, erwuchs Microsoft ein ganz neuer Gegner, dem der Nachfolger von Bill Gates an der Spitze, Steve Ballmer, nichts entgegenzusetzen hatte. Nachdem Microsoft und Apple in der Anfangszeit die "Guten" waren im Kampf gegen den Giganten IBM, war Microsoft in den 1990er Jahren selbst zum "Bösen" geworden. Doch Ballmers Festhalten am geschlossenen System Windows und Office waren antiquiert. Mit Android erwuchs ein offenes System zum Konkurrenten und immer mehr Anwender fragten sich, weshalb sie teuer für etwas bezahlen sollten, das es auch kostenlos gibt. Als Google dann noch Chrome platzierte, einen kostenlosen Browser, war es bald auch um Microsofts Vorzeigeanteil im Browsermarkt geschehen und der Internet Explorer verlor immer stärker Marktanteile. Ballmer versuchte zu retten, was nicht mehr zu retten war und kaufte für viele Milliarden Nokia, den einstigen Mobiltelefonkönig, um so Windows als Handybetriebssystem am Leben zu halten. Auch hier endete der klägliche Versuch in einem Milliardenfiasko. Microsoft drohte von der agilen und fortschrittlich denkenden Konkurrenz endgültig aufs Altenteil geschoben zu werden.

Ende mit Schrecken und ein echter Neuanfang

Doch dann trat Ballmer ab und Microsoft setzte auf Satya Nadella. Dieser erst dritte CEO von Microsoft entstammt nicht dessen Gründerzeit und gab ein revolutionäres neues Credo vor. Jedenfalls für Microsoft. Er forderte "Mobile first. Cloud first".Diese Worthülse vor sich her tragend, ließ es den Worten schnell Taten folgen. Er krempelte das Unternehmen völlig um und schuf eine neue Unternehmenskultur. Die kurz zuvor erst übernommene Nokia-Sparte stampfte er ein und nahm die Milliardenverluste in Kauf. Er setzte nicht mehr darauf, dass Windows auf neu verkauften PCs und Notebooks vorinstalliert werden musste und er warf das alte Verkaufssystem über Bord, wonach Kunden sich teure Lizenzen für Windows und Office kaufen mussten, um die Programme nutzen zu können. Nadella setzte auf SaaS, auf ein Abomodell, was einem Kulturschock bei Microsoft gleichkam. Andererseits hatte Adobe bereits vorgemacht, dass dies der (einzige) Weg in eine erfolgreiche Zukunft sein würde.

Microsoft verkauft Windows also nicht mehr, sondern bietet es kostenlos an. Und nach einer gewissen Zeit muss man eine kleine monatliche Gebühr bezahlen, wenn man es aktuell und sicher halten will. Ebenso verfährt man mit seinem Office-Paket. Und man hat es für andere Betriebssysteme geöffnet, vor allem für das iOS von Apple. Und das macht Sinn, obwohl Windows auf stationären Computern einen Marktanteil von fast 75 Prozent hat. Denn die Alternativen zu PCs, Smartphones und Tablets, erobern ständig neue Marktanteile. Und zwar zu Lasten von PCs und vor allem auf Basis von Android und iOS. Diese Geräte sind Microsoft dank der neuen Strategie nun nicht mehr verschlossen.

Mit der Suchmaschine Bing konnte Microsoft bisher nicht punkten. Google stellt alle in den Schatten. Nur Facebook hat hier in den letzten Jahren massiv aufgeholt, so dass die beiden gemeinsam ein Duopol bilden mit einem Anteil am Suchmaschinenmarkt von rund 55 Prozent. Auf Platz drei liegt nicht etwa Bing, sondern Amazon mit etwas mehr als 4 Prozent – Tendenz stark zulegend. Doch Bing ist kein Reinfall, sondern verhilft Microsoft durch die vielen Suchanfragen zu wichtigen Erkenntnissen für seine Sparte Künstliche Intelligenz (KI) und die Sprachsteuerung Cortana. Und Bing ist als Übersetzungsfunktion aktiv etwa bei Twitter.

Es ist aber nicht so, dass Microsoft in der Ära nach Ballmer nicht mehr auch auf große Übernehmen setzt. So hat man das führende Karrierenetzwerk LinkedIn übernommen und schafft hier weitere Datenmengen für die Sparte KI.

Bei der X-Box schließt Microsoft zunehmend zu Sonys Playstation auf und verdient ansehnliche Margen. Insbesondere der Zukunftstrend E-Sports spielt Microsoft hier in die Karten und man will sich keinesfalls wieder die Butter vom Brot nehmen lassen.

Weitere Angebote hat sich Microsoft mit Skype ins Boot geholt, was im Businessbereich eine Alternative für WhatsApp darstellt – mit deutlich ausbaufähigem Potenzial, will ich mal formulieren. Und dann darf man keinesfalls die dritte tragende Säule vergessen: Azure. Der Clouddienst von Microsoft ist die Wachstums- und aufsteigende Ertragsperle von Microsoft und belegt weltweit den hervorragenden zweiten Platz hinter Amazons Cloudsparte AWS. Ebenso hat man nach verhaltenem Start konsequent auf Hardware gesetzt und bietet heute mit den neuen Surface-Modellen konkurrenzfähige Notebook-Tablet-Symbionten an, die es auch mit den schicken MacBooks und iPads aufnehmen können.

Diese Übersicht zeigt, dass Microsoft längst nicht mehr der lahmende Platzhirsch ist, der von den hungrigen Wölfen gestellt wurde und nur noch auf den Gnadenstoß wartet. Im Gegenteil: unter Nadella hat sich Microsoft wieder zu einen innovativen Unternehmen gemausert, das Trends setzt und ganz vorne in der obersten Liga mitspielt. Dabei ist Microsoft heute so breit aufgestellt, dass es nicht mehr nur von zwei Sparten abhängig ist, nämlich Windows und Office, sondern die Umsätze und Gewinne speisen sich aus einer Vielzahl unterschiedlicher Aktivitäten. Und dort prallt man nicht immer auf dieselben Herausforderer, sondern auf einen bunten Strauß von Konkurrenten: beim Betriebssystem konkurriert man mit Apple und Alphabet, bei den Spielekonsolen mit Sony und Nintendo, bei den Tablets mit gleich einer Reihe von Anbietern, aber vor allem auch Apple, bei den Clouddiensten mit Amazon, Alphabet, Apple und Oracle, bei den sozialen Netzwerken mit Facebook und (nicht mehr wirklich) Google, bei den Messengern mit Facebook und bei den Suchmaschinen mit Alphabets Google, Facebook und Amazon.

Bei so vielen und so starken Gegnern kann einem schon Angst werden. Muss es aber nicht. Nicht mehr. Denn Microsoft hat in den letzten Jahren bewiesen, dass man sich dem Wettbewerb stellen und ihn auch für sich entscheiden kann. Microsoft ist in den meisten Bereichen unter den führenden fünf Unternehmen. Niemand kann überall die Nummer eins sein. Aber in den Top Five in allen Bereichen, das schafft fast kein Mitbewerber.

Die Bewertung

Um die Jahrtausendwende herum war Microsoft mal das wertvollste Unternehmen der Welt mit der höchsten Marktkapitalisierung von allen. Das ging mit dem Platzen der Dotcom-Blase schnell vorbei und da man vergleichsweise geringe Gewinne erzielte und sich massiven Problemen gegenüber sah, dümpelte die Aktie auf niedrigem Niveau jahrelang vor sich hin. Ich habe sie erstmals Anfang 2013 gekauft zu absoluten Value Investing-Konditionen. Das KGV des Dow Jones-Wertes lag damals bei knapp acht. Nur ein halbes Jahr später trat Steve Ballmer zurück und Microsoft hatte nicht mehr nur eine Vergangenheit, sondern mit Nadella auch wieder eine Zukunft.

Daher sind heute solche Bewertungen längst Geschichte. Microsoft ist wieder ein schnell wachsendes Unternehmen und bespielt viele Zukunftsthemen, wo weitere Umsätze und Gewinne warten. Der Cashflow ist so gewaltig, dass die nötigen Investitionen hieraus bedient werden können und zusätzlich ganz locker auch die Dividenden und umfangreiche Aktienrückkäufe.

Der Aktienkurs hat sich in den letzten fünf Jahren – auf Eurobasis - annähernd vervierfacht und das KGV liegt bei 26. Das ist durchaus üppig, wenngleich Microsoft mit hohen Wachstumszahlen gegenhalten kann.

Man könnte also sagen, dass Microsoft mit einem Premiumaufschlag gehandelt wird. Aber den hat sich das Unternehmen in den letzten Jahren auch verdient. Und da es so viele Megatrends aktiv und in führender Position bespielt, könnte dieses Premium das Unternehmen und den Kurs noch eine ganze Zeit mittragen.

So oder ähnlich scheint es auch Ken Fisher zu sehen, denn ansonsten hätte er Microsoft nicht so hoch gewichtet in seinem Depot. Und auch wenn er im zweiten Quartal seinen Bestand nur unwesentlich weiter aufgestockt hat, so war er doch auf der Käuferseite. Mal sehen, wie es im laufenden Quartal war…

& Profi-Tools von

& Profi-Tools von