Sein hohes Ansehen in der Investmentwelt hat sich Ken Fisher auch dadurch erworben, dass er bereits mehrmals einschneidende Ereignisse treffend vorausgesagt hat. Im Jahr 2000 warnte er vor dem Platzen der Dotcom-Blase und riet zu massiv erhöhtem Cash-Bestand. Und als der Markt noch seinen Boden suchte nach dem dramatischen Absturz, riet er 2002 dazu auf, sein Vermögen wieder in Aktieninvestments umzuschichten. Als Mahner wurde er jeweils eher belächelt, als Contrarian Investor zunächst bemitleidet und später dann beneidet. Denn am Ende lag er richtig und seine Investoren wurden mit überragenden Renditen belohnt.

Value? Growth? Contrarian? Alles, aber zu seiner Zeit!

Fisher verfolgt abwechselnd Value/Contrarian Investing und Growth Stock Investing. Nachdem er in einer eigenen Studie herausgefunden hatte, dass beide Stile je nach Marktgeschehen abwechselnd gut funktionieren, fährt er bewusst zweigleisig. Doch das nicht nach Lust und Laune oder nur aus dem Bauch heraus.

Somit ist Fisher Value Investor, wenn dieser Ansatz die besseren Renditen verspricht. Und er ist Growth Investor, wenn es hiermit mehr zu verdienen gibt. Auf lange Sicht hat der Value-Ansatz die Nase vorn, aber die Geschichte zeigt auch, dass selten beide Ansätze gleichzeitig überdurchschnittliche Renditen abwerfen. Und Fisher versucht stets, die bessere Welle zu reiten.

"Investieren ist ein Spiel der Wahrscheinlichkeiten, nicht der Gewissheiten."

(Ken Fisher)

Vielmehr zieht er Makro-Indikatoren zu Rate. Ist die Zinsstrukturkurve flach, favorisiert er Wachstumsaktien und bei einer steilen Kurve sucht er nach Value-Schätzen. Aber auch das Bruttoinlandsprodukt (BIP) oder die Inflationsentwicklung sind wichtige Kriterien für ihn, was er in seinen lesenswerten ausführlich Büchern beschreibt.

Der Andersdenkende

Als Contrairian legt Ken Fisher zudem großen Wert darauf, möglichst anders als die breite Masse zu handeln. Er hat erkannt, dass die Renditen schrumpfen, wenn Investoren nach demselben Investmenttyp suchen. Auch beim Investieren fängt der frühe Vogel den dicksten Wurm, wenn er nämlich antizyklisch vor allen anderen in die Werte investiert, die einige Zeit später von der Börse "entdeckt" und in den Himmel gekauft werden. Den Trend zu reiten macht am meisten Spaß und bringt am meisten Rendite - wenn man früh genug dabei ist und früh genug wieder aussteigt. Die ersten und die letzten paar Prozente überlässt Ken Fisher gerne den anderen. Er ist dann bereits wieder auf der Pirsch nach den neusten (noch nicht) angesagten Investmentideen.

Einige seiner bevorzugten Kriterien bei der Auswahl von Einzelaktien sind:

• Das Kurs-Umsatz-Verhältnis bei nicht zyklischen Aktien und Technologiewerten sollte unter 0,75 liegen, aber keinesfalls über 1,5

• Das Kurs-Umsatz Verhältnis für Zykliker sollte unter 0,8 liegen, im Idealfall unter 0,4

• Die Schuldenquote, also das Verhältnis von Fremdkapital zu Eigenkapital, sollte kleiner als 0,4 sein

• Das Wachstum beim Gewinn je Aktie sollte auf lange Sicht über 15% liegen

• Der Free-Cash-Flow pro Aktie sollte größer Null sein

• Die durchschnittliche Gewinnmarge der letzten drei Jahre sollte über 5% liegen

Jenseits der Kennzahlen setzt Fisher aber auch auf weiche Kriterien für die erfolgreiche Aktienauswahl:

• Hat das Unternehmen Produkte oder Dienstleistungen, die ausreichendes Potenzial haben, um in den nächsten Jahren ordentliches Umsatzwachstum zu garantieren?

• Hat das Management die Entschlossenheit, weiterhin Produkte und Prozesse zu entwickeln, die das Umsatzpotenzial erhöhen?

• Wie effektiv ist der Bereich Forschung & Entwicklung in Relation zur Größe des Unternehmens?

• Hat die Firma einen überdurchschnittlich erfolgreichen Vertriebsapparat?

• Hat das Unternehmen eine ausreichend große Gewinnmarge?

• Was tut das Unternehmen, um die Gewinnmarge zu halten oder auszubauen?

• Pflegt die Firma herausragende Beziehungen zum Personal bzw. zu ihren Arbeitnehmern?

• Hat das Unternehmen hervorragendes Führungspersonal?

• Hat das Management eine ausreichende Tiefe, um Aufgaben delegieren zu können?

• Wie gut sind die Kostenanalyse und das Accounting?

• Welche Aspekte heben das Unternehmen von seinen Wettbewerbern ab?

• Hat das Unternehmen eine eher kurzfristige oder langfristige Gewinnorientierung?

• Benötigt die Firma für ihr Wachstum Kapitalerhöhungen?

• Verfügt das Unternehmen über ein Management zweifelsfreier Integrität?

• Ist das Management auch in schwierigen Zeiten ehrlich?

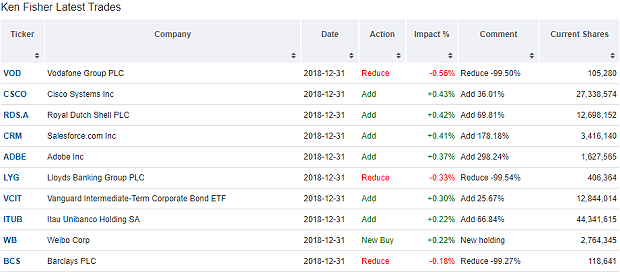

Ken Fishers Käufe und Verkäufe im vierten Quartal 2018

Ken Fishers Portfolio ist relativ breit aufgestellt, was bei seinem hohen Anlagevolumen kaum verwundert. Da er häufiger Positionen austauscht, kann er keinen so fokussierten Ansatz verfolgen wie Warren Buffett.

Seine Aktivitäten im vierten Quartal folgten weiter seiner Überzeugung, der Markt befände sich in der letzten Phase eines Bullenmarktes und da würde die Technologieaktien immer besonders gut abschneiden, während zyklische, konjunktursensible Werte (bereits) unter die Räder kommen. Und so hat er Cisco Systems deutlich aufgestockt, seine Adobe-Position annähernd vervierfacht und seinen Salesforce-Bestand um weitere 178 Prozent ausgebaut.

Während des Aktiencrashs Ende des Jahres verwies Fisher immer wieder auf die sogenannte V-Formation, wonach auf einen massiven Ausverkauf ein annähernd ebenso starker Anstieg folgen würde. Und wie wir heute wissen, hatte er Recht, denn im Januar erfolgte ein sehr starker Rebound der Aktienmärkte.

Aus Europa hat sich Ken Fisher weiter zurückgezogen, vor allem aus Großbritannien. In Europa schwächelt die Konjunktur und es gibt Sorgen über die anstehende Zinswende, den Brexit und das Bankensystem. In den USA rennt die Konjunktur wie verrückt und die Steuererleichterungen für Unternehmen haben deren Gewinne auf ein neues Niveau gehoben. Darüber hinaus setzte Fisher stärker auf Rohstoffwerte und baut im Gegenzug Unternehmen ab, die von hohen Rohstoffpreisen besonders belastet werden. Barclay, Lloyds Banking und Vodafone hat er inzwischen fast vollständig aus dem Depot geworfen; nur bei Royal Dutch Shell stockte er deutlich um knapp 70 Prozent auf.

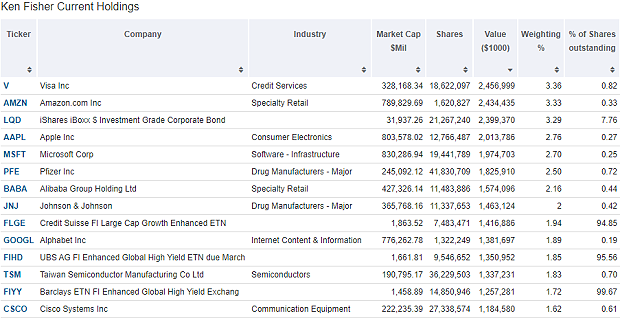

Ken Fishers Portfolio zum Ende des vierten Quartals 2018

Ken Fisher hat im vierten Quartal den Technologiesektor um weitere zwei Prozent Depotanteil aufgestockt, so dass er nun mit 22 Prozent an der Spitze liegt. Ihm folgt mit gleichgebliebener Gewichtung der Finanzsektor, während der drittplatzierte Gesundheitsbereich immerhin noch um knapp ein halbes Prozent zulegte; hier bleiben Pfizer und Johnson & Johnson seine schwersten Positionen.

Mit Amazon, Apple, Microsoft, Alibaba, Alphabet und Cisco setzt Fisher sehr stark auf Technologiewerte und das Internet. Und damit gleich auf mehrere Megatrends: Online-Shopping, Cloud, Software-as-a-Service (SaaS), Künstliche Intelligenz (KI). Mit Amazon und Microsoft hat er die größten Cloud-Anbieter hoch gewichtet und mit Adobe und Salesforce setzt er auch auf Anbieter von Cloud-Servicedienstleister. Dabei war es der frühere Oracle-Mitarbeiter Mark Benioff, der mit seinem neuen Unternehmen Salesforce als erster auf die Cloud setzte und mit diesem Forst-Mover-Advantage große Erfolge feierte. Und Fisher traut ihm offensichtlich noch viel mehr zu…

Aktie im Fokus: Salesforce

Früher hat Larry Ellison, Mitgründer und CEO des Datenbankspezialisten Oracle, auf Mark Benioff gesetzt. Benioff war einer seiner besten Mitarbeiter und als dieser sich mit seinem neuen Projekt Salesforce selbständig machte, legte ihm Ellison keine Steine in den Weg. Im Gegenteil, er beteiligte sich mit zehn Prozent an der aufstrebenden Firma.

Diese Männerfreundschaft schlug schlagartig in pure Abneigung um, als Ellison ohne Vorwarnung Benioffs Auftritt auf einer Orcale-Entwicklerkonferenz absagte. Seitdem ist das erklärte Ziel von Salesforce, größer zu werden als Oracle. Anfangs belächelt, weil man gerade einmal 10 Prozent der Oracle-Umsätze erzielte, hat Salesforce es innerhalb weniger Jahre geschafft, ein Umsatzniveau zu erreichen, das bereits ein Viertel des Oracle-Umsatzes ausmacht. Lachen tut niemand mehr, aber alle fragen sich, wie Benioff das gemacht hat. Und ob er seine Erfolgsgeschichte fortschreiben kann.

Der Cloud-Pionier

Saleforce bietet Dienstleistungsprogramme an und hat sich hierbei auf CRM-Software spezialisiert. CRM steht dabei für Customer Relationship-Management; es steht also die Unterstützung von Unternehmen bei deren Kundebetreuung im Vordergrund.

Das klingt jetzt noch nicht so spannend, denn das bieten viele Firmen an. Was Salesforce so besonders macht, ist der Fokus auf die Cloud. Denn Salesforce war das erste namhafte Unternehmen, das völlig auf die Cloud setzte, als alle anderen noch auf Softwareverkäufe über CDs setzten. Benioff erkannte als erster die enormen Möglichkeiten eines völlig anderen Geschäftsmodells, das den Servicegedanken im Vordergrund stellte und anstelle hoher einmaliger Lizenzerlöse einen stetigen Einnahmestrom generiert. Und dadurch die Abhängigkeit der Kunden vergrößert, da sie nicht alle paar Jahre eine große Neuanschaffung vornehmen müssen, und dabei sich auch nach Konkurrenzprodukten umsehen, sondern ständig die aktuellste Softwareversion nutzen und über ihre Abonnementgebühren auch gleich einen Service- und Betreuungsvertrag abgeschlossen haben. Was heute selbstverständlich und nachvollziehbar klingt, war seinerzeit bahnbrechend. Und wurde nicht ernst genommen, wie so viele Ideen, die sich erst einmal durchsetzen müssen.

Salesforce hatte also den First-Mover-Vorteil und hat diesen Vorsprung bis heute nicht nur genutzt, sondern auch noch weiter ausgebaut. Dabei zieht die Kunden natürlich nicht der frühere Pioniergeist des Unternehmens an, sondern seine herausragende Stellung im Cloud-Markt und seine professionellen Dienstleistungs- und Softwareangebote.

Dabei setzt Salesforce seit jeher auch auf Übernahmen und kauft Produkte, Dienste und Personal extern zu. Neben kleineren Akquisitionen wie Attic Labs, CloudCraze oder Rebel stemmt Salesforce auch größere Brocken wie Datorama für 800 Millionen, ClickSoftware für 1,5 Milliarden oder MuleSoft für stattliche 6,5 Milliarden Dollar. Salesforce erweitert so seine Angebotspalette und schafft untereinander Synergien durch eine Verzahnung der Angebote.

Das zeigt sich beispielsweise bei ClickSoftware. Die bieten Tools zur Verwaltung von Außendienstleistungen an und Salesforce ist selbst bereits in diesem Markt aktiv mit seinem Produkt Field Service Lightning. Salesforce verstärkt mit der Übernahme seine Sparte Segment Service Cloud, denn ClickSoftware bietet seinen Kunden die Möglichkeit, 30 Prozent der Kraftstoffkosten zu sparen, die Arbeitseffizienz pro Mitarbeiter um 29 Prozent zu steigern und die Reparaturanfragen, die noch am selben Tag erledigt werden, um 65 Prozent zu erhöhen.

Doch Benioff hat auch ein Gespür für andere Unternehmen, die er sich (noch) nicht einverleiben kann. Salesforce hält inzwischen für 1,25 Milliarden Dollar strategische Beteiligungen an börsennotierten Unternehmen wie DocuSign, Domo, Dropbox, SVMK (die SurveyMonkey-Muttergesellschaft) oder Twilio. Benioff hat hier schon frühzeitig einen Fuß in die Tür gesetzt und folgt hierbei seinem früheren Ziehvater Larry Ellison, der in der Anfangszeit von Salesforce ja ebenfalls dort mit einem Zehntel beteiligt war. Wir können jedoch davon ausgehen, dass Benioff es tunlichst vermeiden wird, die Alphatiere seiner Beteiligungen ähnlich brüsk vor den Kopf zu stoßen, wie es einst Elliott mit ihm selbst tat.

Der Beteiligungsbereich brachte Salesforce im dritten Quartal runde 63 Millionen Dollar an operativem Ergebnis ein, während auf Neunmonatssicht sogar 417 Millionen Dollar zu Buche schlugen. Salesforce als Gesamtunternehmen steigerte seinen Umsatz im dritten Quartal um 26 Prozent auf 3,39 Milliarden Dollar und übertraf damit sowohl die interne Prognose als auch die Erwartungen der Analysten. Für das vierte Quartal plant man ein Wachstum von 25 Prozent.

Das sind beeindruckend Wachstumszahlen und sie basieren auf festem Grund. So hat beispielsweise Salesforce KI-Assistent Einstein seinen Mandanten im zweiten Quartal täglich mehr als drei Milliarden Ergebnisse präsentiert und im dritten Quartal waren es bereits rund vier Milliarden täglich. Dabei ist Einstein kein isoliertes Produkt, sondern in alle Produktsysteme von Salesforce integriert.

Auch durch die Akquisitionen adressiert Salesforce inzwischen einen Gesamtmarkt von 145 Milliarden Dollar, womit alle seine Produktlinien gemeint sind einschließlich der Bereiche Vertrieb, Service, Marketing, Handel, Plattform, Analyse und Integration.

Salesforce wächst nicht nur durch neue Kunden, sondern es bietet seinen Bestandskunden auch immer bessere, leistungsfähigere Services. Dadurch generiert das Unternehmen einerseits steigende Einnahmen, es reduziert gleichzeitig aber auch die möglicherweise vorliegende Abwanderungsbereitschaft bei seinen Kunden, denn diese müssen sich nicht woanders nach ergänzenden Angeboten umsehen, da Salesforce sie ihnen zunehmend selbst bietet. Und guter Service aus einer Hand ist verschiedenen und unter Umständen miteinander konkurrierenden Anbietern stets vorzuziehen, weil so unnötige Reibungs- und Zeitverluste vermieden werden.

Man kann also feststellen, dass Salesforce weiter stark wächst und schneller als der Markt. Ob und gegebenenfalls wann Benioffs Prognose Wirklichkeit wird und Salesforce mehr Umsatz erzielt als Oracle, bleibt abzuwarten. Auf dem besten Weg dahin ist Salesforce jedenfalls. Und daran zweifeln, ob Benioff dieses Ziel erreichen kann, tut inzwischen auch keiner mehr. Auch Ken Fisher nicht, der gerne auf Markt- und Innovationsführer setzt mit hohen Wachstumsraten. Wie Salesforce…

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street.

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von