Ken Fisher gehört zu den profiliertesten Investoren der Welt. Er ist regelmäßig in den Börsenmedien präsent und seine Bücher erreichten Kultstatus. Der Vater, Investmentlegende Philip. A. Fisher, prägte nicht nur den Investmentstil seines Sohnes, sondern er beeinflusste sogar Börsenlegenden wie Charlie Munger und Warren Buffett maßgeblich. Dabei war Philip A. Fisher kein reiner Value Investor, sondern verband in seiner Anlagestrategie die Vorzüge von Value Investing und Growth Investing. Heute würde man diesen Stil GARP nennen, Growth at a reasonable Price.

Bereits 1979 machte sich Ken Fisher mit gerade einmal 250 USD Startkapital selbständig und gründete Fisher Investments. Und heute, 45 Jahre später, ist er einer der erfolgreichsten Investoren der Welt und verwaltet für seine Mandanten mehr als 200 Mrd. USD.

Ein besonderes Ereignis in eigener Sache hatte Ken Fisher kürzlich zu vermelden, denn das amerikanische Private-Equity-Unternehmen Advent International und eine Tochtergesellschaft der Abu Dhabi Investment Authority haben von ihm eine Minderheitsbeteiligung in Höhe von knapp 3 Mrd. USD an Fisher Investments kaufen dürfen, wobei diese mit 12,75 Mrd. USD bewertet wurde. Ken Fisher hält aber weiterhin die Mehrheit des wirtschaftlichen Eigentums und der stimmberechtigten Anteile von über 70 % an Fisher Investments. Auf seine bewährte Anlagephilosophie hat die Beteiligung der Finanzinvestoren keine Auswirkung.

Fisher hatte in eigenen Studien herausgefunden, dass in unterschiedlichen Marktphasen verschiedene Anlagestrategien unterschiedlich gute Resultate abwerfen. Und das macht er sich zunutze, indem er zwischen den Investmentansätzen Value, Contrarian und Growth wechselt. Dazu zieht er Makroindikatoren zu Rate, die den groben Trend vorgeben.

So gelang es Fisher, das Platzen der Internetblase um die Jahrtausendwende durch rechtzeitiges Hochfahren seiner Cashquote zu antizipieren und rechtzeitig vor der breiten Markterholung stieg er Ende 2002 wieder in den Aktienmarkt ein. Und auch nach dem Coronacrash Anfang 2020 erkannte Fisher frühzeitig die Trendwende und als einer der ersten den neuen Bullenmarkt.

"Investieren ist ein Spiel der Wahrscheinlichkeiten, nicht der Gewissheiten."

(Ken Fisher)

Emotionen schiebt Ken Fisher bewusst zur Seite; für ihn zählen Zahlen, Daten, Fakten. Und so steht er weiterhin unbeirrt im Lager der Bullen, trotz Inflations- und Zinssorgen und aller politischer Turbulenzen. Er verweist darauf, dass der Markt sehr kurzfristig agiert und auf die Zinsentwicklung schielt, aber es sei gar nicht so entscheidend, wann genau die Zinssenkungen kämen, sondern dass sie erfolgen. Zudem seien die Jahre, in denen US-Präsidentschaftswahlen stattfänden, immer gute Börsenjahre. Wobei die Unsicherheit im Vorfeld der Kandidatenkür sich zu legen beginne, wenn die beiden Kandidaten feststünden. Und ab dem Moment, wo der nächste Präsident feststehe, würden die Börsen in der Regel deutlich zulegen – unabhängig davon, wer gewonnen habe.

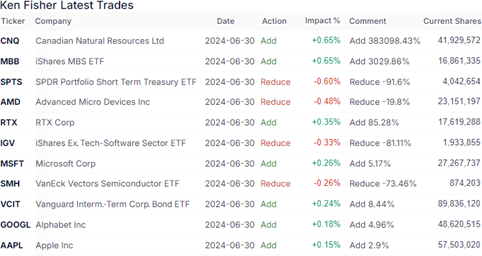

Transaktionen im 2. Quartal 2024

Ken Fishers Portfolio ist aufgrund seines hohen Anlagevolumens relativ breit aufgestellt. Da er nicht nur sein eigenes Vermögen verwaltet, sondern Einzeldepots tausender Mandanten, tauscht er auch auf Basis von deren individuellen Vorgaben und Vorlieben häufiger Positionen aus.

Das von Ken Fisher verwaltete Vermögen stieg im letzten Quartal um weitere 7 % auf 230 Mrd. USD an; es verteilte sich auf 985 Aktien, von denen 103 neu ins Depot aufgenommen wurden. Die Turnoverrate fiel leicht auf 5 %.

Seine Transaktionen zeichnen ein klares Bild: Fisher hat im 2. Quartal bei Chipwerten weiter Kasse gemacht und dabei diesmal vor allem AMD ins Visier genommen, von denen er rund ein Fünftel seiner Anteile abstieß und bei seinem Halbleiter-ETF veräußerte er annähernd drei Viertel seiner Position. Zudem reduzierte er seinen Software-ETF erheblich und verkaufte er den Großteil seiner kurzläufigen US-Anleihen-ETFs, weil die Zinswende in den USA weiter auf sich warten ließ. Dem entsprechend stockte er bei seinen mittelfristigen ETFs für US-Unternehmensanleihen weiter auf. Die Fed-Zinspolitik des "high for longer" zieht sich weiter hin, aber wenn die Fed mit den Zinssenkungen beginnt, dann werden die Kurse der Anleihen entsprechend steigen. Und bis dahin werfen die mittelfristigen Unternehmensanleihen einen attraktiven Zins ab. Dieses Manöver ist also keine besonders verwegene Spekulation, sondern folgt klaren Erwartungen mit einem attraktiven Chance-Risiko-Verhältnis.

Im Vorquartal hatte Fisher als Contrarian Investor agiert und bei den US-Energiemultis ExxonMobil und Chevron seine Position verdoppelt, als Energieaktien gerade nicht besonders gefragt waren. Hier hat er seinen Bestand weiter leicht aufgestockt und zusätzlich seine Position bei Canadian Natural Resources vervielfacht, dem größten Ölproduzenten Kanadas.

Eine ebenso starke Auswirkung auf sein Portfolio hatte die kräftige Aufstockung beim iShares MBS ETF. Dieser bildet einen Index nach, der sich aus hypothekengesicherten Wertpapieren mit Investment-Grade-Rating zusammensetzt, die von US-Regierungsbehörden ausgegeben und/oder garantiert werden. Fisher setzt also auf die Trendwende am Immobilienmarkt.

Mit RTX baute er darüber hinaus sein Engagement im Luftfahrt- und Verteidigungssektor weiter aus, denn die drei maßgeblichen RTX-Tochterunternehmen Pratt & Whitney, Collins Aerospace und Raytheon produzieren Flugzeugtriebwerke, Avionik, Cybertechnologie, Raketen, Luftabwehrsysteme und Drohnen. Die Rüstungssparte Raytheon dürfte vor allem für ihre Patriot-Abwehrraketen bekannt sein, fertigt aber auch andere Raketen wie die AIM-9 Sidewinder, Torpedos und Marschflugkörper sowie Radarsysteme für fast jedes Kampfflugzeug der US Air Force.

Und dann hat Fisher noch bei BigTech seine Position ausgebaut, insbesondere bei Microsoft, der Google-Mutter Alphabet und Apple.

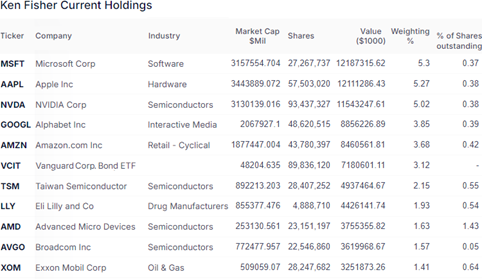

Portfolio zum Ende des 2. Quartals 2024

In Fishers Depot dominieren weiterhin die Technologieaktien, deren Anteil sich um gut 2 % auf 30,5 erhöhte. Auf dem zweiten Rang behaupteten sich die Finanzwerte mit 11,5 %, während sich Gesundheitswerte mit 9,9 % vor den zyklischen Konsumwerten mit 9,3 % behaupten konnten. Es schließen sich Industriewerte an mit einer Gewichtung von 7,4 % vor Kommunikationsdiensten mit 7,1 %.

Microsoft steht zum zweiten Mal an der Spitze von Fishers Portfolio, nachdem im Vorquartal Apple vom Thron gestoßen worden war. Es folgt unverändert NVIDIA auf dem dritten Rang. Dahinter haben nun Alphabet und Amazon die Plätze getauscht. Diese fünf Top-Positionen mit einer Gewichtung von 23 % für beinahe ein Viertel aller Investments, nachdem es zuvor noch rund ein Fünftel war.

Den schsten Rang hat weiterhin der nochmals aufgestockte Vanguard-Unternehmensanleihen-ETF inne, dahinter haben sich Taiwan Semiconductor und Ely Lilly am reduzierten Chipproduzenten AMD vorbeigeschoben. Home Depot ist aus den Top-Positionen herausgefallen, dafür stiegen Braodcom auf und mit Exxon Mobil klopft ein Eniergieunternehmen an die Top 10.

Im Fokus: Canadian Natural Resources

Es setzt sich immer mehr die Erkenntnis durch, dass trotz des gewollten und forcierten Umstiegs auf regenerative Energiequellen und Atomkraft Öl, Gas und auch Kohle noch deutlich länger und sogar in steigendem Maße die Energieversorgung der Welt sichern werden (müssen). Auch die KI-Revolution trägt dazu bei, denn die neuen KI-Chips zum Training der generativen KI-Modelle verbrauchen vier- bis fünfmal so viel Energie wie die bisher üblichen und da aktuell hunderte von Milliarden in den weltweiten Aufbau der KI-Rechenzentren investiert wird, wird der Stromverbrauch entsprechend zunehmen. Selbst in den USA geht man inzwischen nicht mehr von der langjährigen Erfahrung aus, dass Energieeinsparungen und Verbrauchsteigerungen sich die Waage halten, sondern man prognostiziert inzwischen eine zunehmende Stromnachfrage von 2 % und mehr pro Jahr. Sollte zudem die momentan insbesondere in Asien und Europa verhaltene Konjunktur wieder ins Laufen kommen, wird auch die Nachfrage nach Öl zusätzlich ansteigen.

Gleichzeitig haben die US-Fracker, die die USA inzwischen zum größten Ölproduzenten der Welt gemacht haben, zuletzt so wenig neue Quellen an den Start gebracht, dass hier ein Einbruch der Förderung absehbar ist. Allerdings können diese Unternehmen in relativ kurzer Zeit neue Quellen erschließen, während die Ölmultis mit der herkömmlichen Fördertechnik hierfür mindestens fünf Jahre benötigen. Und die haben seit der Coronapandemie ihre Investitionen annähernd halbiert.

Wenn künftig also eine steigende Nachfrage auf ein schrumpfendes Angebot trifft, befeuert dies den Preis. Zumal auch die OPEC am Rande ihres Fördermaximums agiert und den Ölhahn nicht noch viel weiter aufdrehen kann. Fisher hat sich für dieses wahrscheinliche Szenario bestens positioniert und setzt nun auch noch auf Kanadas führenden Ölproduzenten.

Canadian National Resources ist dabei eine Besonderheit, denn das Unternehmen fördert "das schwarze Gold" durch das Waschen von Ölsand. Mit einer Tagesproduktion von über 1,3 Mio. Barrel Öläquivalent ist man der größte Ölproduzent Kanadas, aber auch dessen zweitgrößter Erdgasproduzent. Die Vorkommen liegen überwiegend in Alberta im Westen Kanadas und der Transport erfolgt über die Trans Mountain Pipeline von Edmonton nach Vancouver am Pazifik.

Ölsandvorkommen sind relativ umweltschädlich, weil die Ölgewinnung unter hohem Energieeinsatz stattfindet, und sie sind mit höheren Vorlaufkosten verbunden. Aber wenn sie erst einmal in Betrieb sind, liegt ihr Break-even vergleichsweise niedrig und macht die Förderung bereits ab rund 30 USD je Barrel profitabel. Zudem liegen der Rückgang bei den Förderraten nur bei 11 %, während er bei der konventionellen Ölförderung 19 % beträgt und beim Fracking in den ersten zwei Jahren über 40 % liegt.

Ein weiterer Pluspunkt sind die nachgewiesenen Reserven von etwa 33 Jahren und damit die größten Erdöl- und Erdgasreserven in Kanada. Mehr als die Hälfte dieser Reserven sind hochwertiges synthetisches Rohöl, leichtes Rohöl und flüssiges Erdgas.

Doch Canadian National Resources überzeugt nicht nur mit seinen Perspektiven, sondern auch bereits im Hier und Jetzt. In den gerade veröffentlichten Geschäftsergebnissen zum 2. Quartal 2024 glänzte man mit einer durchschnittlichen Produktion von 1,29 Mio. Barrel Öläquivalent pro Tag und steigerte diese um 8 % gegenüber dem Vorjahr. Die Ölsandproduktion stieg dabei um 16 % auf 411.000 Barrel pro Tag. Besonders erfreulich ist der deutliche Rückgang der Betriebskosten um 12 % auf 17,69 USD je Barrel, so dass die Kosten für den Ölsandabbau insgesamt um 17 % auf 25,95 USD je Barrel sanken. Dabei schwankte der WTI-Ölpreis über die letzten Monate meistens zwischen 70 und 80 USD je Barrel. In der Folge stieg der Umsatz im 2. Quartal um 14 % auf 9,05 Mrd. CAD und der Nettogewinn um fast 75 % auf 1,71 Mrd. CAD bzw. 0,80 CAD je Aktie.

Wegen des niedrigen Gaspreises wird die diesbezügliche Produktion etwas gedrosselt, um bessere Preise abzuwarten. Das hat aber keine Auswirkungen auf die Jahresprognosen, die Canadian National unverändert bestätigte.

Ende 2023 wies das Unternehmen eine Nettoverschuldung von 10 Mrd. USD auf und wird 2024 seinen kompletten Free Cashflow an seine Aktionäre ausschütten. Alleine im 2. Quartal wurden 1,9 Mrd. USD ausgekehrt, davon 800 Mio. USD in Form von Aktienrückkäufen und 1,1 Mrd. USD als Dividenden. Nachdem Ende Februar die Dividende um 5 % erhöht worden war, liegt die Dividendenrendite bei rund 4,3 % und mit 24 aufeinander folgenden Jahren an Dividendensteigerungen ist Canadian Natural auf bestem Weg zum Dividendenaristokratenstatus. Und fast noch beindruckender ist, dass die Dividenden seit Aufnahme der Zahlungen um durchschnittlich 21 % pro Jahr erhöht wurde.

Quelle: Qualitäts-Check TraderFox

Angesichts dieser überzeugenden Argumente kann nicht überraschen, dass Ken Fisher gerade bei diesem Energiemulti seine Position kräftig aufgestockt hat.

Eigene Positionen: Microsoft, Nvidia, RTX

& Profi-Tools von

& Profi-Tools von