Als Sohn italienische Einwanderer hat sich Mario Gabelli seinen Erfolg hart erarbeiten müssen. Während seiner Schulzeit jobbte er als Caddy und schnappte vieles über Aktien und die Börse auf; seine ersten Aktienmarktberichte las er mit 13 Jahren. Dank herausragender schulischer Leistungen erhielt er ein Stipendium und schloss an der Columbia Business School mit einem Master of Business Administration ab. Sein Lehrmeister war Roger Murray, der als ausgewiesener Fachmann für Value Investing den Lehrstuhl von niemand anderem als Benjamin Graham übernommen hatte, dem Ziehvater von Warren Buffett.

Direkt im Anschluss an sein Studium begann Gabelli als Analyst bei Loeb, Rhoades & Co., wo er seinen eigenen Bewertungsansatz für börsennotierte Unternehmen kreierte, basierend auf den Lehren von Graham und Murray. Hierbei bestimmt er zunächst den Marktwert eines Unternehmens aus Sicht eines strategischen Käufers. Gabelli ergänzte also den Zerschlagungswert eines Unternehmens um eine strategische Übernahmeprämie, die ein gut informierter Investor zahlen würde.

Die Schwäche dieses Ansatzes ist, dass nicht jedes Unternehmen zu jedem Zeitpunkt ein Übernahmeziel ist und daher zwischen Kaufzeitpunkt und Übernahme ein bisweilen langer Zeitraum liegen kann. Da für Gabellis Bewertungsansatz allerdings nicht eine reale Übernahme notwendig ist, sondern lediglich, dass die Bewertung durch den Markt die hierzu ermittelte Übernahmeprämie auf den intrinsischen Wert einpreist, hat Gabelli seinen Ansatz um eine Zeitkomponente erweitert, den Katalysator. Als Katalysator oder Trigger definiert er Ereignisse, die zu einem schnellen Anstieg des Marktpreises führen und so die Diskrepanz zwischen intrinsischen Unternehmenswert und Börsenpreis abbauen. Das können zum Beispiel Gesetzesänderungen sein, neue Technologien, der Einstieg aktivistischer Investoren oder der Spin Off von Unternehmenssparten.

1977 gründete Gabelli dann eine eigene Vermögensverwaltung namens Gabelli Investors, die später in GAMCO Investors umfirmierte. Seit 1986 ist GAMCO selbst börsennotiert und hat mehrere Fonds aufgelegt, in denen Gabelli sein eigenes und das Geld seiner Kunden anlegt.

Gabellis Zielunternehmen weisen bestimmte Merkmale auf: sie verfügen über einen hohen Geldbestand, große Vermögenswerte wie beispielsweise Grundstücke, einen ökonomischen Burggraben und möglichst einen großen Aktienblock in den Händen eines Gründers ohne Nachkommen. Darüber hinaus legt er sehr großen Wert auf einen hohen Cashflow, um Rückschlüsse auf die zukünftige Gewinnentwicklung zu ziehen. Seine These lautet: schrumpft der jährliche Free Cashflow, wird in den Folgejahren auch der Unternehmensgewinn zurückgehen.

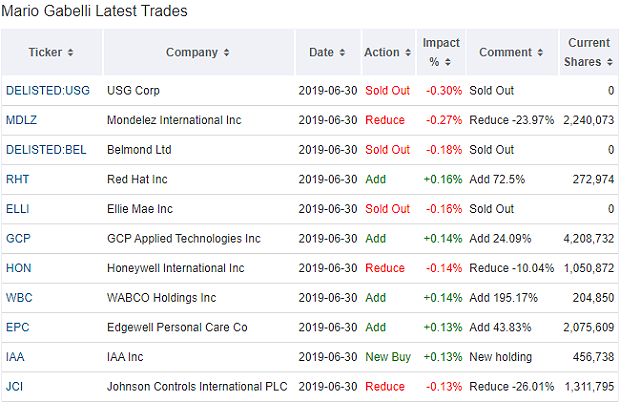

Mario Gabellis TOP Transaktionen im zweiten Quartal 2019

In Gabellis Portfolio gab es im zweiten Quartal einige Bewegung, auch wenn sich die Turnoverrate mit 3 Prozent im Rahmen hielt.

Bei den Veränderungen mit den größten Auswirkungen auf Gabellis Portfolio finden sich gleich eine ganze Reihe von Übernahmespekulationen wider. So wurden mit USG und Belmond gleich zwei Werte komplett ausgebucht, nachdem sie erfolgreich "geschluckt" wurden. Bei Red Hat hat Gabelli um weitere 72,5 Prozent aufgestockt und bei Wabco seinen Bestand sogar annähernd verdreifacht. Der Komplettverkauf bei Ellie Mae betrifft ebenfalls ein von einer Übernahmeofferte betroffenes Unternehmen, während der Abbau bei Mondelez um fast ein Viertel wohl auf die abflauende Übernahmephantasie zurückzuführen ist, nachdem Kraft Heinz mit eigenen Problemen beschäftigt ist.

Mario Gabellis Top-Positionen zum Ende des zweiten Quartals 2019

Im zweiten Quartal 2019 blieb der Industriesektor mit 30,6 Prozent trotz eines Rückgangs um 0,7 Prozent der am stärksten gewichtete Sektor in den Fonds von GAMCO. Auf Platz zwei folgen unverändert die zyklischen Konsumwerte mit 20,6 Prozent vor den Financial Services mit gut 10 Prozent, den defensiven Konsumwerten mit 7,4 Prozent (minus 0,2) und den Technologiewerten mit 6,6 Prozent (plus 0,2).

Bei den größten Positionen hat sich in Gabellis Portfolio nicht viel getan. Auffällig ist allerdings, dass sich Sony wieder erholen konnte und vom achten auf den vierten Platz vorgerückt ist; Ende 2018 war es noch Gabellis zweitgrößte Einzelposition. Mit Amercian Express und dem Asset Manager Bank of New York Mellon hat er zwei Finanzwerte hoch gewichtet, die sich auch bei Warren Buffett hoher Gunst erfreuen und schon viele Jahre fester Bestandteil des Depots von Berkshire Hathaway sind. American Express hielt sich auf dem dritten Rang, während die Bank of New York Mellon vom vierten auf den elften Platz abrutschte. Allerdings sind Veränderungen bei der Gewichtung minimal, so dass hieraus keine tiefgreifenden Schlüsse zu ziehen sind.

Unter den größten Positionen finden sich Gabellis Übernahme-Spekulationen nicht, aber sie sind dennoch nicht minder interessant.

Aktien im Fokus: Belmond Ltd., Celgene, Ellie Mae, Red Hat, USG Corp., Wabco

Firmenübernahmen können lukrativ sein für die Aktionäre des übernommenen Unternehmens. Denn Käufer sind oftmals bereit, eine stattliche Prämie auf den aktuellen Aktienkurs zu bezahlen, um den Altaktionären ihr Übernahmeangebot schmackhaft zu machen. Im Gegenzug geben die Aktien des Käufers oft erstmal nach, denn der Aufpreis wirkt sich im Erfolgsfall in dessen Bilanz als höherer Goodwill aus, der gegebenenfalls in den nächsten Jahren abgeschrieben wird und so die Gewinne belastet.

Mario Gabelli liebt solche Situationen und Teil seines Investmentansatzes ist ja gerade, Unternehmen aus Sicht eines strategischen Käufers zu betrachten und dabei zu erkennen, was dieser wohl bei einer Übernahme zu zahlen bereit wäre. Doch da auch Gabellis nicht über endlos viel Kapital verfügt, setzt er dabei zusätzlich auf den sogenannten Katalysator, mit dem er den Faktor Zeit begrenzen will. Er kauft sich also nicht in jedes potenzielle Übernahmeziel ein, sondern vor allem in diejenigen, wo eine Übernahme in absehbarer Zeit wahrscheinlich scheint.

Am meisten Profit ist einzustreichen, wenn man Aktien kauft, bevor es ein konkretes Übernahmeangebot gibt. Dann kann es allerdings auch passieren, dass man sehr viel Geduld mitbringen muss, da eine Übernahmeofferte ja keinesfalls sicher ist.

Daneben gibt es die Situation, dass eine Übernahmeofferte im Markt ist und der Kurs bereits reagiert hat. Der erste, größte Gewinn ist damit passé, doch das bedeutet nicht, dass es hier nichts mehr zu holen gibt.

Denn Übernahme brauchen ihre Zeit. Zunächst befassen sich die Gremien des Zielunternehmens mit dem Angebot, wobei Vorstand und Aufsichtsrat eine Empfehlung abgeben, ob sie das Angebot für angemessen oder zu niedrig oder völlig unerwünscht halten. Nicht selten melden sich auch bestehende Großaktionäre zu Wort mit ihren Einschätzungen und geben eine grobe Richtung vor. Dabei haben sie natürlich das Interesse, den Kaufpreis und damit ihre Rendite möglichst hoch zu treiben.

Eine längere Schwebezeit kann bei Übernahme auch entstehen, wenn diese von behördlichen Genehmigungen und Untersuchungen abhängig ist. Und bei international tätigen Unternehmen sind dies nicht nur die nationalen Behörden, sondern auch diejenigen, wo das Unternehmen sonst noch Umsätze generiert. Unter Umständen sind dann Zugeständnisse zu machen, um kartellrechtliche Bedenken auszuräumen. Wie es Sprint und T-Mobile US gerade vormachen.

Und während dieser ganzen Zeit besteht die Möglichkeit, dass es sich der potenzielle Käufer doch noch wieder anders überlegt und sein Angebot zurückzieht. Dies kann sogar bis ganz zum Schluss so gehen, wenn er sein Angebot zum Beispiel unter die Bedingung einer Mindestannahmeschwelle gestellt hat. So wie Finanzinvestor KKR & Co. dies bei der Übernahme von Axel Springer jüngst erfolgreich tat.

Weiße Ritter oder Bieterschlacht

Möchte das Zielunternehmen nicht vom Kaufinteressenten übernommen werden, kann es sich in die Arme eines sogenannten Weißen Ritters flüchten. Das ist ein Alternativkandidat, von dem es lieber geschluckt werden möchte. Der muss natürlich den Aktionären einen mindestens vergleichbaren, meistens aber sogar höheren Preis bieten, um zum Zug zu kommen.

Und dann gibt es auch noch die Möglichkeit, dass ein Konkurrent auf den Plan tritt und ein eigenes Übernahmeangebot abgibt. Hieraus kann sich dann eine Bieterschlacht entwickeln, die für die Altaktionäre lukrativ ist. Diese konkurrierenden Kaufinteressenten sind in ihrem Wettlauf nämlich oft bereit, die strategischen Prämien über das eigentlich vernünftige Maß hinaus hochzutreiben. Weil sie nicht nur den Vorteil durch die Übernahme selbst sehen, sondern auch die Chance, den Konkurrenten nicht zu stark werden zu lassen.

In jedem Fall winken hier attraktive zusätzliche Kursgewinne für die Aktionäre des Übernahmekandidaten, so dass es unter Umständen auch noch sehr lohnenswert sein kann, nach dem ersten Übernahmeangebot in den Übernahmepoker einzusteigen und so eine vermeintlich sichere Rendite einzustreichen.

Blicken wir in Gabellis Portfolio, dann ist beziehungsweise war er zuletzt gleich bei mehreren unterschiedlichen Übernahmeaktionen involviert.

Belmond Ltd.

Der Hotelbetreiber wurde von der Börse genommen, nachdem der Luxus-Konzern LVMH mit seiner Übernahmeofferte erfolgreich war.

Celgene

Der Pharmagigant Bristol-Myers Squibb versucht seit einiger Zeit, eines der führen Biotechnologieunternehmen zu übernehmen. Celgene selbst ist bei Übernahmen nie ein Kind von Traurigkeit gewesen und hatte in der jüngsten Vergangenheit erst den Krebsspezialisten Impact Biomedicines übernommen und anschließend in einem Milliardendeal seinen Kooperationspartner Juno Therapeutics.

Ellie Mae

Das Unternehmen, das eine cloudbasierte Softwareplattform für die Immobilienwirtschaft betreibt, wurde von Finanzinvestor Thoma Bravo, LLC übernommen.

Red Hat

Der Spezialist für Open Source Software befindet sich mitten in der Übernahme durch IBM und neben Mario Gabelli setzen eine ganze Reihe von Value Investoren auf einen Erfolg; zumal man die Aktie an der Börse immer mal wieder unterhalb des Angebotspreises kaufen kann. Mit an Bord ist unter anderem Warren Buffett mit inzwischen fast drei Prozent der Red Hat-Aktien, aber auch Ken Fisher, Jeremy Grantham, George Soros oder Joel Greenblatt wittern hier ihre Chance.

Wabco Holdings

Der Autozulieferer und Bremsenspezialist hat sich in sein Schicksal ergeben, nachdem eine breite Mehrheit der Übernahme durch die deutsche ZF Friedrichshafen zugestimmt hat. ZF war zuvor noch damit gescheitert, den schwedischen Bremsenhersteller Haldex zu übernehmen und hatte seinen Blick anschließend auf die Amerikaner gerichtet.

United States Gypsum Corp.

Und auch bei der USG Corp. war der Kaufinteressent ein deutscher, denn der fränkische Baustoff-Konzern Knauf übernahm erfolgreich den amerikanischen Marktführer.

Diese Übernahme war schon etwas Besonderes, denn mit 30 Prozent war Warren Buffetts Investmentholding Berkshire Hathaway der größte Aktionär bei USG. Das USG Management hatte sich bis zuletzt gegen die Übernahme gesperrt, sich dabei aber nicht mit Buffett abgestimmt. Nachdem Knauf sein Angebot signifikant nachgebessert hatte, stimmte Buffett dann auf der entscheidenden Hauptversammlung mit anderen Aktionären gegen den Ablehnungsversuch des Managements und für die Annahme des erhöhten Knauf-Angebots.

Die Unternehmen der Knauf Gruppe betreiben unter dem Dach der Gebr. Knauf KG als Holding weltweit in über 86 Ländern rund 220 Werke und 75 Rohsteinbetriebe. Sie beschäftigen weltweit 28.000 Mitarbeiter und erzielten 2018 einen Umsatz von 7,2 Milliarden Euro.

Für Mario Gabelli und die Investoren von GAMCO haben sich seine Übernahmespekulationen ausgezahlt und er verfolgt weiter seinen besonderen Investmentstil. Der immer öfter auch von anderen Value Investoren adaptiert wird, denn damit sind insbesondere bei fortgeschrittenen Übernahmeofferten oft kleine Gewinne zu realisieren, die aber mit wenig Risiko einhergehen und das eingesetzte Kapital nur für einen begrenzten Zeitraum binden. Und anhaltend niedrige Zinsen bei überschaubaren Investitionsmöglichkeiten lassen Unternehmen immer öfter nach geeigneten Übernahezielen Ausschau halten. Bei denen nicht selten Mario Gabelli schon einen Fuß in der Tür hat…

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street.

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von