Bill Nygren betreut als Portfolio Manager und CIO drei Fonds der Oakmark-Familie mit einem Anlagevolumen von mehreren Milliarden Dollar. Darunter auch den bekannten Oakmark Fund, der seit Gründung 1991 eine durchschnittliche jährliche Performance von 13 Prozent vorzuweisen hat.

Der Value Investor ermittelt anhand der Discounted-Cashflow-Methode den fairen Wert eines Unternehmens und kauft dessen Aktien nur, wenn sie mit erheblichem Abschlag auf diesen Wert an der Börse zu bekommen sind. Er bezahlt nicht mehr als 60 Prozent des von ihm ermittelten Werts. Dieses Konzept der Sicherheitsmarge, das auf Benjamin Graham zurückgeht, ist ein wesentlicher Teil von Nygrens Investment-DNA.

Der Unterschied zwischen Wert und Preis ist für Bill Nygren jedoch nur ein wichtiger Einflussfaktor, daneben achtet er vor allem auf einen hohen Free Cash Flow und eine möglichst hohe Eigenkapitalrendite. Des Weiteren bevorzugt er es, wenn das Management möglichst viele Anteile am eigenen Unternehmen hält und damit ein hohes Eigeninteresse am nachhaltigen Unternehmenserfolg hat. Hierbei geht Nygren mit gutem Beispiel voran und hat einen Großteil seines Privatvermögens in zwei seiner eigenen Fonds investiert. Er wettet also auf sich selbst und seine Investoren profitieren so doppelt: von seinem Können und von seinem Eigeninteresse am Investmenterfolg.

Eine große Vorliebe hegt Nygren für sogenannte 80/20-Situationen, auch bekannt als Pareto-Prinzip. Hiervon spricht man, wenn ein Unternehmen in eine Schieflage gerät, in der 80 Prozent der Meldungen ein bestimmtes Problem betreffen, das aber lediglich einen Teilaspekt betrifft, der für maximal 20 Prozent der Profite steht. Solche Sondersituationen führen oft zu einer stark verzerrten Wahrnehmung und entsprechend verprügelten Aktienkursen – und dann geht Bill Nygren auf Schnäppchenjagd zu Ausverkaufskursen.

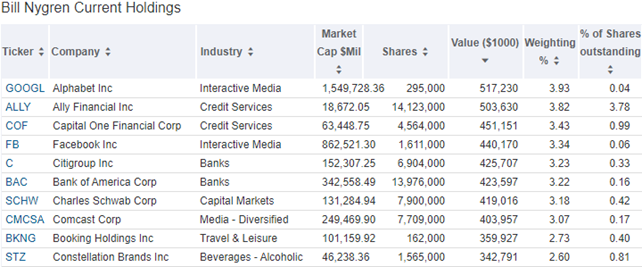

Top Käufe und Verkäufe im 4. Quartal 2020

Bill Nygren hatte zum Ende des 4. Quartals 2020 insgesamt 52 Werte im Depot, darunter lediglich vier neue. Seine Turnoverrate lag erneut bei überschaubaren sieben Prozent.

Die größte Veränderung in Nygrens Depot war die annähernde Verdopplung seiner Position bei der Citigroup. Auch bei EOG Ressources und Apache hat er kräftig aufgestockt und zwar um 126 und 401 Prozent. Ganz neu an Bord ist Nygren nun bei Diamondback Energy, bei Fiserv und bei deren Mutter KKR & Co.

Verkauft hat Nygren auch Aktien und zwar bei Netflix knapp 37 Prozent seines Bestands, bei Parker Hannifin rund 40 Prozent, bei Cummins ein Drittel und bei Mastercard knapp 45 Prozent.

Top Positionen am Ende des 4. Quartals 2020

Mit 36 Prozent bleiben die Financial Services in Nygrens gut 13 Milliarden Dollar schweren Depot an der Spitze, gefolgt von Communication Services mit 16 und zyklischen Konsumwerten mit 14 Prozent. Diese Sektorgewichtung hält Nygren schon über längere Zeit ein.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Nygrens größte Position bleibt Alphabet mit knapp 4 Prozent Anteil, während die frühere Nummer zwei Netflix inzwischen komplett aus den Top 10 gefallen ist. Neue Nummer 2 ist Ally Financial vor Capital One. Facebook auf dem vierten Rang unterbricht die Phalanx der Finanzwerte, die sich mit Citigroup, Bank of America und Charles Schwab fortsetzt. Auf Platz 8 folgt Comcast vor Booking Holdings und Constellation Brands.

Im Fokus: Fiserv

Nygrens Neuerwerbung Fiserv könnte man als das Rückgrat der US-Bankenindustrie in ihrer heutigen Form bezeichnen. Zusammen mit Wettbewerber Fidelity National Information Systems kontrolliert man 90 Prozent der Kernbankensysteme. Die Software des Unternehmens verwaltet Bankkonten für Millionen von Privatpersonen und Unternehmen. Darüber hinaus bietet Fiserv auch Online-Zahlungen, Rechnungs- und Geldtransfersysteme an.

Quelle: Qualitäts-Check TraderFox

Dabei wurde Fiserv erst 1984 gegründet und ist als aufstrebendes Fintech bekannt. Allerdings steckt viel mehr dahinter, denn 2019 übernahm Fiserv die deutlich größere First Data von Finanzinvestor KKR & Co.

First Data ist ein Anbieter von E-Commerce Lösungen für den Zahlungsverkehr. Seine Produkt- und Dienstleistungsangebot umfasst Dienstleistungen für die Geschäftsabwicklung und -bearbeitung, Kreditkarten, Debitkarten, Prepaidkarten, Geschenkkarten, Gehaltsabrechnungen, Schutz gegen Betrug, Authentifizierungslösungen, Dienstleistungen für elektronische Scheckannahme durch TeleCheck, Internet-Kommerz und bewegliche Zahlungslösungen. Also ein breites Spektrum an Finanz- und Zahlungsdienstleistungen, mit dem man sich im Wettbewerb mit MasterCard oder VISA befindet, aber auch mit PayPal und weiteren aufstrebenden Fintechs.

Des Weiteren ist First Data der größte Anbieter von POS-Zahlungsverarbeitungssystemen in den USA, also den Point-of-Sales, wo Kunden ihre Kreditkarten oder immer öfter auch mobilen Wallets an der Ladenkasse zum Einsatz bringen.

Fiserv-Aktionäre hielten nach Ende der Übernahme gut 56 Prozent am Unternehmen, während die ehemaligen First Data-Eigentümer 44 Prozent der Anteil bekamen. Dabei war Fiserv der kleinere der beiden Partner, jedoch auch der effizientere.

Der Grund für die Fusion war die größere Marktmacht und natürlich erhebliche Synergieeffekte. Und hier lag der wahre Kick, denn es ging um 900 Millionen Dollar an Einsparungen über einen Zeitraum von fünf Jahren. Diese sollen im ersten Jahr ein Ergebniswachstum bei Fiserv von 20 Prozent bringen, während im fünften Jahr bereits 40 Prozent angepeilt wurden.

KKR’s Beinahe-Fiasko

Diese zündenden Argumente führten auch zu KKRs Zustimmung zu dem Deal. KKR erhielt zwar kein Geld, verlor seinen dominierenden Einfluss und verwässerte seinen Anteil, aber First Data war bisher dahin eben auch ein Ladenhüter im KKR-Portfolio. Und ein ziemlich kostspieliger.

Im Jahr 2007 wagte KKR seinen bis dahin größten Deal und übernahm First Data zum Höchstpreis unmittelbar vor dem Börsencrash, der durch die Finanzkrise und die Pleite der US-Investmentbank Lehman Bros. ausgelöst wurde. KKR hatte für First Data fast 30 Milliarden Dollar bezahlt und davon 24 Milliarden in Form vom Krediten. Diese wurde in typische Finanzinvestoren-Manier zu großen Teilen dem übernommenen Unternehmen aufgebürdet, um das Risiko für den Finanzinvestor selbst zu reduzieren.

Doch daraus wurde nichts, denn unmittelbar nach Abschluss der Übernahme brach das Finanzsystem (fast) zusammen und der Wert von First Data implodierte. KKR musste mehrfach Umfinanzierungen unterstützen und seine Beteiligung um mehr als 40 Prozent abwerten. Während sich der Finanzsektor ab 2009 schrittweise wieder erholte, schleppte sich First Data so vor sich hin. Die weiterhin enorme Schuldenlast blieb erdrückend und ließ wenig Spielraum für Expansion und Wachstum.

Üblicherweise hat KKR Unternehmen etwa sieben Jahre im Bestand, bevor sie weiterverkauft werden. Und das möglichst mit Gewinn. 2015 wagte First Data auf Druck von KKR den Börsengang und der wurde ziemlich verstolpert. First Data war chronisch unprofitabel und wachstumsschwach, das sorgte nicht gerade für Begeisterung. Aber KKR wollte und musste endlich sein Risiko reduzieren. Vier Jahre nach dem IPO kam die Fiserv-Offerte KKR also sehr gelegen, denn da lag First Data nun schon zwölf Jahre lang wie Blei im KKR-Portfolio.

Corona-Einfluss

2020 wurde so etwas wie ein Rückspiel. Erneut wurde das – nun fusionierte – Unternehmen von einer Jahrhundertkrise getroffen, das alle bisherigen Regeln außer Kraft setzte und ganz neue, große Herausforderungen mit sich brachte. Doch anders als die Finanzkrise gehörte Fiserv in der Corona-Pandemie zu den Profiteuren.

Der "War on Cash", also der Kampf gegen das Bargeld, hatte schon vor Ausbruch von Corona begonnen, aber durch das Virus erfuhren digitale Zahlungsmöglichkeiten einen enormen Zusatzschub. Sowohl durch den boomenden Onlinehandel als auch durch das kontaktlose Bezahlen, um die Virusausbreitung zu verringern.

Doch auch die Wettbewerber profitieren und Fiserv steht nun auch zu anderen aufstrebenden Fintechs in Konkurrenz, wie PayPal und Square. Fiservs Händlerkunden, die seine POS-Systeme nutzen, sind preisbewusst und der Wechsel des Anbieters ist relativ einfach. Square verschenkt sein POS-System kostenlos und sein Kundenstamm wächst stark; selbst Corona mit den Lockdowns sorgte hier nur für eine vorübergehende Wachstumsdelle. Die Systeme von Square sind raffiniert, erschwinglich und einfach zu bedienen. Und sie sind hip, anders als die eher altbackenen Systeme vieler Wettbewerber.

Bei den Online-Zahlungs- und Abrechnungssysteme steht Fiserv in erheblichem Wettbewerb mit verschiedenen FinTech-Unternehmen, die versuchen, das aktuelle Zahlungssystem zu verbessern oder gar zu revolutionieren. Zu diesen gehören Venmo (PayPal) und Braintree.

Auf der anderen Seite erzielt Fiserv verlässliche Einnahmen aus dem Bankensektor, denn Banken wechseln nicht oft ihre Kernbankensysteme. Das ist teuer, aufwändig und fehleranfällig. Die große Treue der Finanzinstitute sorgt bei Fiserv für konstante Cashflows und verlässliche Gewinne, was Anleger auch bei Softwarefirmen mit ihrem Distributionsmodell (SaaS) so schätzen.

Bewertung und Wettbewerb

Schaut man auf die Bewertung, so ist Fiserv vergleichsweise günstig. Ebenso der direkte Wettbewerber Fidelity National Information Services. Beide bilden bei Kernbankensystemen eine Art marktbeherrschendes Duopol und das ist Fluch und Segen zugleich. Da im Markt wenig Bewegung herrscht, gibt es wenig Wettbewerb und daher starre Strukturen und wenig Innovation. Das wiederum ruft aggressive und innovative Wettbewerber auf den Plan und es fällt den Dinos schwer(er), sich auf diese einzustellen.

Neben PayPal und Square dringen auch andere Größen in den Paymentsektor vor. Apple Pay, Google Pay, Amazon Pay, WhatsApp Pay sind nur einige der neuen Herausforderer. Oder auch die Uber-Kreditkarte, die Ubers Antwort auf eine unflexible Kreditkartenindustrie ist und nun zu einem eigenen Uber-Banking-Ökosystem führt.

Fiserv hat erkannt, dass man wieder innovativer werden muss und will dies auch durch weitere Zukäufe ermöglichen. Die Übernahme von First Data war ein wichtiger strategischer Schritt, der hohe Kosten- und Umsatzsynergien ermöglicht. Aber First Data kommt auch in Bewegung. Seine Cloud-basierte POS-Lösung Clover kann durchaus mit den Systemen von Square und anderen mithalten. Bisher steuert Clover zwar weniger als 10 Prozent zum Unternehmensumsatz bei, weist aber ein sehr hohes Wachstum auf und biete erhebliche Cross-Selling-Möglichkeiten.

Ein interessanter Schachzug gelang Fiserv, in dem man es kleinen und mittleren Unternehmen, die Clover nutzen, und große Unternehmen, die das Carat Omnichannel-Commerce-Ökosystem von Fiserv einsetzen, ermöglicht, Zahlungen über PayPal und Venmo durch QR-Codes am Point-of-Sale zu akzeptieren. Verbraucher können die Zahlung durch Scannen des QR-Codes mit ihrer PayPal- oder Venmo-App einleiten und erhalten eine digitale Quittung. Durch dieses "Pimpen" der bestehenden eigenen POS-Systeme reduziert man das Bedürfnis der Händler, sich alternativ oder ergänzend andere Anbietersystemen zuzuwenden.

Darüber hinaus verfügt Fiserv über einen Innovations-Investitionsfonds in Höhe von 500 Millionen Dollar, mit dem neue Technologien intern entwickelt werden sollen. Aber man kauft auch weitere Unternehmen zu. So erfolgte im März die Übernahme des Zahlungsabwicklungsunternehmens Pineapple Payments, das Zahlungsabwicklung, proprietäre Technologie und Omni-Channel-Zahlungsakzeptanzlösungen für integrierte Softwareanbieter und KMUs anbietet. Pineapple bedient derzeit über 25.000 Händler.

Umsatz und Gewinn steigen

Im ersten Quartal 2020 stieg der Umsatz von FISV um 151 Prozent aufgrund der Übernahme von First Data, die 2,275 Milliarden Dollar zum Umsatz beitrug. Ohne die Auswirkung der Akquisition blieb der Umsatz im Vergleich zum Vorjahr unverändert.

Im zweiten Quartal 2020 stieg der Umsatz im Vergleich zum Vorjahreszeitraum um 129 Prozent, ebenfalls aufgrund der Akquisition von First Data. Ohne die positiven Beiträge von First Data sank der Umsatz um 4,5 Prozent oder 68 Millionen Dollar. Dabei trug der Verkauf des Segments Investment Services im Februar 2020 einen Großteil zu diesem Rückgang bei.

Im dritten Quartal 2020 stieg der Umsatz im Vergleich zum dritten Quartal des Vorjahres um 21 Prozent. Hier kommt der Basiseffekt zum Tragen, da die First Data-Übernahme im Juli 2019 abgeschlossen war und daher im dritten Quartal bereits in den Vorjahresvergleich einfließen.

Das Wachstum im dritten Quartal fiel im Jahresvergleich moderater aus als im ersten und zweiten Quartal, da FISV, wie oben erwähnt, die Übernahme von First Data im Juli 2019 abgeschlossen hat. Die positive Auswirkung des Deals wurde im dritten Quartal in die Ergebnisse des Vorjahreszeitraums aufgenommen.

Das vierte Quartal 2020 hingegen enttäuschte dann etwas. Der Umsatz lag mit 3,83 Milliarden Dollar um 5,4 Prozent unter dem Vorjahreswert und verfehlte auch die Markterwartungen.

Das 2021er Auftaktquartal verlief nun eher gemischt. Der Umsatz lag mit 3,78 Milliarden Dollar nur auf Vorjahresniveau, allerdings enthielt dieses auch noch die Umsätze des später verkauften Segments Investment Services. Der Free Cashflow lag mit 821 Millionen Dollar um 8 Prozent über dem Vorjahreswert. Daraus speist Fiserv zunehmend Aktienrückkäufe und das wiederum gefällt den Anlegern.

Fiserv zeigt sich jetzt schon optimistisch(er) für das Gesamtjahr 2021 und hob die Unterseite seiner Prognosen an. Man erwartet nun ein internes Umsatzwachstum von 9 bis 12 Prozent und einen bereinigten Gewinn je Aktie in einer Spanne von 5,35 bis 5,50 Dollar.

Vergleichsweise günstig

Fiserv wird mit 82 Milliarden Dollar an der Börse bewertet, Square mit 99 und PayPal mit 318 Milliarden. Damit wird den beiden Fintechs eine deutlich höhere Bewertung des Umsatzes zugebilligt als Fiserv. Fiserv kann mit Kosteneinsparungen aufgrund von Synergien aus der First Data-Übernahme punkten, aber ist auch deutlich wachstumsschwächer als die beiden Konkurrenten. Dennoch konnte sich auch die Fiserv-Aktie vom Corona-Einbruch erholen und markierte gerade erst ein neues Allzeithoch, nachdem der vorherige Höchststand aus dem Februar 2020 überwunden wurde. PayPal konnte allerdings in der gleichen Zeit seinen Kurs verdoppeln und Square sogar vervierfachen.

Bill Nygren setzt auf die niedrigere Bewertung und auf das Aufholpotenzial, das Fiserv zu bieten hat. Fiserv bietet eine solide Wachstumsstory in einem expansiven Markt. Zuletzt gewann es an Innovationskraft, doch die Wettbewerber ruhen sich auch nicht auf ihren bisher erzielten Erfolgen aus.

Kursbelastend könnte sich das KKR-Aktienpaket auswirken. Nach der First Data-Übernahme hielt KKR 16 Prozent an Fiserv, die inzwischen auf 13 Prozent reduziert wurden. Nachdem KKR bei First Data bereits 2007 eingestiegen war und damit schon doppelt so lange an Bord ist, wie für einen Finanzinvestoren üblich, dürfte eine weitere Reduzierung seines Anteils keine Überraschung darstellen. Auf das operative Geschäft von Fiserv dürfte sich dies jedoch kaum auswirken, denn hier nimmt KKR schon längst keinen Einfluss mehr.

& Profi-Tools von

& Profi-Tools von