Mit einer durchschnittlichen Rendite von mehr als 30 Prozent pro Jahr kann Ausnahme-Investor Stanley Druckenmiller glänzen und musste seit 30 Jahren in fast keinem Jahr mit einem Verlust abschließen. Solch eine atemberaubende Erfolgsrendite kann kaum ein anderer Investor vorweisen, schon gar nicht über so einen langen Zeitraum hinweg. Dennoch ist Druckenmiller in der Öffentlichkeit eher unbekannt, selbst in Finanzkreisen.

Dass seine Anlageentscheidungen mehr als einen Blick wert sind, liegt auch daran, dass es der Uni-Abbrecher geschafft hat, aus ärmlichsten Verhältnissen heraus ein enormes Vermögen anzuhäufen, das Forbes auf mehr als 4,5 Milliarden Dollar schätzt.

Druckenmiller startete seine Karriere an den Finanzmärkten bei der Pittsburgh National Bank, wo er 1977 als Öl-Analyst anheuerte und sein makroökonomisches Talent schnell positiv auffiel. Binnen eines Jahres stieg Druckenmiller vom Trainee zum Chef der Research-Abteilung auf und bereits 1981 gründete der damals 28-jährige seinen eigenen Hedge Funds Duquesne Capital, den er neben seinen Tätigkeiten bei der Pittsburgh National Bank leitete.

Größere Aufmerksamkeit erlangte Druckenmiller als rechte Hand von Wall Street-Legende George Soros, mit dem er gemeinsam gegen das britische Pfund wettete und am Ende die britische Notenbank in die Knie zwang. Soros verdiente hierbei Milliarden, was seinen Ruf als Star-Investor begründete.

Wie Soros auch, verfolgt Stanley Druckenmiller einen sehr fokussierten Investmentansatz. Er platziert nur einige wenige Wetten, aber wenn er sich sicher ist, dann setzt er in großem Stil.

Seit 2010 managt Druckenmiller ausschließlich sein eigenes Kapital und schloss seinen Hedgefonds für Außenstehende. Zu unserem Vorteil ist er nach den Regeln der amerikanischen Börse dennoch weiterhin dazu verpflichtet, vierteljährlich über die 13-F-Formulare seinen Bestand an amerikanischen Wertpapieren offenzulegen.

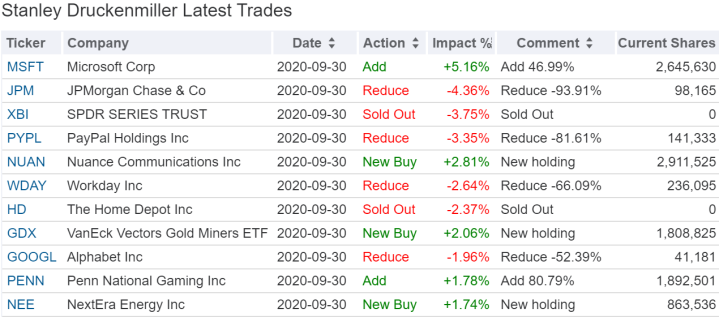

Top Transaktionen im 3. Quartal 2020

Auch im dritten Quartal 2020 war Stanley Druckenmiller sehr aktiv und kommt auf eine Turnoverrate von 27 Prozent – auch wenn sie damit deutlich unter den 45 Prozent aus dem zweiten Quartal liegt. Dabei hat er eine ganze Reihe von Positionen erheblich reduziert und unter seinen 61 Depotwerten finden sich 15 Neuaufnahmen.

Nachdem er bereits im zweiten Quartal bei Microsoft um 63 Prozent aufgestockt hatte, folgten im dritten Quartal nochmals 47 Prozent.

Bei JPMorgan Chase ist Druckenmiller sehr aktiv. Im ersten Quartal erfolgte der Komplettverkauf seiner Position, im zweiten Quartal der Rückkauf mit mehr als 4,5 Prozent Gewichtung und nun der erneute (beinahe) Ausverkauf mit einer Reduzierung um 94 Prozent.

Ebenfalls an den Kragen ging es seiner PayPal-Position, die er um immer knapp 82 Prozent abbaute. Bei Workday verkaufte er zwei Drittel und Alphabet reduzierte er um mehr als die Hälfte.

Neu an Bord ist Nuance Communications mit 2,8 Prozent Gewichtung, NextEra Energy und der VanEck Vectors Gold Miners ETF. Aufgestockt hat Druckenmiller auch noch Penn National Gaming.

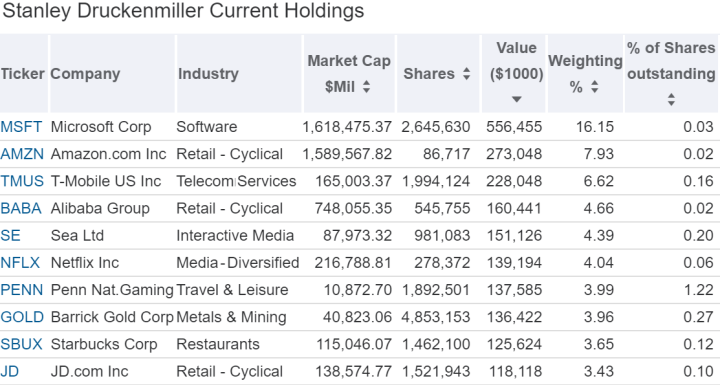

Top Portfolio-Positionen Ende des 3. Quartals 2020

Der "digitale Fußabdruck" in Druckenmillers Portfolio bleibt weiterhin hoch, trotz der teilweise gewichtigen Verkäufe.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Die unangefochtene Nummer eins bleibt Microsoft, deren Gewicht sich von 11,2 auf 16,2 Prozent erhöht hat. Amazon und T-Mobile US bleiben dahinter mit 7,9 und 6,6 Prozent. Auf Platz vier hat sich Alibaba hochgearbeitet, gefolgt von Sea Ltd., während Netflix um einen auf den sechsten Rang abgerutscht ist. Neuaufnahme Penn National Gaming liegt auf dem siebten Platz vor Barrick Gold, Starbucks und JD.com.

Im Fokus: eCommerce-Leader

Die Corona-Pandemie hat unser Leben weiterhin fest im Griff. Vor allem in Europa und in den USA schießen die Infektionszahlen weiter in die Höhe und die Regierungen ringen sich zu neuerlichen Lockdowns durch, was dem Einzelhandel gerade im so wichtigen Weihnachtsgeschäft vielerorts den Todesstoß versetzen wird.

In den vier Wochen vor Weihnachten erzielt der stationäre Einzelhandel in "normalen" Jahren rund die Hälfte seines gesamten Jahresumsatzes. Das wird in diesem Jahr nicht so sein, so viel steht bereits fest. Einerseits sind viele Geschäfte wieder zwangsgeschlossen, während der ersten Pandemiewelle bereits pleite gegangen, oder sie dürfen nur unter verschärften Hygiene- und Abstandsregeln ihre Pforten öffnen. Die für ihre Geschäfte so wichtigen Faktoren Weihnachtsfeeling und Kauffreude können so kaum aufkommen.

Gerade lief die Black Friday-Woche mit ihrem Finalhöhepunkt, dem Cyber Monday. Diese Verkaufstage, die am ersten Freitag nach Thanksgiving mit dem Black Friday starten, sind in den USA der Auftakt in die Weihnachtsshoppingsaison und auch hierzulande eine feste Größe im Konsumwahn.

Doch was da an Auswertungen aus den USA zu vermelden ist, ist extrem. Extrem schlecht für den stationären Einzelhandel und die vielen kleinen Läden, denn sie haben einen Umsatzeinbruch gegenüber 2019 um rund die Hälfte zu verzeichnen. Extrem gut für den Onlinehandel, denn der boomt und kann sich vor Nachfrage kaum retten. Ebenso ergeht es großen Retailern wie Walmart oder Costco weil die Menschen wegen Corona seltener einkaufen gehen und dann gleich große Mengen kaufen. Die kleinen Läden haben keine Chance (mehr), viele von ihnen werden diese Wintersaison nicht überleben.

eCommerce boomt

Nach der ersten Coronawelle im Frühjahr hatten viele Händler die Hoffnung, dass sich ihre Umsätze wieder erholen. Mit den staatlichen Unterstützungen, aufgebrauchten Reserven und Finanzhilfen von Freunden haben sie sich über Wasser gehalten und auf ein gutes Weihnachtsgeschäft gehofft. Doch das machen nun anderen, nämlich die Onlinegiganten.

Amazon ist hier führend in der westlichen Hemisphäre und dürfte vor einem weiteren Rekordquartal stehen. Im Frühjahr hatte Amazon bereits angekündigt, mehr als vier Milliarden Dollar zusätzlich in Pandemiemaßnahmen zu investieren, um seine Mitarbeiter vor Coronainfektionen zu schützen, die Arbeitsabläufe an die Pandemie anzupassen und sein Logistiknetzwerk massiv auszuweiten. Gleichzeitig hat man mehr als 100.000 neue Mitarbeiter eingestellt und tausende von neuen Lieferwagen in Dienst gestellt.

Neben Amazon profitiert auch Alibaba vom Boom beim Onlineshopping. Wie sein ebenfalls chinesischer Konkurrent JD.com bedient man mit China den größten Markt der Welt und Amazon kommt ihnen dort nicht bzw. kaum in die Quere. Sea Limited wiederum ist auf die Tigerstaaten Asiens fokussiert und dort mit seinem Dienst Shopee fast überall Marktführer.

Sie alle profitieren davon, dass die Menschen lieber zuhause bleiben und vom Sofa aus einkaufen, als sich dicht gedrängt und mit Maske ins Corona-Getümmel zu stürzen.

Der Impfstoff ändert… nichts mehr

Die Hoffnung, dass ein wirksamer Impfstoff das Rad der Zeit wieder zurückdreht, wird sich nicht erfüllen. Denn selbst wenn ausreichend Menschen geimpft sind und das Virus zurückgedrängt ist, bleibt es uns erhalten. Das Virus ist nun und bleibt Teil unseres Lebens. Das ungezwungene Einkaufsvergnügen früherer Zeiten wird daher in dieser Form nicht wiederkehren.

Gleichzeitig gewöhnen sich die Menschen daran, online einzukaufen. Durchschnittlich nach 66 Tagen sind altbewährte Verhaltensmuster endgültig überschrieben und durch neue ersetzt. Des Weiteren ist Onlineshopping bequem und man spart sich das Tragen der Einkaufstaschen. Bei Amazon ist die Belieferung auch noch kostenlos, wenn man Prime-Kunde wird. Und die Prime-Mitgliedschaft bietet weitere Vorteile, wie kostenloses Filmestreamen, kostenloses Musikhören, eine kostenlose Amazon-VISA-Kreditkarte und vieles mehr. Wer erst einmal Prime-Kunde ist, konsumiert bis zu dreimal mehr als "gewöhnliche" Amazon-Kunden. Klar, denn wenn man schon eine Mitgliedsgebühr bezahlt, will man den Preis ja auch unbedingt wieder einspielen. Prime erzeugt eine Art "All-you-can-shop-Feeling".

Die Verlagerung der Umsätze ins Internet wird daher keine Momentaufnahmen bleiben. Zumal der Trend ohnehin schon seit Jahren in diese Richtung geht. Corona und die Lockdowns haben ihn nur massiv beschleunigt, vermutlich um Jahre. Viele Händler und Läden gehen hierauf ein und verlagern einen Teil ihres Geschäfts selbst ins Internet, auf Plattformen wie Amazon, Alibaba oder Zalando. So können sie weiterhin Umsätze generieren und sich möglicherweise sogar neue Käuferschichten erschließen. Auf der anderen Seite befeuern sie damit natürlich auch selbst die Entwicklung aus den Ladenlokalen hinein in die Onlinewelt.

Stanley Druckenmiller ist nicht der Einzige, der diese Entwicklung erkannt hat. Zählt man seine Depotpositionen zusammen, die vom eCommerce profitieren, so hat er hier rund ein Fünftel seines Gesamtvermögens investiert. Neben Amazon, Alibaba, Sea Ltd. und JD.com hat er auch MercadoLibre im Depot (Platz 13) und auch Alphabet und Facebook profitieren maßgeblich vom eCommerce – der eine über sein Anzeigengeschäft, der andere über seine neue Funktion Shops.

Rechtzeitig zum Weihnachtsgeschäft hat Stanley Druckenmiller richtig eingekauft, damit der Onlinehandelsboom auch beim ihm die Kassen klingeln lässt. Hohoho…

& Profi-Tools von

& Profi-Tools von