Steve Mandel gehört zu den ist einer der erfolgreichste Hedgefonds-Manager unserer Zeit und gehört zu den sogenannten Tiger Cups, den Tigerwelpen. Diese Bezeichnung geht zurück auf den legendären Hedgefonds-Manager Julian Robertson, der mit einem durchschnittlichen ROI von über 30 Prozent seiner Tiger Management Group zu den erfolgreichsten Fondsmanagern des letzten Jahrhunderts gehört. Robertson war aber nicht nur ein großartiger Investor, sondern ein mindestens ebenso guter Lehrer. Zu seinen Schülern gehören 50 der erfolgreichsten Fonds Manager der Welt, wie Andreas Halvorsen (Viking Global), Rob Citrone (Discovery Capital Management), Philippe Laffont (Coatue Management), Lee Ainslie (Maverick Capital). Und eben Stephen Mandel (Lone Pine Capital).

Stephen "Steve" Frank Mandel Jr. wurde 1956 als jüdischer Amerikaner geboren. Nach seinem Abschluss an der Phillips Exeter Academy folgte im Jahre 1978 sein Bachelor of Arts am Dartmouth College sowie sein M.B.A. an der renommierten Eliteuniversität Harvard. Erste Berufserfahrungen sammelte er beim Unternehmensberater Mars & Co. und dort erlag er auch der Begeisterung für die Finanzmärkte. Im Alter von 28 Jahren wurde er Analyst bei Goldman Sachs, doch seine wohl beste Entscheidung traf Steve Mandel 1990, als er eine Stelle als Analyst beim damals revolutionären Hedgefonds Tiger Management und dessen Gründer Julian Robertson bekam.

Unter Robertsons schützenden Händen entwickelte sich der damals 34-jährige Mandel zu einem der bedeutendsten Investoren unserer Zeit. Nach sieben lehrreichen Jahren wagte "Tiger Cup" Mandel 1997 den Schritt in die Selbständigkeit und gründete den unter seiner Regie stehenden Hedgefonds Lone Pine Capital LLC, der in den letzten 13 Jahren im Durchschnitt

Renditen von über 20 Prozent erzielte.

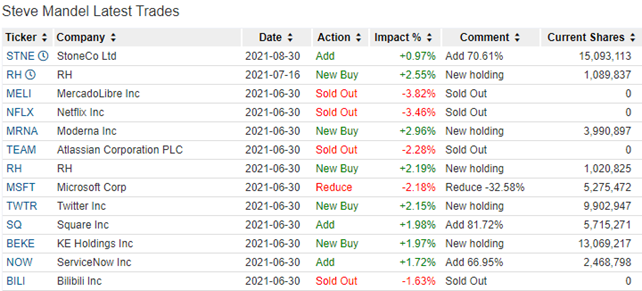

Top Transaktionen im 2. Quartal 2021

Steve Mandel pflegt einen aktiven und fokussierten Investmentstil. Seine Turnoverrate lag bei 23 Prozent und unter den nun 36 Werten in seinem rund 31,7 Milliarden Dollar schweren Portfolio finden sich 10 Neuaufnahmen.

Mit MercadoLibre und Netflix schmiss Mandel zwei Schwergewichte aus seinem Depot; immerhin lag MercadoLibre zuletzt auf Rang 10 seiner Top-Werte und bei Netflix hatte er bereits im Vorquartal ein Viertel verkauft. Auch Atlassian und Billibilli stieß er komplett ab, während er bei seiner bisherigen Nummer zwei Microsoft rund ein Drittel seines Bestands veräußerte.

Ganz frisch eingestiegen ist Mandel beim Corona-Impfstoff-Hersteller Moderna und bei RH, der frühere Restauration Hardware, die er nach Abschluss des Quartals noch weiter aufgestockt hat. Ebenfalls neu Bord ist er bei Twitter und bei KE Holdings, das über seine Tochtergesellschaften eine integrierte Online- und Offline-Plattform für Transaktionen und Dienstleistungen im Wohnungswesen in China betreibt. Wegen des regulatorischen Crackdowns in China strebt KE Holdings neben seinem US-Listing ein weiteres in Hong Kong an.

Massiv aufgestockt hat Mandel bei Square, die er um 82 Prozent ausbaute, und bei ServiceNow vergrößerte er seine Position um zwei Drittel, was beiden Unternehmen Platzierungen in seiner Top 10 einbrachte.

StoneCo hatte Steve Mandel im 2. Quartal um 36 Prozent aufgestockt und kaufte nach Quartalsende nochmals deutlich zu, so dass er nun mit 4,9 Prozent deren drittgrößter Aktionär ist und damit sogar Warren Buffetts Berkshire Hathaway überholte, die mit einem Anteil von 3,5 Prozent nun auf dem fünften Rang liegen hinter dem weltgrößten Vermögensverealter BlackRock.

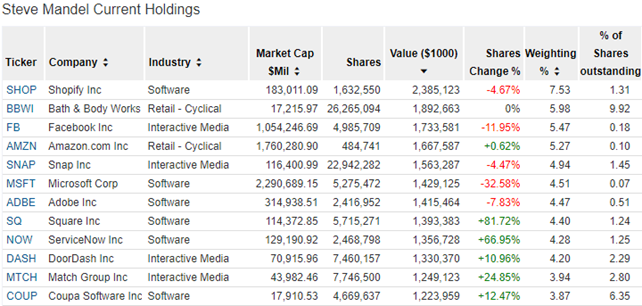

Top Positionen am Ende des 2. Quartals 2021

Technology stellt mit knapp 37,5 Prozent weiter den stärksten Sektor in Mandels Portfolio gefolgt von Communication Services mit 20,7 Prozent und zyklischen Konsumwerten mit 20,1 Prozent. Dahinter liegen Healthcare mit 10,5 Prozent und Financial Services mit 4,8 Prozent.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street im Kissig-Portfolio-Check. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Die größte Position stellt auch weiterhin der kanadische Webshop-Anbieter Shopify mit einem Gewicht von 7,5 Prozent dar. Neue Nummer zwei ist Bath & Body Works, die vormalige L Brands. Sie hat sich vom vierten auf den zweiten Platz hochgearbeitet und ist an Facebook vorbeigezogen, die Mandel leicht reduziert hatte.

Dahinter folgen unverändert Amazon und Snap, dann Microsoft, das durch den Teilverkauf seinen zweiten Rang verloren hat und mit einem reduzierten Gewicht von 4,5 Prozent auf den sechsten Platz zurückgefallen ist. Es schließen sich Adobe und die aufgestockten Square und ServiceNow an vor Doordash, Match Group und Coupa Software.

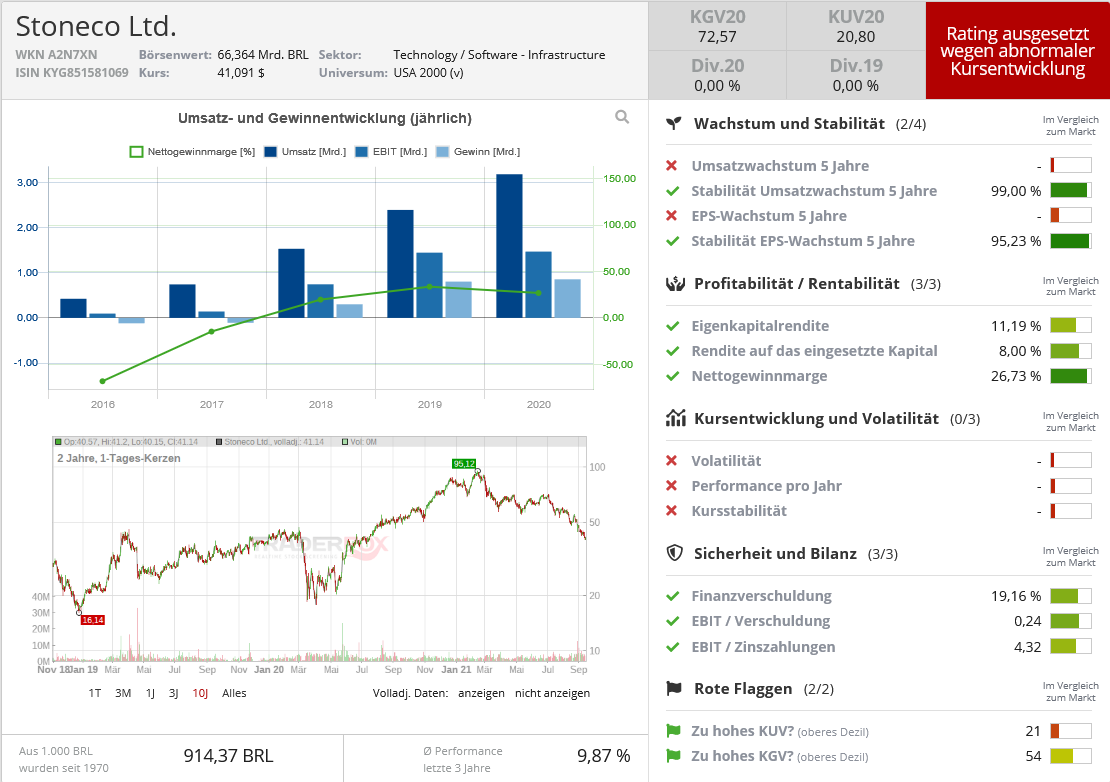

Aktie im Fokus: StoneCo

Stone Pagamentoas SA (StoneCo) ist ein brasilianisches Fintech-Unternehmen und dank seiner cloudbasierten Technologieplattform der brasilianische Disruptor im Paymentsektor. Stoneco offeriert in Südamerika digitale Zahlungslösungen für den Handel, sowohl online als auch mobil.

Quelle: Qualitäts-Check TraderFox

Der Cloud-basierter Online-Zahlungsabwickler mit Sitz in Sao Paulo wurde erst 2012 gegründet und wächst seitdem mit atemberaubender Geschwindigkeit. StoneCo hat drei Hauptgeschäftsbereiche: es ist ein Zahlungsanbieter für Kleine und mittlere Unternehmen (SMB), eine digitale Bank, die Kredite und Betriebskapitalfinanzierung anbietet, und seit der erfolgreichen Übernahme von Linx auch ein Anbieter von Leistungssoftware für den Einzelhandel.

Die wichtigsten Konkurrenten von StoneCo, das mit seiner Marktkapitalisierung von gerade einmal elf Milliarden Dollar kein Börsenschwergewicht ist, sind Cielo SA, PagSeguro Digital, Nubank und natürlich die etablierten brasilianischen Banken.

Das Management und die Gründer halten zusammen rund 25 Prozent der Anteile. Warren Buffetts Berkshire Hathaway war bereits vor dem IPO im Herbst 2018 eingestiegen und die Entscheidung ging ursprünglich auf Buffetts "Investmentleutnant" Todd Combs zurück. Nachdem Berkshire im 1. Quartal seinen Anteil um ein Viertel reduziert hatte, hält man statt der ursprünglichen 4,6 Prozent jetzt noch rund 2,5 Prozent der Anteile. Interessanterweise stieg Berkshire Anfang Juni mit 500 Millionen Dollar auch bei der noch nicht börsennotierten Nubank ein.

Das Business

StoneCo ist in sechs Bereichen aktiv:

1. Stone ist lizenzierter Visa– und Mastercard-Partner, der es Händlern ermöglicht, Kreditkartenzahlungen anzunehmen. Hierzu bietet das Unternehmen spezielle Kartenlesegeräte am Point-of-Sale an, wobei Stone an jeder Transaktion verdient, die über diese Geräte abgewickelt wird. Über die Marke Stone bietet man auch Geschäftskundenkonten an, und vermittelt sogar Kleinkredite, die allerdings zumeist weiterverkauft werden, um nicht selbst im Risiko zu bleiben. Für Stone bietet man noch weitere diverse Softwarelösungen an, z.B. "collact" für Werbeaktionen und Kundenbindungen und "raio-x" zur Inventar- und Preisverwaltung.

2. Pagar.me ist die Lösung im digitalen Vertrieb. Die Softwarelösungen lassen sich in Online-Shops integrieren, wodurch Online-Shops schnell und einfach Online-Zahlungen abwickeln können. In diesem Segment geht es nicht nur um die Zahlung an sich, sondern auch um den Aufbau von Webshops. Das Hauptgeschäft von StoneCo ist aber die Zahlungsabwicklung und die Webshoplösungen sind somit eher Mittel zum Zweck.

3. Mundipagg stellt als vollständiges eCommerce-Gateway die Verbindung zu Visa, Mastercard und anderen Kreditkartenbietern her. Über Mundipagg kann man viele Funktionen seines Shops steuern, wie Rabatte oder Abonnements. Hauptzweck ist allerdings das Finanzcontrolling durch das Verfolgen von Verkäufen, Zahlungen und Ratenkäufen.

4. Equals ist eine Online-Finanzmanagementplattform, die am kundeneigenen ERP-System andockt (Enterprise-Ressource-Planning). Sie kann daher automatisiert Abschreibungen auf Forderungen vornehmen oder Steuerberichte erstellen. Bedeutender Kunde ist hier zum Beispiel Mercado Pago, der im Bereich Digital Payments einer der größten Wettbewerber von StoneCo ist.

5. Cappta: Ist eine weitere Point-of Sale-Lösung.

6. Ton befindet sich noch im Aufbau. Es ist eine Kooperation zwischen Stone und dem brasilianischen Mediengiganten Globo und zielt auf den Massenmarkt. Es sollen Finanzlösungen (PoS-Lösungen, Cash-in und Cash-out-Funktionen) vertrieben werden, wie Kredite und Versicherungen, die vor allem über die Kanäle von Globo angeboten werden.

Wirtschaft, Politik und Corona

Die Corona-Pandemie hat in Südamerika gnadenlos zugeschlagen und im Börsenabsturz im März 2020 kam auch der Aktienkurs von StoneCo massiv unter die Räder. In der Spitze fiel er sogar wieder unter den seinerzeitigen Einstiegskurs von Berkshire Hathaway, nachdem er sich zuvor bereits mehr als verdoppelt hatte.

Doch dieser Einbruch bis hinunter auf 22 Dollar war eine zweite große Kaufgelegenheit, denn der Aktienkurs markierte in der Folgezeit bis Mitte Februar immer neue Höchststände. Vom Allzeithoch bei gut 94 Dollar ging es seitdem stetig bergab. Einerseits wegen der deutlich negativeren Corona-Entwicklung in Südamerika, aber auch wegen der dort herrschenden Wirtschaftskrise und der Abwertung der brasilianischen Währung und galoppierender Inflation.

Hinzu kommt eine hausgemachte politische Krise in Brasilien, denn Präsident Jair Bolsonaro hat sich im Vorfeld der Wahlen im nächsten Jahr mit anderen Teilen der Regierung überworfen. Man könnte durchaus von einer Verfassungskrise sprechen, die das Trump-Chaos noch übertreffen könnte. Denn in Lateinamerika sind Staatsstreiche unter Beteiligung des Militärs keine Seltenheit und Bolsonaro hat sein Kabinett überwiegend mit ranghohen Militärs bestückt.

Geschäftsverlauf

StoneCos Geschäftsmodell hat sich in der Corona-Krise als robust und resilient erwiesen: der elektronische Zahlungsverkehr und der digitale Handel haben weiter stark zugelegt, so dass das Gesamtzahlungsvolumens (TPV) wachsen und sich sogar noch beschleunigen konnte.

Das Marktvolumen von digitalen Zahlungen wächst weltweit und der "War on Cash" auch in Südamerika klar gegen Bargeld läuft und somit StoneCo – und seinen Wettbewerbern – in die Hände spielt. Dabei sind die Wachstumschancen gerade in Lateinamerika enorm, denn dort verfügt nicht einmal die Hälfte der Bevölkerung über ein Bannkonto. Diese Menschen nehmen am Wirtschaftsleben entweder durch Bargeldzahlungen teil oder durch Online- und Mobilzugänge über Notebooks, vor allem aber über Handys und Smartphones. Anstelle klassischer Bankkonten nutzen sie Apps und digitale Paymentanbieter.

Mit immer stärkeren Geschäftszahlen hat StoneCo seine Anleger verwöhnt und dem Aktienkurs Flügel verliehen. Doch die starke Kurskorrektur seit Februar kam nicht völlig überraschend. Zuletzt hatte der Wachstumswert sogar einen Rückgang beim Umsatz von acht Prozent auf rund 119 Millionen Dollar gegenüber dem Vorjahreswert ausweisen müssen. Insbesondere das Kreditgeschäft erlebte einen regelrechten Einbruch. Hier verringerten sich die Umsätze um fast 77 Millionen Dollar.

Beim bereinigten Nettogewinn ging StoneCo mit minus 29,2 Millionen Dollar durchs Ziel, was ebenfalls auf das Kreditsegment sowie auf höhere Ausgaben zur Förderung des Wachstums in anderen Bereichen von StoneCo zurückzuführen ist.

Wachstumsschwäche?

Auf den ersten Blick ist der Kursabsturz also nachvollziehbar. Aber es gibt handfeste Gründe, weshalb das Kreditgeschäft so massiv implodiert ist. Und die liegen nicht an StoneCo, sondern am Finanzsystem Brasiliens - und treffen damit alle Banken und Zahlungsabwickler.

Brasilien hat vor einiger Zeit ein neues landesweites Kreditregistrierungssystem eingeführt. Dieses versagte jedoch zunehmend aufgrund technischer Mängel und darüber hinaus haben einige Teilnehmer an dem System sich nicht an die neuen brasilianischen Regeln für Kreditsicherheiten und die Abrechnung von Geldern gehalten.

StoneCo baut seit etwa zwei Jahren sein Kreditgeschäft auf indem es Kredite an seine kleinen und mittleren Geschäftskunden auf der Grundlage von deren Zahlungsumsätzen vergibt. Die hat StoneCo als Zahlungsabwickler hervorragend im Blick und damit auch das Risikomanagement. Amazon, PayPal und viele andere Handelsplätze bzw. Zahlungsabwickler agieren ganz ähnlich und nehmen damit den etablierten Banken mit ihren langwierigen und starren Bearbeitungs- und Bewilligungsverfahren beständig weitere Marktanteile ab.

Doch aufgrund der massiven Probleme des neuen landesweiten Kreditregistrierungssystems und daraus resultierender erhöhten Zahlungsausfälle und Kosten hat sich StoneCo dafür entschieden, die Ausgabe neuer Kredite für mindestens drei bis sechs Monate einzufrieren und die vergabe erst wieder aufzunehmen, wenn die Probleme behoben sind.

Fakt ist, dass die Probleme StoneCos Geschäfte negativ beeinflussen und zwar auf unbestimmte Zeit. Andererseits liegt das Problem nicht an StoneCo oder seinem Geschäftsmodell und daher müssen sich die Anleger hier keine Sorgen machen. Sofern die Probleme behoben werden, wird StoneCo schnell wieder auf den Wachstumspfad zurückkehren und die geschäftszahlen an die starke vorherige Performance anknüpfen, die man von StoneCo gewöhnt ist.

Chancen und Risiken

Das größte Risiko besteht aktuell darin, dass dem Staat bzw. den Betreibern die Instandsetzung des Kreditregistrierungssystems nicht gelingt und StoneCo (und seine Wettbewerber) nicht mehr auf diesem Erfolgsweg ihre Kreditvergabe abwickeln können. Dann müssten hier alternative Wege eingeschlagen werden, was anfänglich Aufwand bedeutet und gegebenenfalls auch dauerhaft höhere Kosten und somit eine niedrigere Profitabilität.

Darüber hinaus steht StoneCo natürlich im Wettbewerb zu anderen Anbietern, sowohl Fintechs als auch etablierten Banken. In einigen Bereichen steht man mit MercadoPago im Wettbewerb, dem Zahlungsdienstleister des in Lateinamerika führenden Online-Marktplatzes MercadoLibre. Und in anderen Bereichen hat man es mit PagSeguro zu tun und Nubank.

Ein völlig neuer Wettbewerber kommt aus Südostasien. Denn Sea Limited ist mit seiner Onlinehandelsplattform Shopee ein erfolgreicher Markteintritt in Brasilien gelungen. Au dem Stand heraus erzielte man einen Marktanteil von acht Prozent. Damit fährt man vor allem Marktführer MercadoLibre in die Parade, doch auch StoneCo muss wachsam sein. Denn SEA hat einen eigenen Paymentanbieter im Gepäck, der zwar noch keine große Rolle spielt, aber durch die Verknüpfung mit Shopee gute Aussichten hat. Nun auch in Brasilien.

Expansion

Wie alle Paymentanbieter expandiert auch StoneCo in angrenzende Bereiche, um sein Geschäftsfeld zu erweitern und seinen Kunden mehr zu bieten als die reine Zahlungsabwicklung.

Die bedeutendste Übernahme hat StoneCo mit der brasilianischen Softwarefirma Linx für 1,28 Milliarden Dollar getätigt. Linx ist auf Technologie für den Einzelhandel spezialisiert und hält in seinem Segment einen Marktanteil von knapp 46 Prozent. Das Unternehmen beschäftigt mehr als 3.500 Mitarbeiter, verteilt auf seinen Hauptsitz in São Paulo, 15 Niederlassungen in Brasilien und fünf Länder in den Amerikas. StoneCo will die Akquisition nutzen, um sich zu einem integrierten Anbieter von Systemen und Zahlungsdiensten weiterzuentwickeln. Und natürlich hofft StoneCo, seinen eigenen Kundenstamm, der überwiegend aus kleinen und mittleren Unternehmen besteht, auf die großen Unternehmen ausdehnen zu können, die Linx bereits bedient.

StoneCo ist in einem schnell wachsenden Markt aktiv und in einer Zukunftsbranche. Steve Mandel hat die Chance genutzt und sich einen fetten Anteil an diesem aufstrebenden brasilianischen Fintech-Unternehmen gesichert. Nachdem er zwischenzeitlich seinen Aktienbestand zu deutlich höheren Kursen reduziert hatte, stockt er in den Kursabsturz hinein wieder massiv auf und ist mittlerweile mit 4,9 Prozent der drittgrößte externe Aktionär.

Die Wachstumsstory von StoneCo ist – unverschuldet – ins Stottern geraten und Steve Mandel steht mit seinen Zukäufen nicht alleine dar. Auch Ron Baron, Steven Cohen, Chase Coleman und Baillie Gifford stockten ihre Bestände auf - und Cathie Wood wagte nun ebenfalls den Einstieg.

& Profi-Tools von

& Profi-Tools von