Value Investor Tom Russo verfolgt klare Grundsätze: er konzentriert sein Portfolio, schichtet selten um und setzt auf Konjunktur unabhängige Geschäftsmodelle. Er zeichnet sich durch einen unaufgeregten und wenig aktiven Investmentstil aus und folgt dabei der Empfehlung von Charlie Munger, Warren Buffetts kongenialem Partner bei Berkshire Hathaway.

"Du machst kein Geld, wenn du Aktien kaufst. Du machst kein Geld, wenn du Aktien verkaufst. Du verdienst Geld, wenn du abwartest."

(Charlie Munger)

Dieses Herumsitzen schlägt sich bei Russo in einer ungewöhnlich niedrigen Turnover-Rate nieder. Von Quartal zu Quartal wechselt er selten mehr als 3 Prozent seines Portfolios aus; er agiert also sehr zurückhaltend und ist dabei langfristig orientiert. Diese geringe Handelsaktivität ist allerdings nicht auf einen Mangel an Ideen zurückzuführen, sondern auf seine Überzeugung, immer nur die besten Unternehmen auszuwählen und an diesen dann festzuhalten.

Russo gehört quasi zur Enkelgeneration von Benjamin Graham, dem Urvater der Fundamentalanalyse, bei dem auch Warren Buffett in die Lehre ging. Russo konnte in den letzten 32 Jahren für seine Investoren eine durchschnittliche Jahresrendite von 15 Prozent erzielen.

Und auch in einem anderen Charakterzug folgt er einem legendären Investor, nämlich Philip Carret, dem Gründer des Pioneer Fonds.

"Ich habe nicht genug Gefühl dafür, wann ich Bargeld anlegen soll, deshalb ist unser gesamtes Vermögen immer in Aktien angelegt."

(Philip Carret)

Diesem Motto folgend ist Tom Russo stets mit 100 Prozent seines Anlagekapitals im Markt investiert. Er unterlässt jeden Versuch, den Markt zu timen und/oder Krisen vorwegzunehmen und setzt stattdessen auf die langfristige Wertschöpfungskraft der Börsen. Mit anderen Worten: er reitet den Zinseszinseffekt wie kaum ein zweiter. Und seine Performance über mehr als drei Jahrzehnte und mehrere Börsencrashs hinweg gibt ihm Recht!

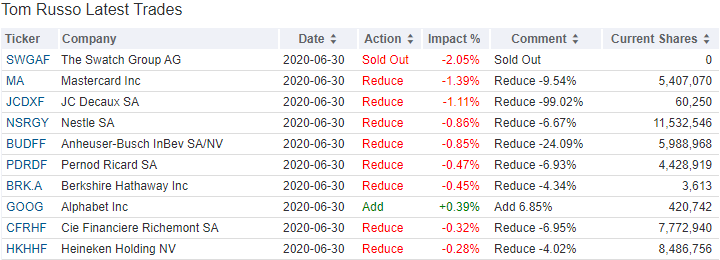

Tom Russos Käufe und Verkäufe im 2. Quartal 2020

Im zweiten Quartal ließ es Tom Russo wieder ruhiger angehen und das schlägt sich in einer von fünf auf einen Prozent gesenkten Turnoverrate nieder.

Verkäufe dominierten ganz klar. Bei der Swatch Group ist Russo komplett ausgestiegen, die Konkurrenz durch die Apple Watch setzt den Uhrenherstellern mächtig zu. Apple kommt bei den Wearables inzwischen auf einen Marktanteil von 55 Prozent und hat die Apple Watch zum neuen Status Symbol am Handgelenk aufgebaut. Bei Swatch war Russo erstmals 2015 eingestiegen und hat in der Folgezeit ab und zu aufgestockt, auch wenn die Position mit knapp zwei Prozent eine seiner kleinsten blieb. Unterm Strich hat ihm das Investment keine Freude bereitet und er dürfte um die 30 Prozent Verlust eingefahren haben – ohne Berücksichtigung der Dividenden.

Ebenfalls beinahe vollständig verkaufte Tom Russo seine Anteile am Werbevermarkter JC Decaux, während er Mastercard um 9,5, Nestle und 6,7, AB InBev um 24, Pernod Ricard um 6,9, Berkshire um 4,3, Richemont um 7 und Heineken um 4 Prozent abbaute. Einzig bei Google-Mutter Alphabet stockte er um rund 6,9 Prozent erneut weiter auf.

In den letzten Jahren reduzierte Russo seine MasterCard-Position sukzessive um inzwischen mehr als ein Drittel, um ihr Depotgewicht nicht deutlich über 15 Prozent anwachsen zu lassen.

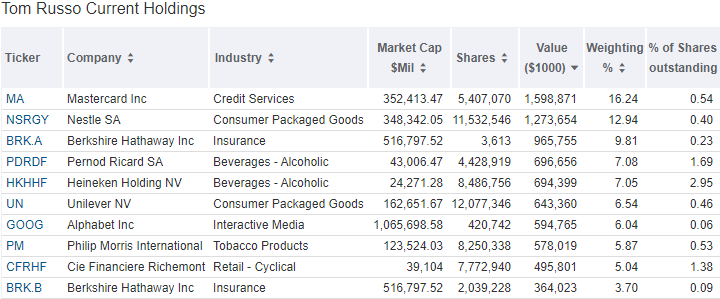

Tom Russos Portfolio zum Ende des 2. Quartals 2020

Tom Russo setzt auf die Gelüste und Begierden der Menschen und investiert bevorzugt in jene Unternehmen, die diese befriedigen. Denn auch in wirtschaftlich schwierigen Zeiten sind die Menschen nur ungern bereit, ihre liebgewonnen Laster und Gewohnheiten zu zügeln und in machen Bereichen auch gar nicht in der Lage dazu. Windeln für die Kinder, Zigaretten, Alkohol da kann man sich schwer einschränken. Und dann setzt Tom Russo stark auf Luxusanbieter, denn der weltweit zunehmende Wohlstand und der aufstrebende Mittelstand in China, Indien aber auch in Afrika hat ein großes und steigendes Verlangen nach Statusobjekten und erlesenen Getränken.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Die fortgesetzten Verkäufe bei MasterCard haben keine Auswirkungen auf deren Spitzenposition in Tom Russos Portfolio, die mit 16,2 Prozent Anteil weiterhin auf Platz eins stehen. Ihr Gewicht hat sogar noch um rund 1,5 Prozent zugelegt.

Der zweitgrößte Wert ist Berkshire Hathaway; sofern man die A- und B-Aktien zusammenrechnet, kommt die Buffett-Investmentholding auf 13,5 Prozent Anteil..

Es folgen die defensiven Konsumwerte Nestlé, Perond Richard, Heineken, Unilever, Philip Morris, und Cie Financière Richemont. Unterbrochen wird die Reihe nur durch Alphabet, die sich auf den siebten Platz vorgeschoben haben.

Der deutliche Anteilsverkauf bei AB InBev hat dazu geführt, dass die Aktie aus den Top 10 gefallen ist und mit 3 Prozent Gewichtung nun nur noch auf dem dreizehnten Rang notiert, nachdem sie im Vorquartal noch mit 4,75 Prozent den zehnten Platz behaupten konnte.

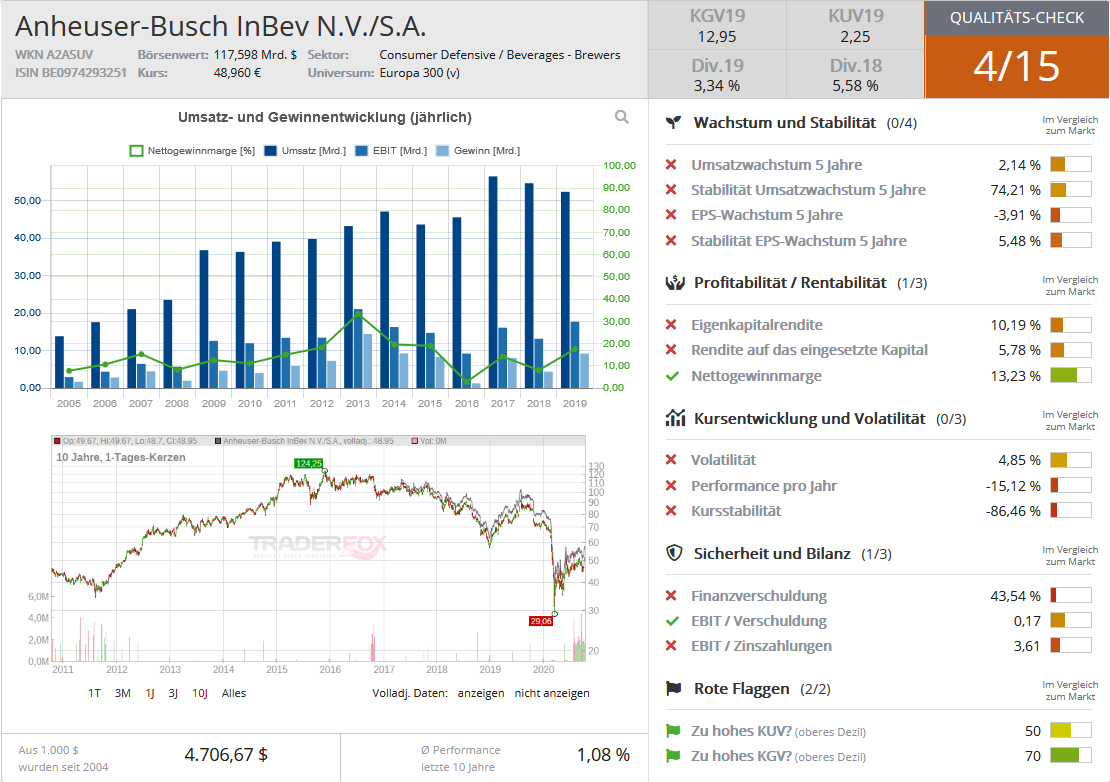

Aktie im Fokus: Anheuser-Busch InBev

Tom Russo und der Brauereikonzern haben eine mehr als zwanzigjährige gemeinsame Vergangenheit. Als der Investor 1999 zum erstmals in einem 13F-Formular gegenüber der US-Börsenaufsicht SEC seine Positionen offenlegen musste, war Anheuser-Busch mit einem kleinen Depotanteil von etwa einem Prozent bereits an Bord.

Es folgte eine Geschichte voller Höhen und Tiefen. 2008 erfolgte die Trennung. Die Finanzkrise zeichnete sich bereits ab und Anheuser-Busch war gerade Ziel einer Firmenübernahme durch den belgisch-brasilianischen Brauereikonzern InBev, der diese durch viele Milliarden weiterer Schulden finanzierte.

Als sich die Wirtschaftslage wieder stabilisierte kehrte auch Tom Russo ins Unternehmen zurück. 2010 und 2011 baute er seine neue Position auf und in den nächsten Jahren kannte das Wachstum kaum Grenzen. Der weltweite Bierabsatz stieg immer weiter an und AB InBev wuchs erfolgreich.

2016 schluckte man dann den großen Rivalen SAB Miller und das nach bekanntem Muster: die benötigten 96 Milliarden Dollar wurden zum großen Teil durch neue Schulden aufgebracht. Aus heutiger Sicht war der nun weltgrößte Brauereikonzern auf seinem Zenit angelangt.

Auf die Euphorie folgte die Ernüchterung, weil die vielen Übernahmen ihren Tribut forderten. Ende 2018 hatte AB InBev mehr als 100 Milliarden Dollar an Schulden in der Bilanz und sogar 133 Milliarden an Goodwill. Diese immaterielle Vermögenswerte können zu einem Problem werden, falls die Geschäfte nicht so gut laufen wie geplant. Fließt das Bier nicht mehr in Strömen und dem entsprechend auch nicht mehr das Geld, sinken die Firmenwerte, die sich im Goodwill verbergen und bei den teuren Firmenbernahmen in Kauf genommen wurden. Ein hoher Goodwill bedeutet also Abschreibungsrisiken für die Zukunft.

Quelle: Qualitäts-Check TraderFox

Ernüchterung

Doch diese Zukunft ist jetzt. Und das Bier fließt schon länger nicht mehr in Strömen, auch bereits vor Ausbruch von Corona nicht. AB InBev sieht sich mit sinkenden Absatzzahlen seiner wichtigsten Biermarken konfrontiert, da man den Trend hin zu Craft-Bier und individuellen Sorten völlig unterschätzt hat und diesem bisher kaum etwas entgegensetzen konnte. Für das Afrika-Geschäft schrieb Ab InBev jedenfalls im zweiten Quartal bereits 2,5 Milliarden Dollar ab.

Das ist aber nicht alles. Seit 2017 hat AB InBev schon schwer zu kämpfen. Das 2019er Ergebnis wurde auch durch hohe Rohstoffkosten ziemlich verhagelt sowie durch den seit 2015 immer stärker werden Dollar. Das reduzierte die Umsätze in den Auslandstöchtern zusätzlich.

Und nun trifft auch noch das Corona-Virus das Unternehmen mit voller Wucht. Denn die Restaurant und Kneipen blieben leer, weil die Menschen Angst vor Ansteckung haben und damit bricht der Bierabsatz deutlich ein. Zu den bekanntesten Marken von AB InBev gehören Budweiser, Becks, Diebels, Hasseröder, Franziskaner und… Corona. Nicht gerade das beste Omen.

Die Geschäftszahlen sehen in diesem Jahr dem entsprechend ziemlich ernüchternd aus. Im ersten Quartal fiel unterm Strich ein Verlust von 2,25 Milliarden Dollar an nach einem Gewinn von 3,57 Milliarden Dollar ein Jahr zuvor. Der Umsatz schrumpfte um 10 Prozent auf 11 Milliarden Dollar. Im zweiten Quartal brach der Gewinn gegenüber dem Vorjahreswert um 86 Prozent auf 351 Millionen Dollar ein. Hierin waren zwei Sondereffekte enthalten, denn der Verkauf des Australien-Geschäfts brachte einen Wertaufschlag von 1,9 Milliarden, während die Abschreibung auf das Afrika-Geschäft eine Abschreibung von 2,5 Milliarden Dollar einbrachte.

Nun gab es über den Sommer Hoffnung und damit auch für die Geschäftszahlen für das dritte Quartal. Restaurants und Kneipen öffneten wieder, wenn auch unter strengen Hygiene- und Abstandsregeln, und die Aussicht auf einen baldigen Impfstoff beflügelten. Doch das Wiederaufflammen der Infektionszahlen lässt diesen Trend leider nicht fortschreiben, denn es steht eine zweite Lockdownrunde an. In den Niederlanden wurde gerade die erneute Schließung von Cafés und Restaurants angeordnet und andere Länder werden folgen (müssen). Denn auch die Aussichten auf einen Corona-Impfstoff erleiden Rückschläge, nachdem mehrere aussichtsreiche Teststrecken vorübergehend ausgesetzt werden mussten.

AB InBev leidet besonders

Alle Bierbrauer leiden, aber den Marktführer trifft es besonders hart. Nicht nur, weil er seit Jahren durch immer neue Sparrunden ohnehin mit dem Rücken zur Wand steht und wenig Potenzial für weitere Einsparungen bietet, sondern weil man vor allem im Bereich der Gastronomie und der Events stark ist.

Das Virus zwingt die Menschen, mehr Zeit zuhause zu verbringen. Dort steigt natürlich auch der Bierkonsum. Im Gegenzug ist er in der Gastronomie eingebrochen und auch der Ausfall der vielen großen Events, wie Sportveranstaltungen oder Konzerte reduziert den Absatz. Andere Bierbrauer haben ihren Schwerpunkt auf dem Flaschenverkauf und dem Einzelhandel und kommen daher mit dem coronabedingt veränderten Konsumverhalten besser zurecht.

In der Defensive

AB InBev kämpft an mehreren Fronten. Den Bierabsatz anzukurbeln ist momentan kaum möglich, der dazu nötige hohe Werbeaufwand wäre sehr kostspielig. Gleichzeitig spült der geringere Bierabsatz weniger Geld in die Kassen, während die Schuldenlast von mehr als 100 Milliarden Dollar drückt - und hohe Zinszahlungen verschlingt. Nun sinken zwar allgemein die Zinssätze, aber das gilt nicht unbedingt für Unternehmen mit schlechter und sich weiter verschlechternder Bonität. Solche müssen bei Um- und Refinanzierungen eher mehr Zinsen zahlen und das verschärft das Problem noch. Es müssen also andere Ideen her.

Großaktionär von AB InBev ist die brasilianische Investmentgesellschaft 3G Capital, die auch bei Kraft Heinz mit Warren Buffett gemeinsam die Mehrheit stellen und dort die unternehmerische Führung innehaben. Neben 3G Capital ist auch Altria ein großer Aktionär bei AB InBev, da man vor der Übernahme von SAB Miller an denen rund 27 Prozent hielt.

3G hatte früher den Ruf, ein knallharter, aber vor allem sehr erfolgreicher Sanierer zu sein. Doch zwischen Anspruch und Wirklichkeit liegen inzwischen Welten, wie man auch an Kraft Heinz sieht. Die seit Jahren eher erfolglosen Umstrukturierungsversuche bei AB InBev scheinen auch nicht der Schlüssel zum Erfolg zu sein, daher muss man nun zurückrudern.

Ein erster großer Schritt wurde getan, indem man sein Australiengeschäft an den japanischen Konkurrenten Asahi verkaufte. Der Deal wurde bereits 2019 verabredet, doch erst vor wenigen Wochen konnte Vollzug vermeldet werden. Die 11,3 Milliarden Dollar kommen genau zur richtigen Zeit und helfen, die enorme Schuldenlast zu senken und Zinsen einzusparen. Zusätzlich erhält AB InBev auch finanziellen Spielraum, um operativ wieder in die Vorderhand zu kommen und sich für die "Nach-Corona-Zeit" zu positionieren.

Schaut man auf den weltweiten Bierabsatz, so hatte Nordamerika in 2019 einen Anteil von 25 Prozent, während die Asien-Pazifik-Region auf 39 Prozent kam. Während in Europa und den USA die Coronazahlen gerade wieder in die Höhe schießen, wird in den meisten Ländern Asiens viel rigoroser durchgegriffen und es regt sich weniger Widerstand gegen die nötigen Maßnahmen. Daher bleiben dort die Ansteckungszahlen vergleichsweise überschaubar und die negativen Auswirkungen ebenso. Der IWF hat soeben seine Prognosen angehoben und geht nun für Europa "nur" noch von einem 2020er Einbruch der Wirtschaftsleistung von 8,2 Prozent aus und für die Weltwirtschaft von 4,4 Prozent. Für China wird allerdings sogar ein Wachstum von 1,9 Prozent veranschlagt.

Diese Ausgangslage dürfte daher auch Ab InBev dabei unterstützen, bald wieder die Kurve zu kriegen. Momentan sind Wettbewerber wie Heineken noch besser positioniert und daher gibt Tom Russo ihnen momentan auch den Vorzug vor Ab InBev. Doch die Börse handelt die Zukunft und so könnte sich dies schon bald wieder umkehren.

& Profi-Tools von

& Profi-Tools von