Seth Klarman investiert am liebsten in Unternehmen, die von der Börse verschmäht und daher zu Rabattpreisen angeboten werden. Der Deep Value Investor kauft gerne mit großer Sicherheitsmarge und fährt mit diesem auf Benjamin Graham fußenden Ansatz seit Jahrzehnten herausragende Renditen ein.

Am 21. Mai 1957 in New York als Sohn eines jüdischen Hochschulprofessors und einer Englischlehrerin geboren, gründete Seth Andrew Klarman direkt im Anschluss an sein Wirtschaftsstudium an der Cornell Universität und den Masterabschluss in Ökonomie der Edel-Uni Haward 1982 in Boston den Hedge Fonds "The Baupost Group". Dabei war er allerdings nicht der Initiator, sondern trat erst später der Gruppe der Gründer bei, so dass er bei der Namensgebung nicht mehr berücksichtigt wurde. Denn der Name Baupost setzt sich aus den Familiennamen der Gründungsmitglieder Jordan Baruch, Isaac Auerbach, William Poorvu und Howard Stevenson zusammen. Völlig uneitel war dies Klarman egal – er war als Verwalter des Fondsvermögens vorgesehen und genau das wollte er. Aus dem ursprünglichen Startkapital von 27 Millionen Dollar brachte es Klarman als CEO und Portfoliomanager bis heute auf ein Anlagevolumen von rund 7 Milliarden Dollar. Über die Jahre konnte er dabei eine durchschnittliche Rendite von 19 Prozent erzielen.

Seth Klarman wird öfter als "Warren Buffett seiner Generation" bezeichnet oder auch als "Orakel von Boston" in Anspielung auf Buffetts Spitznamen "Orakel von Omaha". Doch sein Investmentstil orientiert sich stärker an Benjamin Graham, von dessen Lehren sich Warren Buffett mit der Zeit fortentwickelt hat hin zu Quality Investing. Klarman setzt dagegen zuvorderst auf das Konzept der Sicherheitsmarge, also darauf, Unternehmen mit erheblichem Abschlag auf ihren intrinsischen Wert zu kaufen. Für ihn liegt der Gewinn ganz klar im Einkauf, wobei er vermeintlich große Risiken einzugehen bereit ist.

"Risiko ist kein absoluter Bestandteil eines Investments; es ist immer relativ zum bezahlten Preis zu bewerten. Unsicherheit ist nicht gleichbedeutend mit Risiko. Wenn große Unsicherheit - wie im Herbst 2008 - die Wertpapierpreise auf ein besonders niedriges Niveau drückt werden sie oft weniger risikoreich."

(Seth Klarman)

Klarman investiert sehr fokussiert und setzt als Value Investor auf den konträren Ansatz; er kauft die Aktien, die gerade niemand haben will und er verkauft die Werte wieder, wenn sie vom Markt entdeckt werden. Dabei bekennt er, dass er stets zu früh verkauft: sobald sich der Aktienkurs dem intrinsischen Wert annähert, stößt Klarman die Aktien ab. Denn er ist der Meinung, Aktien würden nur selten über ihrem intrinsischen Wert notieren. Ob man dieser Ansicht folgen will, muss jeder für sich selbst entscheiden. Tatsache ist jedenfalls, dass Klarman eine klar definierte Exit-Strategie verfolgt.

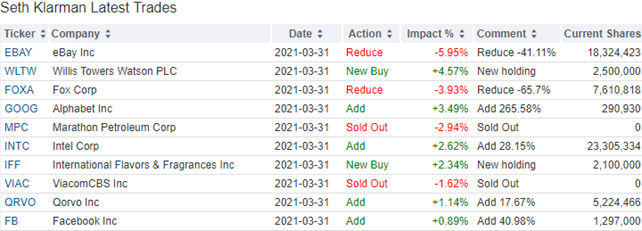

Top Transaktionen im 1. Quartal 2021

Im Auftaktquartal schichtete Klarman ein Fünftel seines Depots um; am Ende hält er nun 58 Werte und darunter finden sich 18 Neueinstiege.

Bei seiner vormals größten Position, der Internetauktionsplattform eBay, hat Klarman mehr als 40 Prozent seines Bestands abgestoßen und auch sein anderer Liebling Fox steht mit einem Minus von zwei Dritteln auf der Abschussliste. Bei Marathon Petroleum und ViacomCBS stieg es sogar komplett aus.

Neu an Bord ist er bei der britischen Willis Towers Watson sowie International Flavors & Fragrances und bei der Google-Mutter Alphabet hat Klarman seine Position um 265 Prozent ausgebaut. Bei Intel kaufte er 28 Prozent hinzu, bei Qorvo 18 und Facebook sogar 41 Prozent.

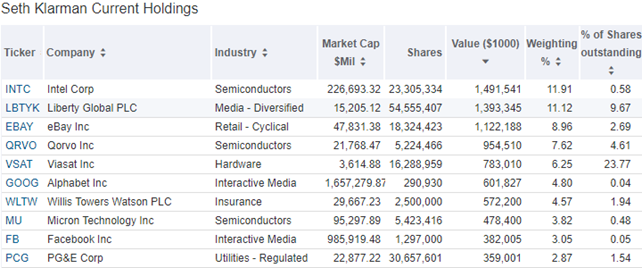

Top Positionen am Ende des 1. Quartals 2021

Mit 33 Prozent Gewichtung ist der Technologiesektor am stärksten in Klarmans Depot vertreten, dicht gefolgt von Communication Services mit 31 Prozent. Das restliche Drittel führen Finanzwerte mit knapp 12 Prozent an vor zyklischen Konsumwerten mit neun und Gesundheitsaktien mit sechs Prozent.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street im Kissig-Portfolio-Check. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Die mit Abstand größte Position in Seth Klarmans Portfolio ist der strauchelnde Chipriese Intel mit knapp 12 Prozent Gewichtung. Sie wurde erst im 2020er Abschlussquartal aufgebaut, als Intel bei Kursen zwischen 44 und 55 Dollar notierte. Im ersten Quartal wurde der Anteil nun bei Kursen zwischen 50 und 66 um 28 Prozent erhöht.

Liberty Global folgt mit elf Prozent vor der vom Spitzenplatz verdrängten eBay, die noch neun Prozent auf die Waagschale bringt. Qourvo und Viasat vervollständigen mit 7,6 und 6,25 Prozent Anteil die TOP 5, die es zusammen auf 46 Prozent Gewichtung bringen.

Trotz der hohen Anzahl an Einzelwerten verfolgt Seth Klarman einen fokussierten Investmentansatz und gewichtet daher eine überschaubare Anzahl von Positionen sehr hoch. Die zehn Top-Werte stehen für 65 Prozent und damit zwei Drittel seines Depots.

Alphabet führt die untere Hälfte an und liegt mit 4,8 Prozent auf dem sechsten Rang. Dahinter folgen Willis Tower Watson, der Chiphersteller Micron, Facebook und der skandalgetriebene kalifornische Energie- und Wasserversorger PG&E.

Im Fokus: Intel

Der Aufstieg von Intel, dem früheren Weltmarktführer bei Computerchips, ist sehr eng mit dem Erfolg der Personal Computer und Microsofts Betriebssystem Windows verknüpft. Beide verbindet eine jahrzehntelange enge Partnerschaft, bei der das Betriebssystem und die Chips perfekt aufeinander abgestimmt wurden. Der einzig relevante Gegenspieles Intels war AMD und bekam selten wirklich ein Fuß auf den Boden.

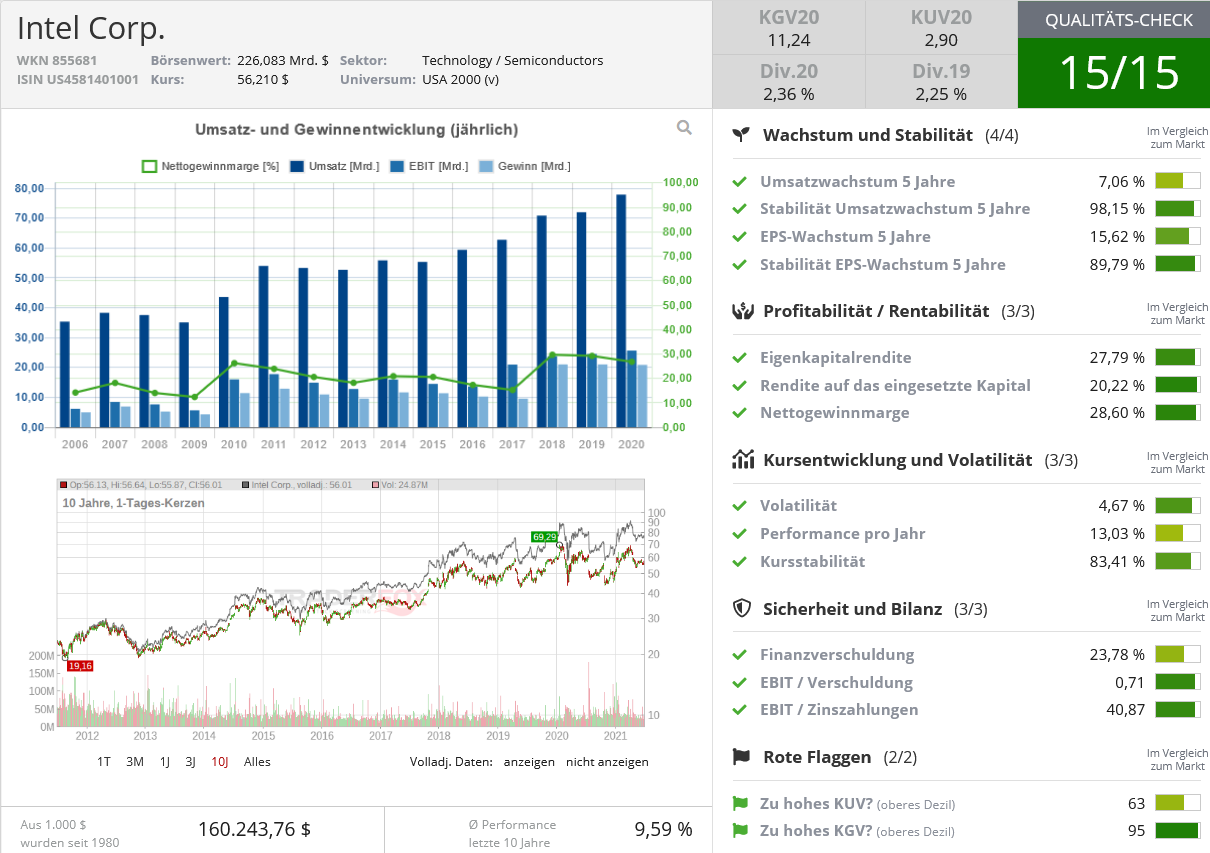

Quelle: Qualitäts-Check TraderFox

Dann änderte Microsofts Erzrivale Apple die Spielregeln bzw. die Arena. Steve Jobs brachte das Iphone auf den Markt und einige Zeit später das Ipad. Das Smartphone wurde von Microsoft ignoriert und als Eintagsfliege abgestempelt – ein fataler Irrtum. Und das Ipad war eigentlich eine Microsoft-Erfindung und schon Jahre zuvor von Microsoft-gründer Bill Gates der Öffentlichkeit vorgestellt worden. Allerdings war das Microsoft-Tablet viel zu schwer und Windows als Betriebssystem viel zu behäbig, als dass das Gerät größeren Anklang gefunden hätte.

Steve Jobs und Apple brachten hingegen ihre Geräte erst dann auf den Markt, als dieser bereit für sie war und als Design und Funktionalität die Nutzer in ihren Bann zogen.

Mit dem kometenhaften Aufstieg der Smartphones, die immer seltener unter Windows-Betriebssystemen liefen, sondern sich zunehmend auf Android und Apples iOS konzentrierten, sanken auch die Verkaufszahlen für PCs – und somit geriet Intels Dominanz zunehmend ins Wanken. Denn auf den neuen Geräten waren andere Chips nötig und die kamen von neuen Herausforderern.

Vom Umsatz her ist Intel noch immer Weltmarktführer, aber die besonders stark wachsenden Sparten sind eher unterrepräsentiert.

Intels Kerngeschäft liegt im Bereich privater Computer und Server. PCs erwirtschaften rund die Hälfte des Umsatzes, während Data Center ein weiteres Drittel beisteuert. Die restlichen 15 Prozent entfallen auf das Internet of Things oder Mobileye (autonomes Fahren).

Mit 28 Prozent Umsatzanteil liegt Asien als Region vorne, dann folgt Singapur mit 22 Prozent. Die USA als Heimatmarkt liegen ebenfalls in dieser Größenordnung und Taiwan folgt mit 14 Prozent. Der gesamte Rest der Welt teilt sich die verbliebenen 14 Prozent vom Umsatz.

Wettbewerbsdruck

Stärkster Wettbewerber ist AMD, aber immer häufiger werden ehemalige Großkunden selbst zu Konkurrenten, weil sie eigene Chips entwerfen und dann von Auftragsfertigern, wie Taiwan Semiconductor oder ARM, produzieren lassen. Zuletzt gingen Apple und nun auch Microsoft diesen Weg, was Intel weiter unter Druck setzt.

Und diese Entscheidungen kommen nicht von ungefähr, denn Innovationsführer ist Intel schon lange nicht mehr. Eher im Gegenteil. Denn Intel schafft schon länger nicht, was der Konkurrenz längst geglückt ist: die 7nm-Fertigung.

Intel ist der letzte große verbliebene "Integrated Device Manufacturer", der noch in eigenen Fabriken fertigt. Dieser frühere Wettbewerbsvorteil hat sich inzwischen zum Nachteil entwickelt. Denn Intels Chipfertigung liegt eine Generation zurück, während die Anforderungen an die Chips immer größer wird. Einerseits durch das Streaming von 3D-Games, aber auch durch das Kryptomining sowie den Stromverbrauch. Chips müssen bei immer größerer Leistung immer kleiner und leichter werden und müssen zu wahren Stromsparern mutieren, um die Akkulaufzeiten der immer flacher werdenden Endgeräte nicht zu stark sinken zu lassen.

Wachwechsel

Seit Februar ist mit Pat Gelsinger ein neuer CEO im Amt, der den glücklosen Vorgänger Bob Swan abgelöst hat. Gelsinger fährt eine Investitionsoffensive, um verloren gegangenes Terrain wettzumachen. Er will neue Fabriken in den USA und der EU bauen und sich so auch politische Unterstützung und Subventionen sichern, da aktuell rund 80 Prozent aller Chips in Asien gefertigt werden. Wie anfällig diese globalen Lieferketten sind, erleben wir gerade durch den Chipmangel, der ganze Fabriken lahmlegt, zum Beispiel in der Automobilindustrie, aber auch bei den PC- und Smartphoneherstellern.

Des Weiteren soll Intel ebenfalls als Auftragsfertiger tätig werden, um so seine Fabriken besser auszulasten. Hier liegt natürlich die Schwierigkeit darin, dass Intel bei der 7nm-Fertigung weiterhin hinterherhinkt, während seine Wettbewerber schon längt die nächste Generation ins Spiel bringen. Andererseits werden nicht nur Hochleistungschips benötigt, sondern auch 0815-Chips, die einfache Aufgaben übernehmen. Und gerade diese sind momentan knapp und legen die Produktionsbänder still. Gelsinger zufolge wird das Geschäft der Foundries, also der Auftragsfertiger, bis 2025 auf 100 Milliarden USD anwachsen. Und Intel will sich hiervon ein ordentliches Stück sichern.

So sollen alleine 20 Milliarden Dollar in zwei neue Chipfabriken in Arizona fließen, die ab 2024 Halbleiter produzieren sollen. Weitere Werke würden auch in der EU entstehen, wo Intel bislang in Irland produziert. Hier stehen die genauen Standorte noch nicht fest und die dürften auch eine Frage möglicher Fördergelder sein.

Superzyklus?

Angesichts der hohen und steigenden Nachfrage nach Chips und der momentanen Knappheit gehen einige Marktbeobachter davon aus, dass wir vor einem neuen Superzyklus bei Halbleitern stehen. Dabei läuft dieser Superzyklus schon seit vielen Jahren und befindet sich eher in seiner Schlussrunde. Corona war ein Ausnahmejahr und hat den Superzyklus lediglich unterbrochen.

Momentan investieren alle Hersteller in neue Fabriken und Kapazitäten und wenn diese die Produktion aufnehmen, wird das Angebot schnell zunehmen, während die Nachfrage nicht zwangsläufig Schritt halten wird. Wer hohe Investitionskosten auf sich genommen hat, muss diese wieder einspielen durch eine hohe Auslastung. Steigende Zinsen könnten sich hier zum Problem entwickeln, weil sie die schmalen Margen zusätzlich unter Druck bringen würden.

Probleme ohne Ende?

Entscheidend für Intel ist, dass man endlich wieder technologisch aufschließen kann. Hier gab es kürzlich leider den nächsten Rückschlag. Denn die Produktion des neuen Prozessors mit dem Codenamen "Sapphire Rapids" muss verschoben werden und soll nun im ersten Quartal 2022 beginnen. Die zusätzliche Zeit sei angesichts der Tiefe der Innovationen in der Prozessor-Generation notwendig.

Dabei hatte Intel bereits mehrfach mit Verzögerungen beim Produktionsstart der neuen Prozessoren mit Strukturbreiten von 7 Nanometern zu kämpfen, die wohl erst Ende 2022 oder Anfang 2023 auf den Markt kommen werden. Grund ist ein Fehler im Produktionsverfahren, der zu einem überhöhten Anteil unbrauchbarer Chips führte.

Das Geschäft mit Rechenzentren machte im vergangenen Quartal gut ein Viertel des Intel-Umsatzes aus. Vor allem der kleinere Erzrivale AMD konnte zuletzt dank neuer Prozessoren seinen Marktanteil deutlich ausbauen. Zudem kündigte der Grafikkarten-Spezialist Nvidia , der stark im Geschäft mit Rechenpower für künstliche Intelligenz ist, auch den Einstieg in den Markt für Server-Prozessoren an.

Erfolgsmeldungen

Aber es gibt auch Erfolge. So hat Intel gerade die Genehmigung der Wettbewerbshüter für den Verkauf seiner Flashspeicher-Sparte an den südkoreanischen Wettbewerber SK Hynix bekommen.

Gewichtiger dürfte allerdings die Nachricht von Microsoft sein. Denn die neue Windows 11-Generation wird Android-Apps auf das Windowssystem bringen. Und zwar über den Amazon App Store. Die Android-Apps werden über die sogenannte "Intel Bridge Technology" emuliert und dies wird nicht nur mit Intel-Chips funktionieren, sondern zu allen x86-Prozessoren kompatibel sein, inklusive Chips von AMD.

Starke Zahlen?

Intels Umsatz blieb im ersten Quartal mit 19,7 Milliarden Dollar im Jahresvergleich stabil, der Gewinn je Aktie lag mit 1,39 Dollar sogar um 0,25 Dollar deutlich über den Erwartungen. Obwohl Intel seine Umsatzprognose für 2021 leicht anhob, konnten die Zahlen die Sorgen der Anleger nicht zerstreuen. Denn der Umsatz in der wichtigen Datencenter-Sparte lag um ein Fünftel unter dem Vorjahreswert.

Auf der anderen Seite ist Intel trotz aller Probleme weiterhin profitabel und. Und während die Kurse anderer Halbleiteraktien stark gestiegen sind, kommt Intels Kurs seit drei Jahren nicht vom Fleck.

Seth Klarman kauft die hässlichen Entlein, die niemand sonst haben will. Er sieht in Intel ein Value-Play mit vergleichsweise moderater Bewertung. Und wenn es Intel gelingt, wieder den Anschluss an die Wettbewerber zu finden und seine Fertigungsprobleme in den Griff zu bekommen, dann bietet die Intel-Aktie großes Potenzial. Und falls nicht… erscheint das Kursrisiko nach unten begrenzt. Denn in den letzten Jahren sind so viele schlechte Nachrichten in den Kurs eingepreist worden, dass dort kaum noch viel Fantasie enthalten sein dürfte. Eine Gemengelage, in die Seth Klarman gerne investiert.

& Profi-Tools von

& Profi-Tools von