Mason Hawkins ist Gründer und CEO von Southeastern Asset Management. Seit dem Start in 1975 ist deren Anlagephilosophie die konsequente Anwendung des bewährten Value-Ansatzes, der auf dem Besitz starker Unternehmen mit guten Mitarbeitern zu stark reduzierten Preisen basiert. So sollen Risiken reduziert und für die Investoren im Laufe der Zeit überdurchschnittliche Renditen erwirtschaftet werden.

Hawkins fokussiert sich auf eine überschaubare Zahl von Werten und hält seine Positionen zumeist viele Jahre lang. Dabei machen die 10 Top-Positionen oft mehr als die Hälfte des Portfolios seines "Flaggschiffs" Longleaf Partners Funds aus – in früheren Jahren waren es auch schon mal drei Viertel. Hawkins investiert gern antizyklisch und setzt auf vernachlässigte Branchen, die gerade von der Wall Street vernachlässigt werden. Daher engagiert er sich bevorzugt in Unternehmen, die nicht als die großen Profiteure von Megatrends wahrgenommen werden, so dass sich in seinem Portfolio nur selten Hightech-Aktien finden, sondern eher Werte aus den klassischen Sektoren der "Old Economy".

"Drei Komponenten machen die Rendite einer Investition aus. Eine ist der Rabatt zum intrinsischen Wert. Die zweite ist das Wachstum des intrinsischen Wertes. Und die dritte ist die Geschwindigkeit, in der die Lücke zwischen Marktpreis und Wert geschlossen wird." (Mason Hawkins)

Lange Zeit hat sich sein konträrer Ansatz ausgezahlt, doch spätestens seit der Globalen Finanzkrise 2008/09 hinken Value-Aktien gegenüber den Wachstumswerten hinterher. Und so geriet auch Hawkins mit seiner Performance in Rückstand, was sich in den letzten Jahren noch verstärkt hat mit der Dominanz der großen Technologiewerte und dem neuen Boom in Richtung Künstliche Intelligenz.

Günstig bewertete Aktien sind nach einer lang anhaltenden Hausse schwer zu finden, selbst wenn man sich dabei nicht auf den Gewinn als Kriterium stützt, sondern wie Hawkins auf den Free Cashflow.

Seinen Investoren erklärte Mason Hawkins das Dilemma ausführlich: Jahrelang hätten Warren Buffett, Jeremy Grantham und andere behauptet, dass die Gewinnspannen der Unternehmen es schwer haben würden, dauerhaft aus ihrem historischen hohen einstelligen bis niedrigen zweistelligen Bereich auszubrechen. Dennoch seien die Margen viele Jahre weiter angestiegen, was erhebliche Auswirkungen auf die Bewertung habe und insbesondere hohen Kurs-Gewinn-Verhältnissen (KGVs) erzeuge. Das wäre für alle eine offensichtliches Risiko. Doch das eigentliche Risiko gehe von den hohen Gewinnspannen aus. Würde man diese mit dem Bruttoinlandsprodukt (BIP) in Beziehung setzen, ergäben sich inzwischen historisch beispiellose Margen.

Der S&P 500 werde mit deutlich mehr als 20-fachen des Free Cashflows (FCF) gehandelt und wenn die Gewinnmarge des S&P 500 (ohne Finanzwerte) auf 15 % zurückgehen sollte und zu seinem langfristigen durchschnittlichen KGV-Multiple von 16 bis 17 gehandelt würde, ergäbe sich allein hieraus ein Rückschlagpotenzial von weit über 30 % für die Kurse. Ohne, dass die Unternehmensgewinne einbrechen, nur alleine aufgrund der zuletzt stark ausgeweiteten Bewertungsmultiplen.

Hawkins begegnet diesem Risiko auf zwei Arten: er reduziert seinen Aktienanteil im Portfolio und erhöht damit seine Cashquote. So senkt er das Kursrisiko und schafft sich zugleich die Möglichkeit, in einer starken Börsenkorrektur attraktive Aktien kaufen zu können. Darüber hinaus verfolgt er einen strikten Investitionsansatz und setzt vor allem auf Unternehmen mit vergleichsweise niedrigen Free Cashflow-Multiplen, die mit dem Faktor in etwa halb so hoch liegen wie die im S&P 500 insgesamt. Zudem achtet er darauf, dass seine ausgewählten Unternehmen noch über Potenzial verfügen, ihre Margen weiter ausdehnen zu können. Diese höhere Qualität soll nach Hawkins Ansicht sowohl das Rückschlagrisiko reduzieren, als auch weitere Wachstumschancen bieten. Hawkins unterstreicht die Bedeutung der Aktienauswahl für den langfristigen Erfolg und die Sicherheitsmarge in heutigen Portfolios.

Top Transaktionen im 3. Quartal 2024

Im letzten Quartal lag Mason Hawkins Turnoverrate bei für ihn wieder üblichen 3 %, nachdem sie zuvor bei hohen 7 % und auch schon 9 % gelegen hatte. Unter seinen aktuell 44 Depotwerten finden sich zwei Neuzugänge.

Hawkins hat seinen neun größten Portfoliowerten anteilige Verkäufe vorgenommen, die sich aber in überschaubarem Rahmen bewegten. FedEx weiß nicht mehr richtig zu überzeugen, Hawkins reduzierte beim Logistikunternehmen dem entsprechend seine Position weiter und stieß 13 seiner Anteile ab. Bei Internet-Incubator IAC hat er seine Position um weitere 7 % abgebaut. Hier steht ein weiterer transformativer Spin-off an, denn die Heimwerkerplattform ANGI soll den IAC-Aktionären übertragen werden. Da sie aktuell für den Großteil der Umsätze steht, würde die verbliebene IAC deutlich schrumpfen und ihre milliardenschwere Beteiligung am Hotel- und Casinobetreiber MGM Resorts entsprechend zum neuen Schwergewicht ihrer Tochterunternehmen werden. Spin-offs erfolgreich hochgezogener Töchter haben bei IAC Tradition und fanden bereits statt mit Expedia, TripAdvisor oder der Tinder-Mutter Match Group.

Beim Empire State Reality Trust kürzte er seine Position um fast ein Drittel, nachdem er im Vorquartal bereits bei Douglas Emmett Inc ausgestiegen war, einem Immobilien-Investmenttrust (REIT), der Büro- und Mehrfamilienhäuser in Los Angeles, Kalifornien, und Honolulu, Hawaii, in den USA erwirbt, entwickelt und verwaltet.

Des Weiteren kürzte er seinen Bestand bei Warner Bros Discovery um fast 40 %. Doch in den letzten Wochen sendete der Aktienkurs erstmals seit Jahren wieder ein deutliches Lebenszeichen und konnte alle Verluste des Jahres wieder aufholen. WBD hat nicht nur einen neuen langfristigen Vertrag mit seinem langjährigen Partner Comcast abgeschlossen, sondern will auch seine Unternehmensstruktur neu gliedern in das bisher Kerngeschäft mit den linearen TV- und Filminhalten und dem aufstrebenden Streamingbusiness um die Kernmarken Max und Discovery+. Die Streamingssparte macht bereits etwa halb so viel Umsatz wie Marktdominator Netflix, dürfte aber deutlich stärker wachsen, da der Rollout in viele Länder, in denen Netflix bereits aktiv ist, nun erst anläuft. Zudem geht WBD bisher noch nicht gegen das Abo-Sharing vor, was bei Netflix zu einem Schub bei den Abonnements geführt hat.

Und dann hat Hawkins noch seine Restbestände an einstmaligen Depotschwergewichten verkauft, wie GE HealthCare, Kellanova und Fiserv.

Neu eingestiegen ist er im Gegenzug bei Albertsons, der zweitgrößten Supermarktkette in den USA. Inwieweit sich die soeben geplatzte 25 Milliarden Dollar schwere Fusion mit Krogers auf den Investmentcase von Hawkins auswirkt, bleibt abzuwarten. Alberstons versucht jedenfalls mit einem neuen großvolumigen Aktienrückkaufprogramm dem Aktienkursverfall entgegenzuwirken.

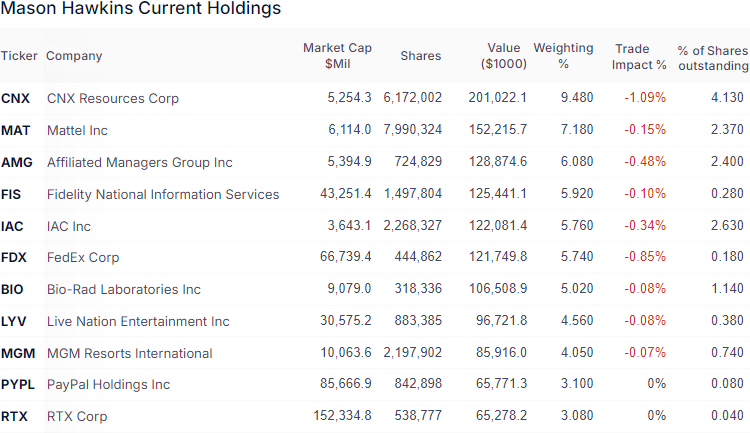

Top Positionen zum Ende des 3. Quartals 2024

Im letzten Quartal sank Hawkins Portfoliowert von 2,30 auf 2,12 Mrd. USD bei einem nochmals erhöhten Cashbestand von inzwischen über 20 %. Die drei größten Beteiligungen machen knapp 23 % aus, während es die fünf Schwergewichte auf über 34 % bringen.

An der Spitze von Hawkins Portfolio halten sich zyklischen Konsumwerte mit einer Gewichtung von 23,6 %, nachdem sie im Vorquartal die viele Jahre dominierenden Communications Services verdrängen konnten, die nun noch 18,9 % auf die Waage bringen. Dahinter folgt ein Kopf-an-Kopf-Rennen zwischen defensiven Konsumwerten (9,6 %), der Finanzbranche (9,5 %), Energiewerten (9,5 %), sowie dem Industriesektor (9,0 %). Es folgen Gesundheitswerte mit 7,2 %, der Immobiliensektor mit 6,7 % und Technologieunternehmen mit 5,9 %.

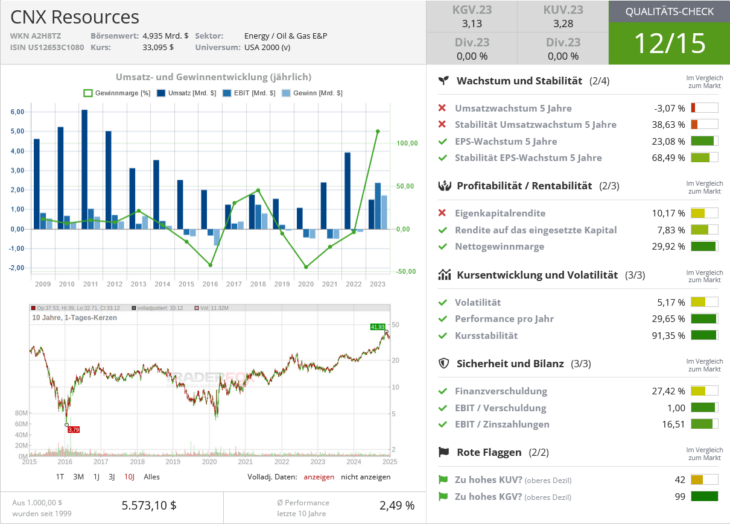

An der Spitze von Mason Hawkins Portfolio bleibt unangefochten CNX Resources, die trotz eines erneuten Teilverkaufs sogar ihre Gewichtung auf 9,5 % steigern konnten. Hawkins hält nun noch 4,13 % an dem Erdgasunternehmen, nachdem es zuvor knapp 4,8 % waren. CNX Resources hat ein weiteres Quartal mit soliden Geschäften hinter sich und einem kontinuierlichen Wachstum des Werts je Aktie. Der eher niedrige Erdgaspreis hat mit Blick auf die kalte Jahreszeit zuletzt angezogen, was die Geschäfte von CNX antreibt und auch den Börsenkurs. Trotz eines Rückgangs in den letzten Tagen notiert die Aktie seit dem Jahresstart noch immer 75 % im Plus. Hawkins selbst betont, die niedrige Kostenstruktur und die Hedging-Strategie von CNX würden das Unternehmen in die Lage versetzen, in einer Vielzahl von Preisumgebungen einen attraktiven Free Cashflow zu erzielen, den CNX auch weiterhin für den wertsteigernden Rückkauf eigener Aktien verwendet werde.

Quelle: Qualitäts-Check TraderFox

FedEx ist vom zweiten auf den sechsten Rang abgerutscht, so dass Matell wieder den zweiten Rang einnimmt vor Affiliated Managers Group, die weltweit als Dienstleister für Vermögensverwalter aktiv ist und diesen differenzierte Anlagestrategien über eine eigene Wealth-Plattform anbietet. Zudem beteiligt sich AMG bei Interesse auch an den angeschlossenen Vermögensverwaltern mit eigenem Kapital. Und auch Fidelity National Services und IAC haben FedEx überholt.

Es folgt Bio-Rad Laboratories, das auf die Entwicklung, Herstellung und Unterstützung von Biotechnologiegeräten für die Labordiagnostik spezialisiert ist. Der Medizintechnik-Sektor gehörte 2023 neben den Energieversorgern zu den schlechtesten Performern und konnte auch 2024 bisher nicht glänzen. Verglichen mit dem S&P insgesamt weist der Medintechniksektor die niedrigeste Bewertung seit 16 Jahren auf, also der Globalen Finanzkrise.

Hinter MGM Resorts folgt FinTech-Urgestein PayPal, die seit dem Amtsantritt des neuen CEO Alex Criss wieder auf die beine zu kommen scheinen, nachdem unter dem alten CEO Dan Schulman mehrere Jahre lang operative Chancen verpasst und alleine auf Umsatzwachstum gesetzt worden war. Hawkins war beriets Ende 2023 mit einer kleinen Position bei PayPal eingestiegen und hatte diese im 1. Quartal kräftig aufgestockt. Nun hielt er hier die Füße ebenso still wie auch bei seinem Rüstungsunternehmen RTX, bei dem er auch keine Positionsveränderung vornahm.

Nachdem die Fed soeben ihre letzte Zinssenkung für 2024 vorgenommen hat und ihr Chef Jerome Powell eine künftig langsamere Gangart angedeutet hat angesichts wieder leicht anziehender Inflationsraten, kehrt die Angst zurück an die Börse. Hoch bewertete Aktien haben ordentlich korrigiert, konservative Titel hielten sich vergleichsweise gut. Möglicherweise entspinnt sich in den nächsten Woch ndas Szenario, das Mason Hawkins vor Augen hatte und für das er sich mit seiner Portfolioaufstellung gewappnet hat. Wir werden sehen…

Eigene Positionen: PayPal

& Profi-Tools von

& Profi-Tools von