Der US-Investing Champion Mark Minervini ist eine Trading-Ikone. Mitte der 80er Jahre hat er sich der Börse zugewandt. Nach sechs Jahren geprägt von Misserfolgen und Verlusten hat er eine tiefgehende Analyse seiner vergangenen Trades und seiner Tradingstrategie gemacht. Das war der "Game Changer" in seiner Karriere als Trader.

Seitdem konnte er zweimal die US-Investing Championships gewinnen (1997 und 2021), hat mehrere Bücher über Trading und Trader-Psychologie verfasst, war als Berater von George Soros und Stan Druckenmiller tätig und ist letztlich Multi-Millionär geworden (siehe auch https://aktien-mag.de/blog/strategien/die-4-tradingtaktiken-vom-us-investing-champion-mark-minervini-im-uberblick/p-109817).

Schauen wir uns sieben "Golden Nuggets” von Mark Minervini genauer an.

"Know you stats"

Minervini ist besessen mit dem Thema Tradingstatistik. Daher stellt sie den ersten "Golden Nugget" dar. Jeder Trader sollte seine Tradingstatistik stets auf dem Radar haben, so Minervini. Die wesentlichen Komponenten seiner Tradingstatistik sind:

- Durchschnittlicher Gewinn pro Trade

- Durchschnittlicher Verlust pro Trade

- Gewinntrade in Relation zu Verlusttrades (sogenannter "batting average”)

- Anzahl der Trades

- Größter Gewinnertrade

- Größter Verlierertrade

- Durchschnittliche Haltedauer eines Gewinnertrades

- Durchschnittliche Haltedauer eines Verlierertrades

Diese Komponenten sollte man sich mindestens einmal pro Monat anschauen. Denn anhand dieser lässt sich schnell erkennen, wie es um die eigene Performance bestellt ist.

Beim durchschnittlichen Gewinn in Relation zu durchschnittlichem Verlust möchte Minervini Idealerweise ein Verhältnis von 3:1 sehen.

Der "Batting Average" sollte zwischen 40-50% liegen. In Bärenmärkten kann er manchmal bei lediglich ca. 25% liegen.

Die Anzahl der Trades hängt stark davon ab, wie gut die letzten fünf bis zehn Trades gelaufen sind. Minervini spricht hier von Feedback bzw. "traction" des Marktes. Kurz gesagt: je besser die letzten Trades gelaufen sind, desto mehr Trades darf man eingehen. Er betont immer "you have to earn the right to play big”.

Der größter Gewinnertrade sollte höher sein als der größter Verlierertrade, welcher niemals mehr als -8% sein sollte (es gibt Ausnahmen, z.B. wenn eine Aktie einen unerwarteten Gap down hat).

Die durchschnittliche Haltedauer ist wichtig, um zu erkennen, ob ein Trade eher an den Gewinnertrades oder an den Verlierertrades festhält. Getreu des Mottos "cut your losers short and let your winners run" sollte die durchschnittliche Haltedauer eines Gewinnertrades länger sein.

Fokus auf Aktien mit hoher relativer Stärke

Die relative Stärke einer Aktie spielt eine elementar wichtige Rolle für Minerinvini. Je höher die relative Stärke desto besser (idealerweise über 90 im IBD Ranking). Dies ist das zweite "Golden Nugget".

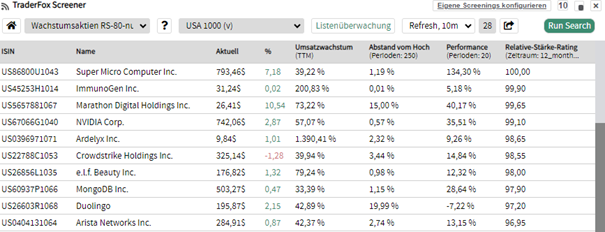

Mit dem Traderfox Screening kann mich sich die relative Stärke (RS) ganz bequem anzeigen lassen (siehe folgende Abbildung, rechts).

Quelle: www.traderfox.com

Es folgt ein Überblick der Wachstumsaktien mit der höchsten relativen Stärke ("Wachstumsaktien RS-80-nur-Umsatzwachstum"). Hier sortiert man die Tabelle nach "Relative Stärke-Rating".

Quelle: www.traderfox.com

"Hard penny environment” und "Easy dollar environment”

Wir sind beim dritten "Golden Nugget" angekommen. Mark Minervini ist der Schöpfer der Begriffe "hard penny environment" und "easy dollar environment". Diese verwendet er, um die Marktbedingungen zu beschreiben, die sich auf seine Handelsentscheidungen auswirken.

Eine "hard penny environment" ist ein Markt, der sich durch hohe Volatilität, geringe Liquidität, erratischen Trends und vielen Fehlsignalen auszeichnet. In einem solchen Markt ist es schwierig, profitable Trades zu realisieren. Die Trader müssen sprichwörtlich um jeden "Penny" kämpfen, weshalb Minervini den Begriff "hard penny environment" geschaffen hat. Eine "hard penny environment" erfordert eine defensive Haltung, eines geringes Exposure und eine strenge Risikokontrolle.

Im Kontrast dazu spiegelt eine "easy dollar environment" einen Markt wider, der sich durch niedrige Volatilität, hohe Liquidität, starke Trends und klare Handelssignale auszeichnet. In einem solchen Marktumfeld bzw. "environment" ist es deutlich leichter, profitable Trades zu finden und zu halten. Die Trader können oft Geld bzw. Dollar mit Leichtigkeit verdienen. Daher hat Minervini den Begriff "easy dollar environment" geschaffen. So eine "environment" erfordert eine offensive Haltung und ein hohes Maß an Exposure.

Mark Minervini hat einige Indikatoren identifiziert, die ihm helfen, eine "hard penny environment" und eine "easy dollar environment" zu erkennen. Einige dieser Indikatoren sind:

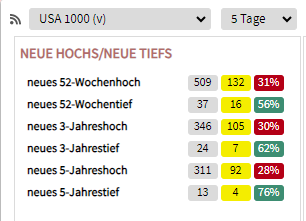

- Die Anzahl der Aktien, die neue 52-Wochen-Hochs oder -Tiefs erreichen. Wenn diese Zahl hoch ist, deutet das auf einen starken Trend und eine "easy dollar environment" hin. Wenn diese Zahl niedrig ist, deutet das auf eine Seitwärtsbewegung und ein "hard penny environment" hin. Das Trade-Radar von Traderfox steht einem bei dieser Analyse unterstützend zur Seite (siehe Abbildung).

- Die Anzahl der Aktien, die über ihrem 50-Tage-Durchschnitt liegen. Wenn diese Zahl hoch ist, deutet das auf eine positive Stimmung und eine "easy dollar environment" hin. Wenn diese Zahl niedrig ist, deutet das auf eine negative Stimmung und eine "hard penny environment" hin.

- Feedback bzw. "Traction", die Minervini von seinen Trades bekommt. Wenn die "Traction" hoch ist, dann liegt tendenziell eher eine "easy dollar environment" vor. Wenn jedoch fast alle der letzten Trades Verlusttrades waren, dann könnte dies ein Anzeichen für eine "hard penny environment" sein.

- Anzahl an qualitativ hochwertigen Tradingsetups. In einer "easy dollar environment" gibt es so viele qualitativ hochwertige Tradingsetups, dass man nicht weiß, welches man traden soll. In einer "hard penny environment" ist es sehr schwierig qualitativ hochwertige Tradingsetups zu finden.

Mark Minervini passt seine Handelstaktiken an das vorherrschende Marktumfeld an. Hierbei berücksichtigt er seine Positionsgröße, seine Stop-Loss-Regeln, seine Gewinnmitnahme-Regeln und seine Handelsfrequenz. In einer "hard penny environment" reduziert er seine Positionsgröße, setzt engere Stop-Losses, nimmt Gewinne schneller mit, und handelt seltener. In einer "easy dollar environment" erhöht er seine Positionsgröße, setzt weitere Stop-Losses (max. 8%), lässt Gewinne länger laufen, und handelt häufiger.

Mark Minervini glaubt, dass das Erkennen und Anpassen an das Marktumfeld entscheidend für den Erfolg als Trader sind.

Zwischen August und November befanden wir uns in der sogenannten "hard penny environment”. Im Dezember sind wir in die "easy dollar environment” gewechselt.

Stop loss Systematik

Das vierte "Golden Nugget" ist das Risikomanagement. Es ist ein Schlüsselelement des Erfolges von Minervini. Wenn er einen Trade vorbereitet, schaut er zuerst auf das Risiko. Denn das Risiko ist das Einzige, das man als Trader beeinflussen kann. Niemand weiß, wie viel Gewinn man letztlich aus einem Trade "herausholen" kann.

Minervini hat sechs Arten von Stop loss:

- Hard Stop: Initialstop, max. -8%

- Breakeven Stop: Stop auf Einstiegsniveau

- Staggered Stop: Man verwendet zwei Stops, z.B. bei -4% und bei -12%, sodass der durchschnittliche Stop loss bei -8% liegt.

- Financed Stop: Man beginnt mit einem Initialstop bei -8%. Dann verkauft man beispielsweise 50% der Position bei +8%. Damit hat man das Risiko des Trades finanziert.

- Effective Stop: Man beginnt mit einem Initialstop bei -8%. Dann verkauft man 50% der Position bei +8%. Damit hat man das Risiko des Trades finanziert. Wenn man nun bei -8% ausgestoppt wird, ist liegt der Effective Stop bei 0% bzw. man hat kein Geld bei dem Trade verloren.

- Back Stop: Man hebt den Stop an, üblicherweise auf das Niveau des durchschnittlichen Gewinns bzw. Gewinnertrades.

Bei jedem Trade bzw. Stop loss sollte der Fokus immer darauf liegen, das Worst-Case-Szenario zu verbessern. Das heißt, dass man stets bestrebt sein sollte, Teilprofite mitzunehmen und/oder den Stop Loss nach oben anzupassen, ohne dabei den Trade abzuwürgen.

Volatility Contraction Pattern & Volume Dry Up

Das Volatility Contraction Pattern (VCP) ist vermutlich der wichtigste Bestandteil von Minervinis Tradingtaktik. Sie stellen das fünfte "Golden Nugget" dar.

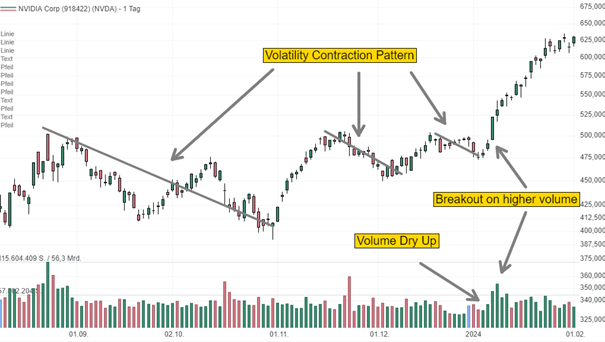

Dieses Pattern entsteht, wenn Aktien während eines Aufwärtstrends pausieren und sich nach dem anfänglichen Aufwärtsimpuls zusammenziehen ("contraction"). In der folgenden Abbildung sieht man die "Contraction" anhand der drei grauen diagonalen Linien (von links nach rechts).

Quelle: www.traderfox.com

Die Konsolidierung unter geringer Volatilität bietet dann beim Breakout eine risikoarme Gelegenheit, um sich für den nächsten Anstieg zu positionieren. Minervini entdeckte, dass einige der größten Gewinner am Markt diese Konsolidierung während ihrer Aufwärtstrends aufwiesen. Das VCP ermöglicht es Tradern, Positionen in Aktien mit wachsendem Momentum und geringem Risiko einzugehen. Wichtig ist, dass wir ein erhöhtes Handelsvolumen beim Breakout sehen (siehe Abbildung oben).

In diesem Kontext spielt das Konzept des Rückganges des Volumens bzw. "Volume Dry Up" (VDU) eine wichtige Rolle. Denn es ist ein zusätzliches Kriterium, das Minervini für das VCP anwendet. Er beobachtet das Handelsvolumen während der Konsolidierung und sucht nach einem Rückgang des Volumens. Dies bedeutet, dass Ruhe in die Aktie kommt, und die Aktie den Fokus der Daytrader verlässt. Es gibt den institutionellen Anlegern Zeit, langsam und in Ruhe die Aktie zu akkumulieren.

Der Grund dafür liegt darin, dass institutionelle Anleger einen großen Auftrag sorgfältig ausführen müssen. Um sicherzustellen, dass sie den Preis nicht durch zu schnelle Käufe in die Höhe treiben, akkumulieren sie Aktien über einen bestimmten Zeitraum innerhalb einer präzisen Preisspanne. Dies wird so lange anhalten, bis der geplante Gesamtkauf abgeschlossen ist oder bis ein anderer Fondsmanager mit noch mehr Geld und einem anderen Plan auftaucht.

Minervini nutzt das VCP und VDU zusammen, um einen günstigen Einstiegspunkt für den Kauf von Aktien zu finden, die kurz vor einem Ausbruch aus einer engen Handelspanne stehen. Er wartet auf einen Anstieg des Volumens, der den Ausbruch aus der Konsolidierung bestätigt.

Fokus auf individuelle Aktien legen, nicht auf die Indizes

Die meisten Trader und Investoren klammern sich an die Indizes. Minervini hält davon wenig. Er sagt gerne "get off the indices, individual stocks will tell you everything.” Das ist das sechste "Golden Nugget”.

Wenn man keine "traction” von seinen Trades bzw. von seinen individuellen Aktien bekommt, dann ist dies ein klares Signal, dass man sich vermutlich eher in einer "hard penny environment" befindet. Trading ist also schwierig. Dafür braucht man keine Indizes, die einem das mitteilen.

Wenn man ein hohes Maß an "traction" von seinen Trades bekommt, dann befindet man sich sehr wahrscheinlich in einer "easy dollar environment". Auch um das zu erkennen, sind Indizes nicht von Nöten.

Der Tradingprozess ist wichtiger als die Performance

Eine der bedeutendsten Botschaften von Minervini ist, dass es wichtiger ist, den Fokus auf den Prozess zu legen als auf die Performance bzw. das Resultat. Das ist das siebte und letzte "Golden Nugget".

Was bedeutet das genau?

Minervini erklärt, dass der Prozess die Summe aller Entscheidungen, Regeln, Taktiken und der Gesamtdisziplinen ist, die man beim Handeln anwendet. Der Prozess ist das, was man kontrollieren kann, während die Performance das Ergebnis des Prozesses ist. Diese hängt von vielen Faktoren ab, die man nicht kontrollieren kann, z.B. die Marktbedingungen, die Volatilität, Zinsen.

Minervini betont, dass man sich nicht von den kurzfristigen Schwankungen der Performance beeinflussen lassen sollte, sondern sich auf die langfristige Verbesserung des Prozesses konzentrieren sollte. Er sagt, dass man sich nicht von Emotionen wie Angst, Gier, Euphorie oder Frustration leiten lassen sollte, sondern von Logik, Analyse und Erfahrung.

Minervini gibt einige Tipps, wie man seinen Prozess verbessern kann:

- Ein klares Ziel haben und einen Tradingplan, wie man es erreichen will

- Ein Handelsjournal führen, um seine Stärken und Schwächen zu identifizieren und zu korrigieren

- Sich an seine Regeln halten, insbesondere an die Risikomanagement-Regeln, um Verluste zu begrenzen und Gewinne zu maximieren

- Sich mit anderen erfolgreichen Tradern austauschen, um von ihnen zu lernen und sich inspirieren zu lassen

Minervini ist der Meinung, dass, wenn man seinen Prozess beherrscht, die Performance automatisch folgen wird. Er fügt hinzu, dass man nicht versuchen sollte, den Markt zu schlagen, sondern sich selbst zu schlagen, indem man seine eigenen Grenzen überwindet und seine eigenen Rekorde bricht. Er unterstreicht, dass der Prozess der Weg zum Erfolg sei.

& Profi-Tools von

& Profi-Tools von